東京都の家賃相場ランキング(2023年10月23日時点 株式会社CHINTAI提供の東京23区2K/2DKの家賃相場をもとに作成)によって、1位の中央区と23位の足立区との間には大きな差額があることがわかりました。住まい選びで迷った際には家賃の金額も重要ですが、将来のことを考えるのであれば「持ち家か、賃貸か」という問題も検討する必要があります。

本記事では、人生設計に合った住まいの選び方について1級ファイナンシャル・プランニング技能士の川淵ゆかり氏が解説します。

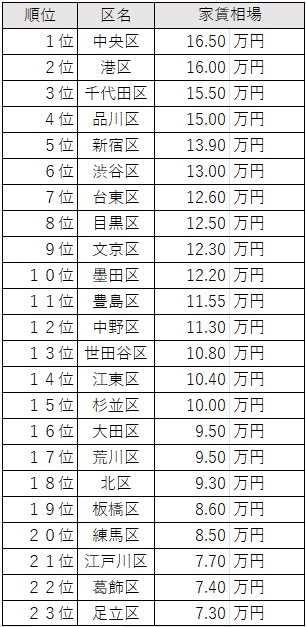

東京23区の家賃相場ランキング

東京23区の2K/2DKの家賃相場ランキングは次のような結果となっています(2023年10月23日時点 株式会社CHINTAI提供の東京23区2K/2DKの家賃相場をもとに作成)。

出所:株式会社CHINTAI提供の東京23区2K/2DKの家賃相場をもとに作成、2023年10月23日時点

1位の中央区と23位の足立区との差額は8.2万円となっており、2倍以上もの差があります。家賃の金額も重要ですが、周りの環境や通勤や通学の便のよさも考慮して選んでみてください。

さらに将来のことも考えて、賃貸のままで暮らしていくのか、住まいを購入するのであればどのタイミングか、老後はどうするのか、これらについても考えてみましょう。

持ち家と賃貸の割合

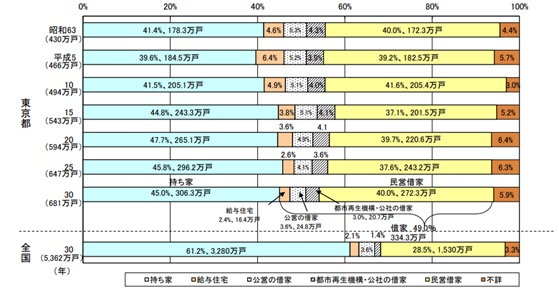

総務省統計局では5年ごとに住宅・土地統計調査を実施しています。2018年の結果になりますが、これによると、全国の持ち家比率が61.2%なのに対し、東京都は45%前後で推移しており、持ち家率が低いことがわかります。

(資料)住宅・土地統計調査/総務省 東京都住宅政策本部「東京の住宅事情」(令和3年3月)より引用

「賃貸」と「持ち家」どちらがいいのか

住まいにはいろいろなコストがかかります。賃貸か、持ち家か、そして戸建てなのかマンションなのかによって変わってきます。取得時だけでなく、老後のことまでを想定して払っていけるかどうかを考えてみましょう。

住まいにかかる主な支出の違い

<賃貸>

- 敷金・礼金

- 毎月の家賃

- 更新料

- 火災保険

<持ち家(戸建て)>

- 住宅ローン

- 購入時の諸費用

- 固定資産税・都市計画税

- 火災保険

- 修繕費

<持ち家(マンション)>

- 住宅ローン

- 購入時の諸費用

- 固定資産税・都市計画税

- 火災保険

- 管理費

- 修繕積立金

また、コストだけでなく、それぞれのメリットやデメリットを比較し、生涯の住まいを考える必要があります。

賃貸のメリット・デメリット

賃貸は、そのときの家計や暮らしの状況によって自由に引っ越せることが魅力です。

しかし、家賃を払い続けないといけませんし、簡単にクギを打ち込んだり自分の好みで内装や間取りを変更したりすることができないことはデメリットでしょう。

また、家賃も値上げの可能性がありますので、収入がダウンしたあとやリタイア後に値上げとなると、家計には大きな負担となってきます。

持ち家のメリット・デメリット

持ち家の魅力はなんといっても「資産」になることです。

しかし、住宅ローンを完済すれば、毎月の返済の支出はなくなりますが、住宅ローンが完済するころには家もかなり古くなります。築年数が長くなると、大きな修繕が必要になり、まとまった支出があったり再度ローンを組まないといけなくなったりもします。住宅ローン以外にも、修繕のための資金計画が必要です。

また、持ち家は自分の好きなように内装等を変えられますが、簡単に引っ越せないのがデメリットです。たとえば、仕事の都合で転勤となったり、近所にイヤな人がいたりしても引っ越すことは難しく、うまく売却できたとしてもオーバーローン(住宅ローンの残りが売却価格を上回ること)のリスクもあります。

さらに、「子供のために」と住まいを購入するご夫婦も多いのですが、そのお子さんがいずれ大学入学や就職といったタイミングで住まいを出ていってしまうことも視野に入れる必要があるでしょう。賃貸であれば小さな住まいに移ることも可能ですが、持ち家のために広い家に夫婦2人で住み続けなければいけない、といったケースも多いです。

なお、持ち家には、ご主人様が住宅ローンの返済中に亡くなってしまった場合や、高度障害の状態になってしまった場合には「団体信用生命保険」の保障がありますので、残された家族にとって毎月の住宅ローンの返済の負担がなくなるのは大変心強いものです。

住まい選びには「老後の生活」のイメージが重要

住まい選びの際に、老後の生活のことをしっかりイメージしておかないと、後々困ることもあります。

賃貸の場合、高齢者になっても住まいを借り続けられるかどうかが重要です。賃貸は生涯家賃を払い続けないといけませんが、更新のたびに更新料の支払いが必要なうえ、身元保証人を立てなければならないなど、年齢が高くなっていくほど借り続けるのも難しくなっていきます。

また、建物の老朽化等で「立ち退き」を求められることもあります。転居先を紹介してもらえても高齢者になってからの引っ越し作業は大変ですし、新しい場所での暮らしも慣れるまでは心身の負担が大きいでしょう。

持ち家の場合は「空き家リスク」があります。子どもたちが独立して別の住まいを持った場合、自分たちの死後は空き家となってしまいます。日本はこれから空き家がどんどん増えていきますので、なかなか売れない、売れても希望の値段でない、といったことになってしまいます。特に、将来は不動産を売却して老人ホームの入居資金にしよう、と思っていると資金不足に陥る危険性も。

また、これからも進んでいくと思われる人手不足と円安等による資材高騰で、持ち家ではリフォーム代金が、マンションでは修繕積立金が、将来的に予想以上に膨らんでいくことも考えられます。さらに老人ホームにかかる費用もアップしていくでしょう。

人生では結婚や出産で住まいについて考える機会を持つことになりますが、老後期間も長寿化で長くなっていますので、終の棲家までの「住まいの人生設計」を考えていきましょう。