社会人になって、あまり知識もない状態でいわれるがまま入った諸々の保険。加入後、「考えるのが面倒だから」とそのまま放置している方も少なくありません。50代~60代になってもそのままにしていると、自身に万が一のことがあった際「こんなはずでは……」という事態に陥ることも。そこで50代・60代で見直すべき保険の契約内容と、適切な保険を見極めるポイントについて、長岡FP事務所代表の長岡理知FPが解説します。

1.若いころに入ったまま…いまも加入内容がわからない方が多い「生命保険」

現在50代、60代の方は、生まれて初めて自分が生命保険に加入したときのことを覚えているでしょうか。

当時の加入の仕方でもっとも多かったのが、「職場に来た保険営業員から勧誘された」というもの。1980年代後半~1990年代前半の企業では、昼休みになると保険営業員が一斉にオフィスに入り、勧誘する光景がよく見られました。現代では機密保持の観点から部外者の出入りができない企業が多いため、若年層はこのような光景を見たことがないかもしれません。

当時はインターネットで情報が得られる時代ではなく、「保険とはなにか」という体系的な知識がある方はわずかでした。そのため、よく理解しないまま契約をした方が多かったのではないでしょうか。そして現在もはたして自身が加入している保険の内容はどういうものなのか、もっと掛金を安くすることはできないのかなど、相談する相手が身近にいないこともあり、そのままになっている方は少なくありません。

そこで今回は、そんな50代・60代の方の保険見直し事例を紹介していきます。

2.「時代遅れ」の保険に入ったままだった50代Aさん

【本事例の登場人物と基本情報】

- Aさん:53歳/会社員/年収750万円/手取り月47万円

- 妻:52歳/パート社員(被扶養者)

- 長男:25歳

- 長女:23歳/長男・長女ともに大学を卒業し就職

- 住宅:住宅ローンは62歳で完済予定

- 預貯金:1,100万円

- 退職金:2,000万円受け取り予定

現在53歳のAさんは、新卒時に職場で保険営業員から勧誘を受け、生命保険に加入。しかし、34歳のときに職場の先輩が外資系保険会社に転職し、その先輩から新たに保険を勧誘されたため、保険を一度見直しました。のちに、その先輩は保険会社を退職しています。

Aさんは、この34歳で加入した保険の掛金を長い間支払い続けてきましたが、正直なところ今もどんな内容の保険なのかわかっていません。「このままでも大丈夫なのか」と不安になったAさんは、筆者のFP事務所へ相談に訪れました。

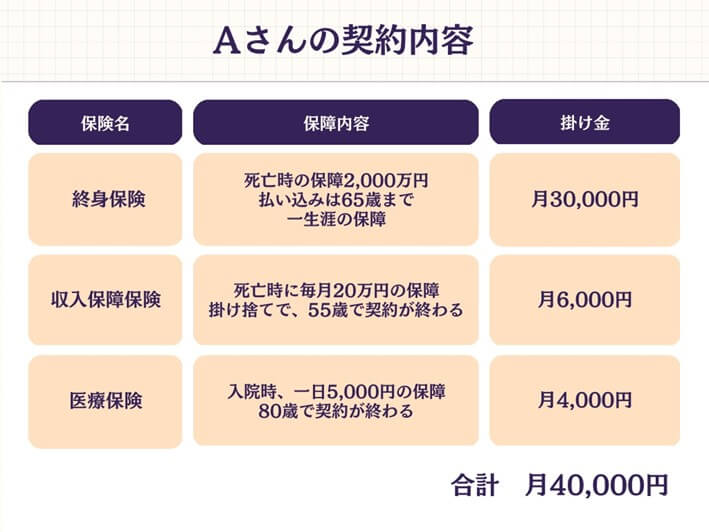

2-1.Aさんの保険の「中身」

出所:筆者作成

Aさんが加入した当時の外資系生命保険会社によく見られた契約形態です。推測すると、契約当時はAさんの子は6歳、4歳と幼く、Aさんが亡くなっても生活ができるように死亡保障を中心に組み立てたものと思われます。

しかし、現在は無事、子どもたちも大学を卒業したため、この契約の目的は果たしたと考えて良いでしょう。現時点でのこの契約内容の問題点は3つ指摘できます。

- 収入保障保険はあと2年で終了

- 医療保険は80歳になると終了、がんなど大病に備える保障は付いていない

- 終身保険は解約すると解約返戻金を受けられるが、妻に残す保障はなくなる

特に、医療保険は入院5日目からの保障、80歳で満期を迎えるなど、時代遅れの内容です。では、Aさんはどのように保険を見直すべきでしょうか。

2-2.Aさんの保険見直しポイント

Aさんのリスクは次のとおりです。

- 妻が受け取れる老齢年金は年間80万円程度の予定で、Aさん亡き後は生活が困窮する恐れがある

- 年齢的にがんなど大病のリスクが高まるため、治療費に備えておく必要がある

- 老後に介護状態となったら、退職金と預貯金を使い果たしてしまう恐れがある

上記のリスクを踏まえて、次のような見直しプランを立案しました。

まず、現在加入している終身保険はこのまま継続することに。一生にわたり2,000万円の死亡保障があるため、遺された奥様の生活費に充てられます。掛金が3万円と高額である点は問題ですが、定年退職時に支払い終えることができます。

次に、医療保険は解約し、がんや脳血管疾患など大病に備えられる保険に入り直すことにしました。抗がん剤の使用など高額な治療が続くと家計が圧迫されるため、そこにも備える必要があるからです。ただし預貯金があるため、短期間の入院ならば保険がなくても対処できます。Aさんの場合は、主に大病に備える目的で保障を組み立てたほうが良さそうです。

また、Aさんは実父を介護した経験があるため、自身の介護に対しても不安に思っていました。こうした場合、「要介護1以上に認定されると一時金と一生涯の年金が受け取れるような保険」に加入していると安心です。Aさんの年齢・年収であれば、比較的安価な掛金で備えることができます。

さらに、あと2年しか残っていない収入保障保険は、死亡保障も少ないため解約することにしました。

このような見直しプランを立てたことで、Aさんは医療保険と介護保険に新しく加入する必要が出てきましたが、複数の保険会社で相見積もりを取ることに。保障内容と掛金のバランスを見ながら、もっともご自身に合ったものを選択することが重要です。

3.言われるがまま何度も「見直し」…“保険の中身が今もわからない” 60代Bさん

【本事例の登場人物と基本情報】

- Bさん:62歳/会社員(再雇用)/年収450万円

- 妻:55歳/会社員/年収350万円/65歳で退職予定

- 長男:28歳/研修医として勤務

- 住宅:住宅ローンは完済

- 預貯金:500万円

Bさんは20代のころ、職場に勧誘に来た保険営業員から生命保険に加入しました。その後担当者は何度も変わり、その度にいわれるがまま「契約の見直し(転換)」に応じてきました。現在の保険は、5年前Bさんが57歳のときに見直したものです。

Bさんは、「コロコロ見直しがあるため現在の契約内容がまったくわからない」「担当者からまた見直しをすすめられているが、掛金が高くなるそうなので避けたい」と筆者のFP事務所に訪れました。

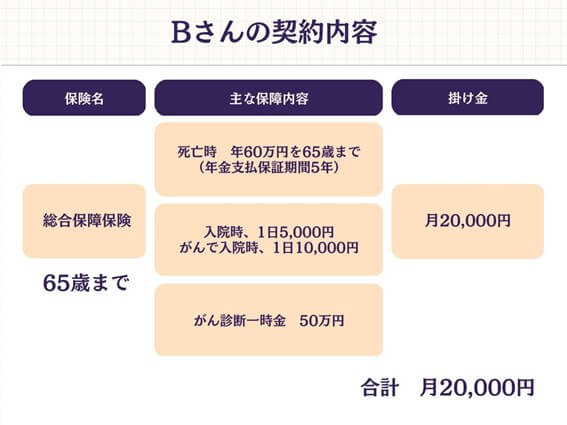

3-1.Bさんの保険の「中身」

出所:筆者作成

Bさんが現在入っている保険は、死亡時の保障、がんなど大病の保障、入院の保障と万遍なく備えてはいるものの、Bさんの持つリスクと保障内容がマッチしていません。

Bさんの長男は私立大学の医学部に進学したため、Bさんは高額な学費を支払っていました。2浪の期間もあったため費用がかさみ、預貯金は500万円と心細くなっています。また、仕事は60歳で定年退職し、現在は再雇用です。住宅ローンは退職金で全額繰り上げ返済を行い完済しているものの、年収は定年前の約半分に減り、その収入も65歳までしか入ってきません。妻は会社員として勤務し、65歳の定年退職まであと10年あります。

Bさんの家計の問題点は、

- 年齢に対して預貯金が少ない

- あと3年でBさんの収入が老齢年金(+加給年金※)だけになる

- 65歳から高額な掛金は支払えない

- Bさんが大病にかかったり介護状態になったりすると、妻の収入が断たれる危険がある

という4点が挙げられます。

こうしたリスクを現在の保障内容と照らし合わせてみると、Bさんのライフプランとはマッチしていないことがわかります。

貯蓄が少ないため、Bさんが死亡したときには妻に相応の死亡保険金を残す必要がありますが、今の保険では300万円しか残せません。また、住宅ローンを完済しているとはいえ、建物のメンテナンスや設備交換にかかる費用も考慮すべきです。さらに、将来的には遺された奥様自身の介護費用も備えておく必要があるため、死亡保障(+預貯金)が重要になってきます。

3-2.Bさんの保険見直しポイント

上記のリスクを踏まえ、FPは次のような見直しプランを立案しました。

Bさんの場合は保険だけではなく、家計の収支改善も必要です。まず、貯蓄を増やす必要があるため、Bさんは65歳以降も70歳までアルバイトをすることに。幸い取引先から65歳以降のアルバイト勤務のお誘いを受けているため、Bさんは前向きに検討しています。70歳時に貯蓄を1,500万円にすることが目標です。

次に、現在の保険は、更新ごとに掛金が上がっていく危険があるため解約することにしました。新しく備えるべき保険は、死亡時の保障を1,000万円、90歳まで確保できるものにします。

また、医療保険も必要です。預貯金が少なく、Bさんは契約社員であるため、短期間の入院でも収入減となり貯蓄がさらに減る恐れがあります。入院時の保障を最低限持つべきでしょう。また、がんなど大病時にも備える必要があります。

介護保険も要検討です。年齢的に掛金が高額となるため、保障内容と掛金のバランスを慎重に検討すべきでしょう。

4.保険の見直しには「リスクの整理」が第一

50代・60代の保険の見直しは、預貯金などの金融資産を考慮しながら「自分が持つリスクに対応しているか」という点を考える必要があります。まずは、リスクの整理が第1歩です。そのリスクは常に一定ではなく、年代や家族構成によって変化するため、ライフステージごとに保険の見直しが必要です。

改めて、現在のご自身が加入している保険契約の内容を把握し、加入当時と比べ、過剰もしくは不足している保障がないかしっかりと確認しましょう。

【免責事項】

※プライバシー保護のため個人の設定は脚色しています。保険については架空の商品であり、特定の商品を示すものではありません。