インフレ時に住宅ローンを組むことに不安を感じている方も多いのではないでしょうか。結論からいうと、インフレ時だからこそ住宅購入はおすすめです。

今回の記事では住宅ローンの金利動向とインフレの関係性、インフレ時に家を買うメリット、住宅ローン金利の上昇に備えてできることなどを詳しく解説します。この記事を読めばインフレ時に住宅ローンを上手に活用し、マイホームを資産にするための知識が身につきます。

- 2021年頃から物価が上昇しはじめ、住宅ローンの金利も上昇傾向にある

- インフレ時には不動産の価値は上昇していくため、賃貸住まいより持ち家が有利となる

- インフレ時に住宅ローンを組むなら、固定金利より物価上昇の影響を受けにくい変動金利がおすすめ

インフレ時代真っ只中!物価の上昇傾向が続く

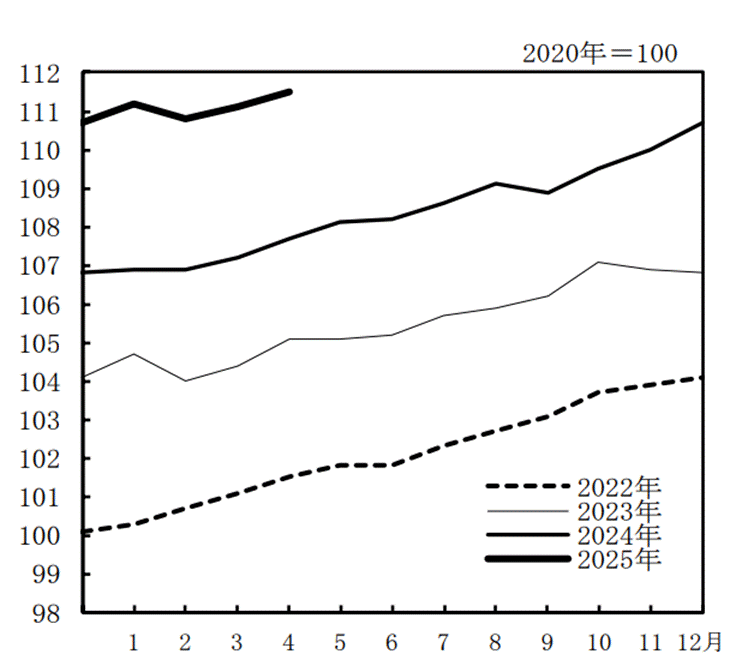

インフレとは物価が継続的に上昇し、お金の価値が下がっていく経済現象です。総務省が発表した「2020年基準 消費者物価指数(2025年4月分)」によると、2024年4月から2025年4月にかけて、物価(総合)が3.6%上昇しました。この結果は2020年を100とした場合、2025年には111.5になったことを意味します。

さらに、円安の加速によって物価高騰のリスクが高まっています。株式会社日本総合研究所の「日本経済展望2024年5月」での試算によると、1米ドル=160円で推移した場合、消費者物価指数は予測値からさらに0.2%上振れします。さらに、1米ドル=170円まで円安が進んだ場合、上振れ幅は0.4%にまで拡大してしまうのです。このように、円安が定着すれば実質賃金のプラス転化時期が遅れるなど、家計にも大きな影響を与えかねません。

このような経済状況下では、日銀の追加利上げが検討課題となります。物価の安定を図るためにも、適切な金融政策の運営が求められます。

住宅ローンの金利とインフレの関係性

物価が継続的に上昇してインフレの状態になった場合、住宅ローンの金利はどのように変化するでしょうか。ここでは、住宅ローンの金利とインフレの関係性について解説します。

【事前知識】住宅ローンの金利タイプ

住宅ローンの金利とインフレとの関係性を考えるにあたり、住宅ローンの金利タイプ「固定金利」と「変動金利」についての基本を理解しておきましょう。

・固定金利

固定金利は決められた期間について、一定の金利で返済するタイプです。ローンを組む時点で固定金利期間の返済額が確定するため、将来的な金利変動のリスクを避けられます。家計の見通しが立てやすく、安定した返済計画を立てられるのが特徴です。ただし、変動金利に比べて金利が高めに設定されることが多く、市場金利が下がった場合は不利になります。

・変動金利

変動金利は、借入期間中に市場金利に連動して適用金利が変動するタイプです。一般的に短期プライムレート(銀行が信頼する企業に短期間でお金を貸すときの一番お得な金利)を基準に半年ごとに金利が見直され、基準金利が下がれば返済額も下がりますが、金利が上がれば返済額も増えます。適用金利が固定金利より低いことが多く、短期的な返済を計画している場合や、金利が上昇しないと予測される場合に向いています。

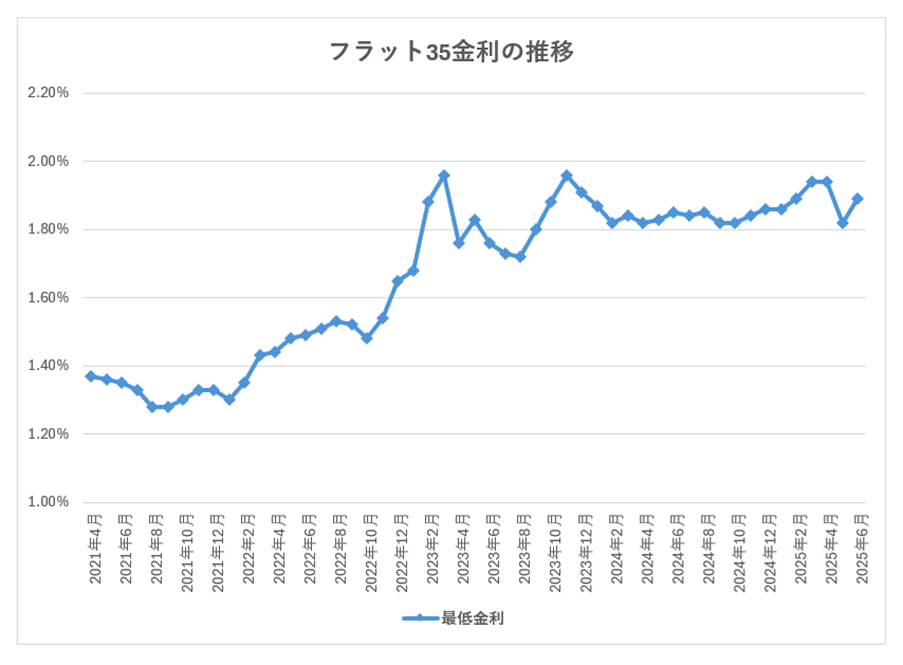

インフレに伴って固定金利が上昇中

住宅ローンの固定金利は基準となる金利が変動金利と異なり、長期金利と連動性が高い点が特徴です。インフレになると長期金利・短期プライムレートも上昇するため、物価上昇が始まった2021年頃から住宅ローンの固定金利も上昇傾向にあります。

以下は、長期固定金利の住宅ローン「フラット35」の2021年4月から2025年6月までの借入期間が21年以上35年以下、融資率9割以下、新機構団信付きの最低金利の推移です。

出典:【フラット35】借入金利の推移(最低~最高)令和5年4月から

上記から、2021年の終盤から金利が上がりはじめ、2022年から2023年にかけて急上昇していることが確認できます。

変動金利と固定金利の差が広がりつつある

最近、インフレの影響で住宅ローンの金利が上昇傾向にあります。しかし、その影響は金利タイプによって異なり、変動金利と固定金利の差が徐々に広がっています。

変動金利の基準となる短期プライムレートはインフレの影響を受けにくい指標であるため、変動金利は最近でもほとんど変わっていません。一方、最近の固定金利はインフレ懸念や市場の長期金利の上昇の影響を受け、上昇傾向にあります。

今後、インフレが進行すれば変動金利も上昇する可能性がありますが、現時点では固定金利との金利差が開いている状況です。

安定的なインフレが続くと変動金利も上昇する

今後、物価上昇が長期化し、賃金上昇も伴う安定的なインフレになると状況が変わってくる可能性には注意が必要です。日銀は、このような状況を「持続的・安定的な物価上昇」と呼び、景気拡大を後押しする好循環と捉えています。持続的・安定的なインフレになると日銀は景気過熱を抑制するために、短期金利を引き上げる可能性があるのです。短期金利が上がると、変動金利も連動して上昇すると考えられます。

住宅ローン金利の今後の動向予想

2024年3月の日銀のマイナス金利政策解除により、住宅ローン金利の上昇が予想されます。ただし、金利タイプによって影響の大きさは異なります。

変動金利は従来上昇しにくいとされていましたが、実際には既に上昇し始めています。マイナス金利解除後、大手銀行の基準となる変動金利は2024年4月以降もほとんどが据え置きとなったものの、市場金利連動型の商品や一部の金融機関では変動金利の上昇が見られており、今後も金融機関の動向に注意が必要です。

固定金利は長期金利の影響を受けやすく、上昇傾向にあります。ただし、一部の金融機関は競争力を維持するために、固定金利を低く抑える可能性もあります。

住宅ローンの金利動向に対する予測は今後の経済状況や日銀の金融政策によって変わるため、定期的に情報をチェックする必要があります。

インフレ時代だからこそ家を買うのがおすすめ!

インフレのときの住まいは賃貸より持ち家のほうが有利といわれています。ここでは、インフレ時に持ち家が有利な理由と、インフレ時に選ぶべき住宅ローンの金利タイプについて解説します。

持ち家がインフレに強い理由

インフレの状況下では、一般的に持ち家は賃貸よりも有利です。物価の上昇に伴い、不動産などの資産価値も上昇するためです。インフレ率が2%の場合、不動産の資産価値も同様に2%上昇すると考えられます。持ち家と賃貸の比較のポイントは、以下のとおりです。

- 資産価値の上昇:不動産価格が上がることで、将来的に売却した場合の利益が見込める

- 家賃の上昇リスク:賃貸では物価上昇に伴い家賃も上がるため、長期的にみると持ち家のほうが安定

- 借入の実質的負担減:インフレではお金の価値が下がるため、住宅ローンの実質的な負担が軽減される

例えば、3,000万円の住宅物件をフルローンで購入し、10年後に4,500万円に値上がりしたとします。その際にローンの残債が2,000万円あったとしても売却によってローンが完済でき、2,500万円が手元に残るわけです。

物件の資産価値が必ず上がるとはかぎりませんが、需要の見込める地域の物件であれば購入後に値上がりする可能性もあるでしょう。

このように、インフレが続く中での持ち家の購入は資産価値の上昇メリットを享受できる一方、賃貸では家賃上昇の影響を直接的に受けてしまいます。

また、インフレにより住宅ローンの実質的な負担も軽減されるため、持ち家の取得はインフレ対策として有効といえるでしょう。

インフレ中の住宅ローンは「変動金利」がおすすめ

インフレの進行中に住宅ローンを組む際は、固定金利より変動金利がおすすめです。その理由は、以下のとおりです。

- 固定金利と比較して上昇幅が限定的

- 金利上昇のスピードが比較的緩やか

インフレが進行すると金利も上昇する傾向にあり、実際に変動金利も上昇し始めています。しかし、変動金利は固定金利と比較して上昇幅が限定的であり、金融機関も急激な金利引き上げは避ける傾向にあるため、上昇のスピードは比較的緩やかです。

ただし、今後の金利動向は注視し続ける必要があります。市場環境の変化によっては、変動金利も急上昇する可能性があるためです。

住宅ローン金利の上昇に備えてできること

インフレ下で変動金利の住宅ローンを選択した場合、金利上昇のリスクを想定する必要があります。ここでは、金利上昇に備えてできることを解説します。

金利が上昇した場合の返済シミュレーションをしておく

金利が上昇すると、月々の返済額や総返済額が大きく変わる可能性があります。住宅購入を検討中の方は、事前に金利上昇を想定した返済シミュレーションをしておくことが重要です。

シミュレーションには金融機関のシミュレーションツールや、以下のツールを活用できます。

ローン残高を減らせる繰り上げ返済を視野に入れる

金利上昇時にローン残高が多いほど、毎月の返済額は増加します。その場合、ローン残高を減らすために、繰り上げ返済の活用が有効です。

繰り上げ返済とは毎月の返済とは別に、余裕資金を使ってローンの元金を前倒しで返済することです。繰り上げ返済は元金に直接充当されるため利息の削減効果が高く、金利上昇の影響を抑えられます。また、支払う利息の削減により、トータルの返済額を減らせます。

金利条件が有利な住宅ローンの借り換えを検討する

金利が上昇する前に、より低金利の金融機関へ借り換えるのも有効です。ただし、借り換えには徹底的なシミュレーションと検討が必要です。金利差以外に以下のポイントに注意しましょう。

- 手数料と諸費用はいくらかかるか

- 借り換え後も住宅ローン控除が受けられるか

- 団信に加入するための健康状態に問題はないか

借り換えは金利差だけでなく、全体のコストや条件を考慮して判断しましょう。

保険料や通信費など固定費の支出を見直す

住宅ローンの金利上昇は月々の返済額の増加につながり、家計への負担が大きくなります。そのため、金利上昇に備えて固定費の支出を見直し、無駄な出費を削減しましょう。

特に、保険料や通信費は固定費の中でも見直しやすい項目です。以下のような方法で見直してみましょう。

【保険の見直し】

- 加入している保険の必要性を再検討する

- 複数の保険会社の商品を比較し、より安い保険に乗り換える

- 掛け捨て型の保険から積立型の保険に変更する

【通信費の見直し】

- 使用していない有料サービスを解約する

- 家族割引やセット割引などのお得なプランに変更する

- 格安SIMへ乗り換える

家計の見直しで浮いたお金を住宅ローンの返済に充てると、金利上昇の影響を緩和できるでしょう。

自分の家計状況に合った住宅ローンを選ぶ

住宅ローンを選ぶ際、「金利の上昇」や「インフレ」といった経済情勢に過度に惑わされないようにしましょう。最も重要なのは、自分の家計の状況に合ったローンの選択です。

例えば、以下のようなポイントを考慮します。

- 収入と支出のバランス

- 将来的な収入の見通し

- 固定金利と変動金利のメリット・デメリット

- 返済期間の長さ

- 繰り上げ返済の条件

金利動向やインフレ予測は参考程度にとどめ、あくまでも自分の家計に合ったローンの選択が重要です。

住宅ローンのご相談は「セゾンファンデックス」へ

銀行などで住宅ローンの借入が難しい方には、セゾンファンデックスの住宅ローンがおすすめです。

セゾンファンデックスの住宅ローンは、銀行やフラット35で借りられなくてもご相談可能です。勤続年数が短い方や契約社員の方、自営業の方も安定した収入があれば申し込みできます。また、過去に住宅ローンの審査に落ちた方も柔軟に対応できます。

セゾンファンデックスなら通常の住宅ローンでは難しいケースも、経験豊富なスタッフが親身になって対応してくれます。「住宅ローンは借りられない」と決めつけず、まずはお気軽にお問い合わせください。

おわりに

インフレ時の住宅購入に不安を感じる方は少なくないでしょう。しかし、インフレ時こそ住宅購入において最も重要なのは、自分の家計の状況に合ったローンの選択です。インフレ時には不動産の資産価値が上昇するため、賃貸より持ち家が有利です。金利動向を注視し、金利上昇への対策を講じることも大切です。

※本記事は公開時点の情報に基づき作成されています。記事公開後に制度などが変更される場合がありますので、それぞれホームページなどで最新情報をご確認ください。