不動産という大切な資産を次世代へ引き継ぐ相続。その際、多くの人が考えるのが税負担の軽減でしょう。不動産の相続税対策にはさまざまな方法がありますが、「やりすぎ」には注意が必要です。本稿では、近年問題視された節税事案を例に、不動産相続で賢く節税するための適正ラインの見極め方について、不動産投資と不動産専門の税理士・MK Real Estate税理士事務所の川口誠氏が解説します。

※本稿で言及する「節税」とは、あくまで法律の範囲内で認められる正当な対策を指します。違法な「脱税」を推奨する意図は一切ありません。

90歳で8.3億円のマンションを購入…孫の相続税ゼロ申告は否認

数年前に不動産相続における裁判が話題になりました。まずは、その概要を簡単にご紹介します。

融資を受ける際に作成される銀行の稟議書には、いずれにも「相続税対策」が目的である旨が明記されていました。

その後、Aさんは94歳で逝去。生前に養子縁組していた孫がこれらのマンションを相続しました。孫は相続から半年後、川崎市のマンションを5.1億円で売却しています。

孫は、杉並区のマンションを2億円、川崎市のマンションを1.3億円で路線価にもとづいて評価し、銀行からの融資と相殺することで相続税をゼロとして申告しました。

しかし、税務署は税務調査を実施。不動産鑑定による評価(杉並区7.5億円、川崎市5.1億円)にもとづき、加算税を含めて約3.3億円の追徴課税を行いました。

最終的に最高裁判所まで争われましたが、裁判所は税務署の処分を支持する判断を下したのです。

皆さんは、どのように思われたでしょうか。

相続税法では、相続した不動産は時価で評価すると規定しています。

相続税法第22条(評価の原則)

この章で特別の定めのあるものを除くほか、相続、遺贈又は贈与により取得した財産の価額は、当該財産の取得の時における時価により、当該財産の価額から控除すべき債務の金額は、その時の現況による。

そして、この時価の具体的な評価方法を定めた運用ルールが「財産評価通達」です。同通達1項では、時価とは不特定多数のあいだにおいて通常成立する価額で、この通達によって評価するとしています。この通達による評価というのが路線価です。

ところが6項には、著しく不適当と認められる場合には国税庁長官が指示して評価する、という規定があります。これが、いわゆる「伝家の宝刀」とも呼ばれるもので、例外的な評価方法を認めるものです。

財産評価通達

1(評価の原則)(2)時価の意義

財産の価額は、時価によるものとし、時価とは、課税時期において、それぞれの財産の現況に応じ、不特定多数の当事者間で自由な取引が行われる場合に通常成立すると認められる価額をいい、その価額は、この通達の定めによって評価した価額による。

6(この通達の定めにより難い場合の評価)

この通達の定めによって評価することが著しく不適当と認められる財産の価額は、国税庁長官の指示を受けて評価する。

「やりすぎ」な節税の代償とは

先の裁判例で納税者は、他の多くの納税者と同様に路線価で評価して申告しましたが、税務署はこれを「やりすぎな節税」として伝家の宝刀(=本来例外的な対応)を抜いたわけです。

※ここで言う「やりすぎな節税」は、法の想定を超えた過度な節税スキームを指します。違法行為(脱税)は本稿の主旨ではありません。

もし、税務調査でやりすぎな節税として申告内容が否認されると、本来納めるべきだった相続税の本税に加え、ペナルティとしての税金が課されます。

科されるペナルティ

主なペナルティの一つが過少申告加算税です。これは、申告した税額が本来よりも少なかったことに対して課されるもので、追加で納めることになった本税の10%が通常分として計算されます。

さらに注意したいのは、状況によって税率が上乗せされる加重分です。具体的には、追加で納める本税が「当初申告した税額」と「50万円」のいずれか多いほうの金額を超えている場合に、5%が課されることになります。

また、これらのペナルティとは別に、本来の納税期限を過ぎて税金を納めることになるため、期間に応じた利息に相当する「延滞税」もかかる場合があります。

たとえば、期限内に相続税500万円で申告した場合について考えてみましょう。申告後、税務調査で相続税の法定申告期限(亡くなってから10ヵ月後)から1年後に修正申告。1,000万円を追加で納付したとします。この場合、加算税及び延滞税はいくらになるでしょうか。

相続税の本税1,000万円に加え、加算税と延滞税で約150万円(例:過少申告加算税125万円+延滞税24万円など)を支払う必要があります。

過少申告加算税 125万円(通常分 100万円[1,000万円×10%]+加重分 25万円[500万円×5%])

延滞税 24万円(1,000万円×2.4%(延滞利息分)]

——

合計 149万円

「やりすぎな節税」ではなく本質的な節税を

日本の相続税率は世界の中でも高くなっています。特に相続税の負担感が大きく、やりすぎな相続税の節税を行うメリットがあるのは富裕層です。

その結果、他の税金で穴埋めする可能性があり、富裕層ではない人の税金の負担が相対的に高まります。

節税として合法であっても、社会的・倫理的な面からの批判につながりかねません。政府としても、富の再配分を考えると富裕層からは徴税しやすいわけです。東京国税局には富裕層担当の部署があり、常時、情報を収集し、調査事案を企画しています。

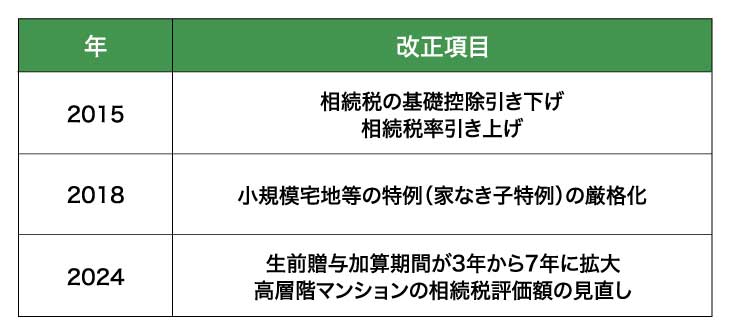

近年の相続税の税制改正を振り返ってみましょう。

出所:筆者作成

2024年の改正では、主に富裕層が行っていた高層階マンションの相続税評価額の見直し、いわゆるタワマン節税にメスが入りました。制度の隙間を突くような節税も、いずれ税制改正により規制が強化される場合があります。

タワマン節税の規制強化は、資産家にとって大きな転換点です。では、これからの相続税対策はどうすればいいのでしょうか? それは、税制の”抜け道”的な対策を無理に探すのではなく、より本質的なアプローチ(法令順守を前提とした節税)です。

相続税そのものを節税するのではなく、より積極的に生前贈与を行い、最終的に相続税の節税につなげることが必要ではないでしょうか。つまり、生前贈与によりできるだけ早く贈与するとともに、財産を分割していくのです。

相続税率が高い富裕層にとっては、相続税率より低い贈与税率で贈与を繰り返すと、税負担を軽減することができます。マンションなど高額な不動産を贈与すると、贈与税率が上限である55%に届きますが、戸建て、区分マンション、小ぶりなアパートであれば、それよりも低い税率で贈与することが可能となります。

適正なラインで賢く節税を行うために

冒頭で紹介した裁判では、納税者としては相続税法の範囲内で適正に申告したつもりでしたが、結果としてやりすぎな節税と判断されました。

では、やりすぎな節税とそうでない節税の境界線は、どこにあるのでしょうか。本来であれば、それを通達等によって定めるのが課税庁の役割ですが、現時点では曖昧になっているといえます。納税者としては、いつ伝家の宝刀が抜かれるか、予見することが難しく、改善が望まれます。

そうはいっても、なんらかの対策は必要です。先の判決では、租税負担の実質的な公平を著しく害するとして、その理由が3つ挙げられます。

裁判所が「やりすぎ」と判断した3つのポイント

- 路線価は不動産鑑定評価の1/4にとどまっており、購入価格は不動産鑑定評価よりも高く、乖離がさらに大きいこと

- 90歳、91歳で借り入れ、マンションの購入と融資により相続税がゼロになっていること

- 銀行の稟議書に相続税の負担を軽減する旨が記載されていること

筆者としては、特に②の「高齢になってから、相続発生を見越したかのようなタイミングで多額の借金をして不動産を購入した」という点が、否認の大きな要因になったと感じています。

過去に同様に不動産相続が争われ否認された他の裁判例でも、89歳や95歳で購入し、それぞれその年のうちに亡くなっているケースがみられます。

つまり、「もうすぐ相続が発生するから、そのために不動産を購入した」とみなされないよう、できるだけ早めに不動産購入等の対策に着手することが重要です。

では、具体的に不動産をいつまでに買っていればよいのでしょうか。何年前という決まりはありませんが、客観的にみて、近い将来において相続の発生が予測されるかどうかがポイントです。

一般的な感覚として80歳など平均寿命を過ぎていれば、該当すると指摘される可能性は高いといえるのではないでしょうか。

「法人化」による節税スキームとその注意点

また、不動産相続の節税として有効であるのは法人化であると考えています。個人として不動産を相続するのではなく、不動産を所有している資産管理会社の株式を相続することです。

資産管理会社の株式は、通常純資産の金額により評価します。純資産を計算するうえで、相続開始までに3年を超えている土地は路線価で評価することができます。明確な基準が設けられていない個人とは異なり、この点で疑義は生じないのではないでしょうか。

子どもを役員にして役員報酬を支払うことによって、資産管理会社の純資産の金額を減らし、株式の評価額を抑えることができます。さらには、役員報酬として支払うことによって次世代に所得を移転させることができます。

ただし、資産管理会社の株式評価額を抑えるこうした手法は現行制度上は認められていますが、将来的に税制改正や制度の解釈変更により取り扱いが変わる可能性は少なからずあります。

具体的な節税策を実行する際は、必ず最新の法令を確認し、専門家の助言を受け、法令を順守したうえでご検討ください。

※本記事は公開時点の情報に基づき作成されています。記事公開後に制度などが変更される場合がありますので、それぞれホームページなどで最新情報をご確認ください。