これから老後を迎える人の中には、ずっと一人暮らしのつもりの人もいるかもしれません。ゆとりある老後のためには、早くからの資金準備が大切です。目標を立て、今の生活を楽しみながら、老後にもしっかり備えましょう。

この記事では、老後の一人暮らしに必要な資金の準備について、目標の立て方と準備する方法を解説します。

(本記事は2024年2月19日時点の情報です)

- 老後のために準備すべきお金は毎月の生活費の不足分と家のリフォームなどの一時的な支出分の合計

- 無理なく老後資金の準備をするには早くから始めることが大切

- 一人暮らしの高齢者には身元保証人が必要なので、頼む人を確保しておくべき

老後資金をシミュレーションする方法

老後に安心して暮らすためには、どれくらいの資金が必要なのでしょうか。老後資金のシミュレーションによって自分の将来の収入と支出を見積もり、必要な資金の準備計画を立てられます。

老後資金のシミュレーションは、以下の3ステップで計算していきます。

- 収入を把握する

- 老後に必要な金額を予測する

- 必要な資金を計算する

それぞれのステップについて、詳しく解説します。

収入を把握する

最初に将来の収入を把握しましょう。将来の収入とは、主に退職金と公的年金です。iDeCoや国民年金基金に加入している人は、その分も将来の収入に含めます。不動産投資で家賃収入が見込めたり、投資の収益があったりする人はそれらも加味してください。

老後に必要な金額を予測する

次に、老後に必要な生活費や家のリフォーム費用などの支出を予測します。生活費は食費・水道光熱費・通信費などの他に、自動車を利用する人は何年ごとに買い替えるか検討することや、車検代などの維持費の見積もりも必要です。

また、老後の住まいについても考えておく必要があります。一人暮らしの場合、賃貸住宅で生活するか、持ち家で生活するかは住居費に大きな影響があります。持ち家の場合、どのタイミングで取得するか、老後に住宅ローンの負担は残るかなども考えておきましょう。

最低限の生活ではなく、趣味やグルメを楽しむゆとりある老後を希望する場合、その分も加味して見積もります。

頼る人のいない一人暮らしで病気になり、入院や手術をすることになった場合に備え、緊急時の蓄えも準備しておきましょう。一人暮らしの人が入院したり、介護施設に入居したりする場合、身元引受人や身元保証人を求められるケースがほとんどです。そのような場合に備えて、早めに身元保証人や身元引受人の手当てをしておく必要があります。

介護に必要な費用も考える

一人暮らしの老後に必要な支出の中で、特に注意すべきなのが介護費用です。介護費用は介護保険制度でカバーできる部分もありますが、自己負担もあります。また、介護保険対象外のサービスを受けるケースもあるでしょう。

生命保険文化センターの「2021(令和3)年度生命保険に関する全国実態調査」によると、介護にかかった費用の平均額は、以下のとおりです。なお、ここでいう介護にかかった費用は、公的介護保険の自己負担分を含めた費用です。

- 一時的な費用(介護リフォームや介護用ベッドの購入費用):86万円

- 月額費用(在宅介護):4万8,000円

- 月額費用(施設介護):12万2,000円

介護期間の平均は5年1カ月となっており、その間に施設で介護を受けたとすると約750万円の自己負担が必要です。

必要な資金を計算する

最後に、老後のために必要な資金を計算します。必要な資金とは老後の生活費の不足分と、リフォーム費用や介護費用などの生活費以外の大きな支出の合計です。

厚生労働省 2022年の簡易生命表によると、65歳時の平均余命は男性が19.44年、女性は24.3年です。そこで、老後期間は90歳までと考えておくと良いでしょう。65歳から年金生活に入る人であれば、老後期間は25年となるわけです。

仮に老後の毎月の収入が15万円、支出が18万円だとすると、毎月の不足額は3万円です。25年分であれば、900万円(3万円×12カ月×25年)が生活費の不足分のために準備する資金となります。

さらに生活費以外の支出を合計し、退職金のように手当て済みの資金を差し引くと、老後のために準備すべき金額を求められます。

おひとりさまが老後に必要な資金の目安は?

ここでは、男女別の老後に必要な資金の目安を、総務省 2019年全国家計構造調査のデータをもとにご紹介します。

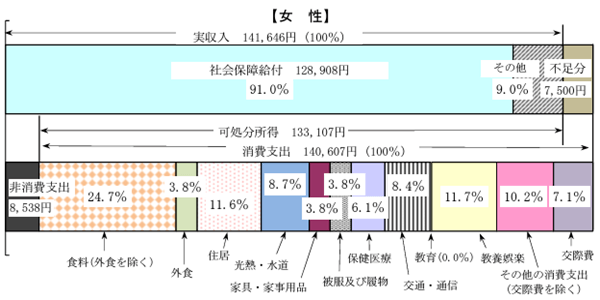

女性の場合

画像引用:総務省 2019年「全国家計構造調査」より

高齢無職単身世帯(女性)の収入と支出は、以下のとおりです。高齢単身無職世帯とは、65歳以上の単身世帯のうちの無職世帯を指します。

- 可処分所得:13万3,107円

- 消費支出:14万607円

- 収支:▲7,500円

可処分所得とは、実収入から税金や社会保険料を差し引いたものです。

このデータによると、65歳以上で一人暮らしの女性の毎月の収支は7,500円の赤字です。生活費の25年分の不足額は225万円(7,500円×12カ月×25年)となります。

消費支出のうち住居費は11.6%(1万6,310円)となっており、全体的に持ち家率が高いと考えられます。賃貸住宅で生活する場合は、家賃分を加味して見積もる必要があるでしょう。

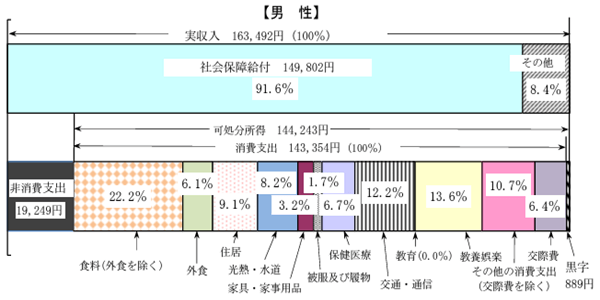

男性の場合

画像引用:総務省 2019年「全国家計構造調査」より

高齢無職単身世帯(男性)の収入と支出は、以下のとおりです。

- 可処分所得:14万4,243円

- 消費支出:14万3,354円

- 収支:889円

このデータによると、65歳以上で一人暮らしの男性の毎月の収入と支出はほぼ同額です。そのため、最低限の生活は毎月の収入でまかなえると考えられます。

消費支出のうち住居費は9.1%(1万3,045円)となっており、女性同様に持ち家率が高いようです。老後を賃貸住宅で生活する予定の人は、家賃を生活費に組み入れて試算しましょう。

【世代別】老後資金準備の取り組み方

老後資金の準備はできるだけ早いうちにスタートするほうが、無理なく進められるでしょう。ここでは、世代別の老後資金準備の取り組み方を解説します。

20~30代

20代から30代で独身の人は老後資金準備に長い時間をかけられることを活かし、リスクを取った運用で積み立てていく方法が適しています。

運用のリスクを軽減する方法には、長期・積立・分散があります。さまざまな投資対象に分散しながら、長期で積み立てるには年齢の若い20代から30代が有利です。

たとえば、毎月1万円ずつ利回り(年率)5%で30年間積み立てた場合、元利合計で約832万円になります(金融庁「資産運用シミュレーション」より)。

20代や30代では老後資金準備の必要性を感じなかったり、余裕資金がなかったりするかもしれません。独身だからと無計画にお金を使ってしまわず、将来のためのお金をしっかり確保するようにしましょう。

40~50代

40代から50代で独身の人は家計管理を適切に行い、老後資金に回すお金の確保を心がけましょう。40代から50代になると収入が増える人も多くなりますが、住宅ローンやお金のかかる趣味で老後資金準備が後回しになりがちなためです。

ポイントは、それぞれのライフイベントにお金をかけすぎないことです。趣味にお金をかけすぎたり、無理な住宅ローンを組んだりすると、老後破たんにつながりかねません。

現在の生活を楽しみながらも、老後のための資金を効率よく準備できるようバランスのよい支出の振り分けをしていきましょう。

60代以降

60代以降の老後資金準備は、それまでに準備できた資産額やリタイアメントプランによって取り組み方は異なってくるでしょう。独身の人は働き続けることもリタイアメントライフを楽しむことも、自分だけの意向で決められます。

十分に資金準備ができた人は、早めにリタイアしても良いかもしれません。また、老後の資金が不足している人は、働いて資金を積み増すことも可能です。定年延長で就労の機会は確保しやすくなっているため、自分に合った働き方を選べます。

また、資産を取り崩す場合も大きすぎないリスクを取りながら運用を続けると、老後資金が長持ちします。

老後資金を上手に貯めるためのポイント

老後を一人で過ごす人にとって、まとまった老後資金を準備することは非常に大切です。老後資金を着実に準備するためのポイントを解説します。

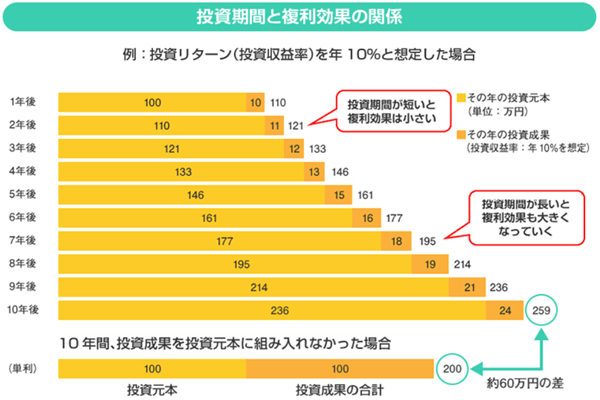

老後資金の準備はなるべく早いうちに始める

老後資金の準備はなるべく早いうちに始めましょう。

早く始めるほど、毎月の負担額は少なくて済みます。また、運用の場合、時間をかけるほど「複利効果」を期待できるでしょう。

複利とは運用で得られた利益を受け取らずに元本に含め、運用を続けていく方法です。元本が増えることで得られる利益も増え、時間が経つほど大きな効果を見込めます。

また、運用期間が長くなると価格変動の振れ幅が小さくなり、安定した収益を得られる傾向があります。

利用できる制度はフル活用する

老後資金準備には、税の優遇のある制度や補助金をもらえる制度をフルに活用しましょう。

自営業の人なら、国民年金基金、小規模企業共済などで節税しながら老後資金準備が可能です。また、60歳以降は高年齢雇用継続給付や年金生活者支援給付金制度などを受けられる可能性があります。

自分の状況で利用できる制度がないか、情報収集から始めてみてください。

働き方を考える

老後資金の計画には、「何歳まで働くか」「老後も働くとしたらどのように働くか」を考えるのが非常に大切です。平均寿命の延びとともに、高齢者の就業率も以下の表のように高くなっています。

【年齢別男女別就業率】

| 男性 | 女性 | |

| 60歳から64歳 | 83.9% | 62.7% |

| 65歳から69歳 | 61.0% | 41.3% |

| 70歳から74歳 | 41.8% | 26.1% |

出典:総務省「2022年労働力調査」より筆者作成

年金受給開始年齢の64歳以前では、女性でも半数以上が働いていることがわかります。65歳になるまで厚生年金に加入して働くと、iDeCoに加入して公的年金を積み増すことも可能です。

2021年4月1日に施行された「高年齢者雇用安定法」により、65歳までの雇用確保は義務化されました。正社員としての雇用は難しくても、契約社員のような働き方はできるかもしれません。

働いたお金で生活するのは何歳までかを考えるのは、資金準備計画にも重要なポイントです。

年金繰り下げ受給を検討する

老齢年金の受け取りは原則として65歳からですが、加入者の希望により66歳以降75歳までの間で受け取り始める「繰り下げ受給」も選べます。

繰り下げ受給を選ぶと65歳で受け取る場合と比べて、繰り下げる月数に応じてひと月あたり0.7%年金が増額されます。増額された年金額は一生涯変わりません。

例えば、65歳受給開始の年金月額が15万円の人が75歳まで繰り下げると、月額は27万6000円に増える計算です。

働いている間は年金を受け取らず、リタイアしてから増額された年金を一生涯受け取ることも検討してみると良いでしょう。

ライフプランを定期的に見直す

一度立てたライフプランは、変更してはいけないわけではありません。状況に応じて適宜見直していきましょう。「長く働こうと思っていたが、病気になった」「勤務先の業績が悪化した」など、当初の計画を変更せざるを得ない変化が起こる可能性はあります。

途中経過をチェックしたり、状況の変化で計画を修正したり、柔軟に対応することが大切です。

老後資金を準備する方法は?

老後資金を準備するのは長い時間がかかります。いつまでにいくら準備するかの目標が決まったら、自分に合った準備方法を具体的に考えておきましょう。

定期預金をする

老後資金の準備では、定期預金を選択肢として考える人も多いのではないでしょうか。普通預金は生活費、定期預金は目的別のお金というように使い分けると、老後資金を計画的に貯められます。

定期預金は元本割れの心配がなく、普通預金より有利な金利でお金を預けられます。また、預金保険制度により、金融期間が破たんしても元本1,000万円までと破綻日までの利息が保護されるため、安心です。

ただし、安全性が高い反面、長引く低金利によりお金がほとんど増えません。そのため、定期預金だけで目標とする資金を準備する場合、毎月の負担が大きくなります。

財形貯蓄をする

勤務先に財形貯蓄制度がある場合、給与天引きでお金を積み立てられます。財形貯蓄は、以下の3種類です。

- 一般財形貯蓄:対象者や利用目的の制限のない財形貯蓄

- 財形住宅貯蓄:住宅取得やリフォーム資金のための財形貯蓄

- 財形年金貯蓄:老後資金準備のための財形貯蓄

上記のうち、老後資金準備に適しているのは一般財形貯蓄と財形年金貯蓄です。財形年金貯蓄はお金を満60歳以降に年金形式で受け取り、利子に対して課税されません。ただし、利用できるのは55歳未満の人で、財形住宅貯蓄との合算で元利合計550万円までという制限があります。

財形貯蓄は勤務先によっては財形給付金などを採用している場合があり、定期預金よりも有利な面もあります。しかし、運用商品は預貯金や保険などのため、お金を増やす効果をほとんど期待できません。

貯蓄型保険を活用する

老後資金準備では、個人年金保険のような貯蓄型保険の活用も一般的です。

個人年金保険は、決められた期間に保険料を支払い、満期後に年金を受け取る保険商品です。一定の条件を満たすと、保険料が個人年金保険料控除の対象になります。

個人年金保険は毎月保険料が引き落とされるため、自動的に老後資金を貯められます。しかし、低金利の影響で円建ての商品では、支払った保険料を大きく上回る年金を受け取れません。

なお、貯蓄型保険では個人年金の他に、養老保険や終身保険も老後資金準備に活用できます。

投資により資産形成をする

老後資金のために預貯金のような元本確保型の商品だけでなく、投資を活用すると効率よく準備できます。

現在のような低金利では預貯金で目標の金額を準備するには、毎月の負担が過大になるおそれがあります。無理のない準備には、リスクを取った投資も検討しましょう。

投資にはリスクがありますが、時間をかけることで安定した成果が期待できます。最近では少額から始められる投資もあり、リスクに慣れながら徐々に金額を増やしていくと良いでしょう。

iDeCoを活用する

iDeCo(個人型確定拠出年金)は加入者が掛金を自分で運用する、公的年金の上乗せ制度です。

iDeCoには以下の3つの税制優遇があります。

- 掛金が全額所得控除の対象になる

- 運用益は非課税で再投資される

- 受け取り時も所得控除を受けられる

iDeCoは60歳まで引き出せない点に注意が必要ですが、老後まで資産が守られるとも考えられます。そのため、老後資金準備の必要性の高い独身の人にとって、とても有益な準備方法といえるでしょう。

NISAを活用する

NISA(少額投資非課税制度)は、投資で得た利益に税金がかからない制度です。通常、株式や投資信託で得た利益には20.315%の税金がかかりますが、NISAではかかりません。

2024年からNISAは抜本的に拡充された新しい制度になりました。新しいNISAの特徴は、以下のとおりです。

- 期限付きの制度が恒久化

- 非課税期間が無期限化

- つみたて投資枠(旧つみたてNISA)と成長投資枠(旧一般NISA)が統合され、併用可能に

- 年間投資枠の大幅拡大(つみたて投資枠:年間120万円、成長投資枠:年間240万円、合計最大年間360万円)

- 非課税保有限度額1,800万円の新設(うち成長投資枠は1,200万円まで)

- 売却によって空いた非課税枠の再利用が可能に

上記のような改正により、老後資金の準備にもますます活用しやすくなります。iDeCoとNISAを上限まで活用すると、目標とする老後資金のほとんどを準備できるかもしれません。

非課税期間が無期限になったため、運用しながらの取り崩しが可能になり、資産の寿命を伸ばせるようになります。

おわりに

独身生活は自由な反面、何かあったときに頼れるのは自分だけなので、お金の不安は解消しておきたいところです。早くから目標を決めて、コツコツ準備していきましょう。また、充実した人生のためにキャリアプランを考えることも大切です。

十分な老後資金が準備できたとしても、入院や施設への入居などでは身元保証人を求められるケースがほとんどです。頼めそうな人には、なるべく早くお願いしておくとよいでしょう。