副業をしている会社員の方の中には、確定申告が必要なのか疑問に思っている方も多いのではないでしょうか。確定申告が必要になるケースに該当した場合は青色申告を選ぶべきなのかわからない方も少なくありません。

このコラムでは、会社員で確定申告が必要なケース、青色申告の条件や注意点などについて詳しく解説します。

- 副業収入が20万円を超える場合は確定申告が必要

- 一時所得がある場合も一定額を超えると確定申告の必要がある

- 副業でも帳簿をつけていれば収入に関係なく青色申告ができる

- 副業NGの会社の場合は確定申告時、給与以外の住民税の徴収方法を自分で納付を選択する

確定申告が必要なサラリーマン・会社員は?

会社員は年末調整によって所得額を確定するため確定申告を行う必要がないのが一般的ですが、例外的に確定申告が必要となる場合があります。

ケース1.給与収入が2,000万円を超えている

給与収入が2,000万円を超えている場合には、確定申告を行わなければなりません。

ケース2.一定額以上の一時所得があった

一時所得とは、福引の賞金、競馬の払戻金、生命保険の一時金、損害保険の満期返戻金などです。

一時所得は、収入金額からその収入を得るために直接支出した金額を控除し、50万円の特別控除を差し引いて算出します。

一時所得=収入金額ーその収入を得るために直接支出した金額ー50万円

残額がある場合には1/2をかけて他の所得と合算します。残額に1/2をかけた後の金額が20万円を超えた場合は、確定申告が必要です。

ケース3.年末調整の内容に誤りがある・変更がある

会社の年末調整に誤りがある、変更がある場合にも、確定申告が必要です。

例えば、子どもを扶養に入れていたが子どものアルバイトの収入が103万円を超えて扶養から外れていた場合、子どもに一定額以上の収入があると思い扶養から外したが、収入が少ないため扶養に入れた場合などです。

税額が増える場合、確定申告の期限までに申告をしておかないと、後日税務署から「扶養控除等の控除誤りの是正について」という通知が送られてきて、是正を迫られるため注意してください。

また、税額が減る場合も申告しなければなりません。この場合は「還付申告」といい、申告期限は5年後(令和5年分の還付申告の場合は令和10年12月31日)までです。

ケース4.副業による年間収入が20万円を超える

副業をしている場合、副業の年間収入から必要経費を差し引いた利益が20万円を超えると確定申告を行わなければなりません。

一方、給与所得者として勤務先にて年末調整を受けている場合、副業の利益が年間20万円以下であれば確定申告の必要はありません。

ケース5. 副業での事業や不動産所得に損失がある

副業での事業や不動産所得で損失が発生した場合、損失の金額を他の所得と損益通算できます。

ただし、不動産所得の損失に関しては、以下に該当する場合損益通算ができません。

- 別荘等のように主として趣味、娯楽、保養または鑑賞の目的で所有する不動産の貸付けに係るもの

- 不動産所得の金額の計算上必要経費に算入した土地等を取得するために要した負債の利子に相当する部分の金額

また、まれではありますが、国外中古建物の不動産所得を有する場合で損失があるケースでは、その中古建物の減価償却費の一定部分が損失とみなされません。

上記のように損益通算できないケースを除き、会社員の副業の損失は、給与所得と損益通算できます。所得税の還付を受けることができるので、有利です。

サラリーマンで副業を営んでいる場合、以下に該当すると青色申告制度の特典を受けることが可能です。

- 年間利益が20万円を超えた場合

- 事業で損失があった場合

事業で損失があった場合、損益通算しても控除しきれなかった損失の金額があるときには、翌年以降3年間にわたり繰り越して控除することができます。

副業をしている会社員におすすめなのは青色申告ですが、どんな場合でも青色申告ができるわけではありません。では、どのような条件をクリアすれば良いのでしょうか。

サラリーマン・会社員が青色申告にするための条件

サラリーマン・会社員の副業でも条件に該当すれば青色申告ができます。

ここでは、そもそも青色申告とはどのようなものか、どの条件を満たせば可能なのか、手続きについても解説します。

そもそも青色申告とは

青色申告とは、確定申告の申告方法の一つです。不動産所得、事業所得、山林所得がある方は、青色申告を行うことができます。

青色申告を行うための事前手続きを行い、帳簿や申告書等が一定の水準を満たすと不動産所得、事業所得等から最大65万円まで特別控除が受けられます。

また、損失を翌年以後3年間繰り越して控除でき、家族従業員(青色事業専従者)に支払った給料や

家事関連費を経費に算入できます。

ただし、青色事業専従者給与を経費に算入するためには、事前の届け出が必要です。

青色申告にできる所得の種類

青色申告が行えるのは事業所得、不動産所得、山林所得についてだけです。それぞれについて見ていきましょう。

事業所得

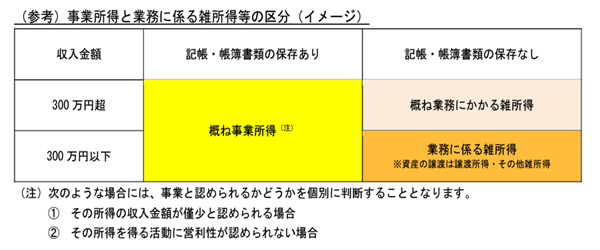

事業所得とは、農業、漁業、製造業、卸売業、小売業、サービス業その他の事業を営んでいる人のその事業から生ずる所得のことです。業務に係る所得は雑所得になります。

副業として小さな規模で事業を行っている場合でも、帳簿づけをしていれば収入にかかわらず事業所得として申告ができます。

2022年、所得税の基本通達において「収入300万円以下の副業は雑所得」との改正案が出ましたが、反対するパブリックコメントが多く寄せられたため、「帳簿づけを行い保存していれば事業所得」

と通達が改正されました(所得税基本通達 35-2)。

一方、副業で帳簿をつけておらず保存していない場合、収入金額が300万円以下なら雑所得に区分されます。雑所得に区分されると、青色申告することができません。そのため、副業で青色申告を行うためには必ず帳簿づけを行う必要があります。

なお、帳簿づけを行っていても継続性がない場合や営利を目的としていない場合、赤字を解消しようとする努力をしていない場合は、事業所得とは認められませんので注意が必要です。

参照元:国税庁│雑所得の範囲の取扱いに関する所得税基本通達の解説

不動産所得

不動産所得とは、土地や建物などの不動産の貸付け、借地権など不動産の上に存する権利の設定および貸付け、船舶や航空機の貸付けに係る所得のことです。事業所得または譲渡所得に該当するものは除きます。

不動産所得がある方は、青色申告ができます。

山林所得

山林所得とは、山林を伐採して譲渡したり、立木のままで譲渡することによって生ずる所得のことです。

ただし、山林を取得してから5年以内に譲渡した場合は、山林所得ではなく事業所得か雑所得になります。また、山林を土地付で譲渡する場合の土地の部分は、譲渡所得になりますので注意してください。

山林所得に区分された場合は、青色申告ができます。要件を満たせば、最大65万円の青色申告特別控除を受けることが可能です。

青色申告にするための条件とは

では、青色申告するためにはどのような手続きが必要なのでしょうか。

開業届と青色申告承認申請書の提出

「開業届」「所得税の青色申告承認申請書」の提出が必要です。

【開業届】

提出期限:開業後1ヶ月以内

罰則がないため提出期限を過ぎてしまって提出しても特に問題ありません。しかし、後述する青色申告の承認申請書は提出期限を過ぎるとその年は適用することができないことから、青色申告承認申請書と一緒に提出することが好ましいでしょう。

【所得税の青色申告承認申請書】

提出期限:開業後2ヶ月以内(ただし1月15日迄に事業を始めた方は3月15日まで)

なお、これらの提出期限が土日祝日の場合は、これらの日の翌日が期限です。届出書の提出後、特に税務署から何も連絡がない場合、承認されたものとみなされます。

記帳や帳簿など書類の作成・保管

青色申告をするためには「簡易簿記」又は「複式簿記」による帳簿つけが必要です。

特に、青色申告特別控除55万円又は65万円を受けようとする場合は「複式簿記」による帳簿づけと、貸借対照表の作成が義務づけられているため、相当の手間がかかります。

不動産所得の場合は事業的規模をクリアしているか

不動産所得の場合、一定の規模以下(業務的規模)だと青色申告をしても以下の制限を受けます。

- 10万円の青色申告特別控除しか受けることができない

- 青色事業専従者給与が認められない

- 固定資産の除却等の損失の経費算入の制限 など

税務署に「事業的規模」だと認められるためには、「5棟10室基準」を満たしている必要があります。ただし、満たしていない場合でも、不動産収入が十分な規模であれば事業的規模と認められる場合があります。

事業的規模をクリアしているか不安な方は、税理士などの専門家に相談してください。

サラリーマン・会社員が個人事業主になるメリット

副業で青色申告をするためには、開業届を出し、個人事業主になることが必要です。実際のところ、そこまでする必要があるのでしょうか。ここでは、個人事業主になるメリットを解説します。

青色申告特別控除を受けられる

青色申告により、10万円または55万円、65万円の青色申告特別控除を受けることができます。

副業により利益が出ている場合には、控除分だけ利益を圧縮することが可能です。帳簿づけや申告の手間は増えますが、節税対策につながるメリットがあります。

しかし、副業で65万円の青色申告特別控除を受けてもなお利益が残るという方はあまり多くはありません。青色申告特別控除の10万円控除を受ける際には申告要件がないため、これを選ぶケースが多いでしょう。

例えば、副業の年間の利益が29万円だった場合、10万円の青色申告特別控除により利益は19万円になります。この場合、給与所得以外の副業の所得が20万円以下になるため、確定申告をする必要はありません。

10万円の青色申告特別控除を受けるにあたり、帳簿づけとその帳簿の保存義務はありますが、申告の必要がありませんので負担が少なくなります。ただし、住民税に関しては所得税のような規定はありませんので、確定申告が必要です。

会社からの所得と副業による事業所得を損益通算できる

副業による損失が出た場合、サラリーマン・会社員なら給与所得と損益通算できます。具体的には、給与所得から源泉徴収された所得税がある場合に還付を受けることが可能です。

損益通算は事業所得、不動産所得、山林所得があれば、青色申告をしていなくてもできます。ただし、損益通算してもなお控除しきれない損失があった場合、白色申告者の場合は翌年以後に繰り越すことができません。

副業による損失や赤字を繰り越し計算できる

青色申告では、損益通算してもなお控除しきれない損失が残った場合、翌年以降3年間繰越して翌年以降の合計所得金額から控除することができます。

給与所得から源泉徴収された所得税がある場合には、還付を受けることが可能です。

サラリーマン・会社員が青色申告するうえで知っておきたい注意点

サラリーマン・会社員で副業NGの会社に勤めている方の場合、開業届を提出し青色申告することで、会社にばれるのではと心配な方も多いのではないでしょうか。また、青色申告には手間がかかります。ここでは、青色申告について知っておきたい注意点を見ていきましょう。

青色申告は手間と時間がかかる

青色申告には、10万円控除を受けるためには「簡易簿記」、55万円又は65万円控除を受けるためには「複式簿記」による帳簿づけが必要です。帳簿づけは、日々会社勤めをしている方にとってかなりの負担になりかねません。

手書きで帳簿づけを行うと膨大な労力と時間を消費することから、会計ソフトの導入をおすすめします。

会計ソフトの中には、インターネットバンキングと連携し仕訳を取り込む機能や副業用クレジットカードを連携し費用を仕訳して取り込んでくれるソフトもあります。インターネットで手軽に購入できるものも多いので、ぜひ検討してみてください。

専用の銀行口座やクレジットカードを準備する

青色申告の手間を減らし、上手に節税するためには、副業用の口座を用意して会計ソフトに連携することが欠かせません。

また、副業用のクレジットカードを作り経費の支払をそこに全てまとめ、会計ソフトに連携させるのもおすすめです。口座もクレジットカードも副業専用としてひとつにまとめましょう。

「セゾンコバルト・ビジネス・アメリカン・エキスプレス・カード」は、副業・個人事業主・フリーランスに最適な年会費無料のビジネスカードで、会員限定の優待プログラムなど、ビジネスをサポートするサービスが豊富です。

有効期限のないポイントがつく他、利用限度額の設定により使いすぎを防止、9枚まで無料で従業員や家族カードが作れるなどオトクが満載です。

セゾンコバルト・ビジネス・アメリカン・エキスプレス・カードの詳細はこちら

副業NGの場合は個人事業主であることが会社にばれないように注意する

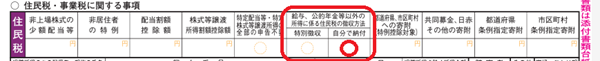

青色申告を行う場合、会社にばれないよう注意しなければなりません。確定申告だけで会社にばれることは考えにくいですが、住民税が増えることで、会社にばれる可能性があります。住民税は前年の所得によって決まります。

例えば、確定申告した結果、副業の分住民税が増えたとしましょう。令和5年の住民税は令和6年分の住民税として、各個人に納付書とともに通知されます。

サラリーマン・会社員の場合、令和6年5月頃、会社に住民税の納付書が届きます。この際、給与額が特に増えていないにもかかわらず住民税の納付額がアップした場合、会社から副業収入を疑われる可能性があります。

このような事態に陥らないためにも、令和5年の確定申告書作成の際に、確定申告書の2枚目に住民税の納付方法を選ぶところがあるので、給与以外の所得にかかる住民税の徴収方法について「自分で納付」を選択します。

こうすることで、副業でアップした住民税の納付分は会社に通知されることはなく、増加した住民税の納付書は別に自宅に届きます。

しかし、これだけで絶対安心というわけではありません。日頃からSNSでの発言などにも十分注意してください。

おわりに

副業が軌道に乗り、確定申告が必要になったときには、青色申告を検討してみましょう。帳簿づけなどの手間が増えますが、節税効果は高いです。ただし、忙しいサラリーマン・会社員の方にとって、青色申告のための事前準備は負担が重いかもしれません。会計ソフトの導入とともに、副業専用のクレジットカードを上手く活用して効率化を図ることをおすすめします。