NISA(少額投資非課税制度)自体は2014年からスタートしていますが、2024年1月から大幅な変更が加えられます。制度が恒久化され、年間投資上限額も大幅にアップしました。しかし、具体的にどこがどのように変わったのか詳しく知りたいと思う方も多いのではないでしょうか。

この記事では、新NISAと旧NISAを比較し、どこがどのように変わったのか詳しく解説します。

- 新NISAは2024年1月から開始

- 一般NISA(成長投資枠)とつみたてNISA(つみたて投資枠)を併用できるなど変更点が多い

- 旧NISAでの運用は継続できるが、新規購入および新NISAへのロールオーバーはできない

- 新NISAを活用するためには長期分散投資を心がけることが大切

新NISA制度とは?いつから始まった?

NISA(少額投資非課税制度)とは、個人投資家のための税制優遇制度です。簡単にいうと、非課税投資枠の範囲内で株式・投資信託など一定の条件を満たす金融商品に投資をした場合、配当や譲渡益などが非課税になる制度を指します。

新NISA制度とは

NISA自体は2014年1月からスタートしましたが、その後数回にわたり制度の変更が行われています。2023年末までの制度(旧NISA)では、つみたてNISAと一般NISAのどちらか一方を選んで利用する仕組みでした。非課税で投資ができる上限額は600万円もしくは800万円と決して大きくはなかったのも実情です。

2024年からスタートした新NISAでは、つみたてNISAは「つみたて投資枠」に、一般NISAは「成長投資枠」という名前に変わりました。名前だけではなく、投資可能期間や非課税期間、生涯投資上限などさまざまな点で変更が加わりました。つみたて投資枠と成長投資枠を併用することも可能となり、金融商品の選択肢も一気に広がっています。

| 現行 | 【新設】新NISA | |||

| つみたてNISA | 一般NISA | つみたて投資枠 | 成長投資枠 | |

| 対象年齢 | 18歳以上 | 18歳以上 | ||

| 投資可能期間 | 2023年末で買付終了 | 2024年からいつでも(恒久化) | ||

| 非課税機関 | 20年間 | 5年間 | 無期限 | |

| 年間投資枠 | 40万円 | 120万円 | 120万円 | 240万円 |

| 生涯投資上限 | 800万円 | 600万円 | 1800万円(うち成長投資枠1200万円) | |

| 投資商品 | 国が定めた基準を満たす投資信託・ETF | 上場株式・ETF・REIT・投資信託 | 国が定めた基準を満たす投資信託・ETF | 上場株式・ETF・REIT・投資信託(高レバ投信等除く) |

| 投資方法 | 積立 | 一括・積立 | 積立 | 一括・積立 |

| 両制度の併用 | 不可 | 可 | ||

| 売却枠の再利用 | 不可 | 可(投資元本ベースの管理、枠復活は翌年) | ||

新NISA制度は2024年1月から!

2024年1月から新NISA制度がスタートしています。これまで投資をやったことがないという方でも、新しい制度のスタートをきっかけにチャレンジしてみてはいかがでしょうか。

まだNISA口座を保有していなくても、証券会社を中心とする金融機関で開設手続きができるため、興味があれば早めに手続きを済ませましょう。

関連記事:新NISAが2024年1月からスタート!新制度になる前に知っておきたいポイントをチェック

旧NISAと新NISAの変更点

旧NISAと新NISAの変更点として、以下の5点についてご紹介します。

【旧NISAと新NISAの変更点】

- 一般NISAとつみたてNISAを併用できるようになった

- 非課税期間が無期限になった

- 制度が恒久化された

- 年間投資上限額がアップした

- 生涯非課税限度額が新設

一般NISAとつみたてNISAを併用できるようになった

旧NISAでは、つみたてNISAと一般NISAのどちらか一方を選択する必要があったため、「投資信託に長期積立投資をしつつ、一部は個別株の投資に回す」といったことはできませんでした。しかし、新NISAではつみたて投資枠と成長投資枠を両方使うことが可能です。

投資初心者のうちはつみたて投資枠を使い、知識や経験が増えて、投資資金にも余裕が出てきたら成長投資枠を使ってさらにさまざまな投資にチャレンジできます。

非課税期間が無期限になった

旧NISAでは、非課税期間に期限が設けられていました。具体的には、株式や投資信託を購入した年から数えて5年または20年経つと、非課税期間が終了します。

そのため、非課税期間が終わったらNISA口座を通じて運用していた商品の残高は、課税口座の特定口座または一般口座(特定口座未開設の場合)へ移管されました。その後は、売却益や配当金、分配金が得られたとしても、課税される仕組みです。

しかし、新NISAでは非課税期間に上限がありません。そのため、年間投資枠および生涯投資枠の上限を超えない範囲であれば、何年経っても非課税で運用できます。

制度が恒久化された

旧NISAの特徴として、時限措置であることが挙げられます。一般NISAが2023年末まで、つみたてNISAが2042年末までの期間限定の制度であったため、この期間内に投資を始めないと恩恵にはあずかれませんでした。

しかし、新NISAでは制度自体が恒久化されたため、いつ始めても一定の範囲内であれば非課税で投資をすることが可能です。

年間投資上限額がアップした

新NISAは成長投資枠で最大240万円、つみたて投資枠で最大120万円と、旧NISAと比べて年間投資可能枠が大幅にアップしています。

| 旧NISA | 一般NISA:120万円つみたてNISA:40万円※併用不可 |

| 新NISA | 成長投資枠:最大240万円つみたて投資枠:最大120万円※併用可 |

旧NISAの場合、一般NISAとつみたてNISAは併用できなかったため、年間投資可能額は最大で120万円にとどまる計算です。しかし、新NISAであれば成長投資枠とつみたて投資枠が併用できるため、年間投資可能額が最大360万円になります。

生涯非課税限度額が新設

新NISAでは生涯非課税限度額が新設されました。1,800万円(うち成長投資枠は1,200万円)までであれば、非課税で投資することが可能です。1,800万円もしくは1,200万円という金額は取得価額ベースで決まります。

加えて、NISA口座を通じて保有している金融商品を一部売却した場合、翌年から売却した分の投資枠が復活する仕組みです。

そのため、実際は1,800万円を超える取得価額での運用を行うことが可能になります。

旧NISAは2024年以降どうなるの?

「新NISAがはじまるのは良いけれど、旧NISAは2024年以降どうなるの?」と思う方も多いのではないでしょうか。ここでは、2024年以降の旧NISAの扱いについて解説します。

旧NISAと新NISAは別物!

大前提として、旧NISAと新NISAは別物です。一般NISAでもつみたてNISAでも、2024年以降新規での投資はできなくなります。

しかし、2024年以降の新NISAにおける生涯投資枠とは別枠で運用を継続することが可能です。なお、2023年中に投資した分については、一般NISAであれば2027年まで、つみたてNISAであれば2042年まで非課税で運用できます。

旧NISAから新NISAにロールオーバーできない

旧NISAでは、ロールオーバーという、非課税保有期間が終了した際に保有していた金融商品を翌年の新たな非課税投資枠に移管する仕組みがありました。非課税投資期間が終了した場合の扱いは「ロールオーバー」「課税口座への移管」「売却」の3つから選択できたわけです。

しかし、新NISAでは非課税で保有が可能な期間に制限はないため、ロールオーバーという概念自体がなくなります。

旧NISA口座から新NISA口座へのロールオーバーもできません。そのため、旧NISA口座で金融商品を運用していた場合は、次のいずれかの方法を採ることになります。

- 非課税保有期間が終わるまで旧NISA口座での運用を続ける

- 旧NISA口座で保有している金融商品を売却し新NISA口座での運用に回す

旧NISAを保有していれば自動的に口座開設されている

旧NISAも含め、初めてNISA口座を開設する場合は、金融機関で口座開設の手続きをしなくてはいけません。しかし、すでにNISA口座を保有していれば、新NISAのスタートと同時に同じ金融機関で新NISA用の口座が開設されます。もちろん、新NISAへの変更をきっかけに、金融機関を変更しても構いません。

新NISAを上手く活用するためには?

新NISAは旧NISAに比べ、生涯投資上限額が大幅に拡大するなど、より便利になりました。ここでは、新NISAを最大限活用するためのコツについて解説します。

【新NISAを最大限活用するためのコツ】

- 投資の基本は分散投資

- 低コストの金融商品を選ぶ

- 運用を継続する

投資の基本は分散投資

投資をする際は、分散投資を心がけましょう。分散投資とは、投資する金融商品や購入のタイミングを分けることです。

分散投資の大切さを表す有名な格言のひとつが、「卵をひとつのかごに盛るな」です。ひとつのかごにすべての卵を盛った場合、落としてしまうと卵は全滅してしまいます。しかし、複数のかごに卵を分けておけば、ひとつのかごを落としたとしても残りのかごにある卵は無事です。

投資も同様に、性質や値動きの異なる複数の金融商品を組み合わせることが、安定的な運用成果を挙げるために重要だといえるでしょう。

低コストの金融商品を選ぶ

長期投資を行う際は、コストも意識しましょう。その代表例が信託報酬で、高過ぎると結果として運用成果も下がってしまうため要注意です。

例えば、元本100万円を年率5%で運用するケースを想定した場合、信託報酬が0%であれば20年後の元本および運用収益の合計は2,653,298円です。一方、信託報酬1.323%かかったとすると、20年後の元本および運用収益の合計は2,058,963円にまで下がり、約60万円もの差が開いてしまいます。

ただし、信託報酬が高いからといって、投資先としてふさわしくないわけではありません。ファンドマネージャーが綿密なリサーチを行って投資する銘柄を選ぶことで非常に高い運用成績を誇るものもあります。そのような投資信託であれば、信託報酬が高かったとしても運用成果が見込めるため、あえて投資先に選ぶのもひとつの方法です。

運用を継続する

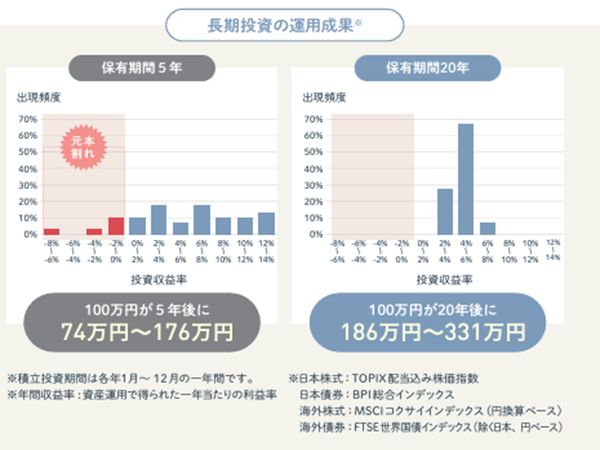

資産運用は長期にわたって続けましょう。金融庁「NISA早わかりガイドブック」では、資産・地域を分散して積立投資を行った場合の運用成果の実績(保有期間別5年・20年)について図を公表しています。

図からも読み取れるように、保有期間が5年の場合、元本割れするケースも散見されました。しかし、保有期間が20年の場合は元本割れするケースはなく、運用成果が年率で2~8%の間に収まっています。

金融商品の価格は常に動いている以上、短期的に見れば損失が出る可能性はゼロではありません。目の前の結果に一喜一憂せず、落ち着いてコツコツと投資を続けるのが成功するうえで重要です。

おわりに

新NISAは2024年1月から始まりますが、旧NISAに比べ使い勝手が良くなりました。これまで投資をしたことがないという方も、新NISAに切り替わったのをきっかけに始めてみてはいかがでしょうか。NISA口座を開設できる金融機関はたくさんあるので、ご自身に合ったところを選びましょう。1,000円など少額から投資できるものや、スマホで開設手続きが完結するものなど、ご自身のライフスタイルや好みに合わせて選ぶことをおすすめします。

関連記事:NISAが生まれ変わる!新NISAの概要と移行手続きについて解説