自分が加入する国民健康保険や国民年金の保険料の計算方法がよくわからない個人事業主は少なくないでしょう。国民年金の保険料は一律ですが、国民健康保険の保険料は市区町村によって計算方法が異なります。この記事では、個人事業主が加入する社会保険の種類や、各種社会保険料の計算方法を解説します。また、年収ごとの手取りの目安も紹介するので、参考にしてください。

(本記事は2024年4月17日時点の情報です)

- 個人事業主は国民健康保険や国民年金の保険料を全額自己負担しなければならない

- 個人事業主が従業員を雇う場合は雇用保険や労災保険に加入しなければならない

- 確定申告の方法には白色申告と青色申告があり、青色申告には特別控除などの特典がある

そもそも社会保険とは?

社会保険とは病気やケガ、失業や老後のような生活に不安をもたらすリスクに対する、国や自治体による保険制度です。社会保険に加入すると、必要なときに医療費や年金などの給付を受けられます。

社会保険には広い意味と狭い意味があり、広い意味での社会保険には、以下の5つの制度があります。

- 健康保険

- 介護保険

- 年金保険

- 雇用保険

- 労災保険

これら5つのうち健康保険・介護保険・年金保険は、一般的に狭い意味での「社会保障」と呼ばれる分野に属します。この3つの制度にかかる費用が、狭い意味での「社会保険料」となります。

個人事業主と会社員では加入する社会保険や支払い方法が異なる

個人事業主と会社員では本人や家族が加入する社会保険が、以下のように異なります。

| 社会保険 | 個人事業主(保険料全額自己負担) | 会社員 |

| 健康保険(介護保険) | 国民健康保険 | 被用者健康保険で保険料は勤務先と折半 |

| 年金保険 | 国民年金 | 厚生年金で保険料は勤務先と折半 |

| 労災保険 | 特別加入できる場合もある | 保険料は事業主負担 |

| 雇用保険 | なし | 事業の種類によって異なる割合で労使が保険料を負担 |

また、個人事業主が従業員を雇う場合、以下のように従業員分の社会保険料の負担義務が生じます。なお、労災保険と雇用保険を合わせて労働保険といいます。

| 社会保険 | 保険料負担義務が生じる従業員数 | 保険料負担割合 |

| 被用者健康保険(介護保険) | 5人(常時雇用) | 50% |

| 厚生年金 | 5人(常時雇用) | 50% |

| 労災保険 | 1人 | 100% |

| 雇用保険 | 1人 | 事業の種類によって異なる割合で労使が保険料を負担 |

健康保険

健康保険とは、病気やケガに備える公的な医療保険制度です。会社員の場合は被用者健康保険に加入し、保険料は事業主と本人の折半での負担です。

一方、個人事業主の場合は国民健康保険に加入し、保険料は全額自己負担となります。また、国民健康保険料は市区町村によって計算方法が異なります。

介護保険

介護保険とは、介護サービスを受けたときの費用の負担を軽減できる制度です。40歳以上は原則支払わなければならない介護保険料は、健康保険料に上乗せされています。会社員の場合は被用者健康保険に含まれており、雇用主も半分負担します。

一方、個人事業主の場合は国民健康保険と一緒に支払うことになり、国民健康保険料と同様に全額自己負担です。

年金保険

年金保険とは、老後の生活を支えるための制度です。会社員の場合は「国民年金」と「厚生年金」の2階建て構造になっています。国民年金は全ての国民が加入する基礎的な年金であり、厚生年金は会社員や公務員が加入する上乗せ的な年金です。厚生年金の場合も事業主が保険料を半分負担します。

一方、個人事業主は「国民年金」のみに加入し、保険料は全額自己負担です。また、国民年金は収入に関係なく一律の保険料を支払います。

雇用保険

雇用保険とは、主に失業した人に生活をサポートするための一定の給付をする制度です。雇用保険は雇用されている人を守るための保険であるため、従業員を1人でも雇っていれば個人事業主であっても加入義務があります。

ただし、個人事業主本人の加入はできません。雇用保険の保険料は事業主と従業員それぞれが負担し、事業主の負担割合が高く設定されています。従業員分の雇用保険料は給与から天引きされます。

年金労災保険

労災保険とは業務上または通勤による労働者の負傷・疾病・障害・死亡に対して、労働者や遺族のために必要な給付をする制度です。

労働者を1人でも雇用する事業(例外あり)は労災保険法の適用を受け、全額事業主の負担で保険料を納付しなければなりません。

労災保険の対象となる労働者とは正社員だけでなく、パートタイマーやアルバイトも含まれ、雇用形態を問いません。基本的に労働者以外は対象外ですが、中小企業事業主、大工・左官といった一人親方などは申請によって特別加入できます。

個人事業主が加入する社会保険料の計算方法

ここでは、個人事業主が加入する国民健康保険・介護保険、国民年金保険、雇用保険のそれぞれの保険料の計算方法を解説します。

国民健康保険・介護保険の計算方法

国民健康保険料は基礎分・支援分・介護分(40歳から64歳の加入者)の3つに区分されています。この3つの区分それぞれに所得割額と均等割額があり、これらを合計した金額が世帯の年間保険料となります。均等割額は加入者全員に一律にかかる保険料です。所得割額は加入者の前年の所得に応じてかかる保険料です。

国民健康保険料の計算方法は市区町村ごとに異なります。そのため、各市区町村で提供されている概算早見表やシミュレーションツールなどを活用して保険料を試算するとよいでしょう。

一例として、茨城県牛久市の2023年度の国民健康保険税率を紹介します。

| 所得割率 | 均等割額 | |

| 医療分 | 4.39% | 19,600円 |

| 後期高齢支援金分 | 2.61% | 10,700円 |

| 介護納付分 | 2.42% | 11,500円 |

参考:茨城県牛久市「国民健康保険税と納期」より

国民年金保険の計算方法

20歳以上60歳未満の国民年金第1号被保険者は、国民年金保険料を納付しなければなりません。保険料は一律で、2023年度は1カ月あたり16,520円です。

国民年金の保険料は毎年改定されます。2004年の制度改正で決まった保険料額に、物価や賃金の上昇を反映させた保険料改定率を乗じて、年度ごとの国民年金保険料が決まります。

雇用保険の計算方法

個人事業主は従業員を1人でも雇用した場合、雇用保険に加入させなければなりません。雇用保険料は、「額面給与 × 雇用保険料率」で求めます。額面給与には基本給、賞与、超過勤務手当、住宅手当などが含まれます。

そのため、その月の残業時間やボーナスの有無などによって、雇用保険料は変わる点に注意が必要です。また、雇用保険料率は毎年見直されます。

社会保険料は確定申告で控除の対象になる

社会保険料は、所得控除(社会保険料控除)の対象です。個人事業主の場合、確定申告によって社会保険料控除の適用を受けます。申告した社会保険料は全額が社会保険料控除の対象となるため課税所得が少なくなり、所得税と住民税の軽減効果を期待できます。

また、個人事業主が家族の分の社会保険料を支払った場合、その保険料も社会保険料控除の対象です。確定申告時に忘れずに家族分を含めるようにし、税負担を軽くしましょう。

個人事業主の手取り目安

これまでの内容を踏まえ、個人事業主の社会保険料を計算し、その金額をもとに手取り額を求めてみましょう。ここでは、年収300万円、500万円、1,000万円ごとの手取り金額を試算しますので、参考にしてください。

試算の前提条件は、以下のとおりです。

- 東京都北区在住、20歳以上39歳以下、独身

- 年収=「売上-経費」とする

- 個人事業税の税率は5%、事業主控除290万円

- 前年度の所得と今年度所得は同じ

- 住民税は均等割5,000円、税率10%で計算

青色申告?白色申告?申告方法でも手取りが異なる

確定申告の方法には「白色申告」と「青色申告」の2つの形式があります。それぞれ申告に必要な書類や、受けられる税制上の優遇措置などが異なります。白色申告と青色申告の特徴は、以下のとおりです。

- 白色申告: 税制上の特典が少ない代わりに、帳簿作成が簡単な申告方法。記帳には単式簿記が認められており、会計知識がなくても比較的簡単に作成できる。

- 青色申告:青色申告の承認を得た場合に税制上の優遇措置を受けられる申告納税制度。「開業届」と「青色申告承認申請書」の税務署への提出が必要。最大65万円の控除あり。

青色申告と白色申告では受けられる控除が異なるため、どちらを選ぶかで同じ収入金額でも手取りが変わります。

年収300万円の場合

年収300万円の個人事業主の手取りは、以下のとおりです。

| 青色申告 (特別控除65万円) | 白色申告 | |

| 所得税(+復興所得税) | 72,871円 | 106,200円 |

| 住民税 | 147,746円 | 206,516円 |

| 個人事業税 | 5,000円 | 5,000円 |

| 国民年金保険料 | 198,240円 | 198,240円 |

| 国民健康保険料 | 244,300円 | 306,600円 |

| 手取り | 2,331,843円 | 2,177,444円 |

年収300万円の手取りは、青色申告と白色申告で大きな差があるとわかります。課税所得に65万円の差があると国民健康保険料や住民税に差がつくためです。また、所得税の税率も異なります。

年収500万円の場合

年収500万円の個人事業主の手取りは、以下のとおりです。

| 青色申告 (特別控除65万円) | 白色申告 | |

| 所得税(+復興所得税) | 230,813円 | 344,252円 |

| 住民税 | 328,566円 | 387,336円 |

| 個人事業税 | 105,000円 | 105,000円 |

| 国民年金保険料 | 198,240円 | 198,240円 |

| 国民健康保険料 | 436,100円 | 498,400円 |

| 手取り | 3,701,281円 | 3,466,772円 |

年収500万円の手取りは、年収300万円のケース以上に青色申告と白色申告の差が大きくなります。特に所得税では10万円以上の差があり、青色申告の節税効果の高さがわかる結果となりました。

年収1,000万円の場合

年収1,000万円の個人事業主の手取りは、以下のとおりです。

| 青色申告 (特別控除65万円) | 白色申告 | |

| 所得税(+復興所得税) | 1,182,730円 | 1,335,370円 |

| 住民税 | 785,176円 | 850,176円 |

| 個人事業税 | 355,000円 | 355,000円 |

| 国民年金保険料 | 198,240円 | 198,240円 |

| 国民健康保険料 | 870,000円 | 870,000円 |

| 手取り | 6,608,854円 | 6,391,214円 |

年収1,000万円の場合、国民健康保険料が上限となり、青色申告と白色申告の差がなくなります。しかし、所得税や住民税では課税所得の差から、税額に大きな開きが生じます。

ビジネスカードがあれば確定申告に便利!

個人事業主は基本的に確定申告が必要です。確定申告では社会保険料をもれなく申告して、税の負担を抑えたいところです。個人事業主の経費の支払いにクレジットカードを利用すると、会計ソフトとの連携で経理処理を効率化できます。確定申告を自分でしなければならない個人事業主の大きな助けになるでしょう。

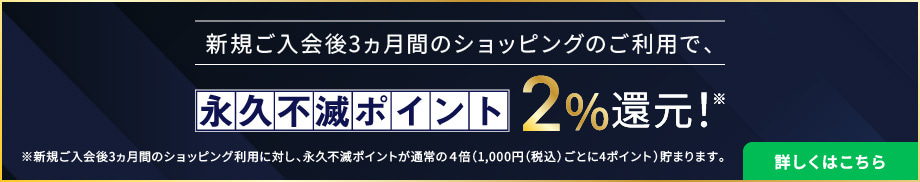

セゾンのビジネスカードは経費や税金といった事業性決済に利用でき、ビジネス特典・優待サービスが豊富です。確定申告を簡単に済ませたい個人事業主の方の、心強い味方になります。

セゾンコバルト・ビジネス・アメリカン・エキスプレス・カードは年会費無料で利用できるビジネスカードです。

セゾンコバルト・ビジネス・アメリカン・エキスプレス・カードには、会計・給与のクラウドサービス「かんたんクラウド(MJS)」を月額料金2ヵ月間無料の優待特典があります。かんたんクラウドの利用料を本カードで決済すると、永久不滅ポイントが通常の4倍貯まります。

また、追加カードを9枚まで年会費無料で発行できるので、従業員の経費精算や支払いの手間の削減も可能です。

経費支払いの効率化のために、まずは年会費無料のビジネスカードを利用してみてはいかがでしょうか。

セゾンコバルト・ビジネス・アメリカン・エキスプレス・カードの詳細はこちらから

セゾンプラチナ・ビジネス・アメリカン・エキスプレス®・カードは、年会費22,000円(税込)のビジネスカードです。経費管理と業務の効率化に役立つだけでなく、国内外の旅行傷害保険やコンシェルジュ・サービスといったプラチナカードならではの質の高いサービスが魅力の1枚です。

セゾンプラチナ・ビジネス・アメリカン・エキスプレス・カードの詳細はこちらから

おわりに

個人事業主の社会保険は会社員と異なり、保険料を全額自己負担しなければなりません。また、従業員を雇う場合、雇用保険や労災保険への加入が必要です。支払った社会保険料は自分の分は社会保険料控除、従業員分は経費に計上できます。確定申告の際は支払った社会保険料をもれなく申告し、税負担の軽減を心がけましょう。経理処理の事務負担の軽減には、経費支払いをビジネスカードに一本化するとよいでしょう。