資産運用を効率的に行うためには、投資の基本的な知識を学ぶことが重要です。そのうちのひとつに、単利と複利の違いが挙げられます。これらの違いを理解できれば、複利で運用することがいかに効率的かわかるでしょう。

この記事では、単利と複利の違いについて詳しく解説し、複利での運用ができる金融機関やサービスについて詳しくご紹介します。

(本記事は2024年7月1日時点の情報です)

- 資産運用においては複利が得

- 単利は当初の元本のまま運用を続けること、複利は得られた利益を元本に順次組み入れて運用を続けること

- 利回り年5%で14年運用すれば元本は倍になる

- NISAやiDeCo、ロボアドバイザーを使えば複利での運用ができる

資産運用においては「複利」が得!

資産運用においては複利が得です。単利と比べてみるとその理由がわかるので、それぞれのメリット・デメリットも踏まえながら詳しく解説します。

単利とは

単利とは、当初の元本のまま運用して収益を得る方法です。

例えば、100万円を利回り年10%で1年間運用したと仮定しましょう。手数料や税金を考えない場合、1年で10万円利益が得られます。そして、2年目以降にその利子を元本に足さず、また100万円を1年間運用し続けるのが単利です。

単利のメリットとして、受け取れる金額がすぐに計算できるため、将来増えるお金の額がわかりやすいことが挙げられます。ただし、運用元本がいつまでも変わらないため、複利に比べてお金が増えにくい点がデメリットです。

複利とは

複利とは、元本に受け取った利益をプラスして再投資し、その合計金額に対する利益を得ていく方法です。

例えば、100万円を年利10%で1年間運用して利益が得られたとしましょう。2年目は100万円に利益の10万円を足した110万円を年利10%で運用します。さらに、翌年(つまり3年後)は利益の11万円を足した121万円を年利10%で運用していくのが複利のやり方です。

複利のメリットは、効率的にお金を増やしていけることです。特に、運用年数が長ければ長いほど複利と単利との間で恐ろしいほど運用の成果は異なります。

複利効果でこれだけ違う

同じ金額を同じ利回りで運用した場合、単利と複利とでは大きく成果が異なります。例えば、元本が1,000万円、利回り年3%で運用していたとしましょう。10年間単利で運用した場合、元本と受取利息の合計は1,300万円になります。

一方、10年間複利で運用した場合の元本と受取利息の合計は1,344万円であり、単利よりも44万円多い計算です。

単利と複利の計算方法

投資した元本が倍になるまでの期間の計算方法を、単利と複利の場合に分けて見ていきましょう。なお、以下で紹介するシミュレーションは、運用利回りが一定であることを想定しています。利回りが変動すれば運用成果にも変化が生じるため、あくまで参考程度に考えてください。

単利の計算式

まず、単利の計算式は以下の通りです。

n年後の元本=当初の元本+当初の元本×利回り×n

例えば、元本100万円、年利回り5%で10年間運用したとすると、10年後には150万円になります。

また、単利の場合は100を利回りで割れば、一括投資したお金が2倍になるまでの期間を求めることができます。例えば、利回り年5%だった場合は「100÷5%=20年」です。

複利の計算式

元本を複利で運用した場合、n年後にはいくらまで増えるかは、以下の計算式で求めることが可能です。

n年後の元本=元本×(1+利回り)n

例えば、元本100万円、年利回り5%で10年間運用したとすると、10年後には162万8,895円になります。

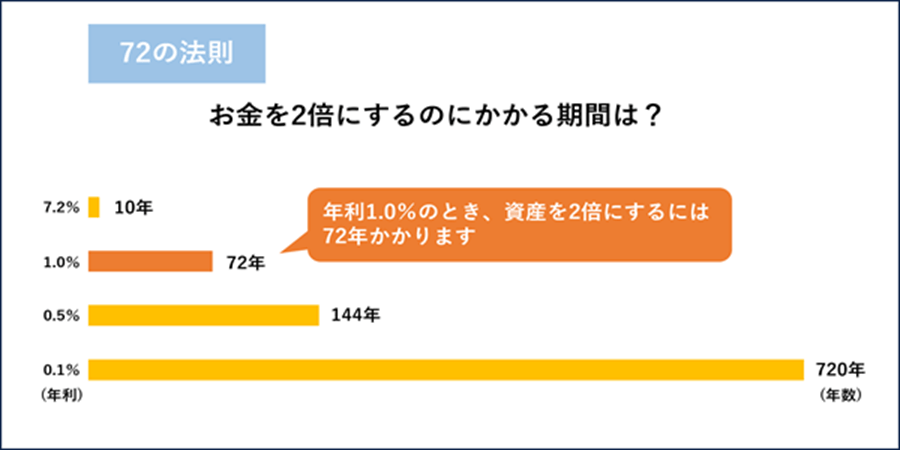

また、72の法則といって、72を利回りで割れば、一括投資したお金が2倍になるまでの期間を求めることが可能です。例えば、利回り年5%で運用したとすれば「72÷5=14.4」となり、約14年半で倍になります。

いつ資産が倍になる?実際にシミュレーション!

先ほどご紹介した単利と複利の数式を踏まえて、いつまで投資すれば元本が倍になるのか実際にシミュレーションしてきましょう。

複利効果は運用期間と利回りがカギに

複利で運用した場合のn年後の元本は、「n年後の元本=元本×(1+利回り)n」という数式で求められるため、「n=運用期間」と利回りが増えるほど、複利効果も高くなります。利回りを増やすためには、高い利回りが見込める金融商品で運用するのが効果的です。

ただし、高い利回りが見込める金融商品は大きな損失を被るリスクもあるため注意しなくてはいけません。

「72の法則」で長期的なマネープランが立てられる

先ほど触れたように、72を利回りで割れば、一括投資したお金が2倍になるまでの期間を求めることができます(72の法則)。

これを応用し、複数の年利を当てはめることで資産が増えるスピードをシミュレーションすることが可能です。参考までに、複利と単利で運用した場合、元本が倍になるまで何年かかるかを表にまとめました。

| 利回り | 複利 | 単利 |

|---|---|---|

| 1% | 72年 | 100年 |

| 2% | 36年 | 50年 |

| 3% | 24年 | 34年 |

| 5% | 14年 | 20年 |

| 6% | 12年 | 17年 |

| 10% | 7年 | 10年 |

ここで挙げた数字以外にもあてはめて計算してみましょう。

ちなみに、利回りの表示方法は月利など、年利以外のものもあります。ただし、現在はほとんど使われておらず、基本的に年利で計算されるのが実情です。なお、月利で表示されていた場合は、12倍すると年利に換算できます。

複利効果を活かせる資産運用は?

複利効果を活かせる資産運用として、以下の3つをご紹介します。

【複利効果を活かせる資産運用】

- NISA(ニーサ)

- iDeCo(イデコ)

- ロボアドバイザー

NISA(ニーサ)

NISA(ニーサ)とは少額投資非課税制度のことで、株式や投資信託などの金融商品の運用によって得られた利益が非課税になる制度です。

2023年12月までは一般NISAとつみたてNISAのどちらかを選んで利用する仕組みでしたが、2024年1月からは成長投資枠とつみたて投資枠の両方を併用できるようになりました。

また、2023年12月までは非課税で投資できる期間が5年もしくは20年までという制限がありましたが、2024年1月からは無期限になっています。2023年12月までの旧NISAと2024年1月から始まっている新NISAとを比較し、変更点を把握しておきましょう。

| 旧NISA | 新NISA | |||

| つみたてNISA | 一般NISA | つみたて投資枠 | 成長投資枠 | |

| 対象年齢 | 18歳以上 | 18歳以上 | ||

| 投資可能期間 | 2023年12月末まで(買付終了) | 2024年1月より(恒久化) | ||

| 非課税期間 | 20年間 | 5年間 | 無制限 | |

| 年間投資枠 | 40万円 | 120万円 | 120万円 | 240万円 |

| 生涯投資上限 | 800万円 | 600万円 | 1,800万円 (うち成長投資枠1,200万円) | |

| 投資商品 | 国が定めた基準を満たす投資信託・ETF | 上場株式・ETF・REIT・投資信託 | 国が定めた基準を満たす投資信託・ETF | 上場株式・ETF・REIT・投資信託 (高レバ投信等除く) |

| 投資方法 | 積立 | 一括・積立 | 積立 | 一括・積立 |

| 両制度の併用 | 不可 | 可 | ||

| 売却枠の再利用 | 不可 | 可 (投資元本ベースの管理、 枠復活は翌年) | ||

iDeCo(イデコ)

iDeCo(イデコ)とは個人型確定拠出年金のことです。

毎月一定額の掛金を拠出し、投資信託などの金融商品で運用することで、将来の年金を自ら準備する私的年金制度として位置づけられています。

拠出した掛金および運用益は60歳以降になれば老齢給付金として受け取れる仕組みです。

掛金が所得控除できるうえ、運用益は非課税なので、年金形式で老齢給付金を受け取れば税金がかからないなど税制上のメリットが多くなっています。

ただし、原則として拠出した掛金および運用益は60歳になるまで引き出せない点に注意が必要です。

ロボアドバイザー

ロボアドバイザーとは、AI(人工知能)を活用し、投資診断やアドバイスを受けたり運用をお任せしたりするサービスです。さらに細かく、アドバイス型と投資一任型の2種類に分けられます。

| アドバイス型 | 最適な資産配分の提示など助言だけを行う。提示された資産配分を実行するための金融商品の買い付けは自ら行わなくてはいけない。ただし手数料は無料であることが多い。 |

| 投資一任型 | 提案内容を了承することで、運用も含めたすべてを一任できる。相場の変化に応じた資産配分の変更(リバランス)もしてくれるが、手数料がかかるので注意。 |

NISAやiDeCoについて良くわからない場合は、投資一任型のロボアドバイザーを使うと資産運用がしやすくなるでしょう。最低1万円程度など、少額の資金から始められる点もメリットです。

おわりに

同じ元本、利回りでも単利で運用するか、複利で運用するかによって長期的な成果は大きく違ってきます。資産を効率的に増やしたいなら、複利で運用する前提で進めましょう。複利で運用する方法には、NISAやiDeCo、ロボアドバイザーなどさまざまなものがあります。将来何のためにお金を使いたいのか、勉強して運用するかお任せするかによって最適な方法も異なるので、ご自身に合ったものを選びましょう。1,000円程度など少額から投資できるサービスもあるので、まずは気軽に取り組んでみてはいかがでしょうか。