経営者の多くは金融機関から融資を受ける際に、経営者自身が連帯保証人なる「経営者保証」をつけています。経営者保証の負担が重い、会社が倒産したら自分も自己破産しなければならないのではと、融資を躊躇し、思い切った事業展開ができない人が多くいます。

ここでは、経営者保証の問題を解決するために策定された、経営者保証に関するガイドラインについてわかりやすく解説します。

(本記事は2024年8月20日時点の情報です)

- 経営者保証とは、融資を受ける際に経営者自身が会社の連帯保証人になること。

- 経営者保証に関するガイドラインを利用すれば、一定の要件を満たすことで、経営者保証が不要の借り入れ、または既存の借り入れの経営者保証を外すことができる。

- 経営者保証を外すことができれば、経営者の負担を減らし、事業承継がスムーズに行えるようになる。

経営者保証とは?

経営者保証とは、中小企業が金融機関から事業資金を借りる際に、経営者自身が会社の連帯保証人になることです。この制度は、戦後の高度経済成長期に確立されたもので、万が一、会社の経営が行き詰まり、返済が滞った場合に、経営者個人が返済することを求められます。

経営者保証の実態

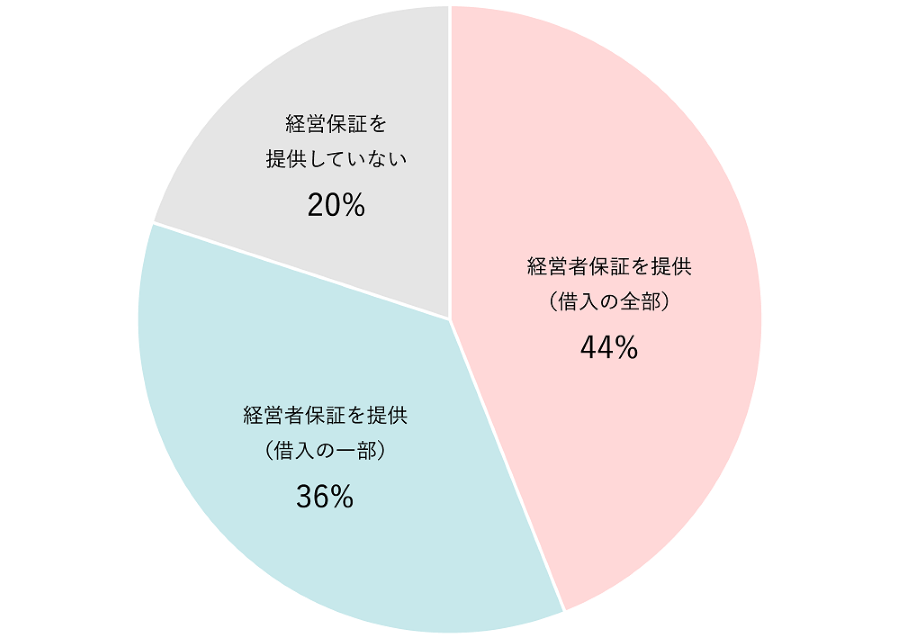

実際の融資の場面で、経営者保証をつける融資は2020年度で全体の80%を占めます。

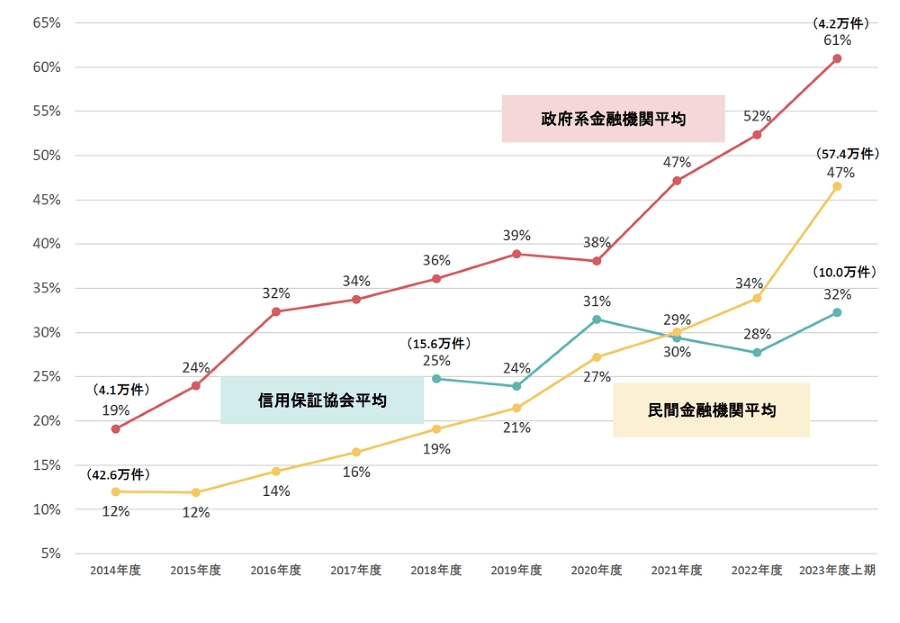

また、金融機関の種類別の実績を見ると、経営者保証に依存しない新規融資の割合は、2021年度で「政府系金融機関」は平均47%、「信用保証協会」は平均29%、「民間金融機関」は平均30%と、年々増えてきてはいるものの、経営者保証を求められる融資が多いことがわかります。

経営者保証のメリットと問題点

経営者保証には、金融機関が融資を行う際の保証として機能するというメリットがあります。経営者自身が個人保証を行うことで、金融機関は貸し付ける資金が返済されないリスクが低減されます。そのため、金融機関側から見れば、経営者保証によって融資の判断がしやすくなり、融資を受けやすくなるというメリットがあります。特に創業期の企業や、経営が不安定な企業にとっては、経営者保証があることで融資を受けられる可能性が高まります。

一方で経営者保証をつけて融資を受けるということは、会社が倒産した時に経営者個人に債務がのしかかることになり、経営者個人も自己破産に追い込まれることになるかもしれないということです。そのため、融資を躊躇い、早期の経営改善や、思い切った事業展開ができなくなります。

また、経営者が連帯保証人であるために後継者が見つからず、事業承継の大きな壁にもなります。このように、経営者保証は、会社の成長や新規事業チャレンジの妨げになることもあるのです。

課題解決のために策定された「経営者保証に関するガイドライン」

経営者保証の問題点を改善するため、2014年に「経営者保証に関するガイドライン」の運用が開始されました。経営者保証に関するガイドラインは、経営者保証における合理的な保証契約のあり方を示すもの、および保証債務の整理を公平かつ迅速に行うためのものです。

これにより、経営者保証に依存しない融資の一層の促進が期待されます。法的拘束力はありませんが、経営者と金融機関の対応についての自主的ルールとなっており、それぞれが自発的に尊重し守ることとされています。

ガイドラインの活用によるメリット

経営者保証に関するガイドラインが策定されたことによって、経営者はどのようなメリットがあるのでしょうか。以下で説明します。

新規・既存融資で経営者保証を外せる

経営保証に関するガイドラインでは、一定の要件を満たせば、経営者保証が融資を受けられる可能性があるとされています。さらに既存の借入れであっても、一定の要件を満たせば、経営者保証を外す申し入れをすることができます。

このことにより、経営者保証のない融資の可能性が広がり、思い切った事業展開や早期の立て直しなど、会社の成長のための資金調達がしやすくなります。また、経営者保証が外せれば、経営者個人の心理的な負担から解放され、積極的な経営をすることができます。

事業継承をスムーズに行いやすくなる

中小企業の事業承継においては、後継ぎがいないことが問題となっています。その理由のひとつとして、経営者保証の問題があると言われています。事業を承継する時に、後継者は前経営者の経営者保証も引き継ぐことになるからです。

経営保証に関するガイドラインでは、前経営者が負担する経営者保証について、後継者に当然に引き継ぐものではないとされていますので、事業承継の際に金融機関に対して、経営者保証の見直しを求めることができます。

事業を承継する会社の借入金についている経営者保証を外すことができれば、後継者の負担が軽減され、事業承継がスムーズに行えます。

会社が倒産したときの経営者負担を減らせる

会社が倒産した際、経営者保証のついている債務については経営者個人が返済しなければならず、以前は経営者個人が自己破産をしなければならないなど負担が大きかったですが、経営者保証に関するガイドラインでは、「原則として、保証債務の整理に当たっては、当該整理にとって適切な準則型私的整理手続を利用することとする。」とあり、自己破産などの法的債務整理手続ではなく、任意整理などの準則型私的整理を行うことが原則となります。

そのため、経営者保証に関するガイドラインを利用して債務整理をする場合、一定期間の生活費や、華美でない自宅を手元に残すことを、金融機関にその必要性を説明の上、申し出ることができます。

また、経営者保証に関するガイドラインを利用して債務整理を行った場合は。信用情報機関に登録されないので、引き続きクレジットカードなどを使用することも可能です。

ガイドラインの適用対象

経営者保証に関するガイドラインの適用対象となる保証契約は以下のとおりです。

- 主たる債務者が中小企業であること

- 保証人が個人であり、主たる債務者である中小企業の経営者であること。

- 主たる債務者及び保証人の双方が弁済について誠実であり、対象債権者の請求に応じ、それぞれの財産状況等(負債の状況を含む。)について適時適切に開示していること。

- 主たる債務者及び保証人が反社会的勢力ではなく、そのおそれもないこと。

これらの要件すべてを充足する必要があります。このガイドラインでの中小企業とは、中小企業基本法に定める中小企業・小規模事業者に限定されず、中小企業の範囲を超える企業や、個人事業主についても対象に含まれます。

中小企業に求められるガイドラインの要件

経営者保証に関するガイドラインを利用して、経営者保証なしで融資を受けるには、次のような要件が求められます。

会社と経営者個人が区分・分離されていること

まずは、会社の業務や資産所有などに関して、会社と経営者個人との関係を明確に区分・分離することが求められます。

例えば、経営者個人名義の車を業務で使用しているなら、法人名義に変更しておく、会社から経営者に不要な貸付を行わない、会社から経営者への役員報酬は「社会通念上適切な範囲」で行うなど、適切な体制を整える必要があります。

財務基盤を強化すること

経営者保証なしで融資を受けるには、会社の経営のみで滞りなく返済できることが条件となります。会社の財務状況が十分に健全であり、業績が安定しているなど、返済能力があることが求められます。

例えば、業績が不安定であっても会社の内部留保が十分に確保されているのであれば、健全とみられます。会社は、これらの財務状況や経営成績の改善で、返済能力を向上させ、自らの信用力の強化に努めなければなりません。

財務情報を把握し、適切に開示すること

経営者保証に関するガイドラインでは、対象債権者から、事業計画や業績見通し、資産負債の状況などの情報提供を求められたときに、正確かつ丁寧に信頼性の高い情報の開示・説明をし、経営の透明性を確保するとあります。

経営の透明性を確保するために、決算書や貸借対照表、損益計算書の提出はもちろんですが、定期的に試算表などを使って定期的に報告することも効果的です。また事業の見通しの変化があった場合にも、事業計画書などを使って丁寧に説明、報告します。

ガイドライン利用の注意点

経営者保証に関するガイドラインの利用については、いくつかの注意点があります。まず、ガイドラインの対象となるのは、会社の債務のみであり、経営者が私的に借入れをしている債務は対象外となります。

また、経営者保証に関するガイドラインは金融機関と経営者間の融資取引をスムーズに進めるための自主的ルールであり、対象となる債権者全員の同意が必要なので、要件が揃っていても同意が得られない場合もあります。

最終的に解決できるかどうかの予測は不透明です。

2023年4月運用開始の「経営者保証改革プログラム」とは

経営者保証の問題点を解決するために、2014年より運用が開始された「経営者保証に関するガイドライン」により、少しずつ経営者保証に依存しない融資の割合が増えてきましたが、金融庁は、さらなる経営者保証に依存しない融資慣行の確立をさらに加速するため、2023年4月より「経営者保証改革プログラム」の運用を開始しました。

重点的に取り組む対象となる4分野

経営者保証改革プログラムで重点的に取り組むのは、以下の4分野です。

- スタートアップ・創業

- 民間金融機関による融資

- 信用保証付融資

- 中小企業のガバナンス

創業時の融資に経営者保証を求められると、創業意欲を阻害する要因となる可能性があるため、起業家が経営者保証なしで資金調達できるよう、経営者保証を求めないスタートアップ・創業への融資を促進します。

また、民間金融機関が経営者保証を求める際の、説明や手続きを厳格化するための指針の改正です。経営者保証を外す取り組みの徹底や、中小企業のガバナンス体制の整備を通じて支援の強化などです。

経営者保証改革プログラムで変化する経営者保証

経営者保証改革プログラムの取り組みにより、金融機関は経営者保証を求める際には、「どの部分が十分でないから保証契約が必要」、「どのような改善をすれば経営者保証の変更や解除の可能性が高まる」の説明を経営者にしなければならなくなります。

これにより、経営者は経営者保証を解除するための、具体的な対策を検討することができるようになります。

経営者保証に依存しない事業資金調達方法も

経営者保証に依存しない融資を受けられるようになれば、起業や新規事業に思い切って挑戦できるようになります。銀行からの融資以外にも、資金調達の選択肢があります。そのひとつが「不動産担保ローン」です。

事業実績のない創業時の資金調達や、赤字決算など、銀行では融資を受けづらい場合でも、不動産という確実な担保を提供するため、融資を受けることができる可能性があります。

セゾンファンデックスの事業者向け不動産担保ローンは、銀行と異なる審査基準なので、銀行では借りられない場合でも対応可能です。

【セゾンファンデックス不動産担保ローンの魅力】

- 銀行と異なる審査基準

- 不動産担保力を重視

- 全国対応

- 親族の不動産も担保にできる

全国的に営業エリアを展開しているため、担保となる不動産の場所は全国どこでも対応してもらえます。また、抵当権は二番抵当も引き受けてもらえるので、抵当権設定済みの不動産も担保にできます。

他の金融機関で断られた場合でも、一度セゾンファンデックスに相談してみてはいかがでしょうか。

セゾンファンデックス 事業者向け不動産担保ローンの詳細はこちら

おわりに

経営者保証に関するガイドラインの策定により、戦後からの融資慣行が大きく変わってきています。今後も経営者保証の制度は変わっていくと思われ、経営者保証に依存しない融資が促進され、中小企業の活発な発展が期待されています。

経営者保証に関するガイドラインを利用して、会社の基盤をしっかり見直し、思い切った事業展開や早期の事業再生、円滑な事業承継を実現し、持続的な企業の発展を目指しましょう。