投資に触れたことがある方なら、「信用取引」という言葉を聞いたことがあるかもしれません。

投資で大きな利益を出すには資金力が必要になってきますが、信用取引は、少ない資金から大きな利益を得るレバレッジを活用して株式を売買します。

しかし、信用取引は「危険そう」「仕組みが複雑そう」といった理由から、なかなか手を出すことができない方も多いのではないでしょうか。

今回は、信用取引の仕組みからメリット・デメリットについて詳しく解説していきます。

1.信用取引とは?

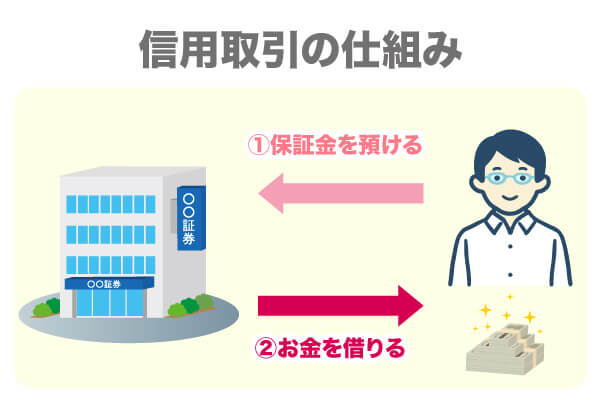

信用取引とは、証券会社に担保として一定額の現金(委託保証金)または保有する株式を預け、売買に必要な資金や株式を証券会社から借りて行う取引のことです。この手法では、自身の資金以上の金額で取引を行うことが可能となるため、大きなリターンを狙えます。また信用取引では担保の約3.3倍までの売買が可能で空売りをすることもできます。

少ない資金から大きな利益を狙える「レバレッジ」を活用できるため、資金不足で取引のチャンスを逃すといったことがありません。

しかし、借りた資金の返済や利息の負担が伴うため、リスクも高まることも覚えておきましょう。

1-1.信用取引の2種類の売買方法

信用取引には、「制度信用取引」と「一般信用取引」の2種類の売買方法があります。

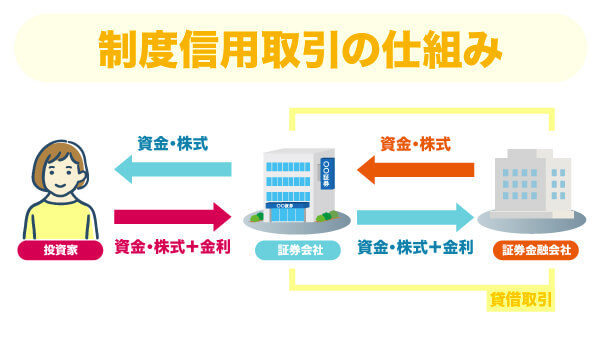

制度信用取引とは?

制度信用取引は、証券会社が保有する株式を借りて売買する形式の取引です。こうすることで、自己の資金以上の取引が可能となります。

証券取引所が公表している選定基準を満たした銘柄のみが対象となるため、銘柄の選定基準は厳しく、上場廃止や業績不振などのリスクが少ない銘柄で構成されています。返済期日は最長6 ヵ月間と決まっており、返済期日の延長はできません。

ちなみに、「制度」の名前の由来は、この取引が「制度によって強制的に信用保証がついている」ことから来ています。

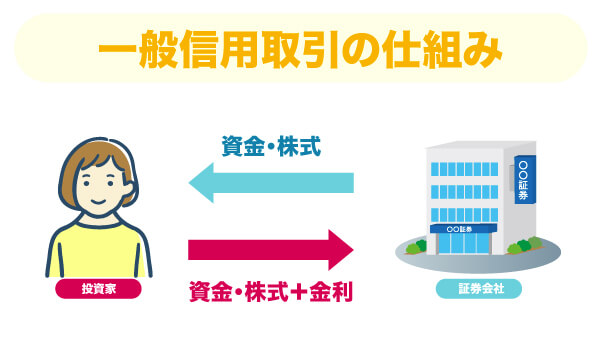

一般信用取引とは?

一般信用取引も制度信用取引と同様に、自己資金以上の取引を行うことが可能です。しかし、この取引形式の場合は、証券会社ではなく他の投資家から貸借します。一般信用取引は制度信用取引と違って、契約期間や金利などの条件を投資家同士で自由に設定でき、取引の自由度が高いです。

基本的には返済期日を自由に設定できますが、証券会社によっては無期限、短期、3年、当日などとしているところもあります。

証券取引所の定めるルールに基づいて行われる信用取引を「制度信用取引」、証券会社が投資家にお金や株式を直接貸し付ける取引を「一般信用取引」と覚えておきましょう。

1-2.信用取引の種類

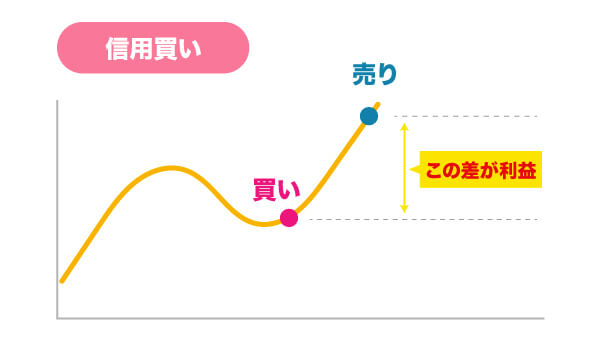

信用取引の手法として「信用買い」と「信用売り」の2つがあります。「信用買い」は、株価の上昇を予想し、借り入れた資金で株を購入し後で高い価格で売却する方法で、「信用売り」は、株価の下落を予想し、事前に株を売却して後で安い価格で買い戻す方法です。

それぞれ詳しく解説していきます。

①信用買い(空買い)

信用買い(空買い)は保証金となる手元資金(又は株券)を証券会社に預け、その担保を元に株式購入の資金を借りて取引する方法です。信用買いは、「空買い」や「買建」とも呼ばれます。

例えば、レバレッジの仕組みを活用して30万円を担保に90万円分の株式を購入することが可能です。担保にした資金以上のお金を借りられるので、少額の資金で取引を行うことができます。しかし、あくまでも証券会社からお金を借りて取引を行うため、お金は必ず返さなければなりません。

信用買いの決済方法は、主に「反対売買」と「現引き」の2種類があります。返済期限は原則6カ月と定められているため、6カ月以内に決済が必要です。

信用買いの「反対売買」とは売りのことで、証券会社からお金を借りて買付けた株式を売却し、売却した金額を返済に充てます。また「現引き」とは、借りた株式の代金を支払い、現物株を引き取るというものです。

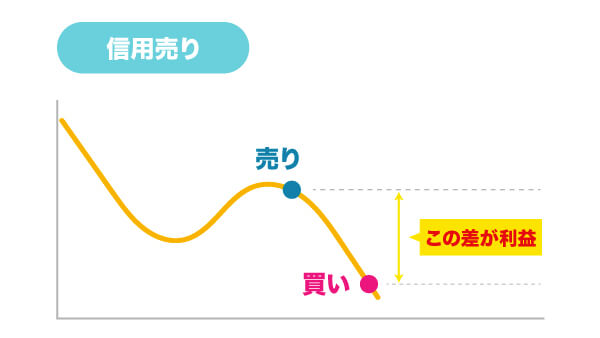

②信用売り(空売り)

信用売り(空売り)は保証金となる手元資金(又は株券)を証券会社に預け、その担保を元に株券を借りて取引する方法です。信用売りは「空売り」や「売建」とも呼ばれます。

高い値段で売って安い値段で買い戻せば利益が出るため、相場が下がっているときに儲けることができる手法です。

信用買いと同様に、信用売りも必ず株式を返さなければなりません。信用売りの主な決済方法は、「反対売買」と「現渡」の2種類です。

信用売りの「反対売買」は購入で、借りて売った株式を買い戻します。また、「現渡」は借りた株式と同じ銘柄を引き渡して返済する方法です。

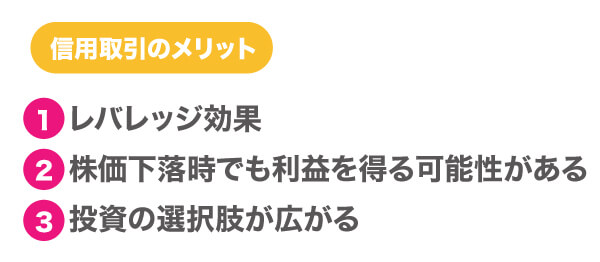

2.信用取引のメリット

信用取引には、大きく3つのメリットがあります。

1)レバレッジ効果

借入を活用することで、自己資金以上の取引が可能となり、大きな利益を期待できます。

信用取引では、証券会社に預けた担保の約3.3倍までレバレッジをかけることができるため、例えば100万円を担保に預けた場合は330万円までの取引が可能です。

2)株価下落時でも利益を得る可能性がある

信用売りでは、株式を高く売って安く買い戻すことができる仕組みのため、株価が下落している時でも利益を得ることが可能です。

例えば、証券会社から借りた株式を1株1,500円で売り、株価が下がったときに1株1,000円で買い戻せば500円の利益が得られ、1,000株の場合は50万円の利益となります。

3)投資の選択肢が広がる

信用取引は借り入れが可能なため、大きい資金が必要で手が出せなかった株式の取引もできるようになります。そのため投資先の選択肢が広がることはメリットのひとつであるといえるでしょう。

3.信用取引のリスク

信用取引は大きな利益を狙える反面、そのリスクもまた大きいです。

リスクのひとつが自己資金以上の損失の可能性です。借りた資金を元にトレードを行うため、市場の変動によっては借りた額以上の損失が出る可能性があります。

また、証券会社からの借り入れには利息が発生し、利益が出ても利息の負担で実質的なリターンが減るケースもあります。このリスクを理解し、自己のリスク許容度に合った取引を行うことが重要です。

3-1. 「追証」に要注意!

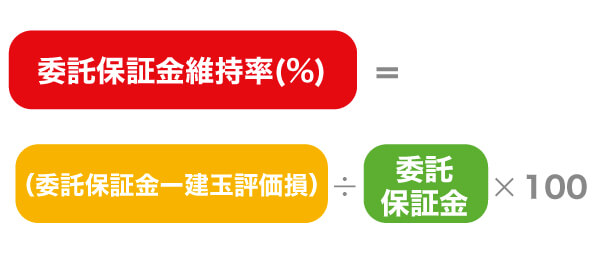

信用取引では、保証金を証券会社に預けて取引をするため、証券会社ごとに決められた最低の保証金維持率を割り込むと追加で保証金が必要です。これを「追証」といいます。

例えば以下のようなケースでは追証が必要になります。

・担保にしている株が値下がりした場合

・買い建てた銘柄の値下がりによる含み損が発生した場合

・売り建てた銘柄の値上がりによる含み損が発生した場合

証券会社ごとに異なる最低の委託保証金維持率は「追証ライン」ともいわれ、次の計算式で表すことができます。

追証を発生させないためには委託保証金維持率を割り込まないように、次のことに注意してください。

○レバレッジをかけすぎない

○保証金のうち現金も余裕をもって入れておく

○信用二階建て投資をしない

また、自分流のルールを決めて売買をすることも大切です。あらかじめロスカットルールを自分の中で設けることで早めに損切りをすることができます。

4.信用取引をする上での注意点

初心者が信用取引に挑戦する際には、まず現物取引で基本的な知識や経験を身につけることをおすすめします。その上で、信用取引のリスクを理解し、自身の投資戦略・リスク許容度に照らし合わせた上で信用取引を適用することが求められるからです。

・証券会社から借りる株の「限度額」や「返済期限」についてしっかりと理解しておく

・限度額を超えて取引を行うと、返済できなくなるリスクがある

・返済期限が来ると強制的に株が売却されてしまう場合もある

信用取引を行う際には、上記のようなことに注意をしましょう。

おわりに

信用取引は大きな利益を得るための有効な手段ですが、それと同時に大きなリスクを伴います。

売買の方法や信用取引の種類、注意が必要な点を理解した上で、自身の投資戦略に合った取引方法を選ぶようにしましょう。そして、投資のリスクをしっかりと把握し、適切なリスク管理を行うことが最も重要です。

投資総合スクールThe Gavelの公式YouTubeチャンネルでは、株式投資の基礎から実践までを動画でわかりやすく発信していますので、ぜひ気になる方はこちらも合わせてご覧になってみてください。