セカンドライフを考えるうえで、切っても切れないのが「お金の話」です。趣味や旅行などを楽しむには、やはりある程度の蓄えが必要になります。また、いつまでも健康で長生きできれば幸せですが、年齢を重ねれば病気や介護なども心配です。

趣味や旅行などを楽しみ、病気や介護の心配を軽減するため、セカンドライフの経済的な備えとして金融商品への投資が効果的です。今回は「おひとりさま」と投資をテーマに解説していきます。

セカンドライフのお金とは

ご自身のセカンドライフを自分らしく過ごすために、「老後にいくらお金が必要なのか」考えたことはありますか?いくらお金が必要かを考える際には、ご自分の「資産」、「収入」と「支出」を正しく把握することが重要です。

まず、「収入」についてみていきましょう。セカンドライフの生活の柱となるのが、公的年金です。ご自身が年金をいくらもらえるのかをご存じでしょうか?日本の公的年金は2階建て構造です。きちんと保険料を納付していれば皆がもらえる基礎年金(いわゆる国民年金)と、会社員や公務員がもらえる厚生年金があります。

フリーランスや専業主婦の方などは、基礎年金のみとなります。基礎年金の満額受給額(2024年)は、816,000円/年、月額換算すると68,000円となります。毎月68,000円で生活していくのは、なかなか大変です。会社員や公務員の方は、基礎年金に厚生年金が上乗せされます。こちらは、現役世代の稼ぎ(報酬)や加入年数により受給額が変わります。セカンドライフの準備世代の方は、年金定期便などでご自身の年金予定額は確認しておくようにしましょう。

引用元:日本年金機構「令和6年4月分からの年金額等について」

一方、「支出」はどうでしょうか?退職金がでたらやってみたいと考えていた「クルーズ船で世界一周してみたい」「住宅を抜本的にリフォームしたい」等、ご自身の希望があると思いますが、大きな出費になりそうです。また、こうした大きな出費だけでなく、支出を考えるには日々の食費や住居費などの生活費をしっかり把握する必要があります。

毎日がお休みとなると、お友達と遊びにいく機会が増えて、交通費を含めた交際費が今よりかかるかもしれません。また、忘れがちですが、収入が年金だけになっても税金や社会保険料を支払う必要があります。そして、介護や医療費のお金も準備が必要ですし、葬儀や遺品の整理など死後の各種手続きのための費用も残しておかなければいけません。

こうした点を考えると、公的年金だけでセカンドライフの資金をまかなうことは困難と言えます。仮に毎月10万円収支が合わなかったとすると、毎月10万円ずつ資産を取り崩す必要があります。公的年金の満額受給開始年齢は65歳ですが、仮に90歳まで存命だったとすると、25年間となります。結果、10万円×12か月×25年で3,000万円の資産が必要となります。

老後2,000万円問題が話題になりましたが、ご自身の「資産」と「収入」でセカンドライフの資金は充分でしょうか。

他にも自宅のリフォーム費用や介護、病気をした際の医療費なども別途考慮に入れる必要があります。また葬儀や納骨、身辺の整理など死後にかかるお金も必要です。

もし、配偶者や子どもなど頼る人がいない場合、第三者への死後事務委任も考えておくべきでしょう。依頼できる相手は、友人・知人の他に弁護士、行政書士、民間事業者があり、依頼する場合は委任する内容に基づいた費用が必要となります。万が一の際に家族に頼ることが難しい「おひとりさま」は、ご自身のセカンドライフに対する経済的な準備がとても重要であることがわかると思います。

なぜ投資が必要か?

経済的にお金を備えるというと預金が真っ先に浮かびますが、預金だけで準備するのは難しいかもしれません。元本保証である預金は、預けたお金は減ることがなく、一定の利息を受け取ることができます。ただし、現在の金利水準では大した利息を受けとることはできません。

2024年10月現在では、多くの銀行の普通預金の金利は0.1%程度です。仮に50歳から、65歳までの15年間で1,000万円を準備するとします。0.1%の金利で準備する場合は、毎月55,143円ずつ積み立てる必要があります。金融商品を使って積み立て投資をした場合はどうでしょうか。仮に、金融商品に投資して3%で運用したとすると、毎月の投資額は44,201円、5%で運用したとすると毎月の投資額は37,761円となります。この結果から、1,0000万円を準備するには投資が有力な選択肢といえます。

もちろん、投資は既にある資産を活用することもできます。仮に介護用の資金として、1,000万円を65歳から80歳まで15年間預金していたとします。0.1%の金利ですと、受取時には10,151,055円になります。

こちらも金融商品に投資することで、結果が大きく異なります。3%で運用したとすると、15,579,674円、5%で運用したとすると、20,7899,282円です。投資をすることで、資産を大きく増やせる可能性があります。

なお、上記計算には各種税金や手数料は考慮しておりませんのでご注意ください。(以降の計算も同様です。)

上手く投資をすることで、より少ないお金で将来の貯えを作れることがわかります。「投資するほどのお金がない」とおっしゃる方もいますが、むしろそういった方こそより効率的に資産形成ができる投資を活用したほうが良いでしょう。

とはいえ、金融商品への投資は確実ではありません、資産を増やすだけでなく、元本割れのリスクがあることも十分理解する必要があります。上記のシミュレーション通りになるとは限りませんが、より経済的な準備が必要なおひとりさまにとって、金融商品への投資は検討するべき手段ではないでしょうか。

引用元:三井住友銀行「円預金金利」、三菱UFJ銀行「円預金金利」

投資をする上での3つのポイント

金融商品へ投資を検討する際は、以下の3つのポイントを押さえましょう。

1.リスクとリターンの関係を正しく認識すること

大前提としてリスクとリターンは相関関係にあります。大きなリターンが期待できる商品はその分リスクも大きいですし、比較的安定している金融商品は、その分大きなリターンは期待できません。

世の中にはたくさんの金融商品がありますが、金融商品ごとに固有のリスク度が異なります。各商品のリスクをすべて把握するのは難しいため、ビギナーの方は運用を専門家に任せて、さまざまなリスク度の資産に分散投資する「投資信託」という金融商品を選ぶことが一般的です。

投資信託を検討する際には、主に3つのタイプを理解しておくと良いでしょう。

①株式型投資信託:積極運用タイプです。大きなリターンを期待できる一方、リスクも相応に高くなります。

②債券型投資信託:安定運用タイプです。株式型と比較してリスクは低いですが、リターンも控えめです。

③バランス型投資信託:株式と債券の両方に投資するバランスタイプです。バランスが取れたミドルリスク・ミドルリターンの運用を目指します。

このように投資信託の中でも商品によりリスク度が異なります。ご自身のリスク許容度を超えた投資をしてしまうと、損失が出た場合に強いストレスを感じることになります。やはり、ご自身のリスク許容度にあう投資信託を選ぶことが重要です。

2.長期の投資を意識すること

長期投資の最大のメリットは、投資で得た利益を再投資して、次の利益を大きくするいわゆる「複利効果」を活用できることです。最初に投資した元本だけでなく、それまでに得た利益も加算されて運用されるため、時間が経つほど、資産が雪だるま式に増えていきます。

仮に毎年5%の利益が期待できる金融商品に100万円投資をしたとすると、1年後には105万円になります。2年目には、その105万円に対して5%の利益が上乗せされるため、利益が52,500円と増えます。10年後には、利益は77,567円まで増えています。

投資期間が長いほど、この複利の力が大きく働き、短期投資よりも有利になります。また運用益が増えていけば、結果的に多少の値動きがあっても元本を割り込むリスクも減ります。精神衛生上も長期投資の方が安心です。長期投資を実行するには、早く始めることと同義になりますので、先延ばししないようにしたいものです。

3.税制優遇制度をうまく活用すること

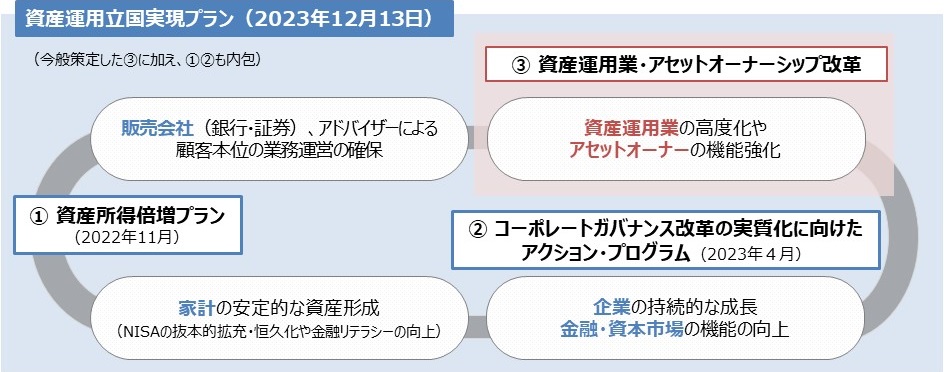

ご存じの通り、長寿化に伴うセカンドライフ資金への準備として、政府も「貯蓄から投資へ」と金融商品への投資を促しています。

現在、日本では投資をして利益が出た場合約20%の税金が徴収されます。投資で資金を増やしてもその分取られる税金も増えてしまうので、これではなかなか投資へのモチベーションが上がりません。こうしたことから、将来の資産形成に向けた投資をサポートするために「NISA(少額投資非課税)制度」や「DC(確定拠出年金)制度」といった各種の税制優遇制度が用意されています。

金融商品へ投資をして資産を増やすことと、増えた資産への課税を回避することは同じくらい重要です。特に今年改正された「新NISA制度」は、積み立ての投資も一括投資もどちらにも対応しており、セカンドライフの準備としてはぜひ活用したい制度です。

誰もが年齢を重ねて定年を迎え、セカンドライフがスタートします。セカンドライフを楽しく快適に過ごすためには、ある程度の資産が必要になります。ちょっとしたことですが、日々の買い物や病院への通院の際、疲れていても節約のためタクシーには乗らず歩くのは辛いですよね。特に家族からのサポートが難しいおひとりさまの場合、こうした出費にも困ることがない資産を築いておきたいものです。

引用元 :金融庁「NISAについて」、厚生労働省「確定拠出年金制度の概要」