「配偶者に先立たれた後を考えると不安になる」「後に残された配偶者を思うと心配で」という方は少なくありません。この記事では、相続人や相続割合といった相続全般について解説します。正しい知識を得ておくことは不安を和らげ、将来への対策につなげることができます。相続のよくある質問もご紹介しますので、相続に不安を感じている方はぜひ参考にしてみてください。

- 相続は被相続人の死亡によって開始され、相続人や遺産分割の割合など、基本的なルールは民法に定められている。

- 亡くなった方の配偶者は常に相続人になる。

- 民法に定められた範囲外の親類、内縁関係や離婚した元夫・元妻は相続人にはなれない。

- 配偶者には、相続税の負担を大幅に減らせる配偶者控除や被相続人と住んでいた自宅に住み続けることができる配偶者居住権がある。

相続とは?簡単におさらい

相続とは、亡くなった方の財産などの権利・義務を、残された家族などが引き継ぐことをいいます。亡くなった方を被相続人、財産などを引き継ぐ方を相続人といい、相続は被相続人の死亡によって開始されます。誰が相続人になるのか、どのような方法でどのような割合で遺産を分割するのかといった、相続の基本的なルールは民法に定められています。

相続には大きく分けて「法定相続」と「遺言相続」があります。法定相続とは、民法に定められた相続人の範囲や順位、割合で遺産を承継することをいいます。遺言相続とは、生前に被相続人が作成した遺言書の内容に従って遺産を承継させることをいいます。

民法964条に「遺言者は、包括又は特定の名義で、その財産の全部又は一部を処分することができる」とあり、原則として遺言は法定相続より優先されます。遺言書の内容は被相続人の意思で自由に作成することができ、誰にどの財産を相続させたいかなど、被相続人の希望を実現させる手段として有効です。

相続財産になるものとならないもの

相続財産には「プラス財産」だけでなく「マイナス財産」もあります。相続では権利だけでなく義務も引き継がれるからです。

現金や預貯金、株式、家や土地などの不動産といった、多くの方がイメージする遺産はプラス財産です。自動車や宝石、高級な時計なども相続の対象になります。対して、マイナス財産は、借金や住宅ローン、未払いの税金などを指します。電気ガス水道代や医療費も該当します。

なお、相続財産にならないものもあります。それは被相続人の一身専属権に関するものです。一身専属権とは、その方でなければ成し得ない他の人に譲渡できない権利で、離婚請求などの身分上の権利や代理権、生活保護受給権などです。他にも、相続財産に含まれないものには、祭具・墓石・弔慰金などがあります。

法定相続で遺産の相続をする場合の相続順位と範囲

法定相続人とは?対象になる方を図解で確認

法定相続人とは、民法887条〜890条に定められている法律上当然に相続人となる方のことです。亡くなった方の配偶者と子や父母、兄弟姉妹など、被相続人が亡くなった時に生存している一定の方で、養子や未婚で産んだ子どもも含まれます。胎児に関しては相続について既に生まれたものとみなされますが、死産であったときは対象となりません。

民法に定められた範囲外の親類、内縁関係や離婚した元夫・元妻は相続人にはなることができません。また、法定相続人の対象であったとしても、下記の欠格事由に該当する場合は相続人になれません。

- 故意に被相続人や他の相続人を死亡させ、または死亡させようとして刑に処せられた場合

- 被相続人が殺害されたことを知っていながら告発、告訴しなかった場合。ただし、まだ子どもで善悪の区別がつかないといった場合や殺害者が自分の配偶者もしくは直系血族であった場合は除く。

- 詐欺または強迫によって、被相続人が遺言をし、撤回し、取り消し、または変更することを妨げた場合

- 詐欺または脅迫によって、被相続人に遺言をさせ、撤回や取り消し、変更をさせた場合

- 被相続人の遺言書を偽造、変造、破棄、隠匿した場合

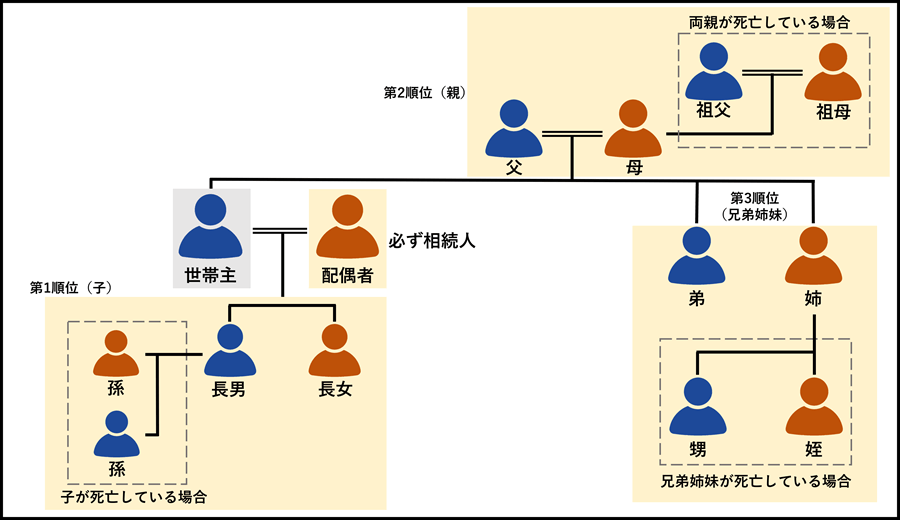

法定相続人の範囲と順位は下図のとおりです。

次に、相続の順位と割合について詳しく解説します。

相続の順位と割合について

亡くなった方の配偶者は常に相続人となり、子や父母など血族相続人がある場合にはそれらの相続人と並んで同順位の相続人となります。

相続順位は、第一順位が子、第二順位が親、第三順位が兄弟姉妹と定められており、先の順位がいない場合に後の順位の方が相続人となります。亡くなった方の配偶者がすでに死亡している場合でも、この優先順位に従って法定相続人となります。

なお、相続開始前に相続人が死亡していた場合は、その相続人の子が代襲して相続人となります。これを代襲相続といいます。

相続は放棄することも可能です。ただし、相続放棄をした場合は初めから相続人にならなかったとみなされるため、放棄した方の子へ代襲相続は生じません。

第1順位

亡くなった方の子どもは実子、養子を問わず、かつ嫡出子か否かの区別なく、第1順位の相続人となります。相続割合は、配偶者2分の1、子ども(2人以上のときは全員で)2分の1です。子が2人以上いる場合は共同で相続人となり、法定相続分の2分の1を全員で均等に分けます。

第2順位

亡くなった方に子がなく代襲相続人もいない場合には、直系尊属が相続人となります。直系尊属とは、父母、祖父母など血縁のつながった直系の親族で、自分より前の世代のことを指します。なお、直系尊属には養父母も含まれます。相続割合は、配偶者3分の2、直系尊属(2人以上のときは全員で)3分の1となります。

第3順位

亡くなった方に子および代襲相続人もなく、直系尊属もいない場合には、兄弟姉妹が相続人となります。相続割合は、配偶者4分の3、兄弟姉妹(2人以上のときは全員で)4分の1となります。

ケース別:法定相続の事例

より具体的に、ケース別に事例でご紹介します。以下、夫婦のうち、夫が死亡したと仮定します。

ケース①:相続が配偶者と子ども2人の場合

配偶者の妻は必ず相続権があり、相続財産の2分の1を受け取ることができます。子どもは養子や結婚して嫁いだ方も含めて全員が対象となり、2人ですので、4分の1(2分の1×2分の1)ずつ分けます。

ケース②:配偶者・子どもひとり・孫2人が相続する場合

夫婦の子ども2人のうち、ひとりがすでに亡くなっている場合は、その子ども(孫)が代襲して相続することになります。その場合、妻が2分の1、子どもが4分の1、亡くなっている子の孫が2人の場合は8分の1(4分の1×2分の1)ずつ分けます。

もし孫も死亡している場合は、その子どもであるひ孫が代襲して相続します。この代襲相続は、直系卑属の場合はどこまでも続きます。

ケース③:夫婦間に子どもがいない場合

子どもがいない、または死亡している場合、妻と夫の両親に相続権があります。夫の両親が死亡し祖父母が健在の場合は祖父母に相続権があり、妻と祖父母で遺産を分けることになります。

この場合の割合は、妻が3分の2、両親(または祖父母)で6分の1(3分の1×2分の1)ずつとなります。

ケース④:子どもと両親、その代襲者もいない場合

夫婦に子どもや孫がおらず、死亡した夫の直系尊属もない場合は、妻と夫の兄弟姉妹に相続権があります。夫の兄弟が2人だった場合、妻が4分の3、兄弟が8分の1(4分の1×2分の1)ずつ分けます。

兄弟のなかにすでに死亡している方がいて、その子ども(甥または姪)がいる場合は、その子に相続権が移ります。ただし、兄弟姉妹の代襲相続は、甥または姪までとなります。

相続税の対象や配偶者が受けられる制度について

続いて、気になる相続税に関して説明します。

相続税の課税対象になるもの

亡くなった方の財産を相続や遺贈によって取得した場合、原則としてその取得した財産に相続税がかかります。下記に挙げる例のように、金銭的に見積もることができるすべてのものが課税対象となります。

- 現金

- 預貯金

- 不動産

- 店

- 有価証券

- 宝石

- 骨董品

- 車

- 著作権

この他に「みなし相続財産」にも相続税がかかるので、注意が必要です。みなし相続財産とは、民法上は相続財産に含まれないものの、相続税を計算する際には相続財産とみなされる財産のことです。死亡退職金や死亡保険金など、被相続人が亡くなったことが原因で相続人が取得する財産をいいます。

また、生前贈与も贈与のタイミングによって課税対象となります。特に2023年度(令和5年度)税制改正により、生前贈与加算の対象期間が3年から7年に延長されました。つまり、相続税の対象になる贈与がこれまでの相続開始前3年以内から7年以内となるのです。なお、4年以上の生前贈与加算が始まるのは2027年(令和9年)1月1日以降で、2031年(令和13年)1月1日以降から7年分となります。

相続税の配偶者控除

亡くなった方の配偶者には、いわゆる配偶者控除とよばれる「配偶者の税額の軽減」制度があります。この制度により、配偶者が相続した遺産が1億6千万円または法定相続分のいずれか大きい金額まで、相続税が非課税になります。

配偶者が相続した財産の額が1億6千万円以下であれば相続税がかかりません。また、相続財産が1億6千万円を超えた場合でも、法定相続分以下であれば非課税となります。例えば、配偶者と子が法定相続人となり、相続財産の合計が5億円であった場合、配偶者が2分の1の2億5千万円を相続しても、法定相続分相当額であるため非課税となります。

適用要件は、①法律上の配偶者であること、②相続税の申告をすること、③相続税の申告期限までに遺産分割が終わっていることです。いわゆる事実婚や内縁関係では適用を受けられませんし、税務署への相続税申告は必須です。配偶者控除で相続税が0円になるとしても、相続税申告が必要です。また、配偶者が実際に取得した財産を基に計算されますので、遺産分割が終わらず相続分が確定していないと適用できません。

相続税の申告期限は、相続の開始があったことを知った日の翌日から10ヶ月以内と短いので注意が必要です。もし遺産分割が申告期限に間に合わない場合は、相続税の申告書に「申告期限後3年以内の分割見込書」を添付することで、申告期限から3年以内に分割したときに税額軽減の対象になります。

税務署へ申告しなければ配偶者控除は適用されませんので、忘れずに手続きしましょう。

配偶者居住権

配偶者には、被相続人が死亡した後も安心して生活できるよう、被相続人と住んでいた自宅に無償で住み続けることができる権利を取得できる制度があります。2020年4月1日施行の民法改正で新設された配偶者居住権という制度で、同時に配偶者短期居住権も設けられました。

配偶者居住権と配偶者短期居住権の違いは次の表のとおりです。

| 配偶者居住権 | 配偶者短期居住権 | |

|---|---|---|

| 要件 | 被相続人の所有する建物に、相続開始の時に居住していること | 被相続人の所有する建物に、相続開始の時に無償で居住していること |

| 権利の内容 | 居住建物全体の使用と収益 | 居住していた部分のみの使用 |

| 手続き | 遺産分割協議、遺言、家庭裁判所の審判によって取得 | 条件を満たせば自動的に発生 |

| 期間 | 終身(別段の定めがある場合はその期間) | 最低6ヶ月 |

| 登記 | 義務 | 不要 |

| 相続税 | 課される | 課されない |

配偶者居住権は次の3つのいずれかの方法で取得できます。

- 遺産相続協議で相続人全員の合意を得る。

- 被相続人が遺言で配偶者居住権を遺贈する。

- 家庭裁判所に審判の申立てをする。

また、取得した権利を第三者に主張するには、登記が必要です。権利を守るためにも、配偶者居住権を取得したら速やかに法務局へ配偶者居住権の登記申請を行いましょう。

相続のよくある質問

ここでは相続のよくある質問をご紹介します。

遺産相続の際、妻に全額渡すのは可能?

妻に全額相続させることを、遺言に残すことで可能です。先述したように遺言書は法定相続より優先され、被相続人の希望を自由に記載することができます。

遺言書が認定されるためには、法に則った形式を満たしていることが必要です。また、子や親などの他の相続人がいる場合は、あらかじめ合意を得ておくとよいでしょう。他の相続人から遺留分の請求をされた場合は、遺言どおりに執行できなくなるからです。遺留分は兄弟姉妹以外の法定相続人に確保されている最低限の遺産の取り分のことで、原則として法定相続分の2分の1が保障されています。

妻に遺産を全額渡すと、配偶者控除により相続税を大幅に減額することができます。ただし、二次相続のときの相続税が高額になる可能性もありますので注意が必要です。

二次相続とは、1回目の相続の後に配偶者が亡くなったことで子に発生する2回目の相続のことです。二次相続では、子は元々妻が所持していた財産と一次相続で夫から相続した遺産の両方を相続することになります。そのため、相続税が高額になる可能性があるのです。遺産相続を考えるときは、二次相続にも考慮することが重要です。

納得のできない遺言を見つけた場合は?

遺言書の内容に納得がいかないからといって、遺言書を隠すと、相続欠格にあたり罪に問われる恐れがありますので、絶対にやめましょう。

もしも遺産分配が不公平で遺留分を侵害している場合は、遺言によって遺産を受け取った相手に遺留分侵害請求を行うことができます。遺留分侵害請求をしても協議がまとまらなかった場合は、家庭裁判所に調停を申し立てることが可能です。調停でも決まらなかった場合は、地方裁判所へ訴訟を起こし、裁判で遺留分を取り戻すことができます。

配偶者に借金があり、相続したくない場合は?

相続放棄をすることで借金を肩代わりする必要がなくなります。相続放棄の手続きは家庭裁判所に申立てをします。

ただし、相続放棄は、相続する権利や義務を一切放棄する方法ですので、貯金や不動産などの財産もすべて放棄することになります。はじめから相続人とならなかったものとみなされますので、後からプラスの財産が見つかっても相続ができません。相続放棄は、慎重に財産の確認をしてからにしましょう。

相続人が未成年の場合はどうしたらいい?

財産の承継に法定相続人の年齢は関係がなく、遺産分割協議では未成年者も含めて全員の合意が必要です。しかし、未成年は自分で法律行為ができず、法定代理人の同意が必要になります。通常は親権者が法定代理人になりますが、相続では利益が相反するため弁護士などの特別代理人を立てる必要があります。

仮に夫が亡くなり妻と未成年の子が相続人となった場合、妻は未成年の子どもの代理人になれません。もし妻が子どもの代理人と認められたら、すべての財産を自分が承継する旨の遺産分割協議書を作成し、子どもの法定代理人として署名押印するといったことが可能になるからです。

特別代理人を選ぶ手続きは、親権者が家庭裁判所に申立てをします。子どもが2人の場合は、それぞれに特別代理人が必要となります。つまり、子どもひとりにつきひとりの特別代理人が必要です。

ひとりの生活に不安を感じたら「ひとりのミカタ」へご相談ください

ここまで配偶者の相続について解説してきました。自分が先だった後に配偶者が困らないよう、相続の手続きやルールを正しく理解し、元気なうちに相続や遺言について準備しておくことは大切です。また、配偶者に先立たれてひとりの生活に不安を感じた場合は、支援サービスを活用することも一つの方法です。

セゾンカードでおなじみのクレディセゾングループの会社「くらしのセゾン」が提供する「ひとりのミカタ」は、おひとりさまの日常生活から相続の準備や手続きを含めた終活に関することまで、さまざまなお悩みごとを総合的に支援しています。

「ひとりのミカタ」の相続に関するサポートサービスには以下のような特徴があります。

- クレディセゾングループの安心感

- クレディセゾングループが選んだ信頼の士業事務所と提携

- 定期的に専門家による「無料オンラインセミナー」を開催

- ご要望に応じて「無料個別相談会」を開催

- 遺言書作成をはじめとする相続準備や手続きについて相談できる

- 不動産売却やリフォームなど幅広いネットワークで対応

- ひとつの窓口でトータルにサポート

もしもに備えて準備を進めたい方やお悩みのある方は、ぜひ相談してみてはいかがでしょうか。

おわりに

長年連れ添った夫婦にもいずれ別れの時が訪れます。亡くなった方の配偶者には、生活に困らないよう、相続税の負担を減らせる配偶者控除や被相続人と一緒に住んでいた自宅に住み続けられる配偶者居住権といった制度が設けられています。相続に関しては民法にルールが定められていますので、正しく理解するとともに、元気なうちに相続や遺言について話し合い、早めに準備をしておきましょう。

※本記事は公開時点の情報に基づき作成されています。記事公開後に制度などが変更される場合がありますので、それぞれホームページなどで最新情報をご確認ください。