将来のためにお金を貯めたいと思っている方にとって、投資と貯金をどう組み合わせるかは非常に重要な問題です。投資と貯金にはそれぞれメリットとリスクがあるため、バランスをうまく取らなければなりません。この記事では、投資と貯金の組み合わせによる資産形成の重要性とポイントを詳しく解説しますので、将来に向けて資産形成を行いたいと考えている方はぜひ参考にしてください。

- 投資と貯金のバランスを考える際に意識すべきなのは収益率とリスク管理

- 自分にとって最適なバランスを判断するためには、お金を目的・時期別で3つに分類することから始める

- 投資に回すのは余裕資金が鉄則

- 年代、家族構成、リスク許容度など様々な要因を総合的に検討し、無理のない投資割合を決めることが重要

なぜ投資も貯金も行う必要があるのか

かつては、預貯金だけでも十分な資産形成が可能でした。高金利の時代には8%の利息がつくこともあったからです。しかし、超低金利が続いている現在、ただ銀行に預けているだけでは資産はほとんど増えません。さらに、物価の変動が資産価値を下げるリスクもあります。

一方、投資に目を向けると、国内外の株式や債券に長期で積立・分散投資することで、例えば20年の保有で2〜8%の投資収益率(年率)が期待できるとの金融庁の調査結果があります。このことからも、資産形成のためには貯金だけではなく投資による運用が重要だとわかるでしょう。

また、リスク管理の面でも投資と貯金のバランスを取ることは非常に重要です。貯金は安全ですがリターンは限定的、一方の投資はリスクを伴いますが適切に管理すれば貯金では得られないリターンを期待できます。そのため、貯金と投資のバランスを考え、資産形成のための戦略を練ることが不可欠です。

資産形成においては、投資と貯金のどちらか一方に偏るのではなく、それぞれのメリットとリスクを理解し、バランス良く取り組みましょう。ここからは、具体的な投資と貯金のバランスの取り方について解説します。

投資と貯金のバランスの平均は?

投資を始める前に、一般的な投資割合の平均を知っておくことが欠かせません。投資割合とは、自分の資産のうちどれだけ投資に回すのか、その配分を表す割合です。

例えば、100万円の資産のうち、50万円を投資に回している場合、投資割合は50%です。ただし、個々に適した投資割合は目標やリスク許容度によって異なる点に注意してください。世界の平均や他国との比較を見ることで、自分の投資割合が適切かどうかを判断するヒントを得られるかもしれません。

以降では、世界との比較、年代別での比較から投資と貯金のバランスについて見ていきましょう。

世界と比較

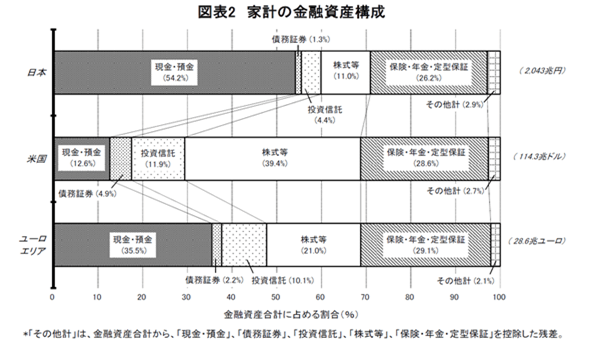

日本人の投資割合は、世界と比較するとどのようになっているのでしょうか。日本銀行が発表した「資金循環の日米欧比較」によると、2023年時点での日本、米国、ユーロエリアの金融資産構成は以下の通りです。

日本の場合、債券や株式、投資信託など投資に回す割合が米国やユーロエリアに比べてかなり低いことがわかります。一方、日本の現金・預金の保有率は約54.2%でした。これは、米国の約12.6%やユーロエリアの約35.5%と比べて非常に高い水準です。日本人は安全性や流動性を重視する傾向が強く、リスクの高い投資には消極的な傾向があるといわれていますが、そのことが如実に表れています。

しかし、現金や預金にはデメリットもあります。例えば、インフレや金利の変動によってお金の価値が下がる可能性がある他、成長性や収益性が低いことも懸念点です。現在の日本では、金利がほとんどつかない状況が続いているため、現金や預金に頼っていても資産を増やすことはまずできません。

そこで、資産形成のためには、現金や預金だけに頼らず投資にも一定の割合を回すことが重要です。投資にはリスクが伴いますが、リターンも高くなる可能性があります。また、目標やリスク許容度に合わせて、適切な投資方法や金融商品を選ぶことが可能です。

投資と貯金のバランスは一概には決められませんが、自分の資産運用のスタイルや成果を把握するために、投資割合を知っておくことは重要です。世界的な傾向から見て自分の投資割合が高いのか低いのか、適切なのか判断する材料にもなるでしょう。

年代別で比較

投資と貯金のバランスは年代によっても変わってきます。年代別の資産構成割合を見ることで、自分にとって適切な投資割合を判断する参考にできるでしょう。

令和4年家計の金融行動に関する世論調査によると、世帯主の年代別に見た保有金融商品と保有割合は以下の通りです。

| 年代 | 預貯金 | 債券 | 株式 | 投資信託 (MRF、MMF、REITなどを含む) |

|---|---|---|---|---|

| 20代 | 92.4% | 4.3% | 18.6% | 21.1% |

| 30代 | 95.6% | 5.0% | 27.7% | 30.2% |

| 40代 | 95.8% | 4.9% | 27.9% | 26.8% |

| 50代 | 95.8% | 5.3% | 28.6% | 24.5% |

| 60代 | 97.6% | 10.0% | 33.0% | 26.2% |

| 70代 | 97.9% | 9.1% | 38・0% | 25.9% |

参考:日本銀行 金融広報中央委員会 令和4年家計の金融行動に関する世論調査

上記の表から、年代が上がるにつれて現金・預金の割合だけでなく投資商品の割合が増えていることがわかります。理由としては、年代が上がるにつれて資産が増えること、ライフステージの大きな変化が減るためリスクを取る余裕ができることが挙げられるでしょう。また、金利やインフレの影響を受けやすい預貯金よりも、成長性や収益性の高い投資商品へのシフトが、資産の保全や増加のために有効だと考える人が増えるとも考えられます。

ただし、年代別の平均値は、あくまで参考程度にとどめておきましょう。自分に合った投資と貯金のバランスは、年代だけでなくライフスタイルや投資の目標、リスク許容度などによって大きく変わってきます。投資と貯金のバランスを考える際には、自分の状況やニーズに合わせて適切な投資割合を見つけることが大切です。

最適なバランスを見つけるために考えるポイント

投資と貯金のバランスを決定する際には、以下のような要因を考慮する必要があります。

- 目的と時期別にお金を3つに分類する

- 投資に回せるお金を把握する

- 投資の目的や目標を設定する

- リスク許容度も考えておく

それぞれのポイントについて解説します。

目的と時期別にお金を3つに分類する

自分の資産を管理するときには、使う目的と時期によってお金を以下の3つに分類しましょう。分類に応じて投資と貯金のバランスを考えることで、資産の効率的な運用が可能です。

- 生活費など当座のお金

- 将来使う予定が決まっているお金

- 使う予定がないお金

それぞれの分類について、詳しく解説します。

生活費など当座のお金

生活費など当座のお金に該当するのは、食費や光熱費、交通費、医療費、保険料などです。

生活費として必要な当座のお金の目安は、月々の支出の3~6ヶ月分といわれています 。万が一の失業や病気などのリスクに備え、生活再建の目処を立てるために最低限必要な金額だと考えてください。

生活費など当座のお金は、いつでも使えるようにしておく必要があるため、安全性と流動性が高い資産で保有しておくのがおすすめです。例えば、普通預金や現金などが挙げられます。利回りは低いですが元本が保証されており、引き出しやすいのがメリットです。

将来使う予定が決まっているお金

将来使う予定が決まっているお金とは、具体的な目標や計画があるお金のことです。例えば、住宅資金や教育資金、結婚資金、旅行資金などが該当します。このお金については、目標達成のために必要な金額と期間を明確にしておかないとなかなか固まりません。

月々の具体的な金額は、目標金額を目標期間で割ることで算出できます。その金額を目標に、毎月の収入と支出のバランスを考えながら無理のない範囲で積み立てることが大切です。

使う予定が決まっているお金ですから、確実に用意しなければなりません。そこで、金利はあまり高くなくてもリスクの少ない定期預金や国債などの金融商品を選ぶと良いでしょう。

使う予定がないお金

使う予定がないお金とは、余裕資金のことです。例えば、老後資金や相続資金などが該当します。誰でも必要になる資金ではありますが、すぐに必要なわけでもないため比較的自由度が高く、準備のためにある程度時間をかけられるお金です。そこで、投資が視野に入ってきます。

おすすめなのが、長期分散投資ができる投資信託などの金融商品です。例えば、株式、債券、不動産、金などの異なる資産クラスに、そして日本だけでなく海外の市場も含めて投資することで、リスクを分散できます。

また、つみたてNISAやiDeCo(個人型確定拠出年金)などの長期向け資産運用を行って資産を増やすのも良いでしょう。

投資に回せるお金を把握する

使う予定がなく投資に回せる余裕資金がある場合でも、全額を投資に回すのは賢明とはいえません。投資は元本保証がなく、資産が減るリスクがあるからです。 そのため、ライフスタイルに合わせて必要なお金は残しておく必要があります。

また、将来使うことが決まっているお金、例えば教育資金が必要でも子供がまだ幼く使う時期が先である場合は、リスクの少ない方法で投資するのもひとつの方法です。例えば、目標期間が5年以上ある場合は、分散投資を行うことでリスクを抑えつつ利回りを高めても良いでしょう。

投資の目的や目標を設定する

投資に回せるお金を把握したら、自分が何のために投資をするのか、いつまでにいくら準備するのかというゴールを設定することが重要です。このことは、投資の成果を予測するためにも欠かせません。

投資の目的は、老後の生活費を確保や供の教育費など人によって異なりますが、具体的な目標金額を立てる必要があります。

例えば、「10年後に1,000万円貯める」という目標を立て、毎月の積立額や必要な利回りを計算し把握しておきましょう。毎月5万円、利回り3%で積み立てれば10年後には約700万円に、毎月8万円を利回り3%で積み立てれば10年後には約1,100万円になります。目標金額と投資期間をあらかじめ設定し、自分に合った金融商品や投資方法を選ぶことが大切です。

リスク許容度も考えておく

投資の目的や目標を設定したら、次にリスク許容度を検討してください。リスク許容度とは、自分が投資においてどの程度のリスクを受け入れられるかということです。

一般的に、リスクが高いほど利回りも高くなりますが元本が減るリスクも高くなります。 逆に、リスクが低いほど利回りは低くなり、元本が減るリスクも低くなるのが基本です。投資割合を決める際には、リスクをどこまで許容できるか見極めなければなりません。

リスク許容度を決める要因として、年齢や家族構成、ライフイベント、保有資産、年収、投資経験などが挙げられます。 例えば、若い人や独身の人、子供がいない人、資産が多い人、年収が高い人、投資経験が豊富な人などは、リスク許容度が高いといえるでしょう。逆に、年配の人や既婚の人、子供がいる人、資産が少ない人、年収が低い人、投資経験が少ない人などはリスク許容度が低くなります。

投資と貯金の最適なバランスは人それぞれ

投資と貯金の割合について、絶対的な正解はありません。自分の状況に合わせて、無理なくバランスの取れた資産計画を立てることが大切です。年代、家族構成、リスク許容度など多岐にわたる要因を検討して、自分に合った投資割合を見極めましょう。

例えば、若い世代ではすぐに必要になる資金も多いため、ローリスク・ローリターンで資産を保全する必要性が高いです。それに対し、年齢を重ね大きなライフイベントを乗り越えた場合は、ある程度の資産を投資に回す余裕が出てくるかもしれません。

また、家族を持つ場合、教育資金や住宅資金などの計画も重要な要素です。一方、ライフイベントをそれほど考えずに済む単身者の場合はリスク許容度が高くなり、積極的に投資を行うことも視野に入ってくるでしょう。ただし、どのような状況でも、非常時の備えとしての貯金は確保してください。

バランスや投資方法に迷ったらプロに相談してみよう

投資と貯金のバランスや投資方法に迷ったら、プロに相談してみるのも有効な方法です。プロに相談することで、自分に合った金融商品や投資方法を提案してもらえます。

投資初心者におすすめなのは新NISAです。新NISAは、非課税枠の中で自由に投資できる制度ですので、投資で得た利益や配当金に税金がかからない点が大きなメリットといえるでしょう。

新NISAを利用するためには、金融機関に口座を開設する必要があります。しかし、どの金融機関でどの金融商品を選べば良いのか悩むかもしれません。自分に合う金融機関を見つけて、プロに相談するようにしましょう。

おわりに

投資と貯金のバランスについては、リスクとリターンの可能性を総合的に検討し、自分の状況に合わせて判断することが大切です。年代や家族構成、リスク許容度など様々な要因を考慮して、自分に合った投資割合を見極めましょう。投資と貯金のバランスのとり方に迷った際には、ご紹介したようなプロの助言を求めるのも有効な手段です。

※本記事は公開時点の情報に基づき作成されています。記事公開後に制度などが変更される場合がありますので、それぞれホームページなどで最新情報をご確認ください。