金融機関からお金を借りる時には、保証人が必要となるケースがあります。保証人はお金を借りる人(債務者)がさまざまな事情で借入金を返せなくなった場合に備え、金融機関(債権者)が損失を回避するために求めるものです。これから紹介する物上保証人もそのひとつです。このコラムでは、物上保証人の概要や連帯保証人との違いをわかりやすく解説します。住宅購入や事業で新たな借り入れを検討している方、あるいは、物上保証人となることを依頼されたという方は、ぜひ参考にしてください。

- 物上保証人は、不動産などの所有財産を担保として提供し、他人の債務を保証する人

- 担保提供した財産は、債務者が返済不能となった場合に抵当権が実行され、失われる可能性もある

- 物上保証人は担保に提供した物件の範囲内で責任を負うのに対し、連帯保証人は債務者と同等の責任を負う

- 住宅ローンを利用する際や事業資金の調達時などに返済能力や担保力が不足する場合、金融機関に物上保証人を立てるよう求められることがある

物上保証人とは?

まず、物上保証人の概要と、似ている概念である連帯保証人との違いについて、具体例を交えながらわかりやすく解説します。保証人になることは、大きな責任を背負うものです。依頼する側も依頼される側も、そのリスクと責任をしっかりと理解してください。

物上保証人の概要

物上保証人とは、ご自身の財産を担保として提供し、他人の債務を保証する人のことをいいます。

例えば、ある人が銀行で住宅ローンを組むことになったとします。しかし、その住宅の担保評価が低く、銀行から十分な信用を得られない場合には融資を受けられません。そんな場合に考えられる解決策のひとつが物上保証です。

物上保証人が自ら所有する不動産などの財産を担保として提供し、銀行はその物件に抵当権を設定します。銀行は、住宅ローンが返済されなくなった場合、抵当権を実行して担保物件を競売にかけるなどして処分し、債権を回収します。このように、返済不能となった場合に備えることで銀行は安心して住宅ローンを提供でき、借りる方は融資を受けて住宅を購入できるのです。

一方で、自身の財産を担保として提供した物上保証人は、抵当権が実行されて財産を失う場合もあります。これを回避するには、残債の返済を肩代わりし、抵当権を抹消しなければなりません。

物上保証人と連帯保証人の違い

同じ保証人であっても、物上保証人と連帯保証人ではその責任は大きく異なります。最大の違いは、債務全体に対する責任を負うかどうかです。

物上保証人が保証するのは、あくまで担保として提供した財産の範囲内においてです。これに対して連帯保証人は、例えば借入金の返済であれば完済するまで義務を負うなど、債務者と同じ責任が課されます。つまり債権者にとって連帯保証人は、債務者と同等の立場にある人だといえるのです。

通常の「保証人」には、借金の返済など債務の履行を求められた場合に、まず債務者に履行を請求することを主張できる権利(催告の抗弁権)や、債務者が弁済可能な資産を所有している場合、その財産から取り立てをするまで保証債務履行を拒否できる権利(検索の抗弁権)があります。しかし、連帯保証人にはこれらの権利が認められません。

以下に、AさんがB銀行から融資を受けて返済を進めてきたものの、残債が5,000万円になった時点でそれ以上返すことができなくなったケースを想定して解説します。

債務者=Aさん

債権者=B銀行

借入金の残債=5,000万円

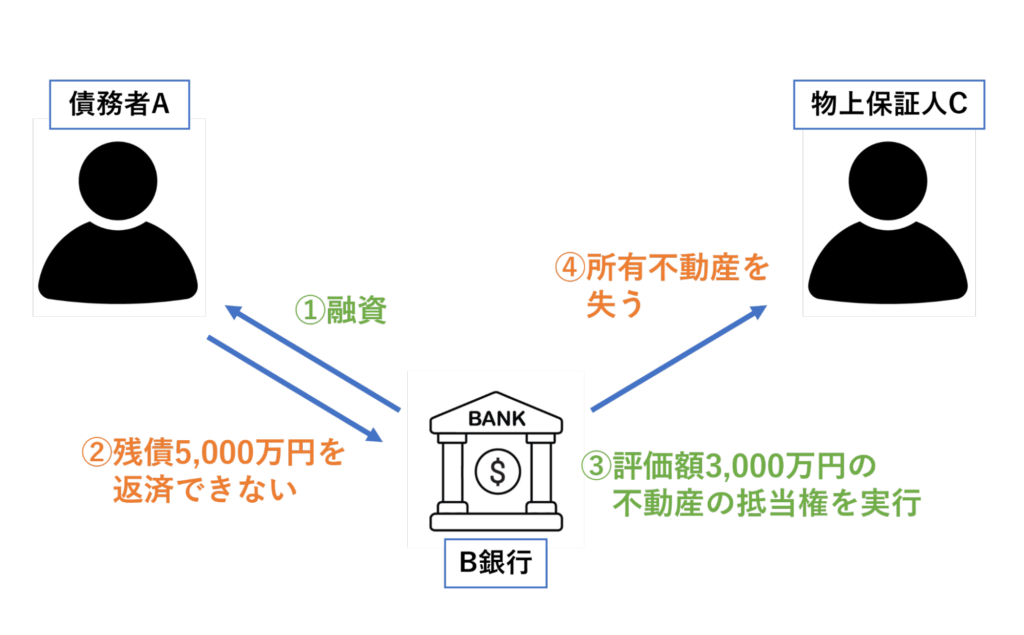

物上保証のケース(物上保証人=Cさん)

AさんがB銀行から融資を受けた際にCさんに物上保証人となってもらう場合を想定します。Cさんが担保として提供したのは評価額3,000万円の不動産です。Cさんは、抵当権を実行されて評価額3,000万円の不動産を失うことになりますが、それ以上の義務は負いません。

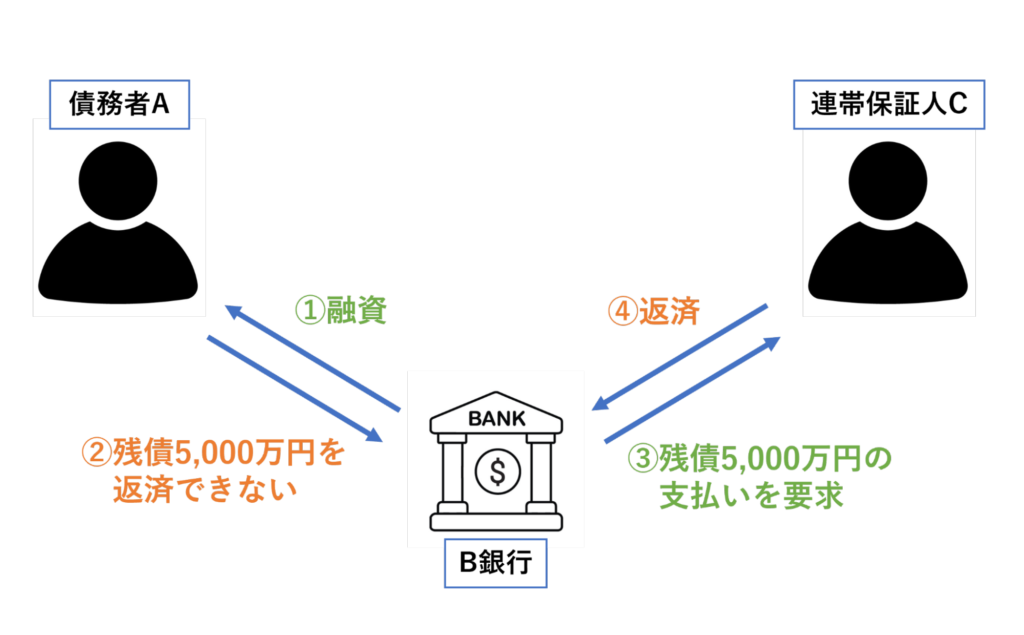

連帯保証のケース(連帯保証人=Cさん)

AさんがB銀行から融資を受けた際にCさんが連帯保証人となった場合、銀行から見るとCさんはAさんと同様の立場であるため、残債の5,000万円全額を返済する義務を負わなければなりません。

物上保証人の対象は?

物上保証人として認められる範囲は、金融機関により異なります。ここでは、物上保証人になれる可能性がある対象者と、その役割について解説します。

親

物上保証人としてまず考えられるのは、債務者の親です。子どもを経済的に支援するため、親自身の資産を担保として提供するケースが想定できるでしょう。親の所有している土地に子どもが家を建てる場合には、親が担保提供者となるよう金融機関から求められる可能性が高いです。このほか、配偶者の親も物上保証人として認められる場合があるため、金融機関に確認することをおすすめします。

配偶者

配偶者が物上保証人になるよう求められる場合もあります。妻が所有不動産を担保として提供して夫の事業を支援したり、逆に夫が物上保証人となって妻の事業を支援したりするケースなどです。住宅を購入する時に資金の一部を配偶者が負担する場合も、金融機関から物上保証人となるよう求められるでしょう。この点について詳しくは「物上保証人はどんな時に必要?」の章で説明します。

子ども

債務者の子どもも、物上保証人として担保提供者になる可能性があります。親が高齢で新たな債務を背負うことが困難な場合、金融機関から保証人を求められるケースなどが想定されるでしょう。ただし、子どもが未成年だと認められない場合もあるため、金融機関への確認が必要です。

兄弟姉妹

兄弟姉妹が物上保証人となるケースもあります。例えば、兄弟のうち弟がビジネスを始めようとして、初期資金を金融機関からの融資で賄う場合です。まだ信用力が低くて融資を受けるのが困難なため、兄が物上保証人となって所有財産を担保として提供するケースなどが考えられます。また、姉妹で資金を出し合って家を購入する場合、どちらかが債務者となって、もう一方が物上保証人として担保提供者となることもありうるでしょう。

パートナー

性別にかかわらず、結婚という形をとっていなくても生活を共にするカップルが増えています。このようなパートナーでも、金融機関によっては物上保証人として認められる場合があります。実際に物上保証人となる場合は、金融機関によって異なりますが、「合意契約に関わる公正証書」「任意後見契約に関わる公正証書」といったパートナーであることを証明する書類が必要になるため、事前の確認が必要です。

祖父母

祖父母が孫の経済的な困難を支援するために物上保証人になることもあります。配偶者の祖父母が認められるかどうかなど、金融機関によって扱いが異なるため事前に確認してください。

対象物件の共有名義人

不動産などの財産を共有している名義人がいる場合、その共有名義人が物上保証人になる場合もあります。金融機関としては、債務者が返済不能となった場合に備え、不動産全体に抵当権を設定しておく必要があるのです。このため、共有不動産の名義人全員が物上保証人となることを求められる可能性があります。

物上保証人はどんな時に必要?

次に、物上保証人はどのような時に必要になるのかを説明します。ひとつは住宅ローンを利用する場合、もうひとつは事業資金の調達を行う場合です。いずれのケースでも、所有不動産を担保として提供する物上保証人は、借り入れをする人の親族であることが多いです。それぞれ詳しく見ていきましょう。

住宅ローンを組む際

物上保証人が必要になる場面として、まず挙げられるのは、住宅ローンを組む際です。住宅を購入する人つまり借り手が本人の返済能力を超えた金額の家を買う場合、金融機関はリスクを回避するために借り手の財産以外を担保として提供するよう求めることがあります。

例えば、親が所有する土地に子どもが家を建てるケースです。通常、土地の所有者が異なる場合には、土地を担保にして住宅ローンを組むことは難しいでしょう。しかし、土地所有者が親であれば物上保証人になりやすいです。物上保証人を立てて金融機関が土地に抵当権を設定することで、子どもは住宅ローンを組みやすくなります。

もうひとつの例は、住宅の購入資金の一部を配偶者が出すケース、つまり融資対象となる物件が夫婦2人の共有財産になっている場合です。

金融機関は通常、住宅全体を担保としてとらえて抵当権を設定します。仮に共有財産のうち債務者の持ち分のみを担保としていた場合、抵当権を行使して競売にかけても共有財産の持ち分だけでは売却できても相場より低い価格にしかならないからです。金融機関は債権に対して十分な担保を確保する必要があるため、債務者ではないものの、融資対象となった住宅を共有する配偶者も物上保証人となるよう求めるのです。

事業資金の資金調達の際

事業を始めるためには、初期費用や運転資金、設備投資など、多額の資金が必要となる場合が多くなります。特に、広めの店舗や製造設備などが必要な事業を新たに立ち上げる場合や、大きく事業拡大を図る際には、自己資金だけでは資金が不足するケースがあり、一部を金融機関からの融資に頼るのが一般的でしょう。

しかし、債務者に他の借入金が多く残っている場合や、保有不動産が少なかったり、不動産はあってもすでに他の借入金の担保として提供していたりする場合は、新たな融資を受けにくいこともあります。そのような場合に対策として浮上するのが物上保証人を立てることです。親や兄弟などがそのご自身の不動産を担保にして物上保証人になることで、金融機関のリスクが軽減され、事業者は必要な資金を確保しやすくなります。

家業を承継した事業者が、先代に物上保証人となることを依頼するケースなども想定されるでしょう。金融機関にとってみれば、親や兄弟が物上保証人となることで債権の保全に対する安心感も高まります。これにより、融資がスムーズに進むことが期待できるでしょう。

親族に物上保証人を依頼された際の注意点

ここまで、物上保証人の概要や対象となる人、どのような時に物上保証人となることを求められるのかを確認してきました。本章では、親族に物上保証人となることを依頼された場合にどのような行動を取るべきか、その注意点を解説します。

物上保証人の義務と責任を確認しておく

物上保証人の責任は、決して軽くはありません。借り手が借金を返済できなくなった際、担保として提供している財産が差し押さえられる可能性があるからです。例えば、子どもの住宅ローンに関する物上保証人となっていた場合、ローン返済が滞れば最終的に保証人である親の不動産も競売にかけられ、所有権を失うこともあります。

影響はそれだけにとどまりません。場合によっては借り手との人間関係、信頼関係にも大きなひびが入ることもあるでしょう。最悪の場合、関係が崩壊してしまう可能性も否定できません。

問題を複雑にするのは相続がからむ場合です。所有不動産を担保として親族や他人の借金に関する物上保証人になっていた親が亡くなり、子どもが財産を相続するようなケースです。

抵当権がついている物件を相続しても、自由に売却したり処分したりすることができません。そもそも抵当権付きの物件を売却しようとしても買い手が見つからない可能性が高いでしょう。債務者が返済を続けていれば問題ありませんが、仮に返済不能となった場合は相続した財産を手放すか、借金を代わりに返済して抵当権を抹消しなければなりません。

遺産分割する際、抵当権が設定されている物件と、抵当権が設定されていない物件をどのように分け合うか、話し合いの中でトラブルに発展する恐れもあります。

物上保証人は財産面だけではなく、将来の人間関係にも影響を及ぼす重大な責任を負います。物上保証人となるよう依頼された場合は、借り入れと保証の契約を吟味し、その義務と責任を理解してご自身が負うリスクをしっかり把握したうえで、決断を下すことが重要です。

不動産担保ローンも検討しよう!

物上保証人を立てることは、借り手の返済能力や資産力では金融機関から融資を受けられない場合の有効な対策のひとつです。しかし、金融機関の判断によっては物上保証人を立てても融資を受けられない場合があります。金融機関それぞれの評価基準や借り手の信用状態などで状況は異なるからです。

そのような場面で検討したいのが「不動産担保ローン」になります。不動産担保ローンは、その名称のとおり不動産を担保に融資を受ける商品です。担保価値と借り手の返済能力によって融資額が決定されます。

セゾンファンデックスの不動産担保ローンであれば、銀行とは異なる基準で審査を行い、不動産担保力を重視し、最短3営業日でスピード審査を行います。物上保証人がいても融資を受けられなかったりした場合に、選択肢のひとつとして活用をご検討ください。

【融資事例】

飲食業(個人事業主)

開業資金としての借り入れ

- 自分のお店を開業するため、立地のよい店舗を探し契約したいと思ったものの、資金がなく融資を受けざるを得ない状況

- 自分が所有している不動産がないため、銀行に母親名義の不動産を担保とする不動産担保ローンを申し込むも融資不可との回答(過去に別の飲食店を閉店させていたため)

- セゾンファンデックスの事業者向け不動産担保ローンの利用を考え相談したところ、事業計画を提出することで、今後の事業展開を含めた綿密な資金計画を建てることができ、その後セゾンファンデックスの独自基準の審査によって物件の取得費用や店舗投資費用のほか、運転資金の融資を得ることができた。

- さらに、開業当初は返済負担が重くなることを考慮し、長期ローンで設定することで経営を軌道に乗せることができた。

おわりに

物上保証人は、自らの財産を担保に借り手の債務を保証する役割を果たします。住宅購入資金や事業資金を借り入れる際、親族に物上保証人となることを依頼するケースが多いです。連帯保証人のように債務者と同等の責任を負うわけではありませんが、債務者が返済不能となった場合には、担保として提供した財産を失う恐れがあります。

物上保証人となることを依頼する場合も、逆に物上保証人となることを依頼された場合も、その責任と義務をしっかりと理解したうえで判断するようにしましょう。個々の状況に応じた最適な方法を選択してください。