確定申告はすべての方に必要な手続きではありませんが、立場や状況によっては必要です。実際に確定申告しないとどうなるか、立場別、状況別に解説します。ぜひ参考にして、正しく手続きを行いましょう。

確定申告しないとどうなる?

確定申告が必要な状況にもかかわらず申告を行わない場合、本来納めるべき所得税や住民税に加えて、無申告加算税や延滞税などのペナルティが科せられることがあります。つまり、確定申告をしないと税金の負担が増えるだけで、メリットはありません。確定申告の期間は毎年2月中旬から3月中旬までとなっているので、期限内に正確に申告しましょう。

確定申告しない場合に科されるペナルティ

確定申告をしない場合に科される主なペナルティとして、「無申告加算税」「延滞税」「重加算税」「刑事罰」の4つが挙げられます。

| ペナルティ | 概要 | 税率 |

|---|---|---|

| 無申告加算税 | 申告期限を過ぎても申告をしなかった場合に課される追徴税。法定申告期限後に自主的に申告したか、税務署の指摘を受けたかなどで税率が異なる。 | 5%~30% |

| 延滞税 | 納付期限までに税金を納付しなかった場合に課される。法定納期限の翌日から計算し、一定の年率で加算される。 | 原則として年7.3% (納期限の翌日から2ヵ月を経過した日以後は年14.6%) |

| 重加算税 | 仮装・隠蔽などの悪質な行為があった場合に課される。 | 無申告加算税に代えて40% |

| 刑事罰 | 悪質な脱税行為とみなされれば、刑事罰として懲役や罰金などの刑罰が科される場合がある。 | 5年以下の懲役または500万円以下の罰金 |

参照元:国税庁「No.2024 確定申告を忘れたとき」「No.9205 延滞税について」「無申告事案における重加算税の賦課要件」内閣府「罰則 P.3」

「無申告加算税」は、申告期限を過ぎても申告をしなかった場合に課される税金です。税務署からの指摘を受ける前に自主的に申告した場合は、納付すべき税額の5%が加算されます。しかし、税務署から指摘を受けた後に申告をした場合は10%(特に多額の場合は15%)の加算税が課されます。納付すべき税額が多い場合などは税率が高くなります。

「延滞税」は、期限までに納税しなかった場合に課される税金です。税率は国の定める「特例基準割合」によって毎年変動しますが、現在(本記事執筆時)の税率は以下の通りです。

- 納期限の翌日から2ヵ月まで:年7.3%

- 納期限の翌日から2ヵ月経過後:14.6%

「重加算税」は、仮装・隠蔽などの悪質な行為があった場合に課される税金で、無申告加算税に代えて納付すべき税額の40%が課されます。特に悪質な脱税行為とみなされると、「刑事罰」が適用され、懲役や罰金などが科される可能性があります。

確定申告しないことによるデメリット

確定申告をしないと、以下のような不利益を被る可能性があります。

- 所得証明書を発行してもらえない

- 国民健康保険料の減額措置(2割・5割・7割)を受けられない

- 税金の還付を受けられない

- 青色申告承認を取り消される可能性がある

- 信用低下やビジネスチャンスの喪失につながる

まず、所得証明書はローン審査や奨学金申請などで必要となる重要な書類です。確定申告を怠ると所得証明書を発行できず、「住宅ローンなどの審査に通らない」「子どもの奨学金申請ができない」「クレジットカードの発行が難しくなる」といった不都合が生じる可能性があります。

また、所得に応じて国民健康保険料が減額(2割、5割、または7割)される仕組みがありますが、所得を証明できなければ軽減措置を受けられません。例えば、年間の保険料が20万円で5割軽減の対象となる場合、本来は10万円分の軽減を受けられ、自己負担は残りの10万円となります。しかし、所得証明書を発行できないと軽減措置が適用されず、20万円全額を納める必要があります。

さらに、確定申告を行わないと「生命保険料控除」や「住宅ローン控除」などの税制優遇を受けられなくなり、本来なら戻ってくるはずのお金が受け取れません。

特に個人事業主の場合、青色申告の承認が取り消されるリスクがあります。青色申告特別控除(最大65万円)や損失の繰越といった優遇措置が適用されなくなると、事業収益に直接的な影響を及ぼします。また、事業を行っている場合、無申告や申告漏れが取引先に知られると、契約の更新や新規取引の際に「税務処理が適切に行われていない」とみなされる可能性があり、信用の低下やビジネスチャンスの喪失につながります。確定申告をしないことで、税務調査により追徴されるリスクや融資を受けられなくなる可能性も高まるため、必ず申告しましょう。

確定申告が必要な立場

給与所得者は原則年末調整により所得税が清算されるため、一部の方を除き確定申告は不要です。以下のいずれかに該当する方は、確定申告が必要です。

- 個人事業主

- 年収103万円を超える派遣社員やバイト

- 年収400万円を超える年金受給者

- 課税所得がある無職

それぞれの判断基準や確定申告が必要な理由について解説します。

個人事業主

会社員や公務員は、基本的には給与や賞与から所得税・住民税が天引きされます。しかし、個人事業主には天引きの制度がないため、確定申告をしないと所得税や住民税の計算・納付ができません。個人事業主の方は、収入や経費などがわかる書類を準備し、忘れずに確定申告しましょう。

赤字でも確定申告しておくほうが良い

確定申告は基本的に所得に基づいて行いますが、青色申告を選択している場合、赤字でも申告するようにしましょう。青色申告であれば、赤字分を翌年以降に繰り越すことができます。

国民健康保険料にも影響が生じる

収入が大幅に減少した場合、国民健康保険料が減額されることがあります。ただし、確定申告をしていないと収入を証明できず、保険料減額の要件が適用されない可能性があります。万が一の備えとしても、確定申告を行うことが重要です。

年収103万円を超える派遣社員やバイト

派遣社員やアルバイト、パートとして勤務している方も、年収が103万円を超えると所得税が発生し、確定申告が必要になる場合があります。勤務先で源泉徴収が適切に行われている場合でも、確定申告をすることで過払い分が還付されることもあるため、忘れずに手続きをしましょう。また、源泉徴収されているかどうかは、給与明細で確認できます。給与明細に「所得税」の項目が記載されている場合、源泉徴収されています。

参照元:国税庁「パート収入はいくらまで所得税がかからないか」

年収400万円を超える年金受給者

課税所得がある場合、無職であっても確定申告が必要です。例えば、年の途中で退職した、家賃収入がある場合などです。課税所得があるかどうかは、次の3つの手順で計算して判断します。

- 所得から所得控除(基礎控除や医療費控除、社会保険料控除など)を差し引く

- 1に所得税率をかけて所得税額を計算する

- 2で求めた所得税額から配当控除などの税額控除を差し引く

計算方法がわからない場合や、確定申告の必要性について判断が難しい場合は、管轄の税務署で相談してみましょう。確定申告期間中は専用の相談ブースが設置されることも多く、職員に直接相談できます。

参照元:国税庁「確定申告が必要な方」

参照元:国税庁「申告相談」

会社員でも確定申告が必要な状況

会社員や公務員などの所得税・住民税が天引きされている方は、本来であれば確定申告は必要ありません。しかし、次のいずれかの状況に該当するときは、確定申告が必要になることがあります。

- 副業や株などの所得が20万円を超えるケース

- ふるさと納税のワンストップ特例を利用していないケース

- 住宅ローン控除や医療費控除を利用するケース

- 給与収入が2,000万円を超えるケース

- 損益通算できるケース

それぞれのケースについて、詳しく見ていきましょう。

副業や株などの所得が20万円を超えるケース

副業所得が20万円を超える場合は確定申告が必要です。また、株式や投資信託などへの投資で得た利益が20万円を超える場合も確定申告をする必要があります。

ただし、源泉徴収ありの特定口座や、利益が非課税となるNISA口座を利用している場合は、所得が20万円を超えても確定申告は不要です。特定口座では証券会社を通じて所得税や住民税がすでに源泉徴収されており、NISA口座ではそもそも税金が発生しません。

ふるさと納税のワンストップ特例を利用していないケース

ふるさと納税のワンストップ特例を利用している場合は、確定申告は不要です。ワンストップ特例は、ふるさと納税をした後に確定申告を行わなくても寄附金控除が受けられる仕組みです。ただし、以下に該当する場合は確定申告を行う必要があります。

- ワンストップ特例を申請していない

- 6つ以上の自治体に寄附した

また、ふるさと納税以外の寄附金控除を受ける場合には、ふるさと納税分も合わせて確定申告が必要です。

住宅ローン控除や医療費控除を利用するケース

住宅ローン控除や医療費控除など、各種控除制度を利用するときは確定申告が必要になることがあります。これらの控除を適用すると税金の還付を受けられる可能性があるため、忘れずに確定申告しましょう。

例えば、総所得金額が200万円以上の方で、1年間に支払った医療費(医療機関などの窓口で支払った自己負担額。医療保険などで補てんされた分は除く)が10万円を超えた場合は、確定申告で医療費控除の手続きが可能です。総所得金額が200万円未満の方は、1年間に支払った医療費が総所得金額の5%を超えたときに医療費控除の対象となります。

また、国や自治体、社会福祉法人、私立学校などに寄附を行ったときは寄附金控除の手続きが可能です。住宅ローン控除については、控除の対象となる最初の年は確定申告を行う必要がありますが、2年目以降は勤務先の年末調整で申請することが可能です。

個人事業主などの年末調整を実施しない方は、2年目以降も確定申告をしましょう。

参照元:国税庁「確定申告をすれば税金が戻る方」

参照元:国税庁「医療費を支払ったとき(医療費控除)」

参照元:国税庁「一定の寄附金を支払ったとき(寄附金控除)」

参照元:国土交通省「住宅ローン減税」

給与収入が2,000万円を超えるケース

給与収入が2,000万円を超える方は、年末調整ではなく各自で確定申告の手続きが必要です。忘れずに確定申告しましょう。

損益通算できるケース

損益通算は、株式などの投資を複数の口座で行っている場合、利益が出た口座と損失が出た口座を合算することで課税額を減らせる仕組みです。

例えば、A口座で50万円の利益が生じ、B口座で30万円の損失が生じた場合、確定申告をしないと50万円の利益に対して所得税や住民税が課されます。しかし、確定申告を行い損益通算することで、Aの利益からBの損失を差し引いた20万円に対してのみ課税されます。

また、住宅ローンが残っているマイホームを売却して損失が生じたときや、マイホームを買い替えて損失が生じたときも、確定申告することで他の所得と損益通算でき、課税所得を減らせる可能性があります。いずれも税金の還付を受けられる可能性があるため、忘れずに確定申告しましょう。

参照元:国税庁|株式・配当・利子と税

参照元:国税庁|特定のマイホームの譲渡損失の損益通算及び繰越控除の特例

参照元:国税庁|マイホームを買い換えた場合の譲渡損失の損益通算及び繰越控除の特例

確定申告していないことは税務署に知られる?

医療費控除や寄附金控除、住宅ローン控除などの各種控除制度を利用するためには、確定申告が必要です。確定申告をすることで税金の還付を受けられるため、手続きに多少の手間がかかっても実施するほうが良いでしょう。

一方、所得を申告するための確定申告は、申告内容に基づき所得税や住民税の納税義務が発生します。中には、確定申告を行わずに済ませたいと考える方もいるかもしれません。

しかし、確定申告をしていないことは、税務調査や支払調書などで知られてしまうことがあります。確定申告が必要であるのに申告を怠ることは脱税行為とみなされ、本来支払うべき税金に加え、無申告加算税や重加算税などのペナルティが課される可能性があります。。さらに、悪質と判断される場合には、懲役刑や罰金刑といった厳しい処罰が科されることもあるため、必ず申告しましょう。

こちらも記事も合わせて読まれています。

個人事業主も会社員も必要なときは確定申告を行おう

確定申告は納税義務を果たすために必要なだけでなく、税金の還付を受けたり、損益通算によって課税所得を減額したりするためにも必要です。納めるべき税金は納め、利用できる所得控除等を活用するためにも、正しく期間内に手続きをするようにしましょう。

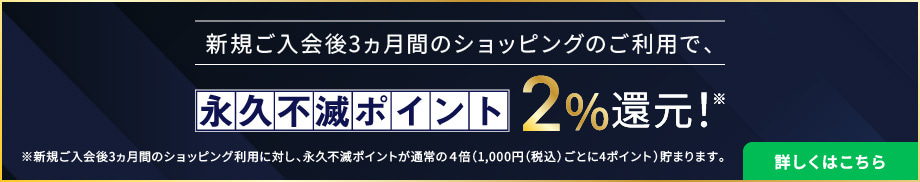

クレディセゾンのセゾンプラチナ・ビジネス・アメリカン・エキスプレス・カードなら、法人口座も引き落とし口座として指定できるため、特に個人事業主の方へもおすすめです。

セゾンプラチナ・ビジネス・アメリカン・エキスプレス・カードの詳細はこちら

※本記事は公開時点の情報に基づき作成されています。記事公開後に制度などが変更される場合がありますので、それぞれホームページなどで最新情報をご確認ください。