投資と聞くと難しそう、と感じるかもしれませんが「難しそう」「めんどくさそう」といった理由でiDeCoをはじめとする投資を敬遠されている方も多いのではないでしょうか。

「iDeCoってよく聞くけど、どうやって始めたら良いの?」

「どんなメリットがあるんだろう?」

このような疑問に対し、このコラムではiDeCoに加入することのメリット・デメリットを踏まえながら、iDeCoの基本から運用方法まで解説しています。iDeCo初心者の方はぜひ参考にしてみてください。このコラムを最後まで読むことで、iDeCoについての理解が深まり「老後の備えのためにiDeCoで投資を始めてみよう」という気持ちになるでしょう。

そもそもiDeCoとは?概要を解説

まず「iDeCoとは何か?」についての定義や「どのような方が加入できるのか?加入できない方はどんな方なのか?」について見ていきましょう。

iDeCoとは?

iDeCoとは、老後に備えた資金づくりのための個人型確定拠出年金を指し、以下のような特徴があります。

- 毎月5,000円から掛金を積み立てる

- 運用の成果は60歳以降に受け取れる

- 資産運用方法には、投資信託、定期預金などがある

iDeCoは、毎月5,000円から1,000円単位で、加入者の資格に応じた上限の範囲内で掛金の積み立てができます。基本的にiDeCoは、加入者が60歳にならないと資産の引き出しができないため、長期的に無理なく継続して積み立てられる掛金の設定が大切です。

iDeCoの運用商品は、大きく分けると元本確保型商品と投資信託の2つに分類されます。元本確保型商品は、満期時に元本と利息が確保される商品で、価格の変動があまりないのが特徴です。元本確保型商品の例として、定期預金や保険が挙げられます。一方で投資信託は、運用によって積み立てた元本が変動する商品で、積み立てた金額を上回るリターンが期待できますが、元本割れのリスクがあります。

iDeCoに加入する条件

iDeCoに加入するためには原則として日本国内に住所を有する20歳以上65歳未満の者であり、国民年金(任意加入者を含む)や厚生年金といった公的年金の加入者であることが条件です。雇用形態の条件はなく、パートやアルバイト、派遣社員、学生、専業主婦(夫)であっても加入ができます。

注意点としては、会社員の方で勤務先が企業型DC(企業型確定拠出年金)に加入している場合には、iDeCoの同時加入を認める規約が必要です。このような先へ勤務されている方は、自身がiDeCo併用可能かどうか勤務先の年金担当に確認してみましょう。

※2022年10月以降は、規約の定めが不要になり、本人の意思のみでiDeCoに加入できるようになります。

また、国民年金の第1号被保険者である自営業の方で、国民年金保険料の全額免除や一部免除を受けている方、学生納付特例の保険料納付猶予を受けている学生はiDeCoに加入できません。

iDeCoの始め方!5つのステップで解説

iDeCoを始めるには、以下の5つのステップで行います。

- 加入資格の確認

- 掛金の金額を決める

- 口座開設の金融機関を選ぶ

- 運用する商品を決める

- 初回の掛金が引き落とされる

iDeCoに加入資格があるのかの確認

まずは、ご自身がiDeCoに加入する資格があるかの確認が必要です。iDeCoに加入できるのは以下のような方です。

- 国民年金第1号被保険者(自営業・個人事業主・学生など)

- 国民年金第2号被保険者(会社員・公務員)

- 国民年金第3号被保険者(専業主婦(夫))

- 任意加入被保険者(海外居住者など)

ただし、上記の方であっても国民年金の保険料を納付していない方、免除や納付猶予を受けている方は加入ができません。また、農業者年金の加入者もiDeCoには加入はできないので注意しましょう。

今後積み立てていく掛金の金額を決める

iDeCoで積み立てる掛金の額を決めましょう。iDeCoで積み立てできる掛金は、毎月5,000円以上1,000円単位で設定できます。掛金の上限額は加入資格によって異なります。

| 国民年金 | 例 | 掛金の拠出額上限 |

| 第1号被保険者 | 自営業者等 | 68,000円/月 |

| 第2号被保険者 | 企業型DCのない会社員 | 23,000円/月 |

| 第2号被保険者 | 企業型DCに加入している会社員 | 20,000円/月 |

| 第2号被保険者 | 会社員DB(確定給付企業年金)加入者、公務員 | 12,000円/月 |

| 第3号被保険者 | 専業主婦(夫)など | 23,000円/月 |

| 任意加入被保険者 | 海外居住者等 | 68,000円/月 |

口座開設のための金融機関を選ぶ

口座を開設する金融機関を選びましょう。金融機関は、銀行、証券会社、信用金庫などのなかから選び、申請書類を窓口あるいはWEBサイトで取り寄せます。普段から使っている口座をiDeCo口座としては使えないため、新たに口座を開設する必要があります。

金融機関によっては手数料や商品の取扱数に差があるため、まずは身近な金融機関にiDeCoの取り扱いがあるかを調べてみると良いでしょう。会社員や公務員の方は申請書類を勤務先に提出し、担当者に勤務先記入欄に記入をしてもらう必要がある点に注意が必要です。

資産運用のための運用商品を選ぶ

資産運用にあたって定期預金、保険、投資信託のいずれかの商品を選択しましょう。それぞれ特徴は以下のとおりです。なお、定期預金と保険は元本確保型商品に分類されます。iDeCoを始める年齢や目的に応じて、どの商品が適しているかを充分検討しながら運用商品を選びましょう。

| 元本確保型商品 (定期預金、保険など) | 元本割れのリスクはほぼない金利が低いため資産を増やしにくい |

| 投資信託 | 大きなリターンが期待できる元本割れのリスクがある |

初回の掛金が引き落とされる

口座開設が完了すると、口座開設のお知らせが届きます。初回の掛金が引き落とされるタイミングは、申込日が金融機関の受付締切日の前か後かによって以下のように異なるため注意が必要です。

- 受付締切日より前の場合は、申し込み月の翌月26日から

- 受付締切日より後の場合は、申し込み月の翌々月の26日から

1.の場合には1ヵ月分が、2.の場合には2ヵ月分が引き落とされます。例えば、ある金融機関で毎月16日が受付締切日である場合を例にみます。

(毎月16日が受付締め切りの金融機関)

| 2月1日~2月16日の間に加入申し込みをしたケース | 3月26日に1ヵ月分が引き落とされる |

| 2月17日から2月末日の間に加入申し込みをしたケース | 4月26日に2ヵ月分が引き落とされる(それ以降は1ヵ月分) |

iDeCoを始める3つのメリット

iDeCoには、主に以下の3つのメリットがあります。

積み立て時・運用時のメリット

「積み立て時」

掛金として積み立てた金額が全額「所得控除(所得から差し引く)」にできるので、課税される所得が少なくなり、当年分の所得税と来年度の住民税の負担が軽減されます。

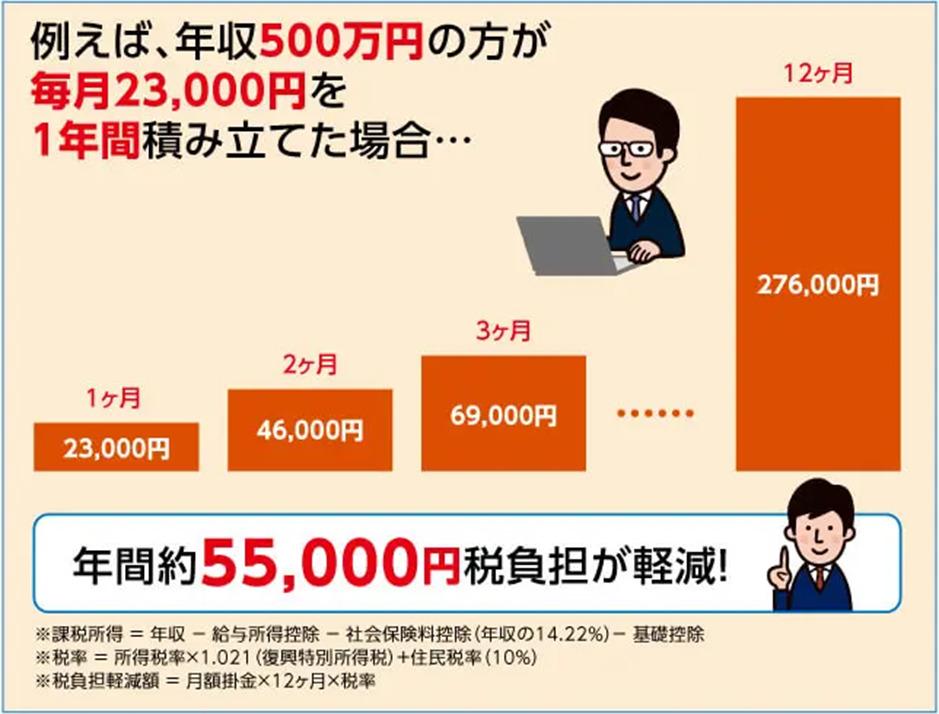

例えば、年収500万円の方が、毎月23,000円をiDeCoで積み立てた場合、年間で55,000円分の節税効果があります。

「運用時」

通常であれば、投資信託や定期預金などの金融商品の運用では、運用益や利息に対して20.315%の税金がかかるところ、iDeCoであれば、運用益や利息には課税されません。運用益は課税されず全て再投資されるので、運用期間が長ければ長いほど複利効果が期待できます。

受け取り時のメリット

60歳以降に受け取る給付金を「老齢給付金」と呼び、受け取り時に税制優遇が受けられます。年金として受け取るのか一時金として受け取るのかによって、以下のように控除対象が異なりますが、公的年金等控除、退職所得控除のどちらにおいても一定金額までは税制優遇が適用されます。

| 老齢給付金 | 控除の種類 |

| 年金受取 | 公的年金等控除 |

| 一時金受取 | 退職所得控除 |

転職や退職をした際には持ち運べる

iDeCoは転職や退職の際には、これまでの運用資産の持ち運びが可能です。また、結婚を機に会社員から専業主婦になった場合には、引き続き、掛金を積み立てて資産運用を継続できます。キャリアチェンジやライフステージが変化する際に、柔軟に対応できるのが、iDeCoのメリットの1つです。

iDeCoを始める3つのデメリット

iDeCoには、以下のようなデメリットが存在します。

実際にお金を受け取れるのは早くても60歳

iDeCoは老後の資産形成が目的のため、加入者が60歳になるまでは積み立てた掛金を引き出すことができません。それに加えて、加入期間が通算して10年以上あることが引き出すための要件です。例えば、加入期間が52歳から60歳までの8年間の場合、60歳時点では加入期間10年に満たないので、引き出せる年齢がその分繰り下がります。

価格変動の影響受ける可能性がある

iDeCoの運用商品の1つである投資信託は、市場環境の変動に左右され、運用次第で高い収益を得ることができますが、経済動向などの要因次第では、投資元本を下回ることがあります。iDeCoは一定の掛金を長期間にわたり拠出し投資するため、分散投資(時間の分散)やドル・コスト平均法といったリスク軽減が自動的に行われているといえますが、時価のアップダウンが気になる方にとってはデメリットとなり得ます。

各種の手数料がかかってくる

iDeCoには金融機関、国民年金基金連合会、事務委託先金融機関も関わっており、加入時・移換時手数料、口座管理手数料、給付事務手数料、還付事務手数料がかかります。手数料は金融機関によって異なるため、選ぶ際に注意してチェックしましょう。

iDeCoを始める時の注意点2つ

いざ「iDeCoを始めよう」と思ってもすぐに始められるわけでなく、注意点がいくつかあります。

勤務先の証明が必要になる

会社員あるいは公務員の国民年金第2号被保険者が、iDeCoを始める際には、勤務先に事業主の証明書を発行してもらわなければなりません。

企業型DCと同時に加入できないケースがある

会社員で企業型DC(企業型確定拠出年金)に加入している場合には、iDeCoと同時には加入ができないケースがあります。勤務先の会社で、iDeCoと企業型DCの同時加入を認める規約があるかどうかを確認する必要があります。

※2022年10月以降は、規約の定めが不要になり、本人の意思のみでiDeCoに加入できるようになります。

iDeCoにおすすめな証券会社は大和証券

iDeCoを始めるなら大和証券がおすすめです。大和証券のiDeCoには以下のような特徴があります。

運営管理機関の手数料が無料!

iDeCoは、実施主体の国民年金基金連合会、資産の預け先である金融機関、各プランを提供する運営管理機関に対して手数料が発生します。大和証券で取り扱うiDeCoは「運営管理機関手数料(初期手数料と月額手数料)が0円 」なので、通常よりもコストを抑えてiDeCoを始めることができます。

初心者向けから上級者向けまでの豊富なラインアップをご用意!

大和証券のiDeCoでは、投資の初心者、中級者、上級者それぞれに合った多様な運用スタイルを確立できます。「長期・積立・分散」という投資の三大原則を活かした22もの商品ラインアップが魅力の1つです。

加入後は経験豊富なスタッフが、迅速かつ丁寧にサポート!

iDeCo加入後、ご不明点などがあればフリーダイヤルでお気軽にコールセンターまでご相談いただくと、経験豊富なスタッフが丁寧に対応いたします。また、Webサービスである「SBIベネフィット・システムズ利用者サイト」においては加入者の資産状況の照会や掛金配分割合の指定、預け替えなどの各種サービスのご利用やお手続きが可能です。

おわりに

人生100年といわれる現代においては、老後のための資金を少しでも多く蓄えておくことが大切です。iDeCoの仕組みや始め方を知っておくことは、今後の人生において大きな強みとなるでしょう。