この記事では、70代の方が資産運用をすべき明確な理由と、新NISAのどういう点が70代の方に向いているのかがわかります。また、実際に資産運用をする際には、その方法や注意点、選んではいけない金融商品など、その理由とともに解説します。

70代の人が資産運用をすべきか、またその方法がわからないなど迷っていたら、ぜひ参考にしてみてください。

(本記事は2024年3月22日時点の情報です)

- 長生きリスクに備えるためには、資産運用をして資産寿命を延ばすことも大切

- 金融商品を選択の際は、高い収益性ばかりに惑わされず着実な方法を

- 好きな時から始められ、好きな時にやめられる「新NISA」での非課税投資がおすすめ

- 初心者は少額からの投資がおすすめ

- 70代の資産運用では余裕資金で行い、生活費の確保を忘れない

70歳でも資産運用は重要

70代から投資というと、ハードルが高いように思う人もいるかもしれませんが、人生100年時代において年金だけでは不足する生活費は貯蓄で補わなくてはなりません。なぜ資産運用が大切なのか、具体的に見ていきましょう。

老後の余裕や安心につながる

総務省「家計調査年報(家計収支編)2022年(令和4年)結果の概要」によると、70歳以降100歳までに必要な老後資金は夫婦高齢者無職世帯で平均約800万円になります。しかし、これは毎月の生活費の赤字をまかなうだけの金額です。

そのほかにも、例えば一般的な介護費用(平均)はどのくらいかかるでしょうか。

- 一時的な介護費用(住宅改造や介護用ベッド購入など):74万円

- 月々の介護費用:8.3万円(年間約100万円)

参照元:生命保険文化センター「生命保険に関する全国実態調査」/2021(令和3)年度

平均介護年数は約5年ですが、長期で介護状態が続くと支出が増大する可能性もあります。一般に年金だけでは不足する生活費の一部を貯蓄(資産)から取り崩さなくてはならないため、長生きするほどお金がかかるともいえるでしょう。

そのため、老後の長い人生を支えるためには、資産運用でお金にも働いてもらえれば安心でしょう。

物価上昇へのリスクに備えられる

インフレに対するリスクも考えておくべきでしょう。年金額は物価や賃金の変動に応じて毎年改定されますが、その変動率が物価変動率をカバーできるかが問題です。2023年度を比較してみましょう。

- 年金増加率:67歳以下は2.2%、68歳以上は1.9%

- 物価変動率:2.5%

どちらの年金も物価の上昇分には追い付いていません。

今後物価がさらに上昇し、年金ではカバーできない変動部分が増えるリスクを考えると、インフレに弱い貯蓄だけでは老後資金に不安が残ります。

老後資金として資産運用しているシニアの現状

70代の人の資産運用状況を見ていきましょう。金融広報中央委員会「家計の金融行動に関する世論調査[総世帯](令和5年)によると、70代の世帯主が投資をしている人の割合はそれぞれの金融商品別に以下のとおりです。

- 株式:37%

- 債券:10%

- 投資信託:26%

投資信託協会が行ったアンケート調査(2023年)によると、70代の人で投資信託を購入するときに参考にするもので最も多いのが、「金融機関担当者の話」(36%)で他の世代と比べても最多の結果になっています。

金融機関と顧客は利益が相反することもあるため、金融機関担当者の話を鵜呑みにしないように注意しましょう。

また、商品内容をよく理解して自らの判断で納得した上で購入しないと、効率的に運用できないばかりか、損失が出た時に後悔する可能性もありますので、資産運用の知識を増やしておくことも必要でしょう。

シニア世代が避けるべき金融商品

では、シニア世代がやってはいけない運用方法にはどんなものがあるのでしょうか。 詳しく見ていきましょう。

運用中の年間コストが高すぎる金融商品

自らの知識はなくても手軽に運用できる商品として投資信託やファンドラップなどがあります。投資信託の中には、アクティブファンドといって市場平均を超えるリターンを目指すものもあり、そのための調査費用がかかり手数料は割高なので注意が必要です。

ファンドラップは、顧客の状況に応じて運用する投資信託を選んでくれますが、そこに手数料が発生していることを忘れてはいけません。投資信託はそもそも運用の専門家が運用しているので、手数料のかかる商品です。

さらにそれを選ぶための手数料を払うと、せっかく投資のリターンが順調であっても手数料負けしてしまう可能性もあるでしょう。

運用コスト(手数料)は最終的なリターンを損なう可能性もありますので高くなりすぎないように注意しましょう。

ハイコスト・ローリターンの金融商品

債券はリスク(値動きの幅)が小さい金融商品ですが、円建て債券は金利が低いために利益が出にくく、外国債券は為替の値動きの影響を受けるため、その分国内債券に比べてリスクが高くなります。

ドル円の為替相場の変動幅は、過去20年で見ると、最も大きい値上がり幅は+21.47%(2012年)、最も大きい値下がり幅は-18.67%(2008年)となっています。例えば金利が5%つく外国債券でも、為替の影響で仮に15%下がってしまうと、利益はマイナスになってしまいます。

いざというときに現金化しにくい金融商品

年齢とともに事故や病気の確率も年々高まり、治療費にこれまでの貯蓄を取り崩す必要が出てくるかもしれません。不測の事態は誰にでも起こり得ますが、年金収入が主な収入源となるシニアにとっては、とりわけ急な出費に対応しにくいことも多いでしょう。

そのため、現金化しにくい流動性の低い金融商品に投資しないように注意しましょう。不測の事態で現金が必要になった時に、売り急いで損失を被ることになってしまっては元も子もありません。

リスクが低いとされる債券であっても、EB債(他社株転換可能債)のような複雑な仕組みを持つものは、途中換金できないため避けた方が無難でしょう。

金利が高く見える金融商品

新興国通貨建て債券は金利の高さに注目しがちですが、為替変動リスクがあるため安心はできません。新興国通貨は変動幅が大きいことも多く、リスクが高いといえます。

また、米国ドル建ての中でも他より金利の高い債券もあります。こうした債券を発行している国や企業は、つぶれないで利息を払うという信用度が低いために他より高い金利をつけていることが多いです。金利の高い理由を理解して、手を出さないようにしましょう。

超高配当な金融商品

高配当株は、途中で高配当を維持できなくなり株価の下落や配当が削減されるリスクもあります。なぜなら、極端に高い利回りを維持するためには、企業が持続的な収益を上げ続ける必要があり、業績や財務状況が不安定になる可能性があるからです。

高配当過ぎる商品は、その高配当を今後も持続できるのかどうか、業績や財務状況などから冷静に判断する必要があるでしょう。

新NISAは70代からの資産運用におすすめ!その理由とは

資産運用に抵抗がある人でも、NISAはいつからでも始められ、いつまでも非課税で保有できるためおすすめです。

そもそもNISAとは

通常は株式や投資信託などへの投資で得た利益(配当・分配金を含む)には、約20%の税金がかかります。しかし、個人の投資家がNISA口座内で購入した金融商品は、投資で得た利益に税金がかからない制度です。

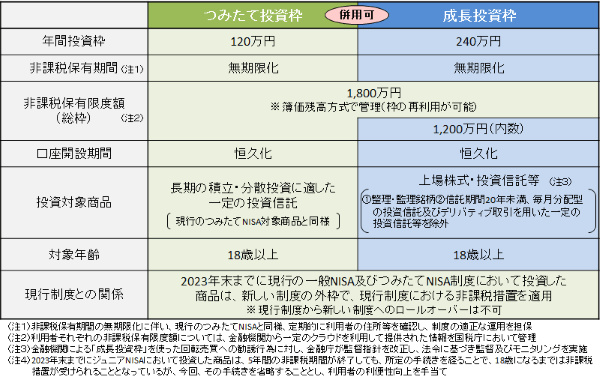

投資枠は、積立投資専用のつみたて投資枠と、積立投資と合わせて一括投資もできる成長投資枠を併用できます。投資方法の違いのほかに、枠内で投資できる商品もやや異なります。

- つみたて投資枠:一定の基準をクリアした投資信託のみ

- 成長投資枠:個別株式・投資信託など

投資できる1年あたりの金額はつみたて投資枠は120万円、成長投資枠は240万円、合計360万円。非課税で保有できる限度額(総枠)は1800万円までです。(ただし、成長投資枠のみの場合は1200万円まで)

従って、1年間の上限(360万円)まで2つの投資枠で投資すると、5年で保有限度の総枠に達します。

新NISAの特徴

もともとNISAは2014年1月に始まりましたが、非課税になる投資期間が限定されていて、つみたて投資枠と一般NISA枠(新NISAの成長投資枠)のどちらか1枠しか使えませんでした。

しかも、1年あたりの投資金額の上限は、現在のつみたて投資枠は3分の1、成長投資枠は2分の1しかなく、非課税投資枠は非常に限られたものでした。

こうした点を改善し、新NISAが2024年1月からスタートしました。非課税になる投資期間は無期限になり、積立投資をしながら、資金に余裕がある時は株式などに一括投資もできるようになりました。

投資できる金額も年額・総額ともに増え、投資家にとって使い勝手がよい制度になったといえます。

70代からの資産運用に新NISAがおすすめな理由

退職後でも長期投資できるから

最長でも64歳までしか加入できないiDeCo(個人型確定拠出年金)とは異なり、新NISAは年齢制限がないため、70歳でも利用できます。

投資期間も原則10年以上とされるiDeCoと比較して、いつから始められていつでもやめられる新NISAは退職後から始めることもでき、75歳まで運用を継続できます。

1年間の投資上限は360万円、非課税で保有できる総枠は1,800万円(積立投資をしない場合は1,200万円)と余裕があるので、退職金の運用先として利用することもできます。

だだし、その場合は一度に投資せずに、買う金融商品を分けたり、買うタイミングをずらしたりして分散投資を心がけましょう。年齢制限がない新NISAは利用価値が高いでしょう。

必要なときに非課税で引き出せるから

iDeCoは年金制度の一部なので、年金として受け取る際には公的年金と同じ控除枠を使います。そのため、公的年金と合わせてその控除額を超えると、超えた部分に対して所得税がかかります。

一方、NISAはもともと受取時に利益が出ても課税されませんので、売却益があれば税金を引かれることなくまるまる受け取れます。

また、 NISAで買った金融商品は、自分の都合でいつでも売却できるので、突然大きな出費があった時にも資産を売却して現金化しやすいメリットがあります。ただし、売却時の価格によっては損失が出ることもあります。

70歳からのNISA!失敗しないポートフォリオ作成のコツ

70歳以降の資産運用で失敗しないためのポイントについて解説します。リスクを軽減し、運用効率を上げるためには、ポートフォリオ(資産配分とその比率)を組んで運用することが重要です。

目的と目標額を明確にする

ご自身にとって最適なポートフォリオを組むために、資産運用の目的と目標額を明確にしておくとよいでしょう。例えば、老人ホームの入居費用としていつまでにいくらを目指すかなどを明確化しておくと達成しやすくなるでしょう。

そのためには、自分の入りたい老人ホームの情報を集め、入居一時金は必要か、月額費用はいくらかかるか、など具体的な金額を調べてみましょう。

投資に回す予定のお金をいつまでにいくらまでに増やしたいか戦略を立てたら、金融機関のウェブサイトなどで、その情報を入力すると運用利回りを試算してポートフォリオを提案してくれることもあります。

ただし、老後の安定運用を目指すなら目標利回りは3%程度、高くても5%未満が一般的です。それ以上の利回りを目指す試算が出るようなら、目標額や目標までの年数を見直す、あるいは計画自体を変更する必要があるかもしれません。

運用資金とは別に生活資金を確保しておく

退職金のようにまとまったお金を元手に運用すれば運用成果も大きくなりますが、日常的に予期せぬ出費もあるため、手持ちのお金の全てを投資に回してはいけません。これは70代に限ったことではありません。

どんな時でも万一に備えて緊急資金(生活費の3か月~1年分)を用意しておくことは大切です。投資は緊急資金を除く余裕資金で行うのがポイントです。安心して生活できるだけの資金は常に確保しておきましょう。

商品を選ぶのが難しければバランスファンドがおすすめ

ひとつひとつ金融商品や投資信託の銘柄を選ぶのは難しいと感じる方は、プロが決めた資産配分でバランスよく金融商品を運用できるポートフォリオを持つ「バランスファンド」を買ってもよいでしょう。分散する資産数(4資産など)が少ないほどシンプルな設計になります。

リスクの高さは、収益性の高さに比例します。一般的に金融商品では債券より株式の方が、投資地域では、国内より海外の方がリスクは高いと考えられます。海外の中では、新興国の方が先進国よりリスクは高くなります。

長期で運用できる場合は、利益の分配金を出さずに再投資するようなファンドなら、複利(利益が利益を生む)効果が得られてリターンがさらに膨らむ可能性があり、NISAの非課税メリットを生かせるでしょう。

70歳以降の資産運用でやってはいけないこと

70歳以降の資産形成でやってはいけないことには、どんなことがあるのでしょうか。詳しく見ていきましょう。

退職金のほとんどを投資にあてる

退職金は生涯受け取る所得の中で、最も大きな金額のことが多いでしょう。一時金で受け取ると退職所得となり、高い節税効果が受けられるのも魅力です。

すぐに使うあてがなければ、しばらく投資に回そうと考えることもあるでしょうが、年金だけでは足りない老後の生活費を補填する重要な原資です。つまり、守っていかなければならないお金です。

大きく増やすために退職金のほとんどを投資にあててしまい、いざ取り崩そうとした際に大幅に減ってしまっていたら老後生活は破綻してしまいます。

退職金の運用もしっかりとリスクを分散して投資しましょう。すべてを投資に回すのではなく、一部を緊急資金の積み増しに割り当て、残りを低リスク・中リスクの商品へ配分を決めて投資しましょう。

年齢が上がるとともに、債券の比率を増やすなどリスクの低い商品へ買い直していく工夫も必要でしょう。

生活に影響が出る金額で投資をする

投資は元本保証ではないので、あくまでも余裕資金で行い、生活に影響の出ない範囲で行いましょう。70代の投資の主な目的は長生きに備えて資産寿命を延ばすことです。損失が出たときに生活基盤を失ってしまうような投資は本末転倒です。

そのためには、現実的な目標金額を設定しましょう。無理な目標金額を設定すると無理な投資に走らなければならなくなります。

目標金額が高すぎて投資金額を増やさなければならない時は、生活に影響が出ない範囲へ投資金額や将来の目標金額を減らしましょう。生活費も無駄を省きスリム化できないか検討しましょう。

短期でやめる

投資は長期で行う方が、結果的には価格の変動幅が小さくなる傾向があります。そのため、短期でやめてしまうと価格の変動幅が大きくなる傾向があるため、損失を被る可能性が高くなるといえます。

ただ、年齢によっては健康上の理由などから長期で運用できない場合もあるかもしれません。そのような心配がある場合は、ハイリスクの商品には投資せず、リスクの低い商品で地道に継続していく方法もあります。

むずかしい資産運用を勉強するなら「セゾンマネースクール」がおすすめ!

きちんと金融商品の特性を理解しながら自分の許容できるリスク範囲で目標額に到達するためのシナリオを描きポートフォリオを組む、という資産運用の一連の作業は、これまで資産運用を始めていた人にとっても決して易しいことではないでしょう。

ましてや70歳から資産運用を始めようという人にとっては、自分だけで勉強するのは難しいと感じるかもしれません。そんな場合はプロから学ぶのがおすすめです。知っておきたいと思った今がチャンスです。

ファイナンシャルプランナーや証券外務員といったお金のプロが丁寧に教えてくれる「セゾンマネースクール」なら、NISAを利用した資産運用の方法や老後資金について初心者でも安心して学べます。

セミナーは無料です。今すぐ「セゾンマネースクール」で学んでみてはいかがでしょうか。受講方法は「会場で学ぶ」、「WEBで学ぶ」からご都合に合わせて選ぶことができて便利です。詳しくは下記をご覧ください。

ライフプランの見直しや資産運用の相談なら「セゾンのマネナビ」がおすすめ!

ライフプランは十人十色。ましてやこれまで歩んできた人生が長いほど、資産状況や老後の過ごし方は異なるでしょう。そのため、一口に70代と言っても資産運用の方向性や方法も実際は一人ひとり異なるでしょう。

そんな際は、個別にご自身のライフプランの見直しや資産運用の相談をしてみてはいかがでしょうか。「セゾンのマネナビ」では、一人ひとりの状況を個別に伺うので、初めてでもわかりやすく安心してご相談いただけます。

相談はオンラインで完結し、何度相談しても無料です。予約時にファイナンシャルプランナーを指名することもできますので、ぜひご利用ください。

ご予約はこちらをご覧ください。

おわりに

人生100年時代といわれ、年金だけでは足りずに資産を取り崩して生きていく時間も長くなってきました。70代になっても体と頭が動く限り、お金にも働いてもらう必要性は高まっています。

とはいえ、収入は年金のみに限られており、運用期間は必ずしも長期になるとは限らないので、高齢になるにつれてリスクの低い商品へ切り替えながら資産運用を継続していきましょう。