この記事では、50代の人が今後のライフイベントに基づき資産運用をする際の考え方や投資方法を解説しています。また、投資するにあたり、さまざまな金融商品の資産配分例(ポートフォリオ)も提示しました。資産運用の注意点もわかりやすくまとめてあります。

老後費用を準備するために、どう資産運用をしたらよいかわからない50代の人はぜひ参考にしてみてください。

(本記事は2024年3月21日時点の情報です)

- 50代の資産運用は、安全性を重視しながら着実に増やす努力をすることが大切

- NISAやiDeCoなどの非課税制度の活用もおすすめ

- 緊急資金などを確保した上で、投資は余裕資金で行う

- 各自が許容できるリスクに応じて資産配分をする

- 老後の収支を把握した上で、65歳時点での目標額を設定して資産形成をすると効率的

- 老後の年金受給額はねんきんネットでシミュレーションする

50代ってどんな時期?出費にどんな変化がある?

50代では今後どのようなライフイベントがあるのか、それに関する費用はどの程度なのかを見通した上で、資産形成をするのに向く投資方法を考えてみましょう。

子どもが独り立ちする

50代になると、子どもがいる世帯では、そろそろ子どもが独立することも多いかもしれません。それに伴い、教育費や生活費などの仕送りが不要になる、或いは在学中でもあと数年で社会人になったり、子どもがアルバイトをしたりして子どもにかかる費用が減少することが見込まれます。

さらに、子どもが就職すれば、同居の場合は家計に食費を入れてくれる可能性もあり、支出が減るばかりでなくむしろ少し収入が増えることもあり得ます。

退職・定年を意識して老後について考えはじめる

65歳まで働ける時代になっても、退職金は60歳で受け取ることが多いため、一時金で受け取る場合は受け取った退職金をどう運用するのか、投資を含めて考えなくてはなりません。

また、早期退職を含めていつまでどう働くのか、仕事とプライベートのバランスをどうとっていくのかなどの人生設計や老後(退職後)の生活についても考える時期になります。

働き方と収入は密接な関連があり、仕事量が減れば収入も減るため、老後資金は足りるのかが気になるところです。退職後の収入は年金のみになるため、出費をスリム化するなどお金の使い方も見直しておきたい時期ともいえます。

親の介護、資産継承・相続が発生する

親も高齢になってくる時期です。一般的に健康寿命は75歳までと言われていますので、親が75歳を超えると介護が必要になった時のことを考えておくと安心でしょう。

公的な介護保険を利用しても、介護費用の負担は発生します。介護度が進んだ場合や親が遠方にいる際の交通費など、さらに費用がかかることもあります。

また、親自身が介護費用を全額負担できない場合は、子が支払う可能性もあります。反対に、親に財産や持ち家などの資産があれば、亡くなったときに相続できるでしょう。親にプラスの財産があるのかマイナスの財産(借金など)があるのかもよく確認しておくとよいでしょう。

50代からの資産運用の考え方

50代以降のライフイベントなどの変化を踏まえながら、資産形成の基本的な考え方について解説します。

資産を減らさないように守る

60歳でいったん退職金をもらい、60代前半は多くの人が働くという選択を選ぶ時代になっていますが、実際に60歳を過ぎると雇用形態が変わったり、収入が減ったりすることが多いようです。

従って、これまでのようなお金の使い方をしたまま、すべての支出をカバーできるような収入を見込むことができなくなるでしょう。そのため、資産運用で損をしてしまうと、その穴を埋めるための収入を見込むのは難しく、投資損失を挽回できるチャンスは極めて少ないといえます。

投資にはリスク(値動きの幅)はつきものですが、高い収益性を求めるほどリスクの高い商品へ投資をしなければなりません。そこで、収益性は下がっても、一定程度はリスクの低い債券などの金融商品で運用をして大きな損失を出さないなど、資産を減らさないための工夫も必要でしょう。

着実に資産を増やす

就労所得がなくなる、あるいは少なくなると、多くの人の頼みの綱は年金収入だけになります。一般的に年金だけでは十分な生活費を賄うことはできません。

そのため、退職後は貯蓄や資産を取り崩して生活をしていくことになります。資産を守る一方で、預貯金だけではすぐに底をついてしまう可能性もあるため、資産寿命を少しでも伸ばすために多少なりとも資産運用は続けていくとよいでしょう。

50代におすすめ!資産運用方法3選

50代は、子どもの独立や住宅ローン完済の目途が立ち支出が減る、あるいは退職金の受取などで資産が増える可能性もあります。

手持ちのお金が一時的に多くなるため、適度に資産運用をすることもおすすめです。具体的な方法を紹介しましょう。

債券投資

債券は、発行している企業や国(発行体)にお金を貸す代わりに金利を受け取れる商品です。途中で売却すると、その時の時価での売却となるため、元本は保証されない金融商品です。

しかし、途中売却せずに満期まで持っていれば元本が100%確保されるため、投資商品の中では低リスク(値動きの幅が小さい)といえます。

利回りの良い債券に投資すれば、着実に資産を増やすことが期待できます。なるべくリスクを抑えたい人は、日本が発行する個人向け国債などもよいでしょう。

株式投資

株式は発行している企業の業績の良し悪しなどで株価が上下動します。値動きの幅が比較的大きいため、債券よりはリスクの高い(値動きの幅が大きい)金融商品で、リターンも大きくなる可能性はあります。

債券だけでは大きなリターンを得るのが難しいため、比率は低くても株式への投資も一定程度しておくと、債券価格が下がっても株式が補完する可能性があります。

また、個別株式に投資すれば、売却時の売却益だけでなく、保有期間中の配当金や株主優待なども受け取れる可能性があります。個別株式を選ぶのが難しければ、インデックス型の投資信託で運用してもよいでしょう。

つみたて投資

一般的に健康寿命といわれる75歳まで、50代はまだ20年近くあることになるので、長期でコツコツお金を増やすのも良いでしょう。長期・積立・分散投資が、リスクを分散するための基本的な方法です。

こうした投資を非課税で有利にできるのが下記制度です。どちらも取引する金融機関によって運用できる商品や手数料が異なるので注意しましょう。それぞれ、詳しく見ていきましょう。

NISA

| 年齢 | 18歳以上、年齢の上限なし |

| 制度概要 | つみたて投資枠・成長投資枠の2枠があり、併用可能 |

| 投資上限(1年間) | つみたて投資枠120万円・成長投資枠240万円、合計360万円 |

| 投資上限(生涯) | 1800万円(成長投資枠のみの利用は1200万円) |

| 投資対象 | つみたて投資枠:一定の基準をクリアした投資信託(ファンド)・ETFのみ 成長投資枠:個別株式・投資信託・ETFなど |

| 最低投資額 | 投資商品によって異なる |

| メリット | ・運用から得られる利益が非課税 |

| デメリット | ・損失が出た時の救済措置(損益通算・繰越控除など)はない |

NISAは年金制度とは無関係で、自由に投資期間を決められることがiDeCoとは異なります。

iDeCo(個人型確定拠出年金)

| 年齢 | 原則20歳~60歳(一定の条件を満たす人は65歳まで) |

| 制度概要 | 私的年金制度 |

| 投資上限(1年間) | 職業によって異なる |

| 投資上限(生涯) | 職業や掛金を拠出し始めた時期により異なる |

| 投資対象 | 定期預金・保険・投資信託 |

| 最低投資額 | 月額5000円~ |

| メリット | ・運用から得られる利益が非課税 ・掛金は全額所得控除になり、所得税・住民税が節税できる ・受取時にも所得控除があり、節税できる可能性あり |

| デメリット | ・60歳以降まで引き出せない ・損失が出た時の救済措置(損益通算・繰越控除など)なし ・口座保有しているだけで手数料がかかる(金融機関によって異なる) |

掛金の拠出は60歳(場合によっては65歳)までで原則10年以上の投資期間が必要なので、50代で始めるには遅い場合もあります。非課税での運用は75歳まで可能です。自分年金作りに向いています。

状況に合わせて選ぼう!その他の投資方法

資産運用はリスクがあるため、ご自身の状況に合わせて考えることが大切です。運用する金額や許容できるリスク、今後のライフプランによって、運用方法は変わるでしょう。状況によっては以下の方法もあるので、それぞれ自分に向く方法を選びましょう。

短期的に必要なお金が用意できていない場合は預貯金も必須

資産運用は余裕資金で行う必要があります。なぜなら投資商品は元本が保証されていないからです。

そのため、いざという時の緊急資金(生活費の3ヵ月分~1年分)や10年以内に使う予定のあるお金などを確保した上で、残ったお金(余裕資金)で運用をしましょう。

親の介護費用など、一時的であってもすぐに現金が必要な場合に備えて預貯金も必要です。預貯金の最大の強みは流動性で、必要な時に必要なだけおろせるメリットがあります。ただし、金利は低いというデメリットがあります。

まとまった資金があれば不動産投資に挑戦するのもアリ

まとまった余裕資金があれば、不動産投資という選択肢もあります。家賃収入のほか、不動産価格が値上がりすれば売却時に売却益も得られる可能性があります。

ただし、不動産投資には多額な資金が必要な上、維持管理にもコストがかかり、空室リスクもあります。株式などの金融商品と比べて不動産の流動性は低く、リスクが高い投資といえます。

現物の不動産に投資するのが難しければ、不動産に投資するファンド(不動産投資信託(REIT))という方法もあります。

50代のポートフォリオはどう組む?おすすめモデルをご紹介

「ポートフォリオを組む」とは、各金融商品の資産配分(アセットアロケーション)を決めることです。この資産配分の作り方(構成)によって運用成績は左右されると考えられています。

リスクの高さは、収益性の高さに比例します。一般的に金融商品では債券より株式の方が、投資地域では、国内より海外の方がリスクは高いと考えられます。海外の中では、新興国の方が先進国よりリスクは高くなります。

50代の資産運用でおすすめのポートフォリオの例を2つ紹介しましょう。

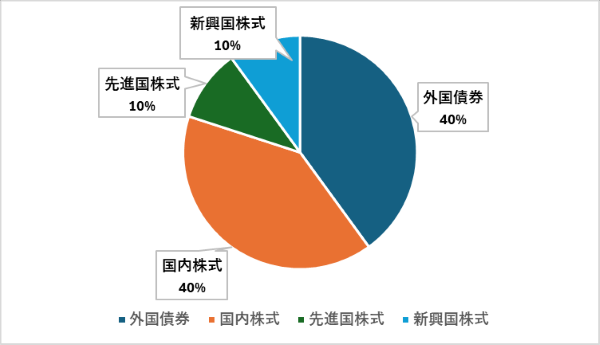

おすすめモデルその1|債券で資産を守りつつ増やす楽しみも

資産の6割を株式へ投資しつつ、残る4割を外国債券(先進国)へも投資してリスク分散を期待するモデルです。

株式の投資地域は、国内株式へ4割、外国株式へ2割(先進国、新興国へ1割ずつ)という配分です。

更にリスクを減らしたければ、外国株式をすべて先進国にする方法もあります。

資産配分例1:外国債券(先進国):40%、国内株式:40%、先進国株式10%、新興国株式10%

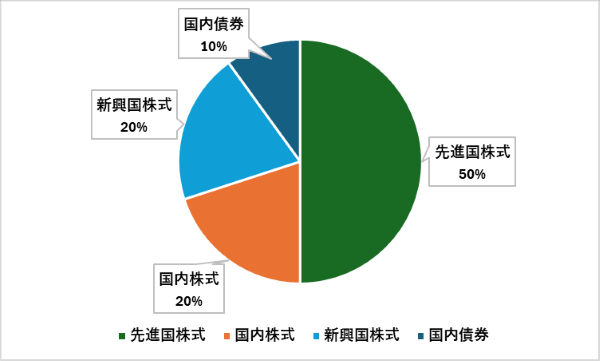

おすすめモデルその2|預貯金が充分にあるなら大きなリターンを狙うのもあり

モデル1よりもリスクを許容できるなら、株式比率を9割と高くして、そのうち外国株式が7割(先進国5割、新興国2割)、と積極的にリターンを狙うポートフォリオも検討できます。

ただし、株式比率、外国比率、どちらも高いので、50代と運用期間が限られてくる中で資産総額が大きい場合は特に注意が必要です。運用して損失が出ても生活に支障をきたさないくらいの預貯金が十分にあることが大切です。

資産配分例2:先進国株式50%、国内株式20%、新興国株式20%、国内債券10%

資産運用をはじめる時に気をつけたい注意点

50代で資産運用をはじめる際には、下記のようなポイントに注意しておきましょう。

老後にかかるお金について考える

投資をはじめる前にあらかじめ老後の収支を把握して、リタイアの時点でどのくらいの資産を形成しておくべきなのか目標額を定めておくとよいでしょう。

ねんきんネットのシミュレーションでは、65歳の年金受給額を試算することができます。年金受給額から老後の1年間の予想支出との差額を計算して、マイナスになる場合はその金額が貯蓄から取り崩さなければならない1年分の金額です。

65歳以上の平均余命は男性がおよそ20年、女性は24年ですので、仮に25年と見積もって、老後に1年間で取り崩す貯蓄額が例えば100万円の場合、25年分は2500万円です。これが、65歳時点で準備しておきたい貯蓄額(老後費用)です。

この老後費用を目標額とすれば、それに向けて運用利回りはどのくらいを目指すのか、そのためにはどのようなポートフォリオを組むべきなのかを考える目安になります。

金融商品ごとのリスク・リターンをしっかり把握する

投資のリスクを減らすためには、ひとつに集中させず、以下のような分散投資を心がけましょう。

- 投資対象商品*:債券・株式

- 投資地域*:国内・海外(先進国・新興国)

- 投資タイミング:積立投資(一括投資よりも異なる価格で買えるために、購入価格の分散になる)

*右側の方がハイリスク

リスクの高すぎるポートフォリオを組まない

50代は健康寿命(75歳)までの20年程度を投資期間と考えると、短期ではないものの途中から年金生活になり資産を取り崩す必要性があります。

換金する際に値動きが小さい商品の方が損失は少なくて済む可能性が高いので、ハイリターンを期待してリスクの高い商品ばかりに投資するのは避けたいところです。

許容できるリスクの範囲内で分散投資をして、万一損失が出ても生活に支障のない範囲にとどめておくことが大切でしょう。

資産運用の方法について学びたいなら「セゾンマネースクール」がおすすめ!

セゾンマネースクールでは、マネーの基礎知識から老後の資金づくりや資産運用の方法まで、幅広く学ぶことができます。

セミナー参加費は無料です。経験豊かなファイナンシャルプランナーたちが講師になり、分かりやすく丁寧に説明しますので、初心者でも安心してご参加いただけます。

ファイナンシャルプランナーとは、お金についての知識を活かして、お客様のライフプランの実現をお手伝いする専門家です。老後費用に不安があるなら、今すぐ「セゾンマネースクール」で学んでみてはいかがでしょうか。

受講方法は「会場で学ぶ」、「WEBで学ぶ」からご都合に合わせて選ぶことができるので便利です。詳しくは下記をご覧ください。

ライフプランの見直しや資産運用の相談は「セゾンのマネナビ」へ!

個別にご自身のライフプランの見直しや資産運用の相談をしたい方は、「セゾンのマネナビ」へ申し込んでみてはいかがでしょうか。

相談はオンラインで完結し、何度相談しても無料です。予約時にファイナンシャルプランナーを指名することもできますので、ぜひご利用ください。詳細と予約は以下をご覧ください。

おわりに

50代は人生100年時代のちょうど折り返し地点です。子どもが独立していく一方で、自信のリタイアや親の介護などでライフスタイルや経済状況が大きく変化する時期を見据えた準備期間ともいえるでしょう。

この準備期間では、年金生活時の収支をシミュレーションして老後費用を算出し、その金額を目標額とすると合理的です。リスクを取りすぎず着実に長期積立分散投資で資産形成を続けていきましょう。