新NISAは税制優遇制度として多くのメリットがあるように思われますが、一部の投資家からは「デメリットしかない」という声も聞かれます。なぜそのように言われているのか、新NISAの特徴をおさらいしつつ、見過ごしがちなデメリットについて解説します。

このコラムを読めば、新NISAにはデメリットしかないという噂の真相がわかります。これから投資を始めようと思う方、新NISAに興味がある方はぜひ参考にしてみてください。

※なお、本記事では説明をわかりやすくするために、2023年以前の制度を『旧NISA』と記載しています。

新NISAの概要

旧NISAは2023年に終了し、2024年1月より新NISAが開始されました。まずは新NISAの概要について解説します。

新NISAの2つの投資枠

旧NISAには「一般NISA」と「つみたてNISA」の2種類がありましたが、新NISAでは「成長投資枠」と「つみたて投資枠」に名称が変わりました。まずは、新NISAについて詳しく知らない方向けに、2つの投資枠の特徴について解説します。

成長投資枠

成長投資枠は、投資信託だけでなく、上場株式やETFにも投資ができます。年間投資枠は、従来の一般NISAの120万円から240万円に増えました。

加えて、非課税保有限度額についても600万円から最大1,200万円(つみたて投資枠と合わせると1,800万円)まで増額されています。

さらに、非課税保有期間が恒久化されることで、いつ売却しても非課税になりました。スポットでの購入だけでなく、積立購入にも対応しているので、好きなタイミングで購入できます。

つみたて投資枠

つみたて投資枠は、金融庁が指定した長期・積立・分散投資に適した投資信託のみを購入できます。

年間投資枠は、旧NISAの40万円から120万円に増えました。非課税保有限度額も旧NISAの最大800万円から最大1,800万円(成長投資枠と併せて)と大幅に増加しています。

また、成長投資枠と同様に非課税保有期間が恒久化されました。

つみたて投資枠では積立購入のみができるため、長期投資をしたい方は活用を検討しても良いでしょう。

旧NISAでは新規購入ができなくなった

新NISA開始後、旧NISAでの新規購入はできなくなりました。ただし、非課税期間が終了するまでは、引き続き運用ができます。

例えば、2023年に一般NISAやつみたてNISAで新規購入をしていた場合、一般NISAの商品は2027年、つみたてNISAの商品は2042年まで保有し続けることが可能です。

また、以前までであれば、旧NISAの商品を新たなNISA口座に移管(ロールオーバー)することで、再度一般NISAなら5年、つみたてNISAなら20年間非課税で保有が可能でした。

しかし、新NISAでは旧NISAのロールオーバーができなくなったため、非課税期間が終了すると自動的に課税口座へ移され、運用益に税金が課せられます。

ジュニアNISAについては2023年で廃止となりましたが、成人(18歳)になるまでは運用を継続できます。

成人前に引き出すことは可能ですが、その場合はジュニアNISAで保有している商品や現金を全額引き出すことが条件となるので注意が必要です。

さらに、NISAへの移管はできなくなったので、成人年齢を迎えた際や18歳を迎えて5年の非課税期間が終了した際は、課税口座への払い出しまたは売却しかできなくなりました。

参照元:金融庁「NISAを知る」、一般社団法人投資信託協会「NISA(ニーサ・少額投資非課税制度)ってなに?」

新NISAがデメリットしかないと噂される理由とは?

新NISAがデメリットしかないという噂は、正確ではありません。しかし、いくつかデメリットがあるのは事実です。ここからは、株式や投資信託などを運用するうえで新NISAがデメリットとなるケースを解説します。

新NISA口座はひとり1口座しか開設できない

新NISAの口座は「ひとりにつき1口座のみ(1金融機関)」しか保有できません。新NISAは証券会社などによって取り扱う銘柄が若干異なるため、投資したい銘柄が決まっている場合はどこでNISA口座を開設すべきか把握しておく必要があります。

NISA口座の変更手続きは非常に手間がかかるので、金融機関は以下のポイントも踏まえて慎重に選ぶべきです。

- 取扱銘柄の数が多い

- 投資したい銘柄や商品がある

- 取引手数料が安い

- 金融機関の口座が必要か

- クレジットカードによる積立投資が可能か

新NISAに投資するなら取扱銘柄の数が多いほうが、さまざまな選択肢から投資対象を選べます。また、投資したい銘柄や商品があることも重要です。一部の金融機関では株式やETFを取り扱っていないことがあるためです。

多くの利益を得るためには、取引手数料が安いかどうかも確認しましょう。例えば、投資信託では銘柄によって年0%台〜2%前後の信託報酬がかかります。手数料が安ければ多くの利益を残しやすくなります。

また、証券会社であれば、投資資金の引き落とし先口座を自由に選択できる傾向がありますが、銀行の場合は自行の口座からしか引き落としができないことも珍しくありません。この点にも注意が必要です。

最後に、新NISAへの投資資金をクレジットカード決済すれば、カードの決済額に応じてポイントが貯まる金融機関もあります。多くの資金を運用している方や普段からクレジットカードを多く使っている方は、カード決済でポイントが貯まる金融機関を選んでも良いでしょう。

なお、金融機関を変更したい場合は、変更前の金融機関から「勘定廃止通知書」か「非課税口座廃止通知書」を受け取る必要があります。その上で、変更後の金融機関で必要事項の入力と本人確認書類の提出を行わなければなりません。

そして、当年中に変更したい場合は、前年10月1日〜当年9月末までにこれらの手続きを行わなければならないので注意しましょう。(10月以降の手続き分は翌年からの変更となる)

損益通算ができない

新NISAでは、「損益通算」ができません。

損益通算とは、1年分の利益と損失を相殺することです。通常の課税口座で投資した場合、利益に対して税金が課せられます。しかし、損失があった場合には各種所得から損失を差し引いて税金を減らすことが可能です。

例えば、同じ年に複数の株式を売却したと仮定しましょう。A株を売って30万円の利益を得た場合、約20%の税金を納めなければなりませんが、B株で30万円の損失があれば相殺できるので、譲渡所得を0円にできます。

一方、新NISAは非課税のため、損益通算が適用されません。仮に課税口座で50万円の利益があり、NISA口座で50万円の損失が出ていたとしても、課税口座の50万円分の税金を減らすことはできません。

繰越控除ができない

新NISAでは「繰越控除」もできません。

繰越控除とは、損益通算しても損失分が上回ったとき、翌年以降3年間にわたり損失を繰り越して控除できる制度です。

例えば、課税口座で運用しているA株が大きく値下がりして50万円の損失が出たとします。しかし、翌年にB株で30万円の利益を得た場合、本来であれば30万円に対し約20%の課税がありますが、前年分の損失50万円を繰り越すことができるので税金がかかりません。

一方、新NISAでは、損失を翌年に繰り越せないため、課税口座で生じた利益はもれなく課税対象となってしまいます。

新NISAのメリット

新NISAは、旧NISAよりもさらに使いやすくなりました。ここからは、新NISAのメリットについて詳しく解説します。

運用益・配当金・分配金が生涯非課税になった

新NISAでは、旧NISAと同様に運用益・配当金・分配金は非課税となります。通常、投資信託や株式投資で得た利益に対しては20.315%(所得税15%、住民税5%、復興特別所得税0.315%)の税金がかかりますが、新NISAで投資した場合は税金がかかりません。

例えば、株式投資で300万円の所得が発生した場合を例に説明すると、609,450円の税金を節約できます。

300万円 × 20.315% = 609,450円

さらに、新NISAでは非課税期間の制限がなくなり、長期的な資産形成が可能になりました。いつ売却しても非課税となるため、旧NISAよりも節税効果が高くなる可能性があります。

年間投資枠と総枠が増えた

新NISAでは、年間投資枠と総枠が大きく増加しました。成長投資枠は240万円、つみたて投資枠は120万円まで購入できます。

さらに、総枠は成長投資枠が1,200万円、つみたて投資枠と成長投資枠の合算で1,800万円になりました。

投資できる枠が拡大したことで、より大きな節税効果が期待できます。

成長投資枠とつみたて投資枠の併用が可能になった

新NISAでは、旧NISAとは異なり、成長投資枠とつみたて投資枠の併用が可能になりました。よって、成長投資枠とつみたて投資枠を合わせて年間360万円まで投資できます。

例えば、成長投資枠で年初に100万円一括購入しつつ、つみたて投資枠で毎月10万円積立購入をするといった運用方法もできるようになりました。

売却すれば翌年に投資枠が復活する

旧NISAでは、一度使った投資枠は購入した商品を売却しても復活することがありませんでした。

しかし、新NISAでは売却をすれば、翌年に売却分の投資枠(投資元本ベース)が復活します。

例えば、1,800万円の非課税枠を使い切った後に購入時の価格が100万円の銘柄を売却した場合、翌年以降に投資枠が100万円分復活し、新たに100万円分の投資ができるようになります。

よって、購入した投資銘柄の利益があまり伸びていない場合は売却して、別の成長が期待できる銘柄を新たに購入することも可能です。

なお、復活する投資枠は購入時の価格ベースであり、売却時の価格ではありません。100万円分購入した銘柄が現時点で150万円に増えている場合でも、復活する投資枠は100万円分となりますので注意しましょう。

新NISAで損しないコツ

NISAにはデメリットもありますが、利益や配当金を受け取っても税金がかからないことは大きなメリットです。ここからはNISAで損しないコツをご紹介します。

予算に応じて枠を使うようにする

NISAの税制優遇をフルに活用したいのであれば、年間360万円ずつ銘柄を購入して、5年で非課税枠の1,800万円分を全部使い切ることを推奨します。なぜなら、早いうちから大きな金額を運用に回すほど、複利効果が高くなり、より多くの利益を期待できるからです。

しかし、借金をしたり生活費に手を出したりしてまで枠を埋めようとするのはおすすめできません。また元本割れするリスクもあるので、日常生活に負担がかかるような金額を使おうとすると投資を継続できなくなる可能性があります。

生活費や大きなイベントにかかる支出を把握した上で、日常生活に負担がかからない金額のみを投資するようにしましょう。

暴落しても売却しない

新NISAの投資対象である投資信託や株式などの金融商品は、ときに暴落することもあります。このとき損失の拡大を恐れて売却しないようにしましょう。

一般的に、一時的な暴落があっても、その後回復するケースは珍しくありません。例えば2020年には、新型コロナウイルスの感染拡大による影響で2月から3月にかけて株価が大幅に下落しましたが、同年6月には元の水準近くまで回復しています。

途中で売却すると、複利効果が減少してしまいますし、暴落から回復した際に得られるはずだった利益を失うことになります。

新NISAへの投資は長期目線で行いましょう。

少額からでも始める

新NISAを始めたいけど「少額だとあまり増えないから意味がない」と考えている方もいるかもしれません。

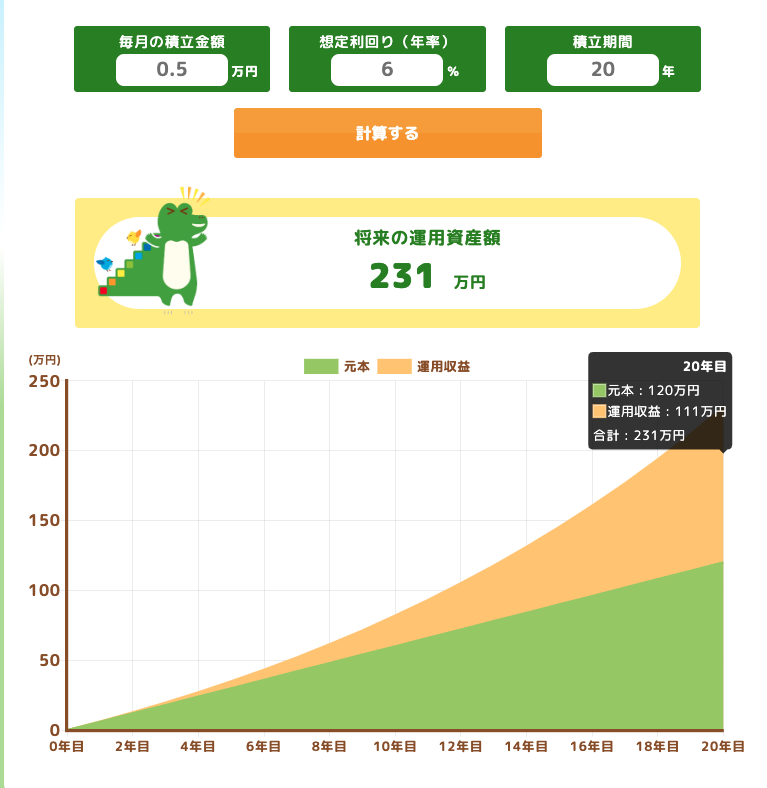

しかし、実際には少額であっても始めるタイミングは早いほうが良いでしょう。早く始めたほうが投資期間は長くなるため、複利効果により資産を増やしやすくなります。

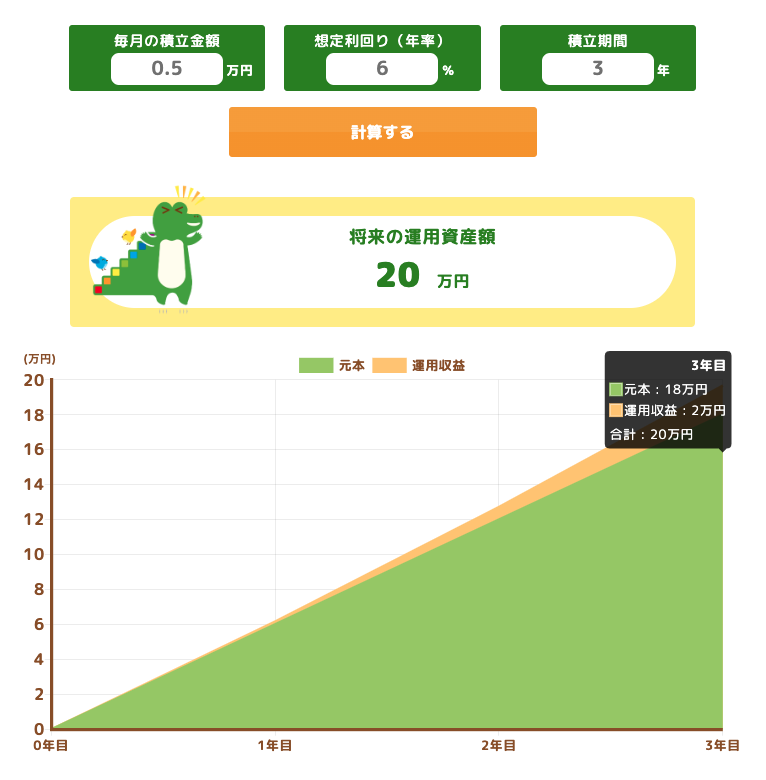

例えば、以下はつみたて投資枠で毎月5,000円を年利6%で3年投資した場合と20年投資した場合のリターンの比較です。

運用期間が3年の場合は、18万円の投資額で2万円の利益を得られます。

出典:金融庁

一方、20年間運用した場合は、120万円の投資額で111万円の利益を得られます。

出典:金融庁

このことからわかるように、少額であっても早く始めた方が資産を増やしやすくなります。

投資対象は分散する

新NISAで運用する際に投資対象を分散することも重要です。分散投資とは、投資先の商品や地域・時間を分散して投資を行うことです。

| 分散の種類 | 意味 | 分散投資の例 |

|---|---|---|

| 商品の分散 | 価格変動リスクに備えて異なる値動きの資産を組み合わせて投資する | 株と債券、REITに分散投資する |

| 地域の分散 | 地政学的リスクを防ぐため投資先の地域や国を分けて投資する | 米国と日本の金融商品に分散投資する |

| 時間の分散 | 一括ではなくタイミングを分けて投資する | 毎月一定額を積立投資する |

例えば、資産をひとつの株だけで保有すると、その株が大きく値下がりした際に大きな損失を被るリスクがあります。しかし、ほかの株にも投資をしていて、逆に価格が上昇していた場合は、損失をいくらか抑えられるでしょう。

また、株とは逆に動く傾向がある債券を保有しておくのも良いでしょう。株が値下がりしても、債券の上昇分で多少損失を抑えられる可能性があります。

ただし、注意しなければならないのは、分散投資をしているつもりが分散投資になっていないパターンです。

例えば、米国の株価指数である「S&P500」に連動する投資信託を2種類購入している場合、どちらの銘柄もS&P500の値動きの影響を強く受けるため、分散投資になっていません。適切に分散投資をする場合は、投資先を米国株2種類ではなく、米国株と米国債券、米国株と日本株といったように属性を明確に分けましょう。

どのような資産に投資するかはよく考えてから投資を !

これまでご紹介したように、新NISAにはデメリットがありますが、メリットのほうが大きいことから多くの方に利用されています。特に投資初心者や投資に慣れていない方にとって、新NISAは非常に利用しやすい仕組みといえるでしょう。

最近では、100円から投資できる「少額投資」や、買い物で貯まったポイントを投資に回せる「ポイント投資」なども人気です。貯金箱にお金を入れる感覚で投資をして資産を増やすことも可能になりました。

新NISAになって使いやすくなった

新NISAは投資によって得た利益や配当金および分配金を非課税で受け取れることが最大のメリットです。課税口座では可能な損益通算や繰越控除ができないため、一部の投資家からは「NISAはデメリットしかない」といわれることもあります。

ただし、新NISAでは、運用益や分配益などにかかる税金が生涯非課税となるため、利益を多く残せます。加えて、投資枠が復活するようになったので、いつでも売却がしやすくなりました。成長投資枠とつみたて投資枠の併用もできるようになり、非課税となる投資枠が大きく増えました。投資できる商品のラインナップも幅広くなったため、旧NISAよりも大幅に利用しやすくなっています。

将来の資産形成を目的に投資をするなら、新NISAの活用をおすすめします。

※本ページは2024年12月時点での情報であり、その正確性、完全性、最新性等内容を保証するものではありません。最新情報については、随時金融庁の以下サイトを確認するようにしてください。

金融庁「新しいNISA」