生命保険料の金額が適切かどうか検討する際は、一般的な平均額を参考にするのがおすすめです。性別や世帯主の年齢、世帯年収などを基準にした相場をチェックし、家計に無理のない金額を考えてみましょう。このコラムでは、生命保険料の平均額などを詳しく解説します。

生命保険料の平均額をさまざまな角度から見てみよう

「支払っている金額が適切か」「家計にとって無理がないか」を考える際は、他の方が生命保険にかけている金額を参考にするのがおすすめです。ここでは、生命保険料の金額を以下の項目ごとに解説します。

- 男女別

- 世帯主年齢別

- 世帯年収別

- 家族構成別

- 雇用形態別

- 金融資産別

自身の状況と照らし合わせながら、さまざまなデータを見比べてみてください。

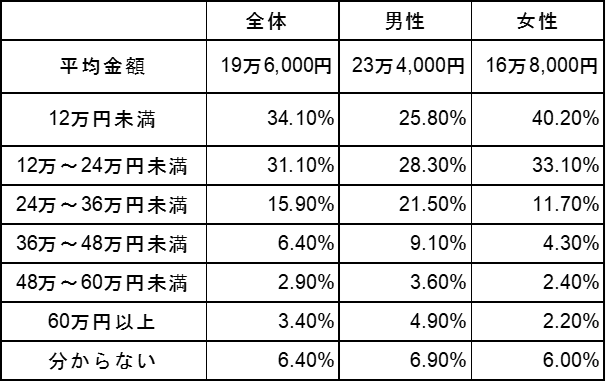

【男女別】生命保険料の平均額

まずは男女別の平均額を見てみましょう。以下は1年間に支払った金額についてまとめたものです。

男女別で比較すると、支払額が多いのは男性であることが分かりました。男女で金額に差がある理由には、平均寿命の違いが関係していると考えられます。

平均寿命が長いほど、支払う死亡保険金の準備期間が長くなることになります。したがって、同じ条件で加入していると仮定すると、平均寿命が長いとされる女性のほうが死亡保障に対する保険料は安い傾向があります。

また、家計を支えている方は万が一の際の備えとして死亡保障を充実させることが多いですが、保障を手厚くする分だけ保険料は上がります。家庭によって異なるものの、一般的には男性が家計を支えていることも金額に差がある理由と考えられるでしょう。

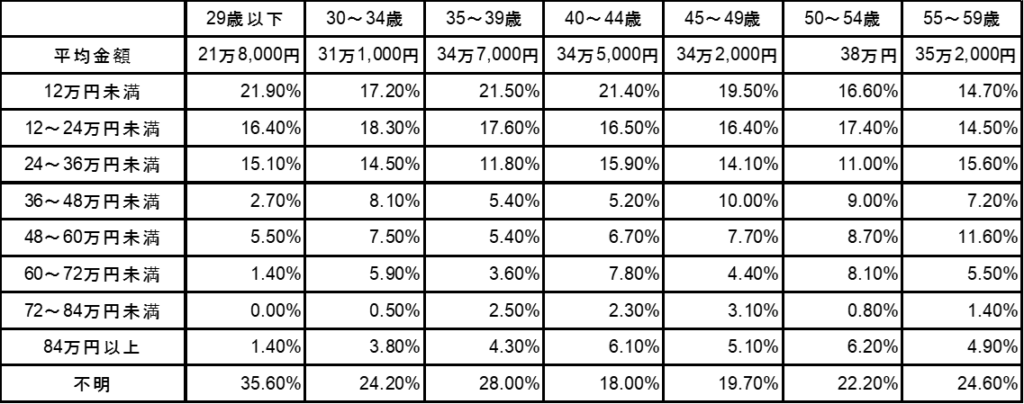

【世帯主年齢別】生命保険料の平均額

続いては、世帯の年間平均額を世帯主の年齢別にまとめたデータを見ていきます。自身にとって適切な金額を考えるための参考にしてください。まずは40代までの調査結果をご紹介します。

| 全体 | 37万1,000円 |

| 29歳以下 | 21万5,000円 |

| 30〜34歳 | 26万2,000円 |

| 35〜39歳 | 38万2,000円 |

| 40〜44歳 | 34万8,000円 |

| 45〜49歳 | 37万5,000円 |

30代前半までは年間の平均額が20万円台ですが、30代後半になると金額が上昇しています。続いて、50代以降のデータを見ていきましょう。

| 50〜54歳 | 43万2,000円 |

| 55〜59歳 | 43万6,000円 |

| 60〜64歳 | 38万4,000円 |

| 65〜69歳 | 43万6,000円 |

| 70〜74歳 | 33万7,000円 |

| 75〜79歳 | 31万4,000円 |

| 80〜84歳 | 28万6,000円 |

| 85〜89歳 | 35万8,000円 |

| 90歳以上 | 25万6,000円 |

50代以上で平均額が高い結果となったのは「55〜59歳」と「65〜69歳」で、どちらも43万6,000円です。なお、「80〜84歳」「90歳以上」の平均額が少ない要因には、生命保険に加入できる上限年齢が80〜90歳程度に設定されていることが多いためとも考えられます。

【世帯年収別】生命保険料の平均額

世帯主の年齢によって平均額に違いがあることが分かったら、世帯年収別のデータも押さえておきたいところです。自身の年収と照らし合わせ、収入が同じ程度の方が1年間にいくら支払っているのか確認してみましょう。

| 200万円未満 | 20万5,000円 |

| 200万〜300万円未満 | 28万円 |

| 300万〜400万円未満 | 31万5,000円 |

| 400万〜500万円未満 | 30万6,000円 |

| 500万〜600万円未満 | 31万9,000円 |

| 600万〜700万円未満 | 32万9,000円 |

| 700万〜1,000万円未満 | 43万4,000円 |

| 1,000万円以上 | 57万9,000円 |

世帯年収が高くなるほど、1年間に支払う金額も高くなる傾向があると読み取れます。特に世帯年収1,000万円をボーダーラインとして大きな差が生じています。年収が高い世帯では、リスクに備えるための保障としてはもちろん、将来的な資産確保の手段として加入するケースも多いです。

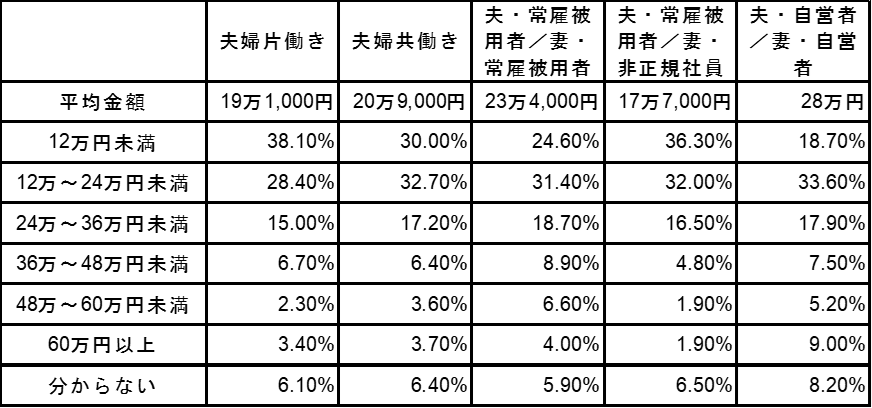

【家族構成別】生命保険料の平均額

生命保険にいくら支払っているかは、家族構成によっても違いがあります。ここでは、夫婦2人世帯と子どもがいる世帯に分けて1年間の平均額を見ていきます。

<夫婦2人世帯>

| 夫婦のみ(40歳未満) | 21万円 |

| 夫婦のみ(40〜59歳) | 37万4,000円 |

| 高齢夫婦有職(60歳以上) | 37万9,000円 |

| 高齢夫婦無職(60歳以上) | 31万9,000円 |

<子どもがいる世帯>

| 末子乳児 | 33万2,000円 |

| 末子保育園児・幼稚園児 | 40万2,000円 |

| 末子小・中学生 | 36万9,000円 |

| 末子高校・短大・大学生 | 36万3,000円 |

| 末子就学終了 | 42万1,000円 |

夫婦2人世帯のデータを比較すると、特に平均額が低いのは「夫婦のみ(40歳未満)」であることが分かります。子どもがいる世帯は末子の態様によって分類されており、「末子保育園児・幼稚園児」と「末子就学終了」では平均額が40万円を超えています。

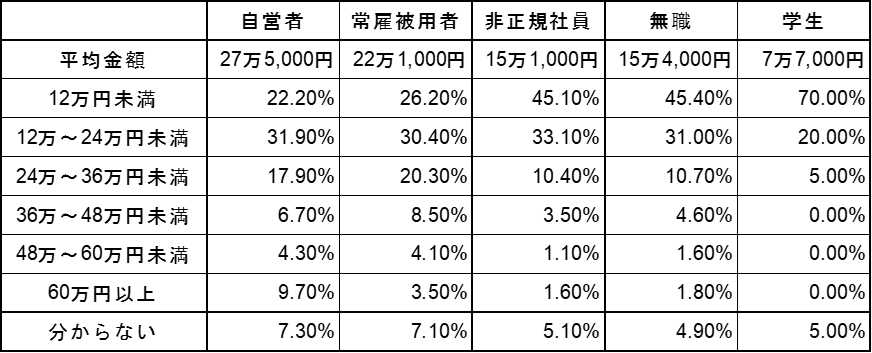

【雇用形態別】生命保険料の平均額

続いて確認するのは雇用形態別の年間平均額です。職業によって保険料にどんな違いがあるのかを見てみましょう。

自営業者は公的保障が手薄であることから、生命保険にお金を回して保障を確保している方が多いと推測できます。一方で、学生の平均額が低いのは、親の扶養下にあって保障の必要性が低いからと考えられるでしょう。

本人職業別のデータと同様に自営業世帯の平均額が特に高く、1年間に60万円以上を支払っている世帯の割合は9.0%に上ります。

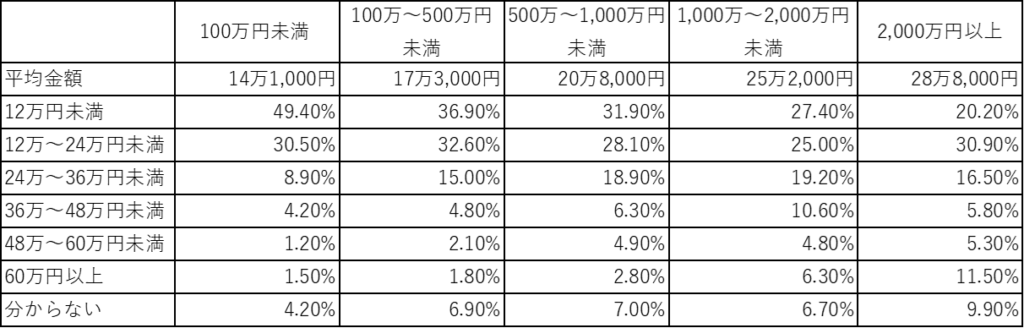

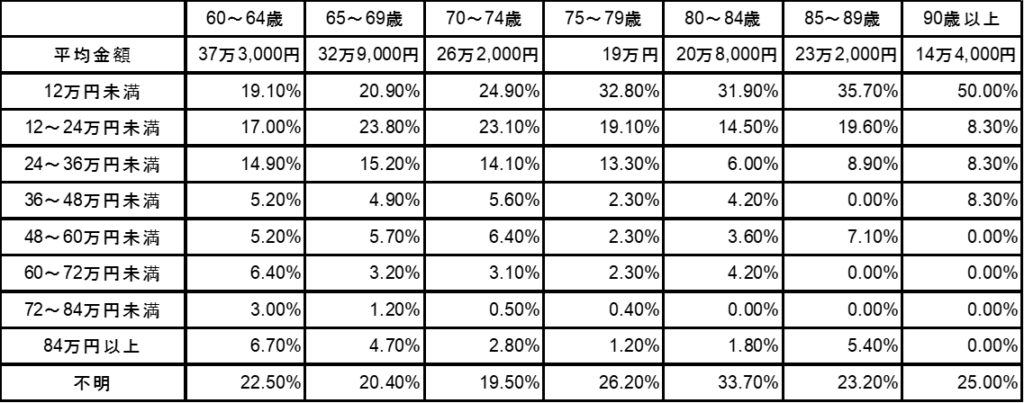

【金融資産別】生命保険料の平均額

リスクに備えるための生命保険と、家計の備えとなる金融資産額の関係も気になるところでしょう。ここでは、金融資産別の年間平均額を確認します。

生命保険の必要性について、「貯蓄があれば生命保険は不要」という意見もあるでしょう。しかしデータを見ると、金融資産があるからといって生命保険の優先度を下げる方が多いとは限らず、家計にゆとりがあるほど平均額が高いことが分かります。

金融資産がある程度あっても、リスクに対する保障としては不安が残るという心理がうかがえるでしょう。

そもそも生命保険とは?主な種類を解説

適切な保険料を考えるためには、生命保険の役割を知っておくことも大切です。生命保険はいくつかの種類に分類され、それぞれ異なる特徴をもっています。

- 死亡保険

- 医療保険

- がん保険

- その他の保険(収入保障保険・年金保険・養老保険・学資保険)

主な種類を確認しながら、「現在加入している保険で必要な保障をカバーできているか」などを考えてみましょう。

死亡保険・医療保険・がん保険

死亡保険とは、死亡や高度障害のリスクに備えるための保険です。被保険者が亡くなったり、高度障害状態になったりすると保険金が支給されます。保障期間は2つのパターンがあり、定期保険は一定期間の保障、終身保険は一生涯の保障となっています。

医療保険の役割は、病気やケガによる入院・手術の際の経済的な負担をカバーすることです。所定の傷病を負った際に、入院給付金や手術給付金などが支給されます。また、特約を付加すれば、高額な先進医療の治療費に対する保障も準備することもできます。

がん保険はその名のとおり、がんに罹患した際に保障される保険です。がんの治療のための入院や手術、抗がん剤治療などに対して給付金が支払われます。なかには、がんと診断された際に一時金としてまとまった金額が支給されるものもあります。一時金の用途は治療費に限定されず、生活費に回すことも可能です。

その他の保険

上記3つの基本的な保険以外にもさまざまな種類があります。収入保障保険は、被保険者が亡くなった際に遺族に対して保険金が支払われる保険です。「被保険者が生存していた場合に手にできていた給料・収入の代わり」と考えると分かりやすいでしょう。

年金保険は老後資金の準備として活用されることが多い保険です。支払った保険料を運用し、その成果を年金として受給できます。一般的には、支払った保険料の総額よりも受け取れる年金の総額が大きくなります。また、被保険者が年金を受給する前に亡くなった場合は、払い込んだ保険料に相当する金額が遺族に支払われる商品が多いです。

養老保険は、保険期間中に亡くなった場合は死亡保険金を、満期まで生存していた場合には満期保険金を受け取れる保険です。学資保険は教育費のための保険で、学費の負担が大きくなる時期にまとまったお金を受け取れます。

生命保険料の賢い考え方・どんなリスクに備えるべきか

生命保険料の適切な金額を知るためには、以下の考え方を押さえておくのがおすすめです。

- 生命保険に加入する目的を整理する

- 備えるべきリスクについて知る

- 支払うことが可能な金額を知る

- 家計に無理のない保険料を考える

加入する目的や備えるべきリスクを把握すると、自身にとって必要な保障が見えてくるでしょう。そのうえで、家計に負担のない金額を導き出すのが賢明です。ここでは、生命保険料の考え方について解説します。

生命保険に加入する目的を整理する

適切な保険料で過不足のない保障を準備するためには、生命保険に加入する目的を整理することが大切です。目的は人によってさまざまで、医療保障や死亡保障をメインとする方もいれば、資産確保のために加入する方もいるでしょう。

無理のない保険料を考えることも重要ですが、保険料を基準にして商品を選ぶと、保障内容が自身に合わないことも考えられます。必要な保障を確保するために、まずは「なぜ保険に加入するのか」を洗い出し、加入する目的を把握することから始めるのがおすすめです。

備えるべきリスクについて知る

そもそも保険は、生きていくうえで起こりうるリスクをカバーするための仕組みです。リスクに応じて保険の種類はさまざまに分かれるため、備えるべきリスクを知れば、自身にとって必要な保険を見つけやすくなるでしょう。

例えば、自身が亡くなった際の家族の生活費を準備したいなら、死亡保険や収入保障保険などが適しています。死亡時に給付金を受け取れる保険に加入しておくことで、遺族の生活費はもちろん葬儀費用などもまかなえます。

病気やケガによる経済的負担や収入減に備えるなら、医療保険やがん保険、就業不能保険などに加入するのが良いでしょう。病気やケガの際の保障を用意しておくことで、治療費や働けなくなった期間の生活費をカバーできます。主契約に特約を付加すれば、さらに保障を手厚くすることも可能です。

また、子どもの教育費が不足するリスクには学資保険を、老後の生活費の準備には年金保険を活用するなど、リスクに応じて適切な保険は異なります。生命保険の加入や見直しの際には、自身が備えるべきリスクを考えることが大切です。

支払うことが可能な金額を知る

保険料を考える際は、平均額と合わせて支払うことが可能な金額についても知っておきましょう。一般的な相場を目安とすることで、自身の保険料を決める際のヒントが得られます。

【支出可能保険料(世帯主年齢別)】

家計に無理のない保険料を考える

生命保険にいくらお金を使えるのかは、それぞれの家庭によって異なります。データをもとに相場を把握しつつ、自身の状況に合わせて家計に無理のない保険料を考えましょう。

目安として、加入している保険が掛け捨て型のみで、月々の保険料が世帯収入の10%以上を占めている場合は、家計にとって負担が大きい可能性があります。備えるべき保障を考えながら、必要に応じて契約を見直すことが大切です。

また、必要な保障をすべてカバーできる保険に加入しようとすると、支出可能な保険料をオーバーすることもあるでしょう。その場合は、保険料を無理に捻出するのではなく、支払える金額と保障のバランスを考えるべきです。次項でご紹介する保険料の抑え方も参考にしながら、保険料が家計にとって重い負担とならないように気を付けましょう。

生命保険料の負担を軽減するためのポイント5つ

自身にとって適した金額を考えるうえでは、いかに負担を軽減するかも大切なポイントです。保険料は固定費として毎月支払いが発生するため、負担が大きすぎると家計が圧迫されることになりかねません。保険料を抑えるために、以下の5つを踏まえて加入する商品を検討しましょう。

- 保障内容と保険期間を見直す

- 払込期間を長めに設定する

- 不要な特約を付加しない

- 掛け捨て型保険に加入する

- 対面型ではなくインターネット型で契約する

保障内容と保険期間を見直す

加入している保険の保障内容と保険期間を見直すことで、負担の軽減につながる可能性があります。例えば、独身の方と子育てをしている方では、備えておくべき保障額は異なります。自身にとって必要な分だけの保障を準備するためには、起こりうるリスクに優先順位をつけ、起こった場合の負担が大きいものからカバーすることを考えましょう。

一般的に、保障額を上げたり保険期間を長くしたりするほど、月々に支払う負担は大きくなります。個々の状況に合わせて必要な保障を見極め、過不足のない保障内容と保険期間を考えることが大切です。

払込期間を長めに設定する

支払う金額を抑えたいなら、払込期間を長めに設定しましょう。終身保険では払込期間を選べることが多く、一般的に払込期間を短くするほど保険料が上がります。

期間の設定はさまざまで、10〜20年と決められているものや終身タイプのもの、年齢を基準とする歳満了などがあります。払込期間を長く設定して支払回数を多くすると保険料の総額が分割されるため、月々の負担を抑えることが可能です。ただし、最終的に支払う保険料の総額が大きくなりやすい点には注意しましょう。4-3.不要な特約を付加しない

保険料を軽減するためには、不要な特約を付加しないことも大切なポイントです。主契約に特約を付加すると保障を充実させられますが、サポートが手厚くなるほど保険料は高くなります。

商品によっては、加入後の特約の付加・解約が認められています。加入時に不要な特約を付加しないのはもちろん、保険を見直す際は「必要な特約かどうか」「他の保険でカバーできないかどうか」などを検討し、不要な特約があれば解約するといいでしょう。

掛け捨て型保険に加入する

保険料を抑えるために有効なのは、貯蓄型保険ではなく掛け捨て型保険に加入することです。貯蓄型と掛け捨て型の大きな違いは、満期保険金や解約返戻金を受け取れるかどうかです。

貯蓄型では、満期を迎えた際や中途解約時に上記のお金を受け取れます。保障だけではなく「お金を貯める」という側面も持つことから、掛け捨て型に比べて保険料が高くなりがちです。そのため、貯蓄性よりも月々の負担を抑えることを優先したい場合は、貯蓄型ではなく掛け捨て型が適しているでしょう。

対面型ではなくインターネット型で契約する

保険料を抑える工夫として、対面型ではなくインターネット型で契約するのもおすすめです。インターネット型は実店舗を持たないことから諸経費が抑えられており、保険料が割安な傾向があります。

保険の加入を検討するなら、「セゾンマネーレシピ」を利用するのがおすすめです。セゾンマネーレシピではさまざまな医療保険を比較でき、自身に合った商品を効率良く見つけられます。

オンライン上で資料を請求できたり、保険料の見積もりができたりと、便利な機能も多数備わっています。適切な医療保険を賢く選ぶなら、セゾンマネーレシピの利用を検討してみてください。

セゾンマネーレシピなら見積簡単! セゾンの病気・ケガ保険の詳細はこちら

保険料の見直しはオンラインFPショップ「セゾンのマネナビ」を活用しよう

家計に無理のない保険料を設定するためには、必要に応じて契約を見直すことが大切です。しかし、専門用語がたくさんあったり、仕組みが複雑であったりと、一人での見直しが難しいこともあるでしょう。

保険を賢く選ぶためのサポートを受けたいなら、オンラインFPショップ「セゾンのマネナビ」の利用がおすすめです。ファイナンシャルプランナーに将来のお金の悩みを相談できるサービスです。

相談できる内容は多岐にわたり、保険料の見直しはもちろん、老後資金や将来設計などの悩みにも対応しています。無料で何回でも相談できるうえに、担当のファイナンシャルプランナーをご自身で選ぶことも可能です。保険料について疑問を抱えているなら、無料相談を利用してみてはいかがでしょうか。

おわりに

生命保険料の適切な金額は個々の状況によって異なります。男女別や年齢別、家族構成別などさまざまなデータを参考にしながら、自身にとって必要な保障と支出可能な保険料のバランスを考えることが大切です。

また、月々の負担を抑えたい場合は、保障内容や保険期間を見直したり、掛け捨て型保険の加入を検討したりすることがおすすめです。保険の加入や見直しの際は、負担を軽減するポイントを押さえつつ、家計に無理のない金額を設定しましょう。