近年、老い支度・相続対策を検討する場面で、「家族信託」という新しい仕組みが大きな注目を集めています。その背景には、超高齢社会における老後の長期化がありますが、従来の「遺言」や「成年後見制度」との比較において、なぜ「家族信託」が注目されているのか、そのメリットをご紹介します。

預金凍結・資産凍結とは

高齢者の長寿化が進み何十年と続く老後において、認知症発症・大病等による理解力(判断能力)が低下するリスクが高まっています。本人の判断能力が著しく低下すると、本人名義の預金や証券口座にある金融資産が、生活費や介護費用、高齢者施設への入所費用などのために自由に消費・活用できなくなる、いわゆる“資産凍結”、“預金凍結”といわれる事態が生じ、超高齢社会の現代日本において、大きな社会問題となっています。

また、年金収入や預貯金だけでは足りず、自宅やアパート、駐車場等の所有不動産を売却して介護費用に捻出したいケースにおいて、本人の判断能力の低下により売却できない事態も増えています。「空き家問題」「ゴミ屋敷問題」も建物所有者の判断能力低下が影響しているケースも少なくありません。

判断能力が著しく低下又は喪失した方を守るために、その本人に代わって財産管理や法律行為をする仕組みとして「成年後見制度」がありますが、この成年後見制度には、制度趣旨に起因する負担や制約を理解する必要があります。

成年後見制度の3つの負担・制約

成年後見制度は、認知症高齢者に限らず、知的障害や精神的な問題を抱える方の権利と財産を守るための国が用意した“セーフティネット”(社会保障制度)です。それゆえ、誰もが等しく利用できるような汎用性と制度の信頼性を維持するための堅実性・透明性が求められていることから、次の3つの負担・制約が制度利用者に課せられています。

まず1つ目は、「事務的負担」です。例えば、判断能力を喪失した父親に対し、支える家族がいれば、家族が後見人になるのが理想です(これを「親族後見人」という)。後見人は、使途不明金が生じないように厳格な帳簿作成や高額な領収書の保管が求められるとともに、家庭裁判所又は後見監督人に対し、定期的に財産目録や収支の状況を報告しなければなりません。仕事や子育てに忙殺される子世代にとってはこれが大きな負担となり、本来は親に寄り添うべき時間を割くことができないという本末転倒な事態になりかねません。

2つ目は、「経済的負担」です。親族後見人の場合、被後見人本人の金融資産が多いと、司法書士・弁護士等の後見監督人が就くことが多いです。後見監督人に対しては、家庭裁判所が決定する月額金1~2万円程度の後見監督人報酬を本人が死亡するまで、本人の資産から支払わなければなりません。

その一方で、諸事情により司法書士・弁護士等の専門職が後見人に就任する場合(これを「職業後見人」「第三者後見人」という)には、月額金20,000~60,000円程度の後見人報酬がやはり生涯発生し続けます。後見制度を利用したことにより、本人の資産から毎年数十万円が目減りしていくことになります。後見制度を利用してから本人が亡くなるまで、累積的な経済的負担総額の増大リスクについて、家族内で覚悟しておくことが必要です。

3つ目は、「法律行為の制約」です。後見人は、常に本人にとってメリットがある行動を求められます。本人が元気な時に望んでいたことであっても、または家族や一族が望むことであっても、本人に直接的なメリットが無ければ、後見人としてすることはできないというのがその制度趣旨に基づく大原則となります。

例えば、介護資金捻出のためや古家の維持コストが過大という合理的理由があれば不動産を売却できます。ただし、その売却代金の一部を賃貸マンションや株式・投資信託等の有価証券類への投資・運用に回す等の積極的な投資運用や相続税対策につながる行為はできないのです。

家族信託の仕組み

このように、成年後見制度の負担・制約を踏まえたとき、成年後見制度に代わる財産管理の手段として「家族信託」が非常に有効な施策となりえます。

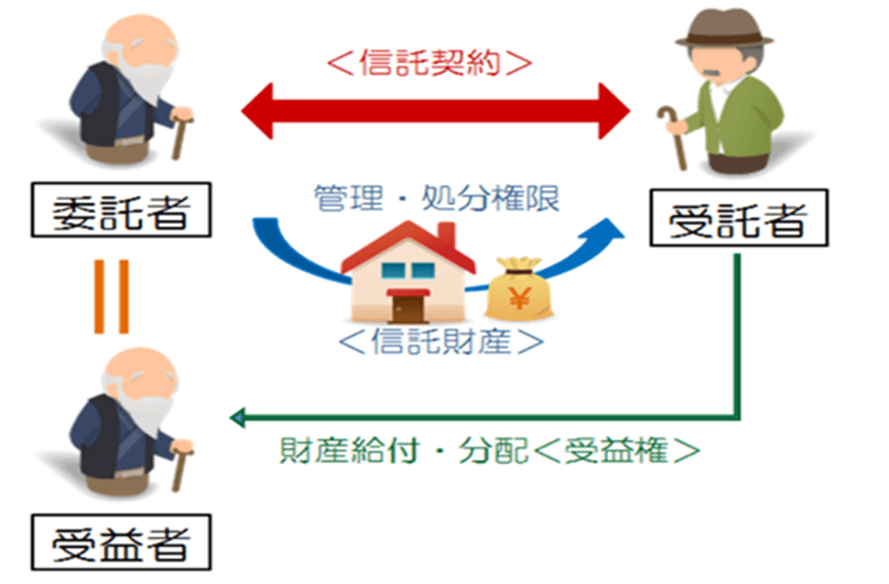

家族信託の仕組みを簡潔に説明すると、例えば自宅不動産や現預金を持っている父親が、元気なうちに長男との間で、生涯にわたる財産の管理と処分の権限を渡す信託契約を締結します。父親は財産を託す立場(委託者)であり、また管理を任せた財産の実質的な持ち主(受益者)でもありますので、実際は父親が従来通り財産を持ち続けることになります。

その一方で、その財産(信託財産)は、財産を管理する立場(受託者)となった長男が信託契約により与えられた権限に基づき堂々と管理や処分ができますので、信託契約後に父親の判断能力が低下・喪失しても、信託財産の管理・処分は盤石となります。

以上の理由により、冒頭で触れた“資産凍結”を防ぎ、また将来における自宅等の売却を確実かつスムーズに実行するために、家族信託を検討する方が増えています。

また、家族信託は、親の老後の財産管理を万全にするだけではなく、さらに親が亡くなった後は、円満円滑に財産を次世代に承継させる機能(遺言代用機能)もありますので、「安心の老後」と「円満円滑な資産承継」の2つの希望を一度に実現できる画期的な仕組みとして大変注目をされています。

【家族信託のイメージ図】

成年後見制度や遺言との比較における家族信託のメリット

メリット① 家族内で完結できる柔軟かつ軽負担な仕組み

長期間にわたる親の老後には、皆が安心でき、かつ支える家族も疲弊しない軽負担の仕組みが理想的です。家族信託は、成年後見制度と比べ、事務的・経済的な負担が少なく柔軟な財産管理が実現できます。

また、家庭裁判所のような公的な監督機関は介在しないため、家族内で相続税対策を踏まえた積極的な資産活用も可能です。

ポイントとなるのは、家族が集う「家族会議」において、親世代と子世代の想いや希望をすり合わせた上で、親が望む豊かな老後生活の実現とさらにその延長線上にある円満円滑な「相続」への備えを家族が一体となって実行していくことです。

メリット② 初期費用だけでランニングコストを抑えられる

成年後見制度は、前述のとおり職業後見人や後見監督人への「報酬」というコストが発生します。またその具体的な金額は、家庭裁判所が審判を出すまで分かりません。本人が長生きをしてくれた分だけコストは増大することになるといえます。

一方の家族信託は、その仕組みを設計・実行する際に法律専門職の全面的なサポートが必要となりますので、実費を含めた導入コスト(初期費用)がある程度発生します。しかし、家族信託がスタートした後は、家族間だけで完結した財産管理の実行になるため、外部に支払うコストは想定しなくて済みます。つまり、親の長寿に伴うランニングコストの増大リスクは抑えられるのです。

メリット③ 遺される配偶者や障害を持つ子に財産管理の仕組みごと残せる

信託契約で子世代に管理を任せた財産(=信託財産)については、自分亡き後の財産の承継先まで信託契約の中で指定ができます。これを「遺言代用機能」といいますが、さらに、資産承継者の指定だけでなく、その承継者のための財産管理の仕組みごと残してあげることが可能です。

例えば、老夫婦の場合、夫が先に亡くなった場合に備え、遺言で妻に財産を遺すケースが多いですが、実際に遺産を引き継いだ妻が判断能力を喪失していれば、その財産を管理・消費するためには、妻に後見人を就けなければなりません。

家族信託なら、夫の生前の財産管理から夫亡き後の妻の財産管理まで、連続性をもって子が財産管理を担えますので、遺される高齢の妻の判断能力が低下しても安心して暮らせます。さらに、両親亡き後に遺される障害のある子・引きこもりの子・浪費癖のある子などを他の兄弟が支える仕組みとしても有効に活用できます。

この点において、単に財産を渡すだけの「遺言」よりも、遺される側にとって安心できる財産の遺し方・渡し方ができるといえます。

メリット④ 何段階にも財産の承継先を指定できる

家族信託は、何段階にもわたる財産承継者の指定とその承継者のための財産管理が実現できます。例えば、「父親⇒母親⇒結婚しているが子のいない長男⇒長女の子(孫)」というような、資産承継の“レール”をあらかじめ敷いておくことができます。自ら遺言を書けない認知症の妻や重度障害のある子に代わって、遺言を書いてあげるようなイメージです。通常の遺言では実現できない資産承継が、家族信託を使えば合法的に実現できるのです。

本当に大切なこと

以上のように、家族信託は、成年後見制度や遺言では対応できない機能を持っています。ただし、成年後見制度が悪い制度・未成熟な制度であるということではありません。実際に成年後見制度で救われている高齢者・障害者は数え切れません。

大切なのは、成年後見制度の趣旨や運用実務をきちんと理解した上で、成年後見制度を使うべき方と使わなくても良い方がいることを認識し判別することです。その上で、親の保有資産や収支状況、家族構成、家族の関係性を踏まえ、親が元気なうちに「家族会議」で老後の備えについてしっかりと検討することです。

「相続」は、親の長い老後を支えきったその先にあるという捉え方が重要であり、老後の備え・相続対策・老い支度としての選択肢は、家族信託だけではありません。生前贈与や生命保険の活用、法人の設立、親子間売買、養子縁組、任意後見契約など、その選択肢は多岐にわたります。

さらに、家族信託に精通した法律専門職は残念ながらまだ少数なので(金融機関や市区町村役場の高齢者福祉課、社会福祉協議会、民生委員、ケアマネ等の福祉・介護関係者では、詳しい方はさらにごく僅かとなる)、家族信託という選択肢を取り扱える法律専門職に相談しながら、早めの検討と実行が理想的です。

併せてこちらのコラムも読まれています。

活用が増える家族信託 ~基本的な仕組みと知っておきたい2つの使い道~