相続が発生し、手続きを進めるうえで頭を抱えるのが相続税かもしれません。

自宅の敷地について「小規模宅地等の特例」が適用できれば大きな評価減につながります。ただし、一次相続では適用できたけど、二次相続が心配という方も多いのではないでしょうか。小規模宅地等の特例は、二次相続では再び利用できるのでしょうか。

この記事では、小規模宅地等の特例を効果的に適用するために、二次相続までを見据えた相続対策について、注意すべき点などを考えてみます。

この記事のまとめ

一次相続で居住用宅地を共有相続した場合、子は一次・二次相続とも、小規模宅地等の特例の適用が可能です。小規模宅地等の特例は、一定の要件を満たすと土地の相続税評価額を最大80%も減額できる制度です。小規模宅地等の特例を、どのように適用するかで相続税額に大きな違いが生じます。

一次相続時に二次相続を見据えた対策ができると相続税の額が大きく下がることになりますので、うまく活用することを考えてみましょう。また二次相続では、コミュニケーションからの相続人間でのトラブルも起こりがちです。協力し合って手続を進め、早めに専門家に相談することもおすすめします。

小規模宅地等の特例を二次相続でも使うことは可能

結論からいうと、小規模宅地等の特例を二次相続でも使うことは可能です。

小規模宅地等の特例には、回数に関する要件、人数に関する要件はありません。そのため、同じ方が、一次相続だけでなく、二次相続でも特例を利用することはできます。また、共有名義の場合、共有者がそれぞれでの特例適用も可能です。

父の相続(一次相続)により、自宅を共有名義として母と子が相続した場合、それぞれに特例を利用することができ、母の相続(二次相続)で子が再び特例を利用することができるというものです。この場合は、子が同居親族であることがポイントとなります。

小規模宅地等の特例とは

相続手続きにおいて、「小規模宅地等の特例」とは、一定の要件を満たすと土地の相続税評価額を最大80%減額できる制度です。小規模宅地等の特例によって相続税を大幅に減額できる可能性があります。

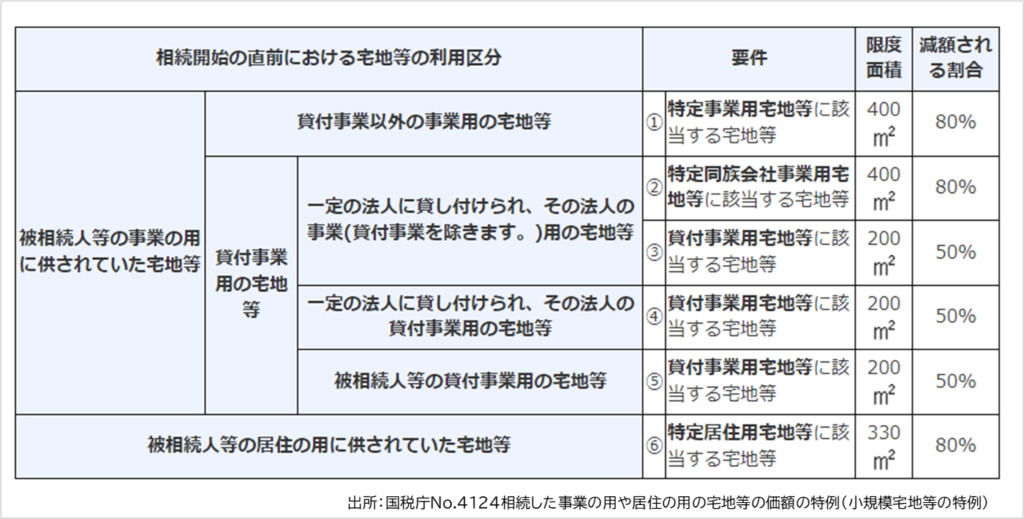

小規模宅地等の特例の対象となる土地は、特定居住用宅地等・特定事業用宅地等・貸付事業用宅地等の3種類です。それぞれの用途に応じて、要件および限度面積、減額される割合が異なります。

適用の概要

個人が、相続や遺贈によって取得した財産のうち一定の要件を満たしている場合には、その宅地等のうち一定の面積までの部分について、相続税の課税価格に算入すべき価額が減額されます。

例えば、被相続人の相続開始により、被相続人と同居していた相続人が、被相続人名義の自宅の土地を相続した場合、330㎡以下の土地について評価額を80%減額できるというものです。

もし、被相続人の所有していた土地(300㎡)の価額が1億円だとすると、評価額は2,000万円にも圧縮できることになります。減額割合が大きく魅力的なのですが、要件が厳しく複雑です。

対象となる宅地等の要件

小規模宅地ごとの要件および限度面積、減額される割合は、上図のとおりです。

それぞれについて、確認してみましょう。

No.4124 相続した事業の用や居住の用の宅地等の価額の特例(小規模宅地等の特例)|国税庁

特定事業用宅地等

事業用に法人に貸付け、貸付事業以外の事業用として使っていた宅地などが対象です。400㎡までについて評価額が80%減額されます。

特定居住用宅地等

被相続人(亡くなった方)の自宅として、配偶者または一定の条件を満たす親族が取得した部分のことをいいます。330㎡までについて評価額が80%減額されます。

特定同族会社事業用宅地等

事業用に同族法人に貸付け、貸付事業以外の事業用として使っていた宅地などが対象です。400㎡までについて評価額が80%減額されます。

貸付事業用宅地等

不動産貸付業に使っていた土地などが対象です。法人の事業用やその土地の上に建てた賃貸アパートなど不動産貸付業に使われていた土地のイメージです。

①一定の法人に貸付け、その法人の事業(貸付事業を除く)用の宅地等

②一定の法人に貸付け、その法人の貸付事業用の宅地等

③被相続人等の貸付事業用の宅地等

いずれも、200㎡までの評価額が50%減額されます。

二次相続で小規模宅地等の特例の利用の可否

相続の発生は、子の立場でみると父と母の2回が想定されます。1回目は「一次相続」、2回目は「二次相続」と呼ばれます。

一次相続では、両親は同居する配偶者とすると、特定居住用宅地等に該当するため、小規模宅地等の特例が利用できますが、二次相続で小規模宅地等の特例は、減額割合を考えると、ぜひ利用したい特例ですが、状況によっては、利用できるケースと利用できないケースがあります。

利用できるケース

二次相続で小規模宅地等の特例を利用するためのポイントは、小規模宅地等の特例を子が適用できる状態をつくることです。

父の相続(一次相続)により、自宅を共有名義として母と子が相続した場合、それぞれに特例を利用することができ、母の相続(二次相続)で子が再び特例を利用することができます。

一次相続で、自宅を母と共有名義とすることで、二次相続での評価額を半減させることができます。二次相続では、母の持分に対して特例を利用することで、さらに評価額が下がり、結果として相続税負担が抑えられます。

利用できないケース

小規模宅地等の特例を利用するためには、同居していることが明確であれば問題ありません。別居である場合には、いわゆる「家なき子」として、子が小規模宅地等の特例を使える要件は厳しくなります。以下の要件をすべて満たす必要があるためです。

①配偶者及び同居親族がいないこと(二次相続であること)

②相続開始前3年以内に、自己または自己の配偶者の持ち家に住んでいない

③相続した宅地を相続税の申告期限まで所有している

④相続開始前3年以内に、土地を相続する人は「三親等内の親族」または「相続する人と特別の関係がある一定の法人」が所有する家屋に居住したことがないこと

⑤相続開始時に住んでいる家屋を過去に所有したことがないこと

わかりにくい表現ですが、つまり別居の場合、子本人だけでなく関係者(法人含む)すべてが持ち家を保有したことがないという要件になります。

二次相続の相続税は高い?

二次相続における相続税は、一次相続時の相続税と比較すると、高くなることが一般的です。それぞれの事情は異なるため一概には言えませんが、多くのケースで共通する要因としては、以下のとおりです。

配偶者控除が利用できない

一次相続では、配偶者控除があるため、小規模宅地等の特例を使わなくても、相続税は抑えられます。相続税が発生しないというケースも多く見られます。

ただし、二次相続では、配偶者は他界しているため、配偶者控除はありません。とすると、自宅の相続税評価額を抑えることが相続税を下げるための有効な手段となります。特定居住用宅地等に該当する場合、小規模宅地等の特例が利用できます。

配偶者固有の財産が多い

一次相続では、配偶者控除のメリットを活用し、多くの財産を配偶者に相続させる事例が多くあります。

二次相続までの期間が長ければ、生活費として消費するため資産は目減りしているはずですが、期間が短い場合には消費しきれず、結果として、二次相続が発生した時点で相続財産がさらに増えているという減少が起こります。

また、相続した財産に加え、二次相続の際には配偶者が保有する財産も相続財産に含まれるため、一次相続時よりも相続財産が大きくなり、相続税負担は想定外に大きくなることが多いのが現状です。

一次相続では、相続税負担も少なく、遺された配偶者中心に手続きを進めることも多いため、子にとっては、相続税負担は気にしなくてもいいという印象から二次相続への対策が遅れがちです。

法定相続人の数が減る

相続人の数が減ると、基礎控除額も減り、税率に影響を与えます。

基礎控除額の存在は、相続税の算出において大きな効果があります。一次相続の法定相続人が妻と子2人の合計3人であれば、基礎控除額は4,800万円(3000万円+600万円×3人)です。しかし、二次相続で妻が亡くなった場合、法定相続人は子2人だけになりますので、基礎控除額は4,200万円(3000万円+600万円×2人)と、一次相続よりも基礎控除額が600万円少なくなります。

たとえ、一次相続と二次相続の相続財産が同額であっても、基礎控除額が減少することで、二次相続で納める相続税は増加します。

二次相続では被相続人間のトラブルにも注意

一次相続の場合は、配偶者である親が相続人であるため、まとめ役となって進めてもらえるものの、二次相続の場合は、子のみで主導者がおらずに揉めるケースが多くあります。

また、一次相続では配偶者控除の適用などにより負担が抑えられているという認識がなく、二次相続における相続税が高いことでトラブルに発展することもあります。

不動産の分割方法

金融資産であれば、比較的容易く分割できるのですが、不動産の分割は難しく、揉める確率は高くなっています。仕方なく共有名義とした場合には、将来的に修繕や売却する場合には共有者全員の合意が必要となり、問題の先送りに過ぎません。

さらに、当事者たちの子世代まで引き継がれた場合には、共有者がさらに増える可能性もあり、合意が取れず売れないなどということにもなりかねません。

売却して代金を分割しようと思っても、条件面で折り合いがつかず関係悪化というケースも多く存在します。

寄与分・特別受益

「〇〇はあの時、援助をもらった」「私は毎週介護していた」など寄与分や特別受益で揉めるケースがあります。少子化、核家族化により家族といえども関係が希薄となりコミュニケーション不足が散見されます。

離れて生活していると、介護の苦労はわからないものです。経済的援助をしているからという言い分が通らず、お互いに話し合いは平行線で調停に発展するケースもあります。

遺産隠し・使い込み

同居している子と離れて住む子では、親に対する距離感が異なります。親のために使ったお金でも、離れて住む子にとっては、親のお金を勝手に使ったという解釈になりがちです。

何のために何をいくら支出したのかなど詳細を記録しておくとトラブルになっても、解決策は見えるものですが、なかなか思うとおりにいかないのが現実のようです。

二次相続での小規模宅地等の特例の活用は専門家に相談すると安心

減額割合が大きいため、相続税の納税額もしくは発生の有無に影響を与える小規模宅地等の特例は、ぜひとも利用したいものです。

そのためには、一次相続の時点で、二次相続を見据えた対策が必要です。とは言え、複雑な要件であるため、誤解や思い込みが起こりやすいことも事実です。また無用なトラブルを避け、スムーズに進めるためには、早めに専門家へ相談することをおすすめします。

おわりに

一次相続で居住用宅地を共有相続した場合、子は一次・二次相続とも、小規模宅地等の特例の適用が可能です。

小規模宅地等の特例は、一定の要件を満たすと土地の相続税評価額を最大80%も減額できる制度です。小規模宅地等の特例を、どのように適用するかで相続税額に大きな違いが生じます。

一次相続時に二次相続を見据えた対策ができると相続税の額が大きく下がることになりますので、うまく活用することを考えてみましょう。