投資初心者でも比較的チャレンジしやすい金融商品として、投資信託があげられます。簡単にいうと、プロに運用をお任せする商品で、1,000円程度から購入できるのも魅力のひとつです。ただし、投資信託を購入・運用する際には相応のコストがかかるため、いかにコストを抑えるかも重要です。今回の記事では、これから投資信託を始めようと思っている方のために、投資信託のコストや注意点について解説します。

この記事を読んでわかること

- 投資信託とは投資家から少額ずつ集めたお金を資金とし、運用の専門家が株式・債券などの金融商品に投資・運用する商品である

- 投資信託には手数料や税金などさまざまなコストがかかる

- 特定口座と一般口座のどちらを選ぶかによっても確定申告の扱いが変わる

- 短期売買ではなく長期投資を前提にすること

そもそも投資信託とは?

最初に、投資信託について、以下の3つのポイントから基本的な部分を解説します。

- 投資信託の基本概要

- 投資信託の魅力

- 投資信託におけるリスク

投資信託の基本概要

投資信託とは、投資家から少額ずつ集めたお金を資金とし、運用の専門家が株式・債券などの金融商品に投資・運用する商品を指します。

運用成果は個々の投資額に応じて分配される仕組みです。証券会社や銀行など、金融機関を通じて購入できます。運用する専門家のことを「ファンドマネージャー」といいます。また、投資信託は投資対象の資産によって以下の2種類に分類可能です。

| 株式投資信託 | 株式などを組み入れて運用する投資信託 |

| 公社債投資信託 | 株式を一切組み入れない投資信託。国債や社債など債権中心。 MMF(マネー・マネジメント・ファンド)や、MRF(マネー・リザーブ・ファンド)などもここに含まれる |

さらに、購入可能なタイミングによっても以下のように分類できます。

| 追加型投資信託 | いつでも購入ができる |

| 単位型投資信託 | 募集期間だけ購入ができる |

なお、それぞれの投資信託にはかならず目論見書がついています。これは、投資家に重要な情報を伝えるためのものなので、投資信託を選ぶ前に確認しましょう。

投資信託の魅力

以下のように、投資信託にはさまざまな魅力があります。

- 少ない金額から購入できる

- 株式・債券などさまざまな資産に分散投資ができる

- プロに運用を任せることができる

- 基準価額が公表されるので資産価値や値動きが分かりやすい

これまでまったく投資をしたことがない方でも、比較的始めるハードルの低い投資の方法といえるでしょう。

投資信託におけるリスク

投資信託にはメリットが多くある一方、リスクもあります。そもそも、株式や債券などの値動きがある金融商品への投資が前提となっているため、投資信託も値動きがあるのが事実です。

預貯金や国債とは違い、元本保証されているわけではありません。状況によっては損をする可能性もある点には注意が必要です。

投資信託にかかるコストについて

投資信託にはさまざまなコストがかかります。それぞれのコストについて、どのような性質を持つ費用なのかを知っておきましょう。

【投資信託にかかるコスト】

- 購入時手数料

- 信託報酬(運用管理費用)

- 監査報酬

- 売買委託手数料

- 信託財産留保額

購入時手数料

購入時手数料とは、購入時に販売会社に支払う費用です。購入価額の数%が相場ですが、具体的な割合は販売会社によってもまちまちです。

なお、ファンドや販売会社によっては無料のケースもあります。購入時手数料が無料の投資信託を「ノーロード」ということもあるので覚えておきましょう。また、購入時ではなく換金(解約)時に支払うパターンもまれながらあるので、事前に確認しておくことをおすすめします。

信託報酬(運用管理費用)

信託報酬(運用管理費用)とは、投資信託の保有額に応じて、日々支払う費用を指します。投資信託では個人投資家に代わってファンドマネージャーに運用を委託しますが、それに対しての報酬と考えましょう。

信託報酬の割合は年率で表されることが多くなっています。例えば、信託報酬が0.2%だった場合、保有額に対し年率0.2%を信託報酬として支払わなくてはいけません。

なお、信託報酬の割合は商品によっても差があります。一般的に、高いリターンを狙う運用方法(アクティブ型)は、株価指数などのベンチマークと同じ値動きを目指し、安定性を重視する運用方法(インデックス型)に比べて高いことが多いです。

監査報酬

監査報酬とは、監査にかかる費用の負担分です。そもそも、投資信託は計理が公正に行われているかを確認するため、定期的に監査を受けなくてはいけません。第三者が監査することで公平性や透明性を保つためです。

実際は公認会計士や監査法人に依頼し、監査を受けることになります。その際、公認会計士や監査法人には監査報酬を支払わなくてはいけませんが、その一部を間接的に負担していると考えましょう。

売買委託手数料

売買委託手数料等は、投資信託内で投資する株式などを売買する際に発生する費用のことです。投資信託ではファンドマネージャーがさまざまな金融商品を組み合わせて運用します。

運用する資産に組み入れる株式や債券などの有価証券を購入・売却する際は、証券会社に注文をださなくてはいけません。その際に、投資信託会社から証券会社に手数料を支払う必要があります。

なお、売買委託手数料は各投資信託がその資産の組み入れ高に応じて負担しなくてはいけません。そのため、有価証券の入れ替わりが激しいほど、売買委託手数料の負担も大きくなります。

信託財産留保額

信託財産留保額とは、投資信託を解約する際に投資家が支払う費用を指します。解約する投資家に代金を支払うためには、投資信託の中の資産を売却しなくてはいけません。投資信託売却のための手数料を解約する投資家が負担をし、保有し続ける投資家への迷惑を避ける意味合いがあります。

解約代金から差し引かれる形での支払いとなり、別途費用として請求されるわけではありません。一般的には基準価格の0.3%程度ですが、差し引かれないケースも散見されます。

手数料以外にも税金がかかる場合も

投資信託を売却した際に利益が出たら、それは譲渡益として扱われます。また、株式投資における配当金のように、決算ごとに分配金として運用収益を受け取れます。注意したいのは、譲渡益や分配金にも税金がかかることです。詳しく解説します。

譲渡益に対する税金

譲渡益とは、投資信託を売却(解約)した際に得られる利益を指します。簡単にいうと「投資信託を買ったときの基準価額<売ったときの基準価額」となっていた場合に出る利益です。逆に「投資信託を買ったときの基準価額>売ったときの基準価額」の場合、譲渡損が出ることなるため、税金はかかりません。

なお、譲渡益の20.315%を税金として支払うことになります。内訳は以下のとおりです。

| 所得税および復興特別所得税 | 15.315% |

| 住民税 | 5% |

分配金に対する税金

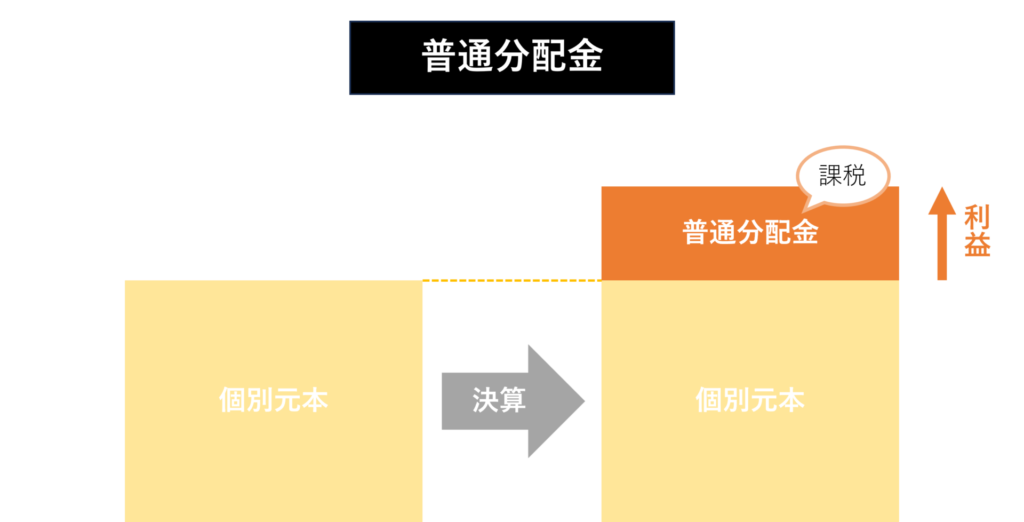

投資信託では運用の成果によって分配金が発生することがあります。また、分配金を性質の違いを基準にすれば、普通分配金と特別分配金に分類することが可能です。

| 普通分配金 | 運用によって得た利益(個別元本を上回った分)の投資家への分配分。 利益であるため課税の対象となる |

| 特別分配金 | 決算前個別元本より決算後(分配金が支払われた後)の個別元本が下回っている場合、その下回った部分を指す。 実質的には元本の一部の払い戻しであるため、課税の対象とはならない |

普通分配金にかかる税率も、譲渡益の場合と同様に20.315%です。

開設口座によって税金の取り扱いが異なる

投資信託を運用する際は、専用の口座(証券口座)を開設しなくてはいけません。さらに、特定口座と一般口座のどちらにするかによっても、税金の扱いは異なるので違いを理解しましょう。詳しく解説します。

特定口座の場合

特定口座とは、証券会社が1年間の損益を計算し、年間取引報告書を作成する口座のことです。所得税・住民税の納税も簡易な納税申告手続きで済ませることができます。

なお、特定口座はさらに源泉徴収あり・なしでも分類できます。源泉徴収あり口座を選択した場合、所得税・住民税が自動的に差し引かれるため、確定申告は必要ありません。また、譲渡損が生じた場合は、普通分配金と損益通算ができます。

例外として以下のいずれかにあてはまる場合では、源泉徴収ありの特定口座でも確定申告を行ったほうが有利になることがあるので、確認しましょう。

- 複数の証券会社に口座を持っているなど源泉徴収に過払いがあった

- 年間の取引が損失で終了したので、翌年以降に損失を繰り越したい

ちなみに、特定口座間の源泉徴収あり・なしに関しては、年内の利益が出ていない間はいつでも簡単に変更可能です。ただし、利益が出てしまってからは変更できないので注意してください。

一般口座の場合

一般口座とは、特定口座以外の口座を指します。特定口座のように、証券会社が年間取引報告書を作成することはありません。ご自身で損益を計算し、申告する必要があります。

取引のデータを逐一参照して計算しなくてはいけないため、初心者の方にはかなりハードルが高いかもしれません。特にこれといった理由がなければ、特定口座を選択しても問題はないでしょう。

投資信託購入時に注意したいこと

投資信託を購入する際、結局損してしまったということがないよう、注意すべき点があります。具体的なポイントとして、以下の3点について解説します。

- コストのチェック

- 投資対象のチェック

- 短期売買をしない

コストのチェック

投資信託を購入する際は、コストをチェックしましょう。購入する際には購入時手数料、保有中も信託報酬などさまざまな手数料がかかります。例え運用益が出ていたとしても、手数料として持ち出す部分が多ければ、その分減ってしまいます。運用益<手数料の合計額となったら、かえって損をするかもしれません。

できるだけ手数料の低い商品を選ぶとともに、「どれだけの手数料を払うのか」は必ずチェックしましょう。

投資対象のチェック

投資信託を選ぶ際は、投資対象となる資産についても確認しましょう。投資信託協会の商品分類によれば、投資対象資産により投資信託を分類すると、以下の5つに分けられます。

| 株式 | 主たる投資収益が、実質的に株式を源泉としている |

| 債券 | 主たる投資収益が、実質的に債券を源泉としている |

| 不動産投信(リート) | 主たる投資収益が、実質的に不動産投資信託及び不動産投資法人を源泉としている |

| その他資産 | 主たる投資収益が、実質的に上記以外の資産を源泉としている |

| 資産複合 | 主たる投資収益が、実質的に上記の複数の資産を源泉としている |

具体的な投資対象資産の内訳は、投資信託の目論見書からもチェックできます。

短期売買をしない

投資信託の短期売買はあまりおすすめできません。以下のデメリットがあるためです。

- 取引価格がわからない

- コストがかさむ

- 値動きが小さいので利益が出にくい

- 複利効果が得えにくい

投資信託の運用は、中長期を前提に行うのがおすすめです。運用益・売買益が一定の条件を満たせば非課税になるNISAなら、さらに効率的に運用できます。

おわりに

投資信託はいわば「プロにお任せ」できる金融商品です。選び方次第では高いリターンがあげられますが、逆もあり得るうえに、相応のコストがかかる点には注意しなくてはいけません。

また、投資信託での短期売買はコストがかさむうえに、利益が出にくかったり、複利効果が得にくかったりなどデメリットが多々あります。あくまで長期で保有することを前提に、証券会社や投資信託を選びましょう。投資信託を選ぶ際は「その投資信託がどんな金融商品に投資を行っているか」を、目論見書で確認するのをおすすめします。