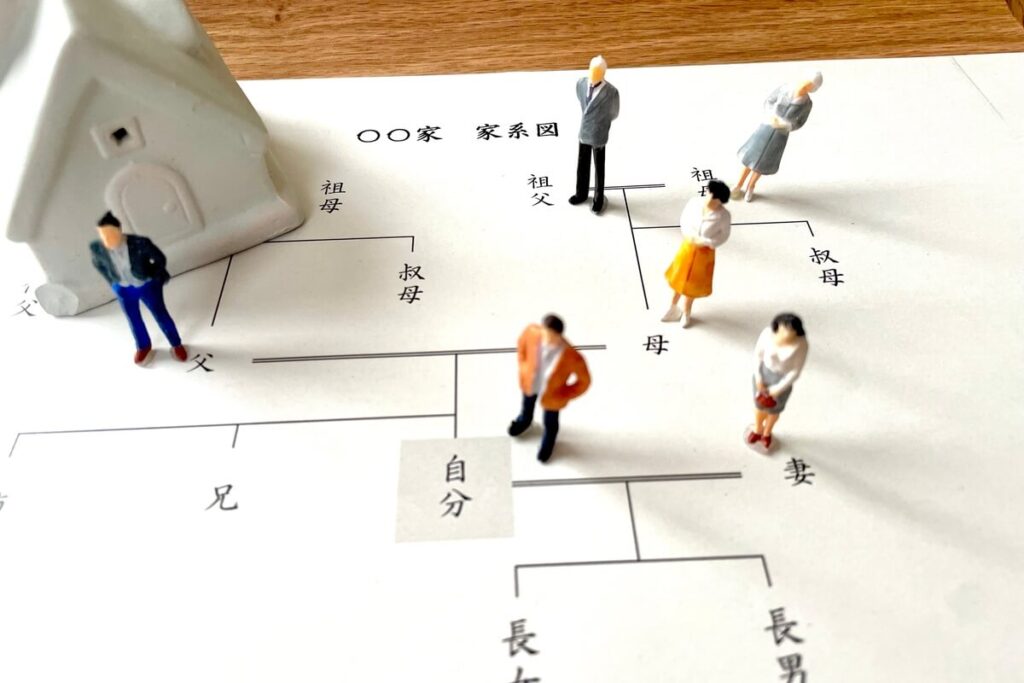

相続の基礎となる民法にて遺産相続は家族への承継を基本としています。ただ相続では、家族以外にも資産を渡すことが可能です。家族に相続をする場合と、家族以外に相続をする場合にはどのような違いがあるのでしょうか。また家族以外へ相続する場合は、遺言書の活用が大切なポイントです。遺言書の種類・書き方などを徹底解説します。

この記事を読んでわかること

- 家族以外に財産を相続する場合は遺贈を行う必要がある

- 遺贈は「特定遺贈」と「包括遺贈」にわけられる

- 遺贈を成功させるにはプロの協力を仰ぎつつ、「公証証書遺言」を作成する

遺産相続って家族以外でもできるの?

相続について定めた民法は、家族への資産承継を前提としています。資産の按分を定めた法定相続人は家族のみであり、その規定に従うと家族以外に資産を残すことはできません。ただ、遺贈という方法を活用することによって、家族以外に資産を残すことができます。

遺贈の仕組みと、遺贈を活用するうえで発生する問題点をあらかじめ把握しておくことが重要です。

家族以外が遺産相続できる「遺贈」を解説

遺贈とは家族以外に資産を残すための意思表明です。生前ならば贈与があり、当然資産の送り手となる方も生存しているため、意思表明をすることができます。

遺贈は贈与の死後版で、亡くなった時に資産を家族以外に渡す意思表明を済ませていることにより、残された家族が故人の意思に従って資産を承継させます。遺贈は遺言書を活用することにより法定相続分よりも優先されますが、家族にも資産の相応分を承継しなければいけないというルールがあります。

実生活の生計は同一になっていても、相続は法律に基づく婚姻関係のみが適応できる仕組みです。いわゆる事実婚の場合は遺族年金の受け手や健康保険の扶養者には指定できますが、相続の権利はありません。事実婚の相手に資産を承継したい場合は、遺贈の仕組みを活用することになります。

同じ状況がLGBTQに対する相続です。2023年時点の法律では同性の方と婚姻関係を結ぶことはできないため、相続の承継関係となることができません。事実婚と同様、遺贈にて対応する必要があります。

以下にて詳しく説明しますが、遺贈は法定相続と比較して特例措置などが適用されません。事実婚やLGBTQの方の相続も法定相続に含まれるよう、制度が変わっていくことを期待しましょう。

遺贈には「特定遺贈」と「包括遺贈」の2パターンある

遺贈には特定遺贈と包括遺贈の2種類があります。

相手と財産を指定する「特定遺贈」

まず特定遺贈とは、お世話になった友人に株券を譲るなど、相手と相続財産を指定して遺贈する方法です。家族以外の同居人に居住用の不動産を相続する場合も特定遺贈を使います。資産を承継するため、マイナスの資産は指定できないという特徴があります。

相続の割合を指定する「包括遺贈」

「息子2人と内縁の妻にそれぞれ3分の1ずつ相続する」というように、遺産分割の割合を指定して遺贈する方法です。特定遺贈と異なり、マイナスの財産も引き継がれます。上記の分け方は法定相続分でも可能なように思えますが、法定相続分では家族以外を指定することはできないため、包括遺贈を活用します。

遺贈の相手に制限はない

遺贈の対象は血縁関係のない方でも可能です。個人だけではなく、ボランティア団体なども対象になります。この仕組みを活用し、独り身で承継の対象がいない方が社会貢献活動をする団体に遺贈する風潮も活発化しています。

遺贈と聞くと家族をないがしろにする印象を持ちますが、民法における相続関連の規定が長い間変わらないため、次代の流れに合わせて柔軟に制定されているのが遺贈などの周辺制度といえます。

法定相続人以外に遺贈した場合の税金

法定相続人以外に遺贈した場合でも相続税がかかります。基本的な税率は変わりません。注意すべきは、配偶者による特例など法定相続人にある特例が適用されないことです。あらかじめ遺贈による相続を想定されている場合は、不動産や生命保険を活用した相続対策を推奨します。

相続税は法定相続人の2割増し

むしろ遺贈では法定相続人より多めに相続税を支払う必要があります。遺贈を受けた方は、法定相続人より2割増しの相続税を納める必要があります。

不動産の遺贈には不動産取得税・登録免許税がかかる

遺贈の内容にも注意が必要です。不動産を特定遺贈した場合、不動産取得税が課せられますが、包括遺贈では不動産取得税が非課税になります。登録免許税は例外なく課税されます。

家族以外に遺産相続したい!遺贈を成功させる遺言書作成ポイント

遺贈を成功させるポイントは遺言書の活用です。遺言書によって遺贈が円滑に進むかどうかが決まるといっても過言ではないでしょう。

遺贈の旨をあらかじめ法定相続人と遺贈相手に伝えておく

遺贈は被相続人推定者(将来的に被相続人になる方)が遺贈を考えている旨を遺贈の対象者はもちろん、法定相続人に伝えておかないと相続トラブルに発展しかねません。

遺贈相手が「いらないものをもらってしまった」と困ってしまう可能性があるため、意向を確認する必要があります。この項の下でも言及しますが、遺留分に対する対策も重要です。

遺言書の種類を「公正証書遺言」にする

遺言書には「自筆証書遺言」「公正証書遺言」「秘密証書遺言」の3種類があります。手書きで書く自筆証書遺言と異なり、公正証書遺言は公証人の立ち会いのもと、公証役場にて作成します。

公正証書遺言は公証人が被相続人の希望を聞き取って作成するため、確実性があります。遺贈について記載した遺言書は可能な限り、公正証書遺言にするようにしましょう。

遺言執行者を指名する

相続の準備段階で遺言執行者を指名することができます。誰に相続手続きをしてもらうか指名しておくと、相続の実行段階でスムーズになります。相続の特徴は遺贈に限らず「こうしたい」と考えている当事者が亡くなってから発生することです。

代わりに遺贈を含む相続を円滑に遂行する方がいれば、とても心強いです。

法定相続人の遺留分を侵害しない

法定相続人が最低限相続できる「遺留分」があります。全ての財産を内縁の妻に相続させるといった内容にしてしまうと、法定相続人(配偶者や子どもなど)と内縁の妻の間で相続トラブルが発生するリスクがあります。遺贈を定めた遺言書を作成する際は、必ず遺留分を考慮するようにしましょう。遺贈に関連する相続トラブルは、この遺留分との関係が最も多いです。

遺留分の割合は法定相続分の半分です。直系尊属(両親や祖父母)が相続人の場合は、法定相続分の3分の1が適用されます。遺贈にて遺言書を作成する場合、この遺留分をあらかじめ割り当て、遺言書を作ることが求められます。

これをしない場合、相続後に遺留分を持つ家族から請求(遺留分侵害額請求)を裁判所に起こされる可能性があります。

遺言書を作る際にプロの協力を仰ぐ

遺贈に基づく相続プランを作成するには、専門知識を有するプロの協力を仰ぐことが大切です。知識や正確さを有した専門家に相談し、確実に希望を叶えることのできる遺言書を作成しましょう。プロによる遺言書作成のサポートは、「セゾンの相続 遺言サポート」がおすすめです。

もともとの相続も早く準備した方が良いですが、特に遺贈による相続を希望する場合は遺贈の送り手と受け手、そして法定相続分の関係者と長い時間をかけて最善の形を整えるようにしましょう。詳しくは次項にて説明しますが、あらかじめ遺贈の相手に意思を伝える死因贈与の活用もおすすめします。

【Q&A】遺贈に関する気になる疑問を解決

遺贈にまつわるQ&Aに回答していきます。

遺贈でないと家族以外が遺産相続できない?

遺贈のほかに死因贈与という方法があります。死因贈与はあらかじめ贈与する財産と受取人を決めておき、被相続人が死去した際に贈与される仕組みです。遺贈は資産を承継する一方的な意思表示のため、契約がありません。

一方の死因贈与では被相続人推定者と遺贈予定者の間で契約を結んでおきます。遺贈を受ける方が困らないようにしておくには、死因贈与の活用もおすすめです。

被相続人より先に遺贈相手が亡くなった場合はどうなる?

被相続人より先に遺贈相手が亡くなった場合は、遺言の当該内容が無効となります。なお遺言書に「受遺者が死亡している場合はその相続人に遺贈する」という意思が書かれていれば、遺贈相手の相続人へ遺贈することが可能です。

死亡保険金を遺贈で受け取る時非課税枠は適用される?

通常、法定相続人が死亡保険金を受け取る際に「500万円×法定相続人の数」が非課税になります。ただ、法定相続人以外が保険金を受け取る際には非課税枠が適用されません。遺贈は節税メリットの対象外になることが多いため、何がデメリットになるのかを明らかにして判断しましょう。

参照元:国税庁|No.4114 相続税の課税対象になる死亡保険金

おわりに

法定相続人以外に相続する方法として、遺贈の仕組みを活用した相続対策をお伝えしました。遺言を活用し、死後に相続のトラブルが発生しないよう対策していきましょう。遺贈は家族(法定相続人)の相続分を侵害しないことが円滑に実行する最大のポイントです。知識とアドバイス力を有した専門家に相談し、対策を進めていきましょう。