事業を営んでいると、さまざまな費用が発生します。その費用を賄うための資金が運転資金ですが、自力で確保できない場合は融資を受けることも検討しましょう。融資を受けてでも必要な費用を出したほうが、結果として事業における利益を獲得でき、長い目で見てプラスになることもあるためです。この記事では、個人事業主でも利用できる融資と、審査に通過するために意識したいコツについて解説します。

(本記事は2024年8月2日時点の情報です)

- 個人事業主が運転資金を調達するには、日本政策金融公庫や商工中金、地方自治体の制度融資など多様な方法があるので、状況に応じて使い分けると良い

- どの方法を使うにしても審査に通ることが前提になるため、融資金の使途を明確にする、書類の不備をなくすなどの入念な準備が必要

- 赤字などの理由で銀行からの融資が難しい場合は、不動産担保ローンも視野に入れる

個人事業主の運転資金が調達できる融資6選

個人事業主の運転資金の調達に使える融資として以下の6つを紹介します。それぞれの融資の特徴をしっかりと理解したうえで、自分の状況に合ったものを選んで使いましょう。

- 日本政策金融公庫の各種融資

- 商工中金の「一般的な融資」

- 地方自治体の制度融資

- 金融機関の「プロパー融資」

- 信用保証協会の制度融資

- 銀行やカード会社の「ビジネスローン」

日本政策金融公庫の各種融資

日本政策金融公庫とは、一般の金融機関の業務を補完することを目的としている政府系の金融機関で、中小企業・小規模事業者・農林漁業者などの資金調達を主要な業務のひとつに掲げています。中小企業や個人事業主が円滑に資金調達ができるよう、さまざまな制度を設けているのが大きな特徴です。

ここでは、個人事業主が運転資金を調達するために利用できる制度として、中小企業経営力強化資金とマル経融資(小規模事業者経営改善資金)を紹介します。

中小企業経営力強化資金

中小企業経営力強化資金とは、認定支援機関の指導及び助言を受けることで利用できる融資制度です。認定支援機関とは、中小企業や個人事業主の経営支援を行うに足る一定以上の経験・知識を持つと国から認められた専門家のことです。

認定支援機関の具体例には、税理士や中小企業診断士、経営コンサルティング会社などがあるので、中小企業経営力強化資金による融資を受けたい場合は一度相談してみましょう。

ただし、融資を受けたあとも、日本政策金融公庫に事業計画の進捗報告を年1回以上報告しなくてはいけない点に注意が必要です。報告を怠った場合、本来の期日より前の返済を求められることもあるため、認定支援機関と連携し、スケジュールを決めて動きましょう。

【主な特徴】

- 融資限度額が高い

- 条件に当てはまれば金利を抑えられる

| 対象者 | 「取引金融機関の支援を受けて経営者保証免除計画を策定し、経営改革に取り組む」など一定の条件を満たす法人、個人事業主 |

| 資金の使途 | 長期運転資金、設備資金 |

| 融資限度額 | 7億2千万円 |

| 利率 | 条件によって異なるので要確認 |

| 返済期間 | 設備資金20年以内(うち据置期間2年以内)、運転資金 7年以内(うち据置期間2年以内) |

| 担保・保証人の有無 | 必要となる場合がある |

マル経融資(小規模事業者経営改善資金)

小規模事業者経営改善資金とは、各地の商工会議所・商工会から経営指導を受けている法人代表者や個人事業主が利用できる融資制度です。略称として「マル経融資」という名前が広く使われています。

保証人や担保がいらないうえに、1%%台などの低金利で融資が受けられるため、負担をやわらげられるのが大きなメリットです。ただし、以下に掲げる条件をすべて満たさないといけないため、事実上創業した年には利用できません。

- 従業員20名以下(宿泊業・娯楽業を除く商業・サービス業は5名以下)の法人・個人事業主

- 商工会議所・商工会から経営・金融指導を受けている

- 1年以上同一会議所の地区内で事業を営んでいる

- 営む事業が日本政策金融公庫の融資対象業種に含まれる

- 税金を完納している

【主な特徴】

- 保証人、担保がいらない

| 対象者 | 商工会、商工会議所又は都道府県商工会連合会の実施する経営指導を受けている小規模事業者(商工業者に限る。)※商工会、商工会議所等の長の推薦を受けていることが必要 |

| 資金の使途 | 運転資金、設備資金 |

| 融資限度額 | 2,000万円 |

| 利率 | 年1.25% ※2024年7月1日現在 |

| 返済期間 | 運転資金7年以内(うち据置期間1年以内)、設備資金10年以内(うち据置期間2年以内) |

| 担保・保証人の有無 | 無担保・無保証人 |

商工中金の「一般的な融資」

商工中金とは、正式名称を株式会社商工組合中央金庫という政府系の金融機関です。中小企業の円滑な資金調達を目的としているため、個人事業主でも比較的利用しやすくなっています。

運転資金を借りたい場合は「一般的な融資」を使うのが現実的ですが、他にも業界団体からの推薦を受けると利用できるものなど、さまざまな融資制度を設けているので一度問い合わせてみましょう。

【主な特徴】

一般的な銀行とは違い、中小企業や個人事業主であっても利用しやすい

| 対象者 | 法人代表者もしくは個人事業主※融資時点で中小企業団体(商工中金株主団体)の構成員等になることが必要 |

| 資金の使途 | 運転資金・設備資金 |

| 融資限度額 | - |

| 利率 | 金融情勢により変更があるため窓口にて要確認 |

| 返済期間 | 原則として設備資金15年以内(うち据置期間2年以内)、運転資金10年以内(うち据置期間2年以内) |

| 担保・保証人の有無 | 必要となる場合がある |

地方自治体の制度融資

都道府県や市区町村では、地域経済振興策の一環として、法人もしくは個人事業主に対し融資制度を設けていることがあります。具体例のひとつが、東京都の経営安定融資です。

経営安定という言葉からもわかるように、売上の減少、取引先の倒産、災害等により経営に影響が生じている中小企業者や個人事業主であれば、設備資金・運転資金の融資が受けられる可能性があります。

【主な特徴】

取引先の倒産や災害により赤字になっている場合でも利用できる可能性がある

| 対象者 | 所定の条件を満たす中小企業者または組合 |

| 資金の使途 | 運転資金・設備資金 |

| 融資限度額 | 1億円(組合の場合は2億円) ※「経営一般」の場合 |

| 利率 | 年1.7%以内~2.2%以内 ※責任共有制度対象外となる場合は、年1.5%以内~2.0%以内 |

| 返済期間 | 10年以内(据置期間は2年以内) |

| 担保・保証人の有無 | 必要となる場合がある |

金融機関の「プロパー融資」

プロパー融資とは、金融機関が自社の責任のみにおいて実行する事業資金の融資を指します。信用保証協会などの保証を必要とせず、金融機関が独自の審査基準で融資の可否を判断します。

【主な特徴】

- 金融機関独自の審査基準による

- 信用保証協会の保証がないため、金利が比較的低い

- 財務内容や事業計画の評価が重視される

| 対象者 | 法人および個人事業主(通常、創業後2期以上の決算を終えていることが条件) |

| 資金の使途 | 運転資金・設備資金 |

| 融資限度額 | 金融機関により異なるが、一般的に500万円〜5億円程度 |

| 利率 | 金融機関や借り手の信用力により異なるが、通常1.0%〜3.0%程度 |

| 返済期間 | ・運転資金:1年〜7年程度 ・設備資金:1年〜20年程度(償却期間に応じて設定) |

| 担保・保証人の有無 | ・原則として担保が必要 ・法人の場合は代表者の連帯保証が必要なことが多い ・個人事業主の場合は不動産担保などが求められることがある |

| 審査のポイント | 1. 財務内容(自己資本比率、売上高、利益率など) 2. 事業計画の妥当性と実現可能性 3. 返済能力(キャッシュフロー) 4. 業界動向と事業の将来性 5. 経営者の資質と事業への取り組み姿勢 |

プロパー融資は、ある程度の事業実績がある企業や個人事業主にとって有利な選択肢となります。ただし、創業間もない企業や財務内容に課題がある場合は審査が厳しくなる傾向があります。優良な取引先と判断されれば利息が低くなりますが、不安があると判断されれば、利息が高くなるのが一般的です。そのような場合は、信用保証協会の制度融資やビジネスローンなど、他の融資手段も併せて検討することをおすすめします。

なお、具体的な融資条件は金融機関によって大きく異なるため、複数の金融機関に相談し、自社に最適な条件を提示してくれる金融機関を選ぶことが重要です。

信用保証協会の制度融資

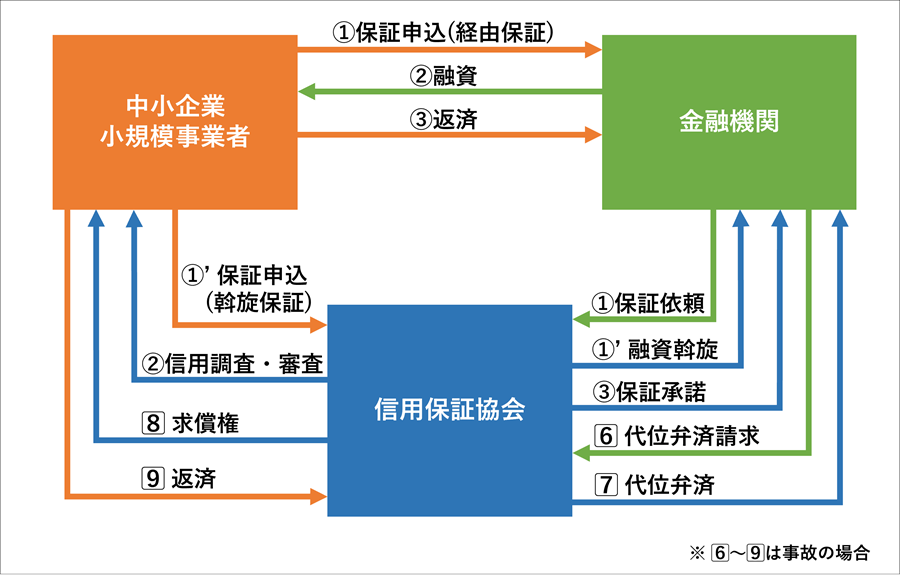

個人事業主が運転資金の融資を受けたい場合、信用保証協会の制度融資も検討しましょう。信用保証協会とは、信用保証協会法に基づき設立された公的機関で、中小企業や小規模事業者の資金調達を支援する目的のもと運営されています。

信用保証協会の制度融資とは、各都道府県の信用保証協会と民間の金融機関が連携して行っている融資のことです。わかりやすくいうと、融資を受ける際に信用保証協会に手数料(信用保証料)を払うことで、何らかの理由で返済ができなくなった場合に、信用保証協会が金融機関への返済を代わりに行ってくれる仕組みと考えましょう。ただし、最終的には融資を受けた中小企業、小規模事業者が信用保証協会に返済しないといけません。

金融機関にとっては、万が一返済が滞ったとしても保証協会からの代位弁済が受けられることから、回収もれのリスクを軽減できます。そのため、信用力や実績に乏しい中小企業や小規模事業者であっても、資金調達がしやすいのが大きなメリットです。東京信用保証協会の一例をご紹介いたします。

| 対象者 | 法人および個人事業主(銀行など民間の金融機関を利用して融資を申し込むことを想定) ※ただし、資本金や従業員数に制限がある |

| 利用目的 | 運転資金、設備資金、そのほか事業目的や経営方針に合わせてさまざまな制度が利用可能 |

| 保証限度額 | 2億8千万円(普通保証2億円、無担保保証8千万円) ※企業の場合の保証限度額として |

| 利率 | 保証区分により異なるが0.45%~2.20%程度 |

| 返済期間 | 利用する保証により異なる |

| 担保・保証人の有無 | 個人事業主の場合は原則不要 ※法人、組合の場合は必要になることも |

銀行やカード会社の「ビジネスローン」

ビジネスローンとは、事業資金の融資に特化したローンのことで、法人経営者もしくは個人事業主のみが利用できます。銀行、消費者金融、カード会社、信販会社などさまざまな金融機関が扱っているのも大きな特徴です。

原則として無担保・無保証人で申し込みができるうえに、最短即日融資が受けられるケースもあるなど、総じて融資スピードが速いことがメリットとしてあげられます。

個人事業主が運転資金の融資を受けやすくするコツ

個人事業主の運転資金の融資の流れを大まかに説明すると以下のとおりです。

- 金融機関に融資の相談をする

- 必要書類を提出し、面談を受ける

- 審査が行われ、通過したら契約する

- 契約が完了したら融資が実行される

実際のところ、金融機関が審査基準を公開しているわけではないため、何をすれば審査に通過できるかは明言できません。しかし、金融機関の担当者から「融資をしたら、問題なく完済できる」という認識を持ってもらえるよう、自分でできることは済ませて審査に臨みましょう。

ここでは、個人事業主が運転資金の融資を受けやすくするコツとして以下の6つを紹介します。

- 融資金の使途を明確にする

- 事業計画・返済計画をしっかり立てる

- 経営者の信用情報を正確に保つ

- 金融機関と良好な関係を構築する

- 書類に不備がないようにする

- 実績が乏しい場合は担保を検討する

融資金の使途を明確にする

運転資金の融資を受けやすくなる1つ目のコツは「融資金の使途を明確にする」ことです。金融機関では融資の審査を行う際「貸した資金を何に使うのか、使い道は妥当か、問題なく返済できるか」を勘案して、最終的融資の可否を判断します。

そのため、融資金の使途は「運転資金に使う」といった漠然としたものではなく、「インターネット広告を新規媒体に出稿できる体制を整える」など、できるだけ具体的にしたほうが、金融機関の担当者にも意図が伝わりやすいでしょう。

なお、資金使途が「代表者個人の生活費」など事業とまったく関係がないものだったり、「赤字の穴埋め」といった後ろ向きな ものである場合は、審査には通過できません。加えて、事業と関係ある資金使途だったとしても、事業の規模や内容と照らし合わせて過大・ 府必ようと判断された場合も否決されます。後述する事業計画も用いて、必要性や妥当性を納得してもらえるようにしましょう。

例えば、「運転資金として1,000万円必要」ではなく、「新規顧客獲得のためのマーケティング費用として500万円、在庫拡充のために300万円、人材採用・教育費用として200万円」というように、詳細な内訳を示しましょう。これにより、金融機関は資金の必要性と事業計画の具体性を理解しやすくなります。

詳細な内訳を作るためには、業務で必要になりそうなものがあるならすべてリストアップしてみましょう。自分だけで把握できない場合は、税理士や中小企業診断士などの専門家、同業に従事する知人・友人に聞いてみるのも効果的です。

個人事業主が運転資金の融資を受ける場合の目安額

融資を受ける前には、いくら借りるか目安となる金額を算出しておきましょう。一般的な目安は月商の3ヵ月分と言われているので、仮に月商を130万円と仮定した場合、融資額の目安は390万円になります。

ただし、実際の金額は各自の資産や借入の状況、業種にも左右されるので、あくまでも参考値程度に考えてください。

事業計画・返済計画をしっかり立てる

事業計画は、市場分析、競合分析、マーケティング戦略、財務計画を含む包括的なものにしましょう。例えば、「1年目は月商100万円、2年目は150万円、3年目は200万円を目指す」といった具体的な数値目標を設定し、それを達成するための具体的な施策(新規顧客開拓方法、商品ラインナップの拡充計画など)を明記します。 返済計画では、「毎月の返済額を売上の10%以内に抑える」といった具体的な指針を示し、急な売上減少にも対応できるよう余裕を持たせた計画を立てましょう。

事業計画作成のポイント

事業計画を立てる際は「融資をしてでもこの計画を形にできれば、それを上回る利益が得られる」と思ってもらえることが重要です。以下のポイントを意識し、審査担当者に伝わる事業計画を立てましょう。

- 具体的かつ実現可能性が高い

- 根拠のある金額・数値が盛り込まれている

- 10分くらいで概要とポイントがつかめる

- 競争優位性、独自の強みを示している

- 事業への思い入れが伝わる

返済計画作成のポイント

返済計画を立てる際は、融資担当者に「最後まで問題なく返済してくれそう」と思ってもらえることが重要です。返済キャッシュフローが明確になっているのはもちろんですが、楽観的にただ何となく数字を決めても意味がありません。

発生しうるさまざまなリスクを織り込み、実現可能性がある返済計画を立てましょう。税理士などの専門家に相談し、いくつかパターンを決めたうえでシミュレーションをするのも効果的です。

経営者の信用情報を正確に保つ

経営者本人の信用情報も、融資審査の結果を左右する要素のひとつです。税金やローンの返済を滞納していると、それだけ支払能力がないと判断されるため、審査においては不利になります。

過去にクレジットカードを強制解約されたり、任意整理など債務整理をしたりした場合も同様です。信用情報上の問題がネックになりそうな場合は、早めに税理士などに相談しましょう。

具体的には、クレジットカードの支払いや携帯電話の料金など、個人的な支払いも含めてすべての支払いを期日通りに行います。また、過去に延滞があった場合は、その理由と改善策を説明できるよう準備しておきましょう。例えば、「一時的な資金繰りの悪化により延滞が発生したが、その後は経費削減と売上向上策を実施し、現在は安定した資金繰りを維持している」といった具合です。

金融機関と良好な関係を構築する

融資の審査に通過しやすくするためには、金融機関と良好な関係を構築するのも重要です。少なくとも、以下の4点は意識しましょう。

- 本業で利益を出すことを意識し、常に期日どおりに返済できるようにする

- 正確な計算書類をタイムリーに提出する

- 自社にとって良いこと・悪いことも偽りなく伝える

- 「経営で成果を出す」という姿勢を見せる

より具体的には、定期的に(例えば四半期ごとに)金融機関を訪問し、事業の進捗状況や今後の展望について報告します。良いニュース(新規取引先の獲得、売上の増加など)だけでなく、課題や懸念事項も率直に伝え、その対策について相談することで信頼関係を築きます。また、融資以外のサービス(ビジネスマッチング、経営相談など)も積極的に活用しましょう。

書類に不備がないようにする

書類がそろっていないと審査が進められないので、融資を受けられるのが遅くなったり、審査落ちの原因になったりします。金融機関から提出するよう指示された書類は期限までに抜け・もれがない状態で揃えましょう。一般的に融資の審査を受ける際に必要になる書類は以下のとおりです。

- 決算書

- 試算表

- 資金繰り表

- 事業計画書

- 銀行取引一覧表

- 納税証明書

- 商業登記簿謄本(法人の場合)

- 本人確認書類(個人の場合)

より具体的には、提出書類のチェックリストを作成し、各書類の準備状況を管理します。例えば、「決算書(過去3期分)」「試算表(直近3ヶ月分)」「事業計画書」「資金繰り表」「納税証明書」などを列挙し、準備完了日を記入していきます。不明点がある場合は、事前に金融機関に確認し、書類の不備による審査の遅延を防ぎます。

実績が乏しい場合は担保を検討する

事業実績や金融機関との取引が浅く、融資を受けるのが難しい場合は、担保を入れることも検討しましょう。担保があることにより、融資の返済が滞った場合でも、金融機関がその担保を売却して損失を埋められるので融資を受けられる余地が出てくるからです。

より具体的には、担保として提供できる資産があるなら、その評価額を事前に調べておきます。例えば、不動産を担保にする場合、固定資産税評価額や路線価をもとに概算の担保価値を算出し、融資希望額との関係を確認します。担保が不足する場合は、代表者や関係者の個人資産(預金、有価証券など)を担保として提供することも検討しましょう。

これらのコツを実践することで、金融機関からの信頼を得やすくなり、融資を受けやすい環境を整えることができます。ただし、業種や事業規模によって重視されるポイントが異なる場合もあるため、専門家(税理士や中小企業診断士など)のアドバイスを受けることも検討しましょう。

個人事業主の資金調達は「不動産担保ローン」という選択肢も

個人事業主の場合、法人に比べると資金調達において不利になることが多いのが実情です。特に、事業を立ち上げたばかりのときは、税金が払えなかったり、赤字になったりすることもありますが、そうなると銀行から融資を受けるのはかなり厳しくなります。

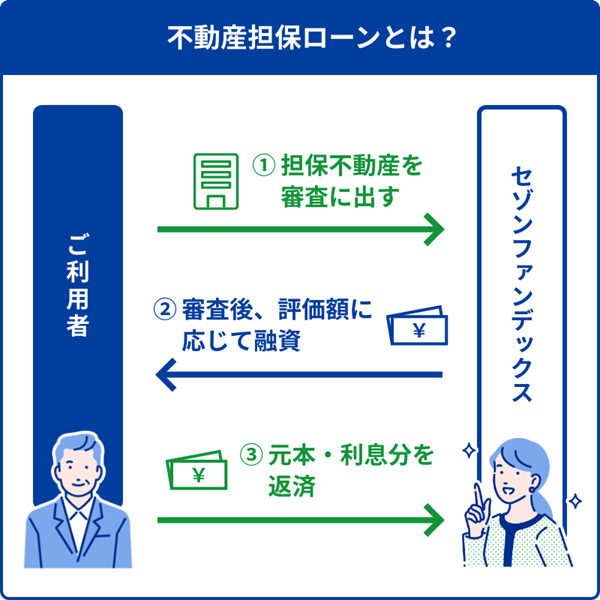

このような場合は、銀行からの融資以外の方法での資金調達も検討しましょう。具体例として考えられるのは不動産担保ローンです。文字どおり、不動産を担保に差し入れて事業資金の融資を受ける商品を指しますが、利用する際の基本的な流れは以下のようになっています。

セゾンファンデックスの事業者向け不動産担保ローンは、赤字決算や税金滞納中など、銀行では対応が難しいケースでも利用できる可能性があるのが大きな強みです。また、ご自身の不動産だけでなく、三親等以内のご家族・ご親族が所有する不動産を担保にしていただくこともできます。

仮審査の結果回答は即日、本審査の結果回答は最短3営業日で行うので、資金調達をお急ぎの場合にもご利用いただけます。お申し込みやお問い合わせは電話、WEBにて受け付けておりますので、まずはご相談ください。

セゾンファンデックス 事業者向け不動産担保ローンの詳細はこちら

おわりに

個人事業主でも利用できる運転資金の融資にはさまざまなものがありますが、実際に利用できるかは審査の結果に基づいて決められます。審査に通らなかった場合、別の融資を利用するのか、計画自体を変更し融資に頼らないようにするのかはケースバイケースです。

しかし、別の融資に頼ってでも運転資金を確保したほうが良いと判断したなら、さまざまな可能性を探りつつ動くようにしましょう。税理士や中小企業診断士などの専門家や商工会、商工会議所などに相談するのも有効です。