住宅ローンの支払いが難しいシニア世代が増えています。問題が顕在化した時点で早めに対策を考える必要があるでしょう。対応が早いほど、対処方法の選択肢が増えるからです。このコラムでは住宅ローンを払えないとどうなるのか、そしてどう対処するべきなのかを解説します。

住宅ローンが払えない事態を招く4つの要因

住宅ローンが払えなくなる要因として考えられるのは「収入が減った」「支出が増えた」あるいは「両方」です。コロナ禍の影響を大きく受けてしまったシニア世代もいるでしょう。

住宅ローンが払えなくなった時の対策を検討する前に、そもそも「なぜ住宅ローンが払えなくなったのか?」という原因を再確認する必要があります。ここからは退職後の住宅ローン残債、収入の減少、病気やケガ、支出の増加など、主な4つの要因について考察しましょう。

退職後も住宅ローンが残ってしまった

シニア世代が住宅ローンを払えなくなる大きな要因として考えられるのは、退職後も住宅ローンが残ってしまうことです。晩婚化の進行に伴い、住宅ローン完済時の年齢が高めに設定される傾向があります。70代に設定されている例も少なくありません。

住宅金融支援機構のデータによると、2020年度の住宅ローンの利用者が完済を計画している年齢は平均73歳となっており、この20年間で5歳上がっています。つまり退職後もローンが残るケースが増えているのです。

また「当初は、繰り上げ返済して退職までには完済する予定でいたが、予定したほど収入が伸びず、返済が進まなかった」という場合もあるでしょう。当初の計画よりも退職の時期が早くなってしまったという場合も考えられます。

また、「計画では、退職金で住宅ローンを完済する予定だったが、想定よりも退職金の金額が低かったため、完済に至っていない」という場合もあるでしょう。というように、退職後に住宅ローンを払えなくなってしまうケースは少なくないのです。

収入が大幅に減少してしまった

シニア世代の退職後の収入は一般的には大きく減少する傾向があります。毎月振り込まれていた固定給がなくなってしまうからです。退職後、再雇用制度で職に就いたものの、給料が半減してしまったという場合もあるでしょう。

不況やコロナ禍の影響で、退職後の再就職活動がうまくいかず、年金以外の収入がほとんどなくなり、貯蓄を切り崩す日々を送っているシニア世代は少なくないと考えられます。シニア世代の再雇用は特別な技術や資格を持っていないかぎり、簡単ではないからです。収入の減少は、住宅ローンを払えなくなる原因に直結するものといえます。

病気やケガ、離婚など予期せぬ事態が起きた

病気やケガなどの予期せぬ事態が起こり、出費が増えることも住宅ローンが払えなくなる要因の1つでしょう。仕事をしているシニアの場合は、病気やケガによって休職せざるをえなくなり、収入減少と支出増加という2つの要因が重なる事態もありえるのです。

離婚も住宅ローンを払えなくなる要因となりえます。夫婦双方の収入を返済に充てていた場合には、離婚によってどちらか一方だけでは支払う能力がなくなるケースもあるでしょう。どんなに綿密な人生計画を立てていても、予期せぬ出来事が起こった場合には対処できなくなる可能性があるのです。

当初の予定よりも支出が増えた

予定していたよりも支出が増えてしまうということも、住宅ローンが払えなくなる要因となります。住宅を購入した場合には、毎年、固定資産税などの税金がかかるほか、マンションならば管理費や駐車場利用料も発生するからです。

さらにマンションでも戸建てでも、長く住めば経年劣化によるリフォーム費用が必要になる場合も多いでしょう。このように、無駄遣いをしていなくても想定していた以上に出費がかさみ、住宅ローンの返済を圧迫するというケースが考えられるのです。

住宅ローンが払えないまま放置するとどうなる?

実際に住宅ローンを払えなくなったまま放置しておくと、最悪の場合はローンの一括返済を求められるだけでなく、家が競売にかけられ、最終的には立ち退きをせまられることになります。

最悪のケースでは、競売後の売却代金でも住宅ローンを完済することができず、借金を背負ったまま、住む場所がなくなってしまう可能性があるのです。ここからは住宅ローンの支払いを滞納し続けるとどんな事態につながるのか、想定されるおおよその流れを説明します。

督促状が送られて来る

住宅ローンを払わずにいると、まず債権者である金融機関から電話など督促が入ります。滞納から2ヵ月過ぎると、内容証明郵便の催促状などが届き始めるのが一般的な流れです。

なお督促状の内容は、「このまま住宅ローンの滞納が続く場合には、ローン残高と遅延損害金を加えた額を一括で支払ってもらう」といったものです。

滞納して2ヵ月から3ヵ月経つと、個人信用情報機関に延滞履歴が金融事故として一定期間登録されるため、社会的な信用が低下することは避けられません。その間(個人信用情報機関に延滞履歴が登録されている間)は各種ローンやクレジットカードの審査に落ちる可能性が高くなります。

ローンの一括支払いを求められる

滞納から6ヵ月くらいまでを目安として、「期限の利益の喪失」の通知が届きます。「期限の利益の喪失」とは住宅ローンの代金を分割して支払う権利を失い、住宅ローンの残高を一括請求されることを意味するのです。

この通知が来ても、返済しなかった場合には、保証会社が住宅ローンの貸し手である金融機関に住宅ローンの残債を一括して支払います。この行為を「代位弁済」と呼び、これ以降は住宅ローン債権者が金融機関から保証会社に移ります。

家が競売にかけられる

滞納から8ヵ月から9ヵ月くらいを目安としてし、裁判所から競売開始決定通知が届きます。さらに競売手続きの最初に「現況調査」が行われるのが一般的です。

裁判所の執行官と不動産鑑定士が競売にかけられる家を訪問して、家の状態を撮影して、周辺環境を調査します。法律に基づいた調査なので、拒否することはできません。

調査の後は期間入札の通知が来て、公告されて競売にかけられます。「現況調査」から公告までの期間は一般的に2ヵ月から4ヵ月くらいがおおよその目安です。競売開始の2週間後に開札が行われ、その1ヵ月後に売却許可が決定されます。

立ち退きをせまられる

入札の期間にもっとも高い価格を提示した落札者が家の所有者となり、元の所有者は家に居住する権利がなくなります。居住しつづけた場合は不法滞在者という扱いになってしまいます。

落札者との間で立ち退き交渉が行われて、立ち退きする日が決定します。立ち退きを拒否した場合には、強制執行されます。ここまでの期間はそれぞれのケースによって異なりますが、一般的には滞納し始めてから1年半くらいが目安です。

競売で家が売れても、残債よりも低いと、住宅ローンを完済できないケースも考えられます。家を失っただけでなく、さらに残債を支払い続けなければならないのです。残債を払えない場合には自己破産や債務整理など、法的な整理を視野に入れなければなりません。

住宅ローンが払えなくなる前にやるべき3つのこと

住宅ローンが払えなくなる前に、できる限り早い段階で対策を行うのが最善の道です。どんな対策が可能であるかは、家計がどんな状況にあるのかによっても変わってくるでしょう。基本的な対策として考えられるのは家計を見直す、ローンの借り換えを検討する、給付金や保険金を確認することなどです。ここでは主な3つの対策について解説します。

家計を見直す

住宅ローンが払えないというケースにも段階があります。金額が少し足りなくて、苦労しているのであれば、家計を見直すことで解決できる場合もあるでしょう。

まず無駄な支出を減らします。節約を徹底する、浪費しない、車を手放す、保険を見直す、月額サービスを解約するなど。さらには同居家族で働ける家族がいるならば、アルバイト・パートなどをすることで、少しでも収入の足しにしましょう。

重要なのは収入と支出を確実に把握すること。そして支出の削減を徹底したうえで、収入を増やす道を探すことです。ローンを払えない原因の中に「浪費」がある場合には、家計の見直しによって大幅な改善に期待ができます。

ローンの借り換えを検討する

現在返済している住宅ローンの金利が高い場合には、他の金融機関での借り換えを行うことで返済負担を軽減できる場合があります。現在よりも金利が低いローンであれば、トータルの返済額が減るためです。

借り換えによって返済期間を延長することもできます。その場合にも月々の返済額を減らす効果が期待できるでしょう。ただしその場合には、総支払額が増える可能性もあるので、注意が必要です。また借り換えにともなって手数料などの費用がかかるので、その金額も考慮して検討しなければなりません。

給付金や保険金を確認する

住宅ローンの支払いが厳しくなった原因が病気やケガである場合は、加入している保険からの給付金を受け取れる場合があります。団体信用生命保険では、がんや特定疾病に罹患し、保険金支払事由に該当すると保険金で残債に充当されますので、返済も必要がなくなります。

なお団体信用生命保険への加入は、住宅ローンの契約をした時点で義務付けられているケースがほとんどです。死亡や高度障害、身体障害で保険が適用されるほか、三大疾病保障特約付きや八大疾病保障特約付きのものもあるので、保険金が支払われるケース、保険金が支払われないケースを今一度、団体信用生命保険のご契約時等の書類で確認しておくと良いでしょう。民間の保険でも債務返済支援保険や収入保障保険などが適用されるものもあります。任意の保険内容のチェックもするべきでしょう。

コロナ禍の影響で収入が減少してしまった場合には無利子・保証人不要の融資制度を利用できる可能性もあります。社会福祉協議会が窓口となって、コロナ禍による減収で困っている世帯を対象とした制度が設けられているので、活用できないか確認しましょう。

住宅ローンが払えなくなった時の3つの対応策

住宅ローンを払えなくなり、自身でできることが限られている場合には、早急に専門知識を持った不動産会社・金融機関等の担当者を交えて、対策を練る必要があります。対応策として考えられるのは、金融機関に相談する、住宅を任意売却する、リースバックを活用するという3つの選択肢です。それぞれの対応策について、詳しく解説しましょう。

金融機関に相談する

住宅ローンが払えなくなった場合は、借りている金融機関に相談することが鉄則です。借りている相手には相談しにくいかもしれません。しかし、貸している側としても返済が滞りなく行われることが最善なので、現実的な対応策を提示してくれるはずです。

現実的な対応策は、返済計画の見直しをすることです。具体的には「返済期間を延長して毎月の返済額を減らす」「一定期間の返済額を減らす」「一定期間の元金の返済の据え置き」などが考えられます。ただし総返済額は増える可能性があるので、注意しましょう。

住宅を任意売却する

家が競売にかけられる前に、売却するという選択肢もあります。ローンを借りている人が自宅を売りにだすことを「任意売却」と呼びます。基本的には不動産会社などの仲介によって売却するもので、取引の内容は一般的な不動産売買と変わりません。

ただし任意売却は住宅ローンを融資している金融機関の承認が必要な場合もございます。もしもローン残債よりも低い金額での売却となってしまった場合には、ローンが残ってしまうからです。

不動産会社によって売却価格が大きく変わることもあるので、不動産会社の選択も慎重に検討する必要があります。

リースバックを活用する

リースバックを活用することで、住宅ローンを払えないという問題を解決できる可能性があります。リースバックとは、自宅を売却して現金化し、新たに賃貸借契約を結ぶサービスのことです。リースバックを活用すれば同じ家に住み続けながら、まとまった資金を得られるため、住宅ローンの支払いに充てられます。

金融機関に相談して返済計画を見直したとしても、住宅ローンの総支払額が減るわけではありません。返済期間の延長は、問題を未来へと先送りにすることになってしまう場合もあるからです。また不動産会社に仲介を依頼して、任意売却が成立した場合でも、次にどこに住むのかという不安が残ってしまいます。シニア世代への賃貸の条件は厳しいからです。これらの不安を解消する方法として、リースバックをおすすめします。

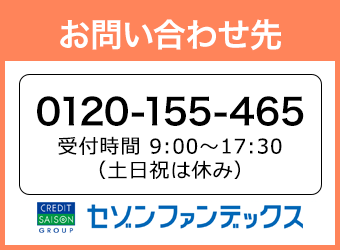

住宅ローンが払えない時は「セゾンのリースバック」を視野に

住宅ローンが払えない時には、「セゾンのリースバック」の利用を検討することをおすすめします。住宅ローンの支払いをはじめ、老後に向けて抱える不安の多くを解消できる可能性があるからです。ここではそもそもリースバックとはどういうものなのか、どんなメリットがあるのかを解説します。

リースバックとはどんなもの?

リースバックとは、自宅を売却して現金化し、売却後も同じ家に住み続けることができるサービスのことです。買手と新たに賃貸借契約を結び、毎月家賃を支払うことになりますが、普段の生活における変化はなく、周辺の人たちからはわからないため人目を気にする必要がありません。

持ち家を売却することでまとまった資金を手に入れる一方で、住み慣れた家での生活と環境、近所付き合いなども今までどおり送ることができるでしょう。また、売却したご自宅を再度購入することも可能です。

セゾンのリースバックの説明動画です。(音声が出ます。音量調整にご注意ください。)

リースバックを利用するメリット

リースバックを利用するメリットは数多くありますが、主なものは次の6つです。

- 売却代金が一括で支払われる

- 売却後も同じ家に住み続けられる

- 固定資産税がかからない

- 引っ越し費用が不要

- 将来的に再度購入することも可能

- 手続きが簡単

リースバックを利用すれば売却代金が一括して支払われるため、住宅ローン返済の不安や固定資産税や修繕費などの所有することで生じるコストから解放されるだけでなく、老後の資金調達、病気の治療費、臨時の出費に対応することもできます。

家賃はかかりますが、同じ家に住み続けられることも大きなメリットといえるでしょう。外部からは変化したこともわからないため、周囲から無用な詮索をされることもありません。

手続きが簡単で、引っ越しする必要もないこともメリットです。売却価格がローンより下回る場合は活用できませんが、条件をクリアしている場合には「セゾンのリースバック」を有力な選択肢として検討してください。

住む環境を変えずに済むリースバックの利用を検討しよう

住宅ローンを払えなくなるという不安を抱えるシニア世代にとって、リースバックは問題解決につながるおすすめの選択肢です。

売却した代金は一括で支払われるため、老後資金の調達にもなります。住む環境を変えることなく、同じ家に住み続けられることで、人目が気にならないのも大きなメリットです。場合によっては将来的に再度購入できる可能性もあるので、収入や資産が変化した場合にも柔軟に対応できます。住宅ローンの支払い方法についてお悩みの方はリースバックの利用を検討してみてはいかがでしょうか。

あなたにおすすめのコラム