急にまとまったお金が必要になった場合、不動産の売却は有力な選択肢の一つです。しかし、売却すれば住む家を失ってしまいます。そんな時に活用できるのが「リースバック」という仕組みです。リースバックでは、不動産の所有者が自身の不動産を売却した上で、買主からその不動産を賃借して住み続けることができます。つまり、売却代金を確保しながらも、これまでどおり同じ住居に住み続けられるのが最大のメリットなのです。一方で家賃の支払いが発生するなど、一定のデメリットもあります。この記事では、そんなリースバックの仕組みからメリット・デメリットまで、わかりやすく解説していきます。

この記事を読んでわかること

リースバックでは、保有不動産の売買契約と賃貸借契約を締結することで、まとまったお金を入手できるほか、家賃を支払うことで売却後の住居に住み続けることができます。そのため、急にお金が必要になり不動産を売却する必要が生じたものの、売却後も住居に住み続けたい方に向いています。

しかし、リースバックには、売却価格が相場よりも低め、家賃が周辺相場よりも高めに設定されているなどのデメリットもあるので注意が必要です。リースバックを利用する際には、メリット・デメリットをしっかり把握して最適な手段かどうかを見極めてから契約しましょう。

この記事と合わせて読みたいおすすめ記事

- リースバックで後悔しない!トラブルの事例と回避するポイントを解説

- リースバックは「やばい」って本当?トラブルを回避するためにできることを知ろう

- リースバックのデメリットは?メリットやよくあるトラブル、失敗しないためのコツをお届け |

リースバックの仕組みをわかりやすく解説

リースバックとは、不動産の売買契約と賃貸借契約を同時に締結し、売却代金を手に入れつつ、家賃を支払いながら売却後の住居に賃貸として住み続ける仕組みです。売却を意味するセールと借り直すことを意味するリースバックとを合わせてセールアンドリースバックとも呼ばれています。

リースバックの基本的な流れ

- リースバック会社・不動産会社に相談する

- 物件を査定し、売却額や賃貸時の条件を決める

- 納得した場合は契約を締結する

- 売却代金の受け取り・物件の引き渡し

- 家賃を支払いながら住み続ける

リースバックでは、上記のように不動産を売却して売却代金を手に入れたあとでも、家賃を支払いながら売却した物件に住み続けることができます。そのため、売買契約と賃貸借契約の同時締結が必要です。

自宅の所有権は、売主から買主である事業者に移行し、固定資産税やマンションの管理費・修繕積立金などは事業者が負担するため、維持費を軽減できます。

リースバックの主な利用目的

リースバックの主な利用目的として、以下の5つが挙げられます。

- 老後の生活資金

- 医療費

- 子どもや孫への援助・教育費

- 事業資金

- 住宅ローンの返済

リースバックでは、不動産を売却するのでまとまったお金を手に入れることができます。そのため、老後の生活費を補いたい、高額な医療費を支払わなくてはならない、売却代金で住宅ローンの残債を完済したいといったようなさまざまな資金調達に利用可能です。

リースバックで得たお金は用途の制限がなく、事業資金としても利用できるのが特徴です。

リースバックの主な利用者層

主な利用者層としては、以下のような様々なライフステージの人々がリースバックを活用しています。

住宅ローン返済が厳しくなり、完済したい夫婦世帯

長年支払い続けた住宅ローンの返済が、収入減や失職などで厳しくなった場合。リースバックで一括返済し、家賃生活に切り替えることで負担を軽減できます。

老後の生活資金を確保したいシニア世帯

子育てが終わり、老後の蓄えが不安になったシニア夫婦。住み慣れた我が家を手放さずに、売却資金を確保してゆとりのある老後を過ごせます。

子どもの教育資金が必要な子育て世帯

子どもの将来のため、高額な教育資金が必要になった世帯。リースバックで教育資金を賄えるだけでなく、転居の手間も省けます。

事業の運転資金や投資資金が必要な起業家

新規事業や投資に資金が必要だが、自宅は手放したくないというニーズにも対応できます。

リースバックの契約形態

リースバックでは、売買契約と賃貸借契約を締結しますが、賃貸借契約には普通借家契約と定期借家契約の2つの契約形態があります。

普通借家契約

普通借家契約は借主が更新を希望する限り、基本的には契約が更新される契約形態です。そのため、長期的に賃貸借契約を締結したい方に向いています。

定期借家契約

定期借家契約は期間の決まっている契約形態です。更新はなく、継続して居住したい場合には貸主である事業者と交渉して再契約する必要があります。リースバックで定期借家契約の場合は何年契約なのか、再契約の可否などを確認しておきましょう。

リースバックの対象物件

リースバックは、以下のような多種多様な不動産を対象としています。

- 戸建住宅

- マンション

- 土地

- 事業用不動産

しかし、利用できるかどうかは、リースバックを扱っているリースバック会社や不動産会社によって異なります。そのため、リースバックの利用を検討している方は、自身の所有する不動産が対象かどうかを確認してから相談しましょう。

リースバックを利用するメリット

リースバックを利用するメリットとして、以下の5つが挙げられます。

- 愛着ある家に住み続けられる

- 近隣に家を売ったことがばれにくい

- まとまった資金を調達できる

- 住宅ローン完済前でも利用できる

- 維持・管理費がかからない

愛着ある家に住み続けられる

リースバックでは、家賃を支払いながら売却後の住居に引き続き住み続けることができます。通常の不動産売買では、買主は居住や売買を目的に不動産を購入することから、売却後の不動産に売主が住み続けることはできません。

リバースモーゲージであれば自宅を売却しても引っ越す必要がないため、引っ越しの手間や費用を省けるでしょう。

近隣に家を売ったことがばれにくい

リースバックは一般的な不動産売却のように買主を募集する売却活動を行わず、売却後も居住者は変わらないので近隣に家を売ったことがばれにくいです。

売却理由を詮索されるといった心配がないため、ばれずに売却代金を手に入れたい方に向いているでしょう。

まとまった資金を調達できる

リースバックを利用すると、リースバック会社や不動産会社が現金かつ一括で買い取ってくれるので、速やかにまとまった金額を調達できます。

一般的な不動産売却の場合には、売却活動がうまく進まないとなかなか現金が手に入りません。速やかに現金化を希望している方にはリースバックが向いているでしょう。

住宅ローン完済前でも利用できる

リースバックはその売却代金で返済中の住宅ローンを完済できる場合であれば、住宅ローンの完済前でも利用できます。リバースモーゲージや不動産担保ローンは、住宅ローンを完済して抵当権を抹消しないと基本的には利用できません。

リースバックで住宅ローンを完済すれば住宅ローン返済額よりも家賃を抑えられる場合があるため、住宅ローン完済目的で利用する方もいます。

維持・管理費がかからない

リースバックでは、不動産の所有権がリースバック会社や不動産会社に移行するため、固定資産税やマンションの管理費・修繕積立金などの維持・管理費を負担せずに済みます。

固定資産税やマンションの管理費・修繕積立金などの費用は、不動産の所有者が負担するものです。リースバックを利用すれば不動産の所有者ではなくなることで、維持・管理費を抑えながら不動産に住み続けられるでしょう。

リースバックで考えられるデメリット

リースバックを利用するデメリットとして、以下の5つが挙げられます。

- 物件の売却価格が低くなりやすい

- 家賃が発生する

- 自宅を相続できない

- 自由にリフォームできない

- 退去しなければならないケースがある

物件の売却価格が低くなりやすい

リースバックを利用した場合の売却価格は相場よりも低くなる傾向があります。その理由は、物件を購入するリースバック会社や不動産会社が利回りを重視して買取価格を設定するからです。

利回り10%の物件は資金を10年で回収できますが、5%の物件は回収に20年かかります。買取価格を低く設定すれば、その分だけ利回りが高くなり、資金を早く回収できるのです。そのためリースバック会社や不動産会社は投資リスクを下げるために買取価格を低く設定します。

少しでも高く不動産を売却したい方は一般的な不動産売却を選択したほうが良いでしょう。

家賃が発生する

リースバックでは賃貸借契約を締結するため、家賃を支払う必要があります。家賃は周辺相場よりも高く設定されるケースが多く、住居費の負担の大きさが原因で家賃滞納に陥る恐れがあるので注意が必要です。

家賃は売却価格や利回り、維持費などを基準に算出されます。そのため、売却価格が高いほど家賃は高く設定される傾向があります。リースバック会社や不動産会社によって設定が異なるため、条件の交渉をしっかり行い、無理なく支払える家賃かを見極めてから契約しましょう。

自宅を相続できない

リースバックを利用すると所有権がリースバック会社や不動産会社に移行するため、相続の対象から外れてしまいます。

子どもが自宅の相続を希望している場合は、トラブルに発展する恐れがあるので注意が必要です。ただし、リースバックは買い戻し特約を付ければ、最終的に買い戻すこともできます。

買い戻すことは可能ですが、買い戻し価格は相場よりも高く設定されるのが基本なので、買い戻しの価格がいくらなのかも確認しておきましょう。

自由にリフォームできない

リースバックでは所有権がリースバック会社や不動産会社に移行し、所有者ではなくなるので自由にリフォームできなくなります。

リフォームするには所有者であるリースバック会社や不動産会社の許可が必要になるため、必要であれば契約前にリフォームしておくことがおすすめです。

退去しなければならないケースがある

リースバックの賃貸借契約が定期借家契約の場合、再契約できなければ退去しなくてはなりません。そのため、本人が居住を希望していても、契約期間の満了とともに退去させられるリスクがあります。

また、リースバック会社や不動産会社が経営難に陥った場合、物件が売却されると貸主が変わる可能性がありますので、借主に不利な状況になる恐れがあることを理解しておきましょう。

リバースモーゲージや不動産担保ローンとの違い

所有する不動産でお金を手に入れる方法はリースバックだけではありません。リースバック以外にもリバースモーゲージや不動産担保ローンなどもあります。最適な方法を選択するためには、どのような違いがあるのかを把握しておくことが大切です。

3つの方法の違いをまとめると以下のとおりになります。

| リースバック | リバースモーゲージ | 不動産担保ローン | |

|---|---|---|---|

| 不動産の所有権 | リースバック会社不動産会社 | 本人 | 本人 |

| 年齢制限 | なし | あり | あり |

| 対象物件 | 制限なし | 制限あり | 制限あり |

| 資金の使途 | 制限なし | 制限あり | 制限あり |

| 固定資産税の納付 | なし | あり | あり |

リバースモーゲージと不動産担保ローンは、どちらも不動産を担保にお金を借りる方法です。リースバックと違って所有者は変わらないため、引き続き固定資産税を納付しなくてはなりません。

また、担保価値がないとお金を借りることができないため、対象物件が制限されるほか、資金の用途が限られているため、投資や事業用資金としては利用できない場合がある点に注意してください。

リバースモーゲージと不動産担保ローンで大きく違うのは、借りたお金に対する返済内容と最終的な不動産の扱いです。リバースモゲージは利息のみを返済し、契約者が亡くなった場合に不動産を売却して完済します。一方、不動産担保ローンは元本と利息を返済し、返済が完了すれば不動産を売却せずに済みます。

リースバック利用時の注意点

リースバックを利用して後悔しないためにも、以下の4つのポイントを確認してから契約を締結しましょう。

- 契約内容

- 住宅ローンの残額

- 売却時にかかる税金

- 自宅の売却相場を調べる

- リースバック取り扱い会社の信頼性

契約内容

リースバック契約を締結する際は、売却価格がいくらなのか、家賃がいくらなのかなどが気になると思います。しかし、契約時には、契約期間や契約形態(普通借家契約・定期借家契約)、買い戻しの可否なども確認しておくことが大切です。

契約締結後に契約内容を変更することは原則できません。トラブルを回避するためにも、契約内容を事前にしっかり確認しておきましょう。

住宅ローンの残額

住宅ローンの残債を売却によって得た売却代金で完済できる場合はリースバックを利用できますが、完済できない場合には基本的にリースバックを利用できません。リースバック会社や不動産会社に査定を依頼し、住宅ローンの残債を完済できるかどうかあらかじめ確認しておきましょう。

売却時にかかる税金

売却時には以下のような税金がかかる可能性があります。

- 印紙税

- 登録免許税

- 譲渡所得税

印紙税は、売買契約を締結する際の売買契約書に貼付して納める税金です。そのため、必ず発生する費用で、印紙税の税額は売却する物件の価格によって変動します。

売却時の登録免許税は、不動産に設定されている抵当権を抹消する際の登記手続きで納める税金が必要となります。返済が完了していない場合には抵当権が設定されたままなので必ず発生します。抵当権抹消登記の税額は1つの不動産につき1,000円なので、戸建住宅の場合は土地と建物で2,000円です。

譲渡所得税は、不動産売却で利益が発生した際に納める税金です。ただし、自宅など居住用財産であり適用条件を満たせば基本的に3,000万円の特別控除を利用できるため、3,000万円までの利益に対しては課税はありません。利益が発生した場合や控除を利用する際は確定申告が必要なので忘れずに行いましょう。

自宅の売却相場を調べる

リースバックを検討する際は、まず自宅の適正な売却相場を把握することが重要です。

売却相場は以下のような専門サイトで調べられます。

- 一般的な不動産ポータルサイト

- レインズマーケットインフォメーション

- 土地総合情報システム

さらに正確な査定を希望する場合は、不動産会社に無料の訪問査定を依頼するのがおすすめです。不動産会社によっては、AIや簡易査定など、様々な無料査定サービスを提供しているところもあります。

自宅の適正価格を知ることで、リースバック業者から提示された買取価格が適正かどうかを判断でき、売却を前提とした資金計画もたてやすくなります。

リースバック取り扱い会社の信頼性

リースバックでは、信頼できるリースバック会社や不動産会社を選ぶことが必須です。その理由は、事業者とは長期的な付き合いになり、信頼性の低い事業者は契約期間中にトラブルの生じる可能性が高いからです。

事業者の規模、実績や口コミなどを確認してから契約すれば、倒産リスクを抑えられ、トラブルを未然に防げるでしょう。

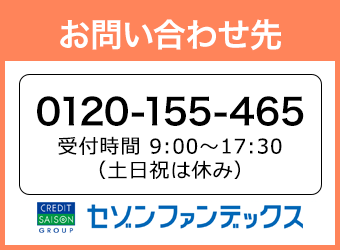

信頼できるリースバックの事業者選びにお悩みの方におすすめなのが「セゾンのリースバック」です。クレディセゾングループ企業のセゾンファンデックスが提供しているリースバックで、最短2週間で契約可能です。迅速かつ安心してリースバックを利用したい方は一度相談してみましょう。

セゾンのリースバックの大きな魅力はスピーディーな対応で、最短2週間での契約が可能なのは大きな強みです。また、売却査定から契約手続き、決済、入居手続きまでを一気通貫でサポートするワンストップサービスなので、お客様の手間も最小限に抑えられます。

さらに、買取価格や賃料設定も公平な基準で行われているため、安心して手続きを進めることができます。老後の生活資金や子どもの教育費、事業資金など、様々な資金調達目的に対応可能です。迅速かつ安心で確実なリースバックをお求めの方は、まずはセゾンのリースバックにご相談されることをおすすめします。

おわりに

リースバックは不動産売却と賃貸借契約を締結することにより、売却代金を手に入れたあとも家賃を支払いながら居宅に住み続けられる仕組みです。

ただ、リースバックは、不動産所有者の資金調達の手段の1つですが、全ての方に最適な選択肢とは言いきれません。目的や状況によって最適な選択肢かどうかは異なるため、リースバックの仕組み、メリット・デメリットを踏まえたうえで契約しましょう。