老後の主な収入源は年金です。そのため、公的年金だけでは生活が難しい場合は働いて収入を確保する、資産運用を行うなど、年金以外にも複数の収入源を確保する必要があります。

あわせて生活費の見直しも行いましょう。

年金生活を送るうえで考えられるさまざまなリスクについて、専門家に相談するなど理解し、早めに対処法を考えておくことが大切です。

老後の年金生活について知っておきたい基礎知識

老後の主な収入源は公的年金が中心です。しかし、今後の年金制度の改正や退職金の減少、それに加え物価の上昇により、受け取る年金だけでは生活が難しくなることも予想されます。そこで、この章では老後に備えて知っておくべき前提となる知識を紹介します。

年金の種類には、公的年金として20歳以上60歳未満のすべての方が加入する国民年金(基礎年金)と会社員・公務員の方が加入する厚生年金保険があります。会社員・公務員の方は、この2つの年金制度に加入することになっています。

自営業者やフリーランスなど厚生年金保険料を払っていない場合、受け取れるのは基礎年金だけです。会社員や公務員のように現役時代に厚生年金保険料を払っていた方は、基礎年金とあわせて厚生年金も受け取れます。

また、企業によっては企業年金を準備しているところがあります。企業年金とは、従業員の退職金や年金などを企業が資金を運用しながら準備するもので、低金利下の現在では予定通りの退職金や年金を給付できるだけの運用成果が望めなくなってきています。

そのため企業は企業年金の制度について、企業が運用して準備するのではなく、従業員が自身で運用しながら準備する確定拠出年金制度に移行し、従業員の努力で本人の退職金や年金を用意する仕組みに切り替えているのです。

確定拠出年金とは、給与の一部を企業が積み立て(拠出)し、それを従業員が自身で運用し、将来退職金もしくは年金として受け取る仕組みです。

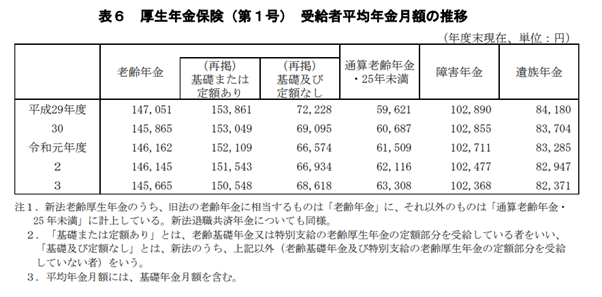

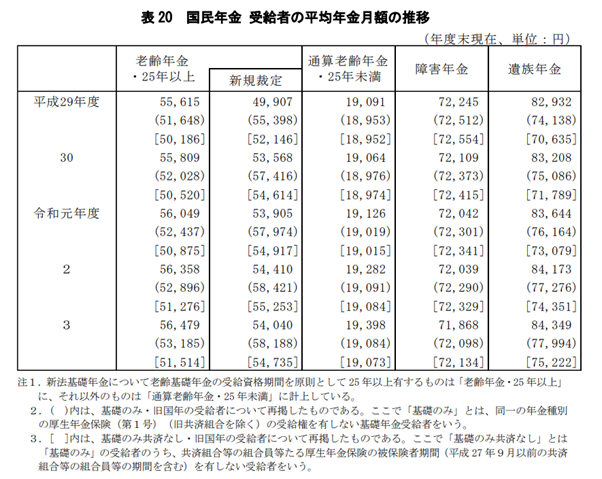

ちなみに、厚生年金受給者の平均年金月額は以下のように推移しています。

(出典:厚生労働省|令和3年度 厚生年金保険・国民年金事業の概況)

上の表をみると、厚生年金受給者については、受け取れる年金額が年々減少していることが分かります。また国民年金(基礎年金)の平均年金月額についても、5年間ほぼ変わっていません。

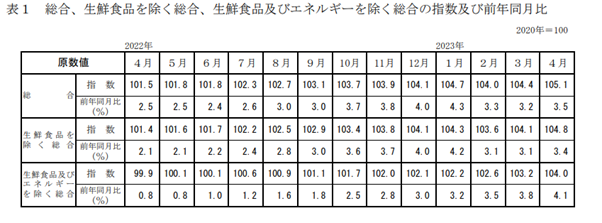

しかし、2020年を基準とした消費者物価指数は2022年から緩やかに上昇しており、私たちの家計を圧迫しています。

(出典:総務省|2020年基準消費者物価指数(2023年4月分))

このことから、年金だけでは物価上昇幅をカバーすることはできず、その分自身で準備しなければならないことが読み取れます。

また、これまでのように1つの企業に定年まで勤めるという考えを持つ方は少なくなっており、独立して起業したり、フリーランスとして収入を得る方法を選んだりする方も増えてきました。個人事業主やフリーランスには退職金はありませんし、公的年金も老齢基礎年金のみです。そのため、公的年金以外での老後の生活資金については、会社員や公務員よりも多く準備しておかなければなりません。

公的年金以外に老後の収入源を得る方法

公的年金以外に老後の収入源を得る方法には、まず働いて収入を得る労働収入(給与所得)があります。

自身が持っているスキルを生かせる職場に再就職する、もしくは起業して収入を得るなどさまざまな方法がありますが、どのようなスキルがあり、それをどのように生かすかによって収入は変わります。

私的年金も、公的年金以外の収入になり得ます。私的年金とは、個人年金保険の保険金や確定拠出年金です。これらは早いうちから準備をしておく必要がありますし、確定拠出年金は金融資産の運用の知識も必要です。

特に、確定拠出年金の制度は、企業が福利厚生のために導入している企業型確定拠出年金と個人が任意で加入する個人型確定拠出年金(iDeCo)がありますが、掛金の拠出や運用時、そして受け取り時に税制の優遇が設けられているため、ぜひ取り入れておくべき制度といえるでしょう。

ほかには、株や債券などの金融資産から得られる配当金や利息、さらには、不動産投資から得る賃料収入などがあります。これらは働かなくても得られる収入のため不労所得ともいわれますが、このような収入を得られる仕組みを早い段階から準備しておく考え方もあります。

老後には、年金以外に複数の収入源を持つことを考えましょう。

年金生活を送るうえで注意すべきこと

年金生活を送るうえで注意しておくべきことがあります。

給与所得に頼りすぎないこと

給与所得は簡単に取り組みやすく、収入が得られるまでの期間も短いため、多くの方が取り入れる方法です。しかし、体力は年齢を重ねるにつれ確実に落ちていきます。場合によっては、仕事内容に体力がついていかないこともあるでしょう。

年金以外の収入に給与所得を取り入れる際には、身体に負担のない仕事を選ぶことや無理のない時間内で働くなど、健康面に気を付けるようにしましょう。

また、働けなくなったときに備えて、給与所得以外の収入源も確保しておくことが大切です。

生活資金でハイリスクな投資に挑戦しないこと

株や債券投資などで配当金や利息を受け取って生活するには、まとまった額の資金が必要です。配当金をできるだけ多く受け取りたいからといって、退職金や老後の生活資金を投資に回すことはやめましょう。投資に回すのはあくまでも余剰資金です。

長期投資を視野に入れながら、早い時期からできるだけ低リスクで運用できるよう、リスクコントロールを行いながらの運用を心がけましょう。

不明なことは専門家にまず相談すること

老後の収入源を確保する方法を考えるにあたり、不明な点は自身だけで悩むのではなく、まず専門家に相談しましょう。生活のレベルや確保している資金、そして健康状態などは人によって異なります。専門家に相談することにより、より自身にあったアドバイスをもらえるでしょう。

また、不明なことがあるならできるだけ早く相談することも大切です。

少ない年金でも暮らせるアイディア

公的年金のみでの生活が厳しいときは、生活費の見直しや収入を増やすためのアルバイト(給与所得の確保)、資産運用などを取り入れる必要があります。

生活費を見直すには、まず固定費の削減から取りかかりましょう。固定費とは、家賃や光熱費、通信費など、毎月の支出が決まっているものです。毎月の支出が決まっているからこそ、見直すことでその効果が続きます。

利用していないサブスクリプションのサービスを解約するほか、携帯電話のプランを見直すだけで年間で数万円を削減できる場合もあります。いままで通信費を見直していないなら、見直すことをおすすめします。

資産運用にはさまざまな種類がありますが、これまで資産運用を行ったことがない初心者なら投資信託の積立投資がおすすめです。積み立て購入を取り入れることで最終的な購入単価を抑えることができますし、投資信託は分散投資が自動的に行えるため、リスクを分散させる効果も得られます。

そのほかには、生活保護や住宅支援制度などの制度を利用するという選択肢もあります。

生活保護を受けるためには、年金以外の資産がないことや、親族からの支援を得られないことを証明するなど厳しい要件をクリアしなければなりません。

家のリフォームが必要になったときには、住宅支援制度を利用しましょう。利用する制度によって内容は異なりますが、リフォーム費用の一部を支援してもらえるほか、税金の優遇を受けられることもあります。

老後資金を確保するためのポイント

老後資金を確保するためには、複数の収入源を得ることが大切です。収入源には給与所得や私的年金、不動産運用などによる不労所得などがありますが、運用が関係する不労所得はリスクをコントロールしながら取り組むようにしましょう。

また、不要な支出をなくすための家計の見直しも必要です。いかに収入を増やせるか、また不要な支出を抑えられるかを考えながら、方向性を決めると良いでしょう。

もし、自宅が持ち家なら、売却してまとまった資金を得て老後資金とし、その後は賃料を払って売却した家に住み続けられる「リースバック」の利用もおすすめです。

「セゾンのリースバック」は事務手数料などのさまざまな費用が無料なことや、契約後のサービスが充実している点で多くのお客さまから選ばれています。

リースバックの仕組みに興味を持ったなら、ぜひセゾンのリースバックにお問い合わせください。