年をとり心身が弱ってくると、住み慣れた我が家が落ち着くものです。そのため、新たに住み替えるよりも、できれば今の住まいを終の棲家として考えたいと思っておられる方も多いのではないでしょうか。

今回は、今の住まいを終の棲家として安心して住み続けるためのポイントや、自宅に住み続けながら自宅を有効活用して老後資金を調達する方法をご紹介します。

現在の住まいに老後も住み続けるメリット

終の棲家として現在住んでいる家を選ぶメリットは、やはり長く過ごしたからこそ得られる安心感でしょう。子どもが小さい頃から住んでいた家ならば、成長過程で付いた壁や柱の傷も懐かしく、愛着がわくものです。

さらに住宅ローンが完済していれば、負担は固定資産税のみとなりますので、住居費の負担が小さくなる点もメリットです。また、ご自身が所有している家ならば、今後住み続けるうえで必要なリフォームを自由に行うこともできます。

現在の住まいに老後も住み続けるデメリット

逆に終の棲家として自宅を選ぶ際のデメリットは、広さを持て余してしまうことです。子どもが巣立っていき、夫婦2人になった場合、ファミリー向けの間取りは広すぎて掃除なども大変です。

さらに使わない部屋などは物置となってしまうケースも多く、限られた空間のみの利用に対する保有面積の割合が大きすぎることから発生する問題を見過ごすことはできません。

また、子どもの通学や生活環境を考え、学校に近い住宅地などに家を購入していた場合、老後の生活スタイルにその立地が合わなくなる可能性もあります。高齢になった際に年齢を考え車の免許を返納することを考えた場合、その後の移動手段も考慮しなければなりません。

これまで車をメインに利用していた方が公共交通機関を利用するのはなかなか大変でしょう。特に足腰が弱っている場合だと、バスや電車の乗り降りにも苦労することになります。だからといって毎回タクシーを使っていては費用がかさんでしまいます。

さらに、長年住んでいると家の老朽化が進みます。定期的に修繕を行っていても、状況によってはその回数が短くなったり、突発的な修理が発生したりすることも考えられます。

老後資金の形成が必要とされている中で、修繕費用まで考慮して資金を準備しておくのはなかなか大変なことではないでしょうか。

現在の住まいに老後も安心して住み続けるためのポイント

終の棲家として老後も安心して自宅に住み続けるなら、まずはリフォームもしくはバリアフリーなどへの改装を考えましょう。歳をとると、ちょっとした段差もつまづく原因となり、家の中での転倒事故にもつながります。

できるだけフラットな状態になるように改装し、さらに車椅子が必要になった時でも対応できるよう、廊下を広くしておく、手すりを付ける、トイレや洗面所などの扉を引き戸にするなどの検討が必要です。

また、介護が必要な状態になった際に、子ども夫婦に介護をお願いしようと思っているなら、いつでも助けを呼べる二世帯住宅へ改装することも一つの手です。

さらに、老後も引き続き自宅に住み続けることを考えている場合は、住宅ローンを早めに返済しておくこともポイントです。リタイア後も住宅ローンの返済が残っていると、家計の負担になりますし、必要な修繕費用を確保することも難しくなります。

また、リフォームや改修にも費用がかかりますので、老後の収入がどのくらいになるのかを把握し、そのうえで修繕、リフォーム、改修費用を準備しておく必要があります。住宅ローンの返済においては、繰り上げ返済などを活用し、計画的に完済していきましょう。

自宅に住み続けながらできる老後資金対策

自宅に住みながら老後資金を確保する方法には「リースバック」と「リバースモーゲージ」があります。それぞれの違いは以下のとおりです。

・リースバック

自宅を売却し、その後、賃貸借契約を結ぶことで賃料を支払ってその家に住み続けることができる仕組みです。売却することで所有権がなくなるため、その後の固定資産税の負担を気にすることはありません。ただし、その後は賃貸住まいとなるため、賃料が発生するほか、自由にリフォームができないというデメリットがあります。

・リバースモーゲージ

自宅を担保にお金を借り、生存中は利息分のみを支払い、亡くなったあとに担保となっている自宅を売却して最終的な返済に充てる仕組みです。もちろん相続人が返済することで売却を逃れることも可能です。

リバースモーゲージの場合、自宅を売却するわけではないため、バリアフリーなどのリフォームも自由にできますし、費用も借りることができます。

ただし、固定資産税の負担はそのまま続くことになります。融資は限度額までであれば何度でも受けることができますが、住宅ローンの残債が残っている家(抵当権が設定されている家)では利用することができません。

リースバックとリバースモーゲージのどちらを選ぶかについては悩ましいところかもしれません。ただ、リバースモーゲージは対象を戸建てに限定しているケースが多く、マンションでは利用できない場合があるといったデメリットがあります。

さらに、不動産評価額が変動するリスクも考慮しておかなければなりません。また、所得や年齢といった条件が厳しく設定されており、相続人の同意が必要となる点も手続きを煩わしく感じる一因となっているようです。

一方、リースバックは基本的に資金使途を問われませんので、リバースモーゲージよりも利用しやすいといえるでしょう。ちなみにリースバックはマンションでも対象になるケースが多く、対象物件の範囲が広い点もメリットです。

また、売却することでまとまった資金が得られる点が特徴となっていますが、売却したとしても将来買い戻すこともできる点は大きなメリットといえるのではないでしょうか。

リースバックを検討するなら、「セゾンのリースバック」がおすすめです。自宅の買取額や賃貸の家賃、さらに初期費用などを最短即日で見積もってもらえるほか、最短2週間で契約締結まで終了するなど、そのスピードが好評を得ています。

さらに、契約した方には優待サービスや選べる特典が用意されており、売却した後に賃貸で自宅に住む際でも安心して暮らすことができるような配慮がなされています。なんといってもクレディセゾングループであることからも信頼性といった面で安心できるといえそうです。

おわりに

老後の住まい、終の棲家をどこにするかを悩む方は多いと思います。子どもがいるかいないかでも考え方は変わってくるでしょう。現在、リースバックを提供する企業はたくさんありますので、利用の際には複数社のサービス内容を比較して最終的に決めることをおすすめします。

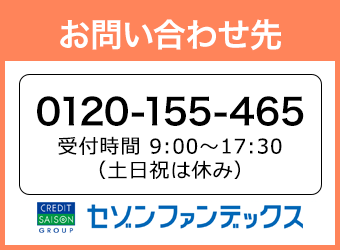

セゾンのリースバックは実績もあり、そのサービスの良さからも安心して任せることができます。利用にあたって不明な点などがある場合は、電話もしくはWEB上で問い合わせることができますので、遠慮なく納得のいくまで質問し、不明点を解消しておきましょう。

もちろん資料請求もWEB上でできますので、興味を持たれたのであれば、一度資料を請求してみてはいかがでしょうか。