投資の世界で大きな可能性を秘めた手法、先物取引。しかし、その一方で高度なスキルと知識を要する取引方法としても知られています。

「先物取引って何だろう?」「どうやって始めればいいのかわからない…」そんな疑問をお持ちのあなたへ。本記事では、先物取引の基本から応用までを、初心者の方にもわかりやすく解説していきます。

先物取引とは?(概要)

まずは、先物取引の基礎知識について解説します。仕組みや種類についても触れるので参考にしてください。

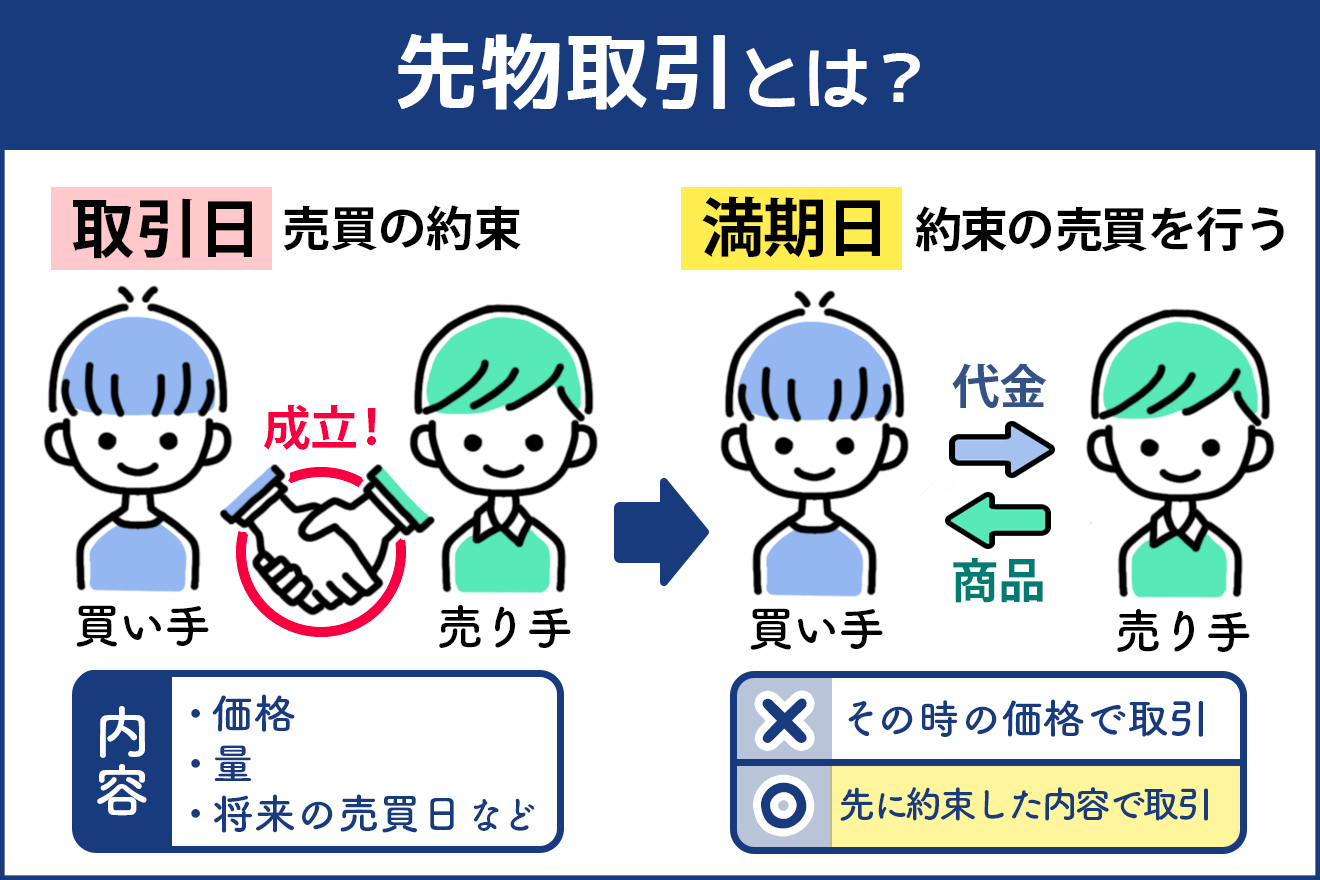

先物取引とは将来の売買を約束する取引

先物取引とは、将来の一定期日に、事前に決めた価格と数量で商品の売買を行う取引です。価格が確定しているため、価格変動リスクを回避できます。

先物取引の仕組み

例えば、10万円の商品があったとします。

取引の時点で、10万円の宝石やダイヤモンドを来年のボーナスで買おうと決意しますが、来年の時点では、10万円で買えるとは限りません。ダイヤモンドなどは価格が変動するため1年後には、価格が上がることも考えられるからです。

そこで、1年後の決済日に10万円で購入する約束を店側と交わすことで、1年後には価格が値上がりしても値下がりしても10万円で手に入れることができます。もしも、ダイヤモンドが15万円に値上がりしていた場合は5万円安く手に入れることができます。逆に、5万円に値下がりしていた場合は5万円高く支払う必要があるということです。

先物取引は、将来の価格変動が分からないからこそ意味のある仕組みです。

先物取引の種類

先物取引には、「商品先物」と「金融先物」の2種類があります。

商品先物とは、原油やトウモロコシ、大豆、金、白金、電力などの商品を対象とした取引です。商品の単位によって売買されるのが特徴で、原油は1キロリットル、トウモロコシは1トン、金は1グラム当たりの価格となります。

金融先物とは、金融商品を対象とした取引です。日経平均株価をはじめ東証株価指数(TOPIX)、通貨や金利、債券を対象としており、4種類に分けられます。

| 金融先物の種類 | 先物取引の対象 | 取引可能商品 |

|---|---|---|

| 株価指数 | 株価指数 | 日経225先物 TOPIX先物 JPX日経インデックス400先物 TOPIX Core30先物 東証マザーズ指数先物 NYダウ先物 |

| 債権 | 債権 | 中期国債先物 長期国債先物 超長期国債先物 |

| 通貨 | 外国通貨 | 米ドル・ユーロ シカゴのマーカンタイル取引所が有名 |

| 金利 | 金利 | ユーロ円3か月金利先物 日本では東京金融取引所で上場・取引されている |

先物取引と信用取引の違い

先物取引に類似した取引で、「信用取引」があります。信用取引とは、証券会社から資金などを借りて取引する方法です。現物取引と同じ市場、価格で取引され、現物市場に「信用取引」という手法が加わったものです。

先物取引と信用取引の違うところは、先物取引には「借りる」「貸す」という行為がなく、決済は将来に先送りされることです。信用取引と先物取引は、レバレッジ(少ない資金で大きな取引をすること)をかけて取引するところは似ていますが、根本的には異なった取引です。

先物取引の特徴

ここからは、先物取引の主な特徴を紹介していきます。

取引の決済は基本的に差金決済となり、実際の商品の受け渡しは行われない

先物取引は、転売価格(買戻価格)と買建価格(売建価格)の差額で決済を行います。つまり、売買金額の差額分が利益となるシステムです。これを「差金決済」といいます。先物取引では売りからでも買いからでも取引をスタートできるので、相場が上がっても、下がっても利益を狙えることがポイントです。

具体例で説明すると、原油先物を100バレル×100ドル(10,000ドル相当)で買い建てた場合、限月時に原油の価格が105ドル/バレルとなっていれば、反対売買で5ドル/バレル×100バレル=500ドルの評価益が発生します。この500ドルの差金が受け取れます。

逆に原油価格が95ドル/バレルに下落していれば、5ドル/バレル×100バレル=500ドルの評価損が出て、その分を支払う必要があります。

このように、実際の原油を受け渡す必要がないため、商品を保有する場所を用意したり、運搬コストをかけたりする必要がありません。

限月という満期を設定

先物取引では、限月(満期)という決済期限が設定されています。この期日までに、建玉(未決済の売買契約)を反対売買で手仕舞うか、最終的に現物の受渡しで決済する必要があります。

限月は商品ごとに設定が異なり、例えば日経225先物では3月、6月、9月、12月が主な限月となっています。取引の際にはこの限月を確認し、期日までの売買を計画する必要があります。

期限を過ぎると、最終的にはSQ(特別清算指数)という値によって強制決済されてしまいます。

夜でも取引できる

株の取引が行われるのは、通常午前9:00から午後3:00までです。この時間帯は日中に仕事がある人には取引が行いにくいのが難点ですが、先物取引では夜間取引も行えます。株価指数先物取引では、午前8:45から午後3:15までの日中立合と午後6:30から翌日午前6:00までの夜間の2つの取引の時間帯があります。そのため、仕事を終え夜家に帰ってからでも取引の時間を確保できます。

証拠金を入れなければならない

証拠金とは、約束の履行を確実にするために当事者が差入れまたは預託する保証金のことです。担保として証拠金を差入れることで少額でも大きな取引ができます。

一定金額の証拠金を入れておけば、売買時に証券会社に支払う手数料以外の費用は発生しません。また、株の信用取引では、金利や管理費などの費用がかかることがありますが、先物取引の場合は金利などの費用の負担もありません。

ただし、決算の際に証拠金から損失額を引いたものがマイナスになった場合、追加で証拠金を差し入れる必要があるので注意しましょう。不足となった証拠金は翌営業日に差入れる必要があります。

売りから始められる

株式の現物取引は、買いからしか入れません。信用取引であれば、売りからも始められますが、費用面や、信用売りができないなどの制約が多く存在します。売りから始める取引のことを「空売り」 といい、空売りは株価が下落しているときでも利益を上げることが可能です。先物取引の場合は、売りでも買いでも自由に取引を開始できます。相場が上昇する予想をしたときは買いから、下落する予想をしたときは売りから取引を始められます。売りから始めて、予想通り相場が下落すれば、買い戻すことで利益が得られますが、予想に反して相場が変動した場合は損失が発生するので注意が必要です。

先物取引のメリット

ここからは、先物取引のメリットについて紹介します。

レバレッジ効果により、少額の証拠金で大きな金額の取引が可能

先物取引は、「てこの原理」のように少ない資金で大きな利益を狙うことができます。これを「レバレッジ効果」といいます。例えば、日経225先物の商品を先物取引したとします。日経225先物が30,000円だった場合、注文数量の1単位である約定1枚あたりの金額は3,000万円です。証拠金は会社によって異なりますが、1,470万円と仮定します。日経平均株価の1,000倍なので、この場合の約定代金は約20倍です。

株価指数などシンプルな商品が取引対象なので、個別銘柄分析は不要

先物取引には代表的な商品として、TOPIXや日経平均株価を対象(原資産)とする「TOPIX先物」や「日経225先物」などがあります。名前の通りTOPIX先物はTOPIXが対象指数、日経225先物は日経平均株価が対象指数の商品です。これらの商品は株価指数が投資対象となるので、株式取引のように個別銘柄の選択や分析の必要がありません。ニュースや新聞などでも定期的に情報が発信されているので、情報収集もしやすく、分かりやすい商品なのもポイントです。また、個別銘柄への投資の際に懸念される上場廃止や倒産リスクなども回避できます。

売り建てができるので、値下がり相場でも機会があれば利益を得られる

先ほども紹介しましたが、先物取引は売りから始められることも大きな特徴の一つです。相場が下落すると予想し売り建てた後、実際に下落した場合、売建玉を買い戻すことで値下がり分を利益として得られます。空売りには逆日歩(信用取引の売り手が負担することになる事前に想定不可なコスト)などの余分コストがかかりますが、先物取引ではそのようなコストはありません。しかし、相場が予想していたものと反対の方向へ変動した場合には、差し入れていた証拠金を上回る損失が発生する可能性もあるので、細かく情報をチェックしておくようにしましょう。

長期保有する必要がなく、短期で売買できるのでスピード感がある

先物取引では期限(限月)が設定されているため、長期的に保有し続ける必要がありません。限月までの短期間で売買を完結させることができます。このため、機動的に売買のタイミングを計れば、短期間で利益を得られる可能性があります。

例えば、株価が上昇すると予想した場合、先物の買い建てを行い、実際に上昇した局面で売り建てをすれば短期間で利益を確定できます。逆に株価が下落すると予想した場合も、売り建てから始め、下落が現実のものとなった時点で買い建てをすれば利益が出ます。

長期投資に比べ、短期で売買できる分、機会損失のリスクも低くなります。株価の変動に素早く反応でき、スピード感を持って売買できるのが先物取引の大きなメリットです。

株の信用取引に比べ手数料などの費用が相対的に安い

株の信用取引では、売買手数料に加え、貸株料や品借料、資金利用料など様々な費用が発生します。一方、先物取引では売買手数料以外に費用はほとんどかかりません。

また、値洗い損益に対する税金の取り扱いも異なります。株の信用取引は課税される一方、先物取引の値洗い損益は課税されません。このため、先物取引は株の信用取引に比べて、費用負担が相対的に軽くなります。

多額の手数料がかからないため、短期の売買を繰り返しても、利益を手数料で持っていかれるリスクが低くなります。さらに税制面でのメリットもあり、手数料やコストを抑えたトレードが可能です。

低コストで効率的な売買ができるのが、先物取引の大きな利点の一つと言えるでしょう。

先物取引のデメリット・リスクが大きいと言われる理由

先物取引のリスクが大きいと言われる理由について解説していきます。

少額で大きな取引ができる分、相場との予想が外れると、損失が大きくなるリスクが高い

先物取引は、少額の資金から大きな利益を狙うことができるのが大きな特徴ですが、その反面、相場の動きが予想と異なる場合は、その分損失も大きくなります。このように、リスクの高い投資でもあります。買い売りの予測を間違うと、大きな損失になるのがデメリットで、投資初心者はおすすめできません。

追加で証拠金を差し入れる必要が出てくる可能性がある

証拠金が不足した場合は、追加で証拠金を納める必要があります。このことを「追証(おいしょう)といいます。追証は、必ず発生するわけではありませんが、証拠金額以上のお金を現金で納めるため、大きな額になる可能性があるでしょう。証拠金不足が解消されない場合は、全建玉を強制決済する場合があるので注意が必要です。

元本割れのリスクがあり、証拠金以上の損失を被る可能性もある

先物取引では、元本(元手の金額)の保証がされていないので注意が必要です。先物取引は、予想と反対の動きになったときに、元本を超える損失や追加の資金投入が発生することがあります。つまり、株価変動の動きによっては、証拠金以上の損失が発生するリスクがあるということです。元本割れリスクを回避するには、ある程度資金に余裕を持たせて準備したり、日々の値動きをチェックしたりするようにしましょう。

期日までに決済が必要で、長期保有の資産運用という発想には合わない

一般的な株式取引や投資信託などは、保有期間に期日がありません。好きなタイミングで売買でき、長期的に保有することが可能です。しかし、先物取引の場合は、あらかじめ期日を決めて取引を行うので長期的に保有するという概念がありません。

そのため、将来や老後のために長期でコツコツ資産形成を考えている方には合いません。長期での資産運用を検討している方は、iDecoやNISAなどの投資方法を検討してみてください。

先物取引の具体例:大豆の場合

先物取引は大きく分けると、一次産品や資源を対象とする実物商品取引と、金融商品を対象とする金融先物取引の2種類があります。

実物商品取引では、貴金属、エネルギー資源、農産物などさまざまな商品が取り扱われています。

例えば、農産物の大豆を先物取引で購入する場合を考えてみましょう。

【具体例:大豆先物取引】

あなたは大豆の価格が下落すると予想し、大豆の先物売り建てを検討しています。

取引条件は以下の通りです。

- 取引日: 2024年4月1日

- 満期日(限月): 2024年9月30日

- 取引対象: 大豆500トン

- 取引価格: 1トン=5,000円

- 必要証拠金: 200万円

つまり、大豆500トンの売り建て取引金額は2,500万円(5,000円×500)となります。しかしこの場合は200万円の証拠金を証券会社に預託するだけで売り建てが可能です。

ここで2通りのケースが考えられます。

【ケース1:大豆価格が下落した場合】

満期日の2024年9月30日時点で、大豆の価格が1トン=4,000円に下落していたとします。この場合、売り建て取引価格2,500万円に対し、時価は2,000万円(4,000円×500)となり、500万円の評価益が発生します。つまり、あなたは200万円の証拠金を拠出したことで、500万円の利益を得られたことになります。

【ケース2:大豆価格が上昇した場合】

逆に、満期日の2024年9月30日時点で、大豆の価格が1トン=6,000円に上昇していたとします。この場合、売り建て取引価格2,500万円に対し、時価は3,000万円(6,000円×500)となり、500万円の評価損が出てしまいます。つまり、200万円の証拠金に加え、さらに300万円の追加資金が必要になってしまうリスクがあるのです。

このように、先物売り建て取引では、限月までの大豆価格の値動きによって、大きな利益を得ることも、大きな損失を被ることもあり得ます。証拠金を差し入れるだけで大きな取引が可能になる半面、リスクが高いのが特徴です。

売り建てから始められるのも先物取引の大きな利点ですが、今回の例のように、値上がりが予想外に進んだ場合は大きな損失に見舞われる可能性もあります。

先物取引の始め方:口座開設から発注までの具体的な手順

ステップ1:証券会社での口座開設

先物取引を始めるには、まず証券会社で「先物・オプション取引口座」の開設が必要です。口座開設方法は、証券会社によって異なりますので、詳細は証券会社のウェブサイトなどで確認してください。多くの証券会社では、ネット上で申し込みが可能です。一部の証券会社では、24時間いつでも申し込みが可能ですが、営業時間外や休日は申し込みできない場合もあります。

口座開設には、マイナンバーカードや運転免許証などの本人確認書類が必要となります。学生や専業主婦など、先物取引の口座開設を制限している証券会社もありますので、ご注意ください。

ステップ2:必要書類の提出

証券会社から送付された書類一式に記入・押印の上、返送します。提出書類は、証券会社によって異なる場合がありますので、詳細は証券会社のウェブサイトなどで確認してください。

主な書類としては、「先物・オプション取引約諾書」、「確認書」、「同意書」などがあります。書類にはルールや注意事項が記載されているので、よく確認しましょう。ネット証券の場合は、書類をオンラインで確認・同意できます。

ステップ3:審査対応

証券会社では、投資経験や資力、金融知識などを確認するために審査が行われます。審査にかかる時間は、証券会社や申込者の状況によって異なります。場合によっては、電話でのヒアリングがあり、数日かかることもあります。

ステップ4:口座開設完了

審査が無事通れば、先物・オプション取引口座が開設されます。証券会社から開設通知が送付されてきます。既に口座をお持ちの場合、簡単な質問に回答するだけで即時開設できる場合もあります。

ステップ5:証拠金の入金

総合口座に入金した資金を、先物口座に振り替えます。証拠金の最低額は、取引する商品や証券会社によって異なりますので、詳細は証券会社のウェブサイトなどで確認してください。証拠金の額に余裕を持たせることをおすすめします。相場の値動きによっては、追加の証拠金が必要になる場合があるためです。追加証拠金の徴収タイミングや方法は、証券会社によって異なります。

ステップ6:発注

証拠金の入金が完了したら、いよいよ注文の発注となります。株式とは別のツールから発注します。成行注文、指値注文に加え、逆指値、IFDなど様々な注文方法が選べます。

- 成行注文:指定した価格に関係なく、現在の市場価格で約定する注文方法です。素早く注文を実行したい場合に適しています。

- 指値注文:希望する価格で約定する注文方法です。希望価格よりも有利な価格で約定する場合もあります。

- 逆指値注文:希望する価格よりも不利な価格で約定する注文方法です。損失をできるだけ小さく抑えたい場合に適しています。

- IFD注文:2つの注文を組み合わせた注文方法です。指値注文と逆指値注文を同時に設定し、状況に応じてどちらか一方の注文が約定します。

注文の際は、以下の点に注意しましょう。

- 注文価格:約定されたい価格を正確に入力しましょう。

- 注文数量:取引したい数量を正確に入力しましょう。

- 証拠金:注文に必要な証拠金があることを確認しましょう。

- 手数料:注文にかかる手数料を確認しましょう。

先物取引ができるおすすめの証券会社

先物取引ができるおすすめの証券会社を紹介します。

楽天証券

楽天証券は低コストが特徴の証券会社で、はじめての方でも使いやすいです。

【主な特徴】

- 楽天ユーザーであれば、楽天ポイントが貯まる

- 商品先物やエネルギー先物など国内外に投資できる

| 銘柄名(先物) | 必要証拠金 | 手数料/1枚 |

|---|---|---|

| 日経225先物 | 138万円 | 275円(税込) |

| 日経ミニ225先物 | 13.8万円 | 38.5円(税込) |

| マザーズ先物 | 5万円 | 41.8円(税込) |

マネックス証券

マネックス証券は、先物取引専用アプリの「マネックストレーダー先物 スマートフォン」で逆指値やツイン指値注文が可能となっています。

【主な特徴】

- 国内株価指数の取引のみなのでシンプルで分かりやすい

- 注文方法がアプリやツイン指値注文など充実している

| 銘柄名(先物) | 必要証拠金 | 手数料/1枚 |

|---|---|---|

| JPX日経400先物 | SPAN証拠金額×掛け目ネットオプション価値の総額 | 55円(税込) |

| 日経225先物 | SPAN証拠金額×掛け目ネットオプション価値の総額 | 275円(税込) |

| 日経225ミニ | SPAN証拠金額×掛け目ネットオプション価値の総額 | 275円(税込) |

先物取引を始める前に知っておきたい10のこと

先物取引は、少額の資金で大きな利益を狙える一方、大きな損失を被るリスクも孕んでいます。これから先物取引を始めようと考えている方は、以下の注意点をしっかりと理解し、慎重に取引を行うようにしましょう。

レバレッジ効果は諸刃の剣

先物取引の魅力は、レバレッジ効果によって少ない資金で大きな取引ができる点にあります。しかし、これは利益だけでなく損失も拡大することを意味します。証拠金に対して大きな金額の取引を行うため、価格の変動率以上に損益が大きくなる可能性があります。

追証(追加証拠金)のリスクを把握

相場が不利に動くと、追加で証拠金を納めなければならない「追証」が発生する可能性があります。想定以上の相場変動が起こった場合、証拠金以上の損失が発生し、追証を求められることがあります。

取引期限「限月」に注意

先物取引には、あらかじめ決められた取引期限(限月)があります。限月が到来すると、保有しているポジションは自動的に決済されます。取引のタイミングを誤ると、不利な価格で決済される可能性があり、損失につながることがあります。

価格変動リスクを過小評価しない

先物市場は現物市場よりも価格変動が大きくなる傾向があります。市場心理や外部要因によって価格が大きく変動するため、常に損失発生の可能性を念頭に置いておく必要があります。

夜間取引は流動性に注意

夜間取引は日中に比べて市場参加者が少なく、流動性が低くなるため、予想外の価格変動が起こる可能性があります。取引が成立しにくくなったり、希望する価格で約定しないリスクがあります。

損切りルールを必ず設定

損失を最小限に抑えるために、損失が一定額に達したら損切りを行うルールを事前に決めておきましょう。損失が拡大する可能性がある一方で、感情的な取引を避けるためにも重要なルールです。

適切な証拠金管理

取引可能な金額すべてを使って取引するのは大変危険です。相場変動に備え、余裕を持った証拠金管理を行うことが重要です。

市場の急変動に備える

重要な経済指標発表時などは、相場が大きく動く可能性があります。急激な価格変動による損失を避けるため、重要な経済イベントなどに注意が必要です。

複雑な注文方法を理解

先物取引には、指値、逆指値、OCO注文など、様々な注文方法があります。それぞれの注文方法の特徴を理解し、状況に応じて使い分けることで、より効果的に取引を行うことができます。

税金についても事前に確認

先物取引の利益は、申告分離課税の対象となり、税率は所得に関係なく一律20.315%(2024年現在)です。利益に対して課税が発生することを理解した上で、取引を行う必要があります。

先物取引は高度な投資手法であり、十分な知識と経験が必要となるため、初心者の方は、取引に伴うリスクや注意点などを十分に理解し、少額から始め、徐々に取引規模を拡大していくことをおすすめします。投資は自己責任です。最終的な投資判断は、ご自身で十分な情報収集を行った上で行ってください。

先物取引初心者の方からよくある質問(Q&A)

先物取引は将来の決められた期日に約束した価格と数量で売買を行う取引です。一方、現物取引は現在の市場価格で売買する取引です。先物取引は将来の価格変動リスクをヘッジする手段として使われることが多いですが、価格変動リスクが低くなるわけではありません。また、先物取引には期日までに決済が必要となる点が異なります。

株式市場の日中取引時間は働いている人には取引しにくい時間帯です。先物取引では夜間(午後6時30分~翌朝6時)の取引も可能なので、仕事帰りや休日にゆっくり取引できるメリットがあります。相場の動きを見ながら、じっくり売買のタイミングを計ることができます。

先物取引で損失が出た場合、損失額が証拠金を下回れば、追加で証拠金を入金する必要があります。これを「追証(おいしょう)」と呼びます。損失が拡大すると、追加で入金しなければなりません。最終的に損失が証拠金の額を超えた場合、元本を割り込むリスクがあります。

先物取引で損失が出た場合、損失額が証拠金を下回れば、追加で証拠金を入金する必要があります。これを「追証(おいしょう)」と呼びます。損失が拡大すると、追加で入金しなければなりません。最終的に損失が証拠金の額を超えた場合、元本を割り込むリスクがあります。

先物取引のメリットは、少額の証拠金で大きな取引ができること、値下がり相場でも利益を得られる可能性があること、取引の対象が株価指数などでシンプルな点です。注意点は、相場予想を誤ると損失が大きくなること、追証が発生する可能性があること、元本割れリスクがあることです。

先物取引のまとめ

先物取引とは、将来の決められた期日に、事前に約束した価格と数量で特定の商品を売買する取引方法です。

その主な特徴は以下の通りです。

- 取引時に決めた価格で将来的に売買が行われるため、価格変動リスクを回避できる

- 取引には期限(限月)があり、限月までに決済が必要

- 売り建てから始められ、値下がり時でも利益を得られる可能性がある

- 取引には証拠金を差し入れる必要がある

先物取引のメリットは、以下の点にあります。

- 少額の証拠金で大きな取引が可能(レバレッジ効果)

- 銘柄選択が簡単(株価指数など)

- 値下がり相場でも売り建てにより利益が狙える

一方で、デメリットやリスクも存在します。

- 相場が予想と逆の動きをした場合、損失が拡大するリスク

- 追加で証拠金を差し入れる必要が発生する可能性

- 元本割れのリスクがある

先物取引は、リスクが高い取引方法ですが、その分メリットも大きい資産運用の一手段です。事前に特徴・メリット・デメリットを十分に理解したうえで、自身に合った取り組み方を見つける必要があります。

おわりに

少額の資金で大きな取引が可能となり、相場の上昇・下降どちらの局面でも利益を狙える可能性を秘めている先物取引。しかし、その魅力の裏には、大きなリスクも潜んでいることを忘れてはなりません。

本記事で解説した仕組み、メリット・デメリット、そして初心者向けの注意点。これらをしっかりと理解し、ご自身の投資目的やリスク許容度と照らし合わせることが、成功への第一歩です。

先物取引は、単なる投機の手段ではありません。適切に活用すれば、ポートフォリオの分散や価格変動リスクのヘッジなど、総合的な資産管理の強力なツールとなり得るのです。

まずは少額から始め、徐々に取引量を増やしていくことをおすすめします。そして、常に最新の市場動向や規制の変更にもアンテナを張り巡らせておきましょう。

投資は、長い旅路です。焦らず、着実に、そして何より楽しみながら先物取引の世界を歩んでいきましょう。