さまざまな雑誌やWEBサイトで「老後資金は若いうちから考える」という記事を見かけますが、60代からの資産運用では意味がないのでしょうか?いいえ、そんなことはありません。「人生100年時代」とよくいわれますが、健康寿命が延びている現代では、いつ始めても遅いということはありません。また、その方法はいくつもあります。このコラムでは、60代になってからでも始められる資産運用の最適な方法について解説いたします。

あなたは老後資金の準備大丈夫ですか?

セゾンのマネースクールは経験豊富なお金のプロがお金の基礎知識から資産有用、老後の資金についてまで幅広いテーマのセミナーをご用意しています。

皆様それぞれが気になるテーマを選んで無料で受講することが可能です。まずは、スキマ時間から参加できるセゾンのマネースクールでプロのお話を聞いてみてはいかがでしょうか。

※本記事は、2023年以前のNISA制度について記載しています。新NISA制度については以下の記事をご確認ください。

老後資金にも「働いてもらう」

最近では、「人生100年時代」と各所でいわれています。医学が進歩するにつれて、100歳まで生きることが珍しくない時代になってきました。100歳まで生きると仮定すると、実は60歳というのは人生の折り返し地点と言えるかもしれません。その先40年も生きていくことになります。

最近では、さまざまな技術の進歩により、身体能力が衰えても楽しめる趣味なども充実してきました。しかし一方で老後生活において、今までの貯蓄で持つかどうか心配になる方もいるのではないでしょうか。

2021年4月に70歳までの就業機会確保を目的に、改正高年齢者雇用安定法が施行されました。今までの60歳定年という通例から雇用継続の機会が少しは増えるものと考えますが、働かなくなった以降は、年金を収入源とした生活になります。

そうなると、当然老後資金が心配になります。老後のための貯蓄をそのまま運用せずに使い続けるだけだと、途中で貯蓄がなくなってしまうかもしれません。これを防ぐためには貯蓄を少しでも増やしていくその方法を考えていくことの重要性が増しているといえます。

ただここでリスクの高い投資を行い、せっかくの貯蓄を減らしてしまっては元も子もありません。これまで投資経験がない方は、投資をいきなり始めるのではなく、まず学ぶことから始め、「リスクは小さく、そして効率的に増やせる」資産運用方法がおすすめであると考えます。ここからはひとつずつ方法を紹介していきます。

60代からのおすすめの資産運用5選

ここからは、60代からのおすすめの資産運用5選を紹介します。それぞれの特徴を掴んでみましょう。

つみたてNISA

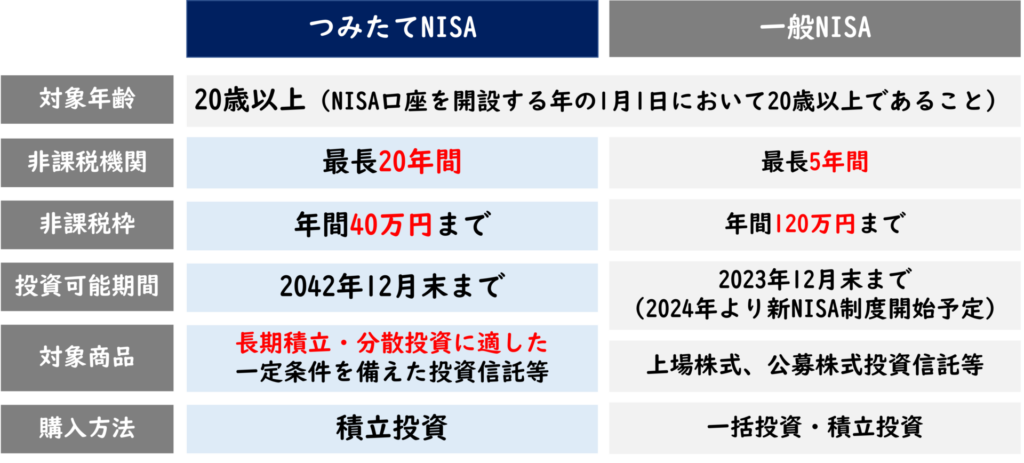

「つみたてNISA」という名前を一度は聞いたことがあるのではないでしょうか。つみたてNISAとは、長期の積み立て・分散投資を通した資産形成を支援するために作られた少額投資非課税制度です。

通常、投資信託で運用した利益、いわゆる運用益には20.315%(所得税および復興特別所得税15.315%、住民税5%)の税金がかかりますが、つみたてNISAの場合、この運用益に課税される20.315%の税金が投資した年を含めて最長20年間非課税になる少額投資非課税制度があります。投資する金額は、毎年40万まで行うことができます。

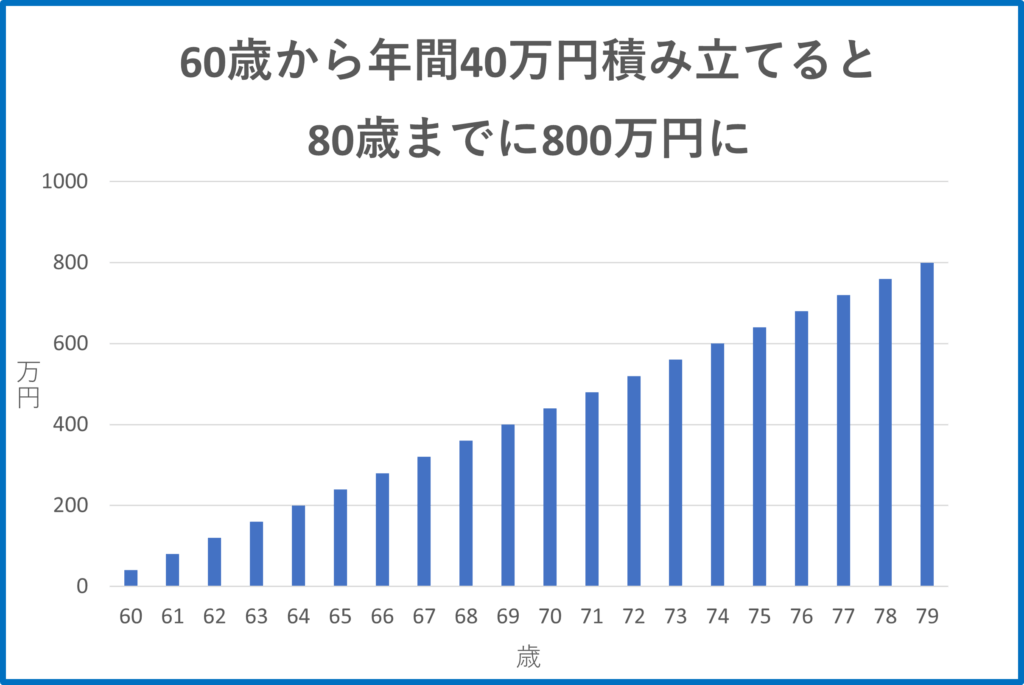

しかし、ここで疑問が出ます。「60歳から20年間積み立てると80歳になってしまうが、意味があるのか?」という点です。ただ考え方を変えれば非常に有効な手段になります。

80歳というのは日本男性の平均寿命に近い数字です。しかし、おおよそ半分の人が実際にはまだ元気なのです。もちろん、介護状態や認知症になるリスクも高くなってきます。2012年時点で、65歳以上の高齢者の7人に1人が認知症だとされていますが、2025年には、5人に1人までその割合が増加するといわれており、認知症リスクに金銭的に備える有効手段であると考えます。またご自身だけでなく、パートナーに介護が必要になる場合も増えてくるでしょう。

そういった認知症・介護に対して、認知症保険や介護保険に加入して備えることもひとつの手段です。一方でそれら保険は掛け捨ての商品が多く、必要なかった場合の掛金は掛け捨てなので、返戻されることがなく無駄になってしまうと考えることもできます。そのように考えると、老後資金を介護保険に充てるのではなく、「つみたてNISA」に充てるのは資産の有効活用につながるといえるのではないでしょうか。

年間40万円を20年間積み立てたとすると、運用益を考慮しなかったとしても、40万円×20年で合計800万円を積み立てることができます。

800万円を用意できれば、認知症・介護に対する費用に充てることができます。ご自身、パートナー含め健康であり、そのような費用が必要にならなければ、老後資金として活用していけば問題ありません。つみたてNISAの場合、万が一80歳になる前の段階で資金が必要になった場合には、途中で売却することもできます。

介護保険に充ててしまうと、介護状態になった時しか保険金が下りないので、「つみたてNISA」の方がより使い勝手の良い資金として活用できるでしょう。検討の価値はあると思います。

なお「つみたてNISA」とは別に、「NISA」という制度もあります。NISAは、つみたてNISAと同様に、売却で出た利益や配当などの受取りも非課税となります。こちらは、年間投資上限額が120万円で非課税期間最長5年という特徴があります。NISAとつみたてNISAは同じ年に併用することができないので、注意が必要です。

投資信託

資産運用となると株式投資を思い浮かべる方も多いと思います。株式投資の場合は、1つの銘柄が大きく下落したときに、貯めていた老後資金も大きく目減りしてしまうというリスクがあります。

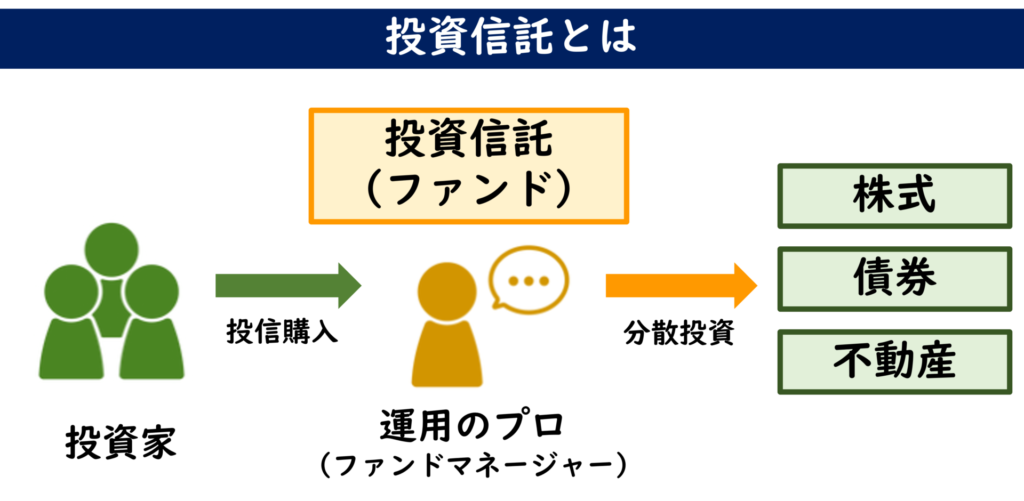

そこでおすすめなのが投資信託です。投資信託とは、さまざまな投資家から集めたお金をひとつの大きな資金として、専門家が株式や債権などに投資して運用を行う金融商品です。投資信託のメリットは下記の3つです。

・少額から投資が始められる

投資信託は、100円からと少額から投資することができるのが魅力です。株式投資は、投資信託とは異なり、購入するのに企業の株価に合わせある程度大きなお金が必要です。

例えば、ある企業の株価が1株500円で売買単位が1,000株だとしましょう。この企業の株を株式投資として購入する場合、最低でも50万円は必要になります。

運用の専門家が運用してくれる

個人で運用するとなると多大な時間と知識が必要になる金融取引ですが、投資信託に関しては、運用の専門家であるファンドマネージャーが各ファンドの運用方針に基づいて投資判断から取引まで代わりに行ってくれます。投資した後は、定期的に出されるレポートで運用状況を把握することができます。

分散投資によるリスク軽減

1つの銘柄だけに投資を行っていた場合、企業が倒産した場合や株価が下落すると、その影響を全面に受けてしまい大きな損失を被る可能性があります。その点、投資信託の商品それぞれで分散投資のポートフォリオを構成しているもの多く、また複数の投資信託に資金を分けて投資することも、もちろん可能ですので、株価の下落などのさまざまなリスクに対しての分散・軽減につながります。

投資信託の場合はリスク分散が可能になるため、老後のための貯蓄に回しても、株式投資に比べ、比較的低リスクで運用が可能になるでしょう。

もし老後資金を運用する場合には、できるだけ幅広く分散投資できるバランスファンドなどがおすすめです。バランスファンドとは、国内株式、海外株式、国内債券、海外債権、REIT(不動産)、金、石油などのコモディティを中心に分散投資された商品です。資産が一瞬で増えるということはないですが、その分一気に損をするリスクも少ない商品です。老後に向けた資産形成では、損失が大きくならないようリスクを抑えた運用を最優先に考えた方が良いでしょう。

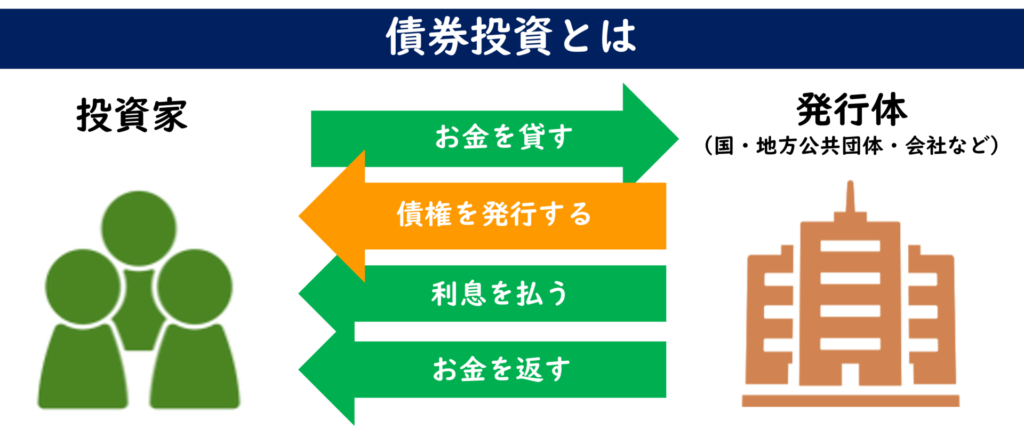

債券投資

債券とは国や企業が金融機関からではなく、投資家から借り入れをするものです。債権は発行する主体が異なることで、呼び方も変わります。国が発行する債券を国債といい、企業が発行する債券を社債といいます。債券を購入すると、資金を国や企業に貸している期間に年2回の利息収入を得ることができ、満期になれば元本が戻ってきます。

債券のリスクとしては、債券を発行する国や会社が破綻することです。しかし個人が買うことのできる債券で倒産するような企業が発行しているものはほとんどないので、倒産のリスクは限りなく低いといえるでしょう。

債券は途中で売却をすると元本割れをしてしまいますが、満期まで保持していると保持期間中の利息を受け取ることが可能で、満期には元本が返ってきます。ですので、元本割れのリスクがほとんどないため堅実に運用したい方には非常におすすめの投資商品です。

債券は主に証券会社で購入が可能です。利回りとしては日本の企業が発行しているもので0.1〜1.0%ほどなので、大きい利益にはなりにくいのですが、その分リスクも低いです。

上記ではいわゆる日本が発行する国債と日本の企業が発行する社債について解説しましたが、債券には他にも以下のような種類があり、利回りは高いものはリスクも相対的に大きいので、投資をする際は注意が必要です。

外貨建債券

外貨建ては該当する国の通貨で購入するので為替リスクがあり、円高になった場合は損をします。ドルの場合、比較的円と比べても為替相場が安定しているので、円高になってしまっても円安になるのを待てば、損失が回復することもあります。

一方で、利回りが高い新興国通貨は注意が必要です。大きい損失が生まれる確率も高くなり、円を現地通貨に換える為替手数料も割高になりやすいです。

仕組債

仕組債とは株価や為替相場によって、元本の返還金額や利息が変わる債券のことです。先物取引のようなデリバティブ取引と呼ばれている商品が含まれていて、途中での売却がしづらく、想定と違った動きになると大きな損失につながることもあります。

債券で資産運用を行う際、商品理解のないままリスクの高いものへの資金投入はせず、国債や社債のようなリスクを避けた商品で運用していくことがおすすめです。

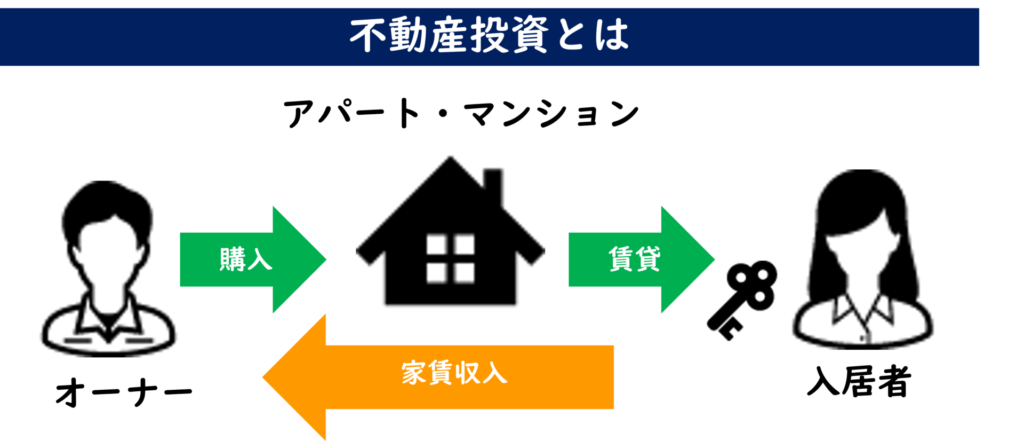

不動産投資

不動産投資とは、お持ちの不動産を賃貸として貸し出し家賃収入を得たり、そのお持ちの不動産を売却することで売却益を得たりする現物の不動産を介した投資をいいます。

昔から不動産はインフレに強いといわれています。インフレとは、インフレーションの略語であり、通貨の価値に対して物価が上昇することをいいます。インフレとなり物価が上昇した場合は、不動産投資で得る家賃についても、同様に物価に連動し、あがることが想定されます。家賃があがることは、オーナーにとっては収入が増えることであり、利回りが変わらなければ、不動産価値も上昇します。

不動産投資のリスクとしては、入居者の空室リスクや滞納リスクなどありますが、不動産投資を行う物件選定時に、ファミリータイプではなく、ワンルームタイプであまり個別性が弱い物件を選択したり、首都圏などの人口が多いエリアで駅が近いなどの利便性が良い物件を選択するなど、なるべく需要が見込める物件を選ぶのが良いでしょう。滞納リスクには、自然人の連帯保証ではなく、家賃保証会社の利用を条件に貸し出すなど、リスクを極力抑制する方法もあります。

また、不動産は、「管理を買え」というように、購入した以降の管理いかんによって不動産の価値は大きく変わってくるといわれています。ですので、不動産管理に精通しており業歴も長く信頼できるところに任せるのが良いでしょう。

なお、不動産売買から不動産管理まで一貫してグループ企業内で運営している企業の方が、建設・販売から管理まで一貫した体制で行っているため、オーナーとして、情報提供が不足していたとしても、不動産会社内で情報共有もされやすいでしょう。

不動産投資にご興味ある方・詳しいお話を伺いたい方は、こちら。

(リンク先は、株式会社FJネクストが運営しています。)

不動産小口化商品

不動産小口化商品とは、特定の不動産を、小口に分けて、一口単位から購入しやすくした商品です。購入した口数に応じて、不動産の賃料収入や売却益を出資した方に分配する仕組みです。

この商品の利点は、現物の不動産投資と比べ少額から不動産投資を行うことができます。また、任意組合出資の方式で運営されている商品は、購入した割合に応じて不動産を持分所有することになります。この場合、税務上、現物不動産への投資と同様の扱いとなることから、相続税評価額についても現物不動産の持分所有と同じ方法で算出します。不動産の相続税評価額は、土地は路線価方式(または倍率方式)、建物は固定資産税評価額に基づき現物不動産と同様に算出します。現金で資産を保有しているよりも不動産小口化商品を購入し不動産持分として資産を保有しておくことで相続税の圧縮が期待できます。

なお、不動産の運営は、現物不動産投資とは異なり、任意組合が運営して行うため、オーナー自ら管理・運営する手間がない商品となっています。

まずは学ぶことから始めるのもあり

解説した資産運用はどれも比較的リスクの低い運用方法になりますが、金融商品には非常にリスクの高いものも多く存在しますので、資産運用をする際には商品ごとの特性を事前によく調べたうえで行うことをおすすめします。

将来に備えたお金の基礎知識を⾝に付けていただくことを⽬的に、「セゾンマネースクール」を開催していますので、お金に関するお悩みを解消するには「セゾンマネースクール」で学んでみるのはいかがでしょうか。

会場とオンラインからスクールを選択でき、老後資金や資産形成など、スクールのジャンルもさまざまです。金融知識に詳しくない方でも、「初心者」向けのスクールも準備されているため、気軽に申し込み、体験してみるのも良いでしょう。働いている方向けに「土日祝」のスクールも用意されていますので、都合のつく時間を選ぶことができます。

おわりに

60代で始めるのに最適な投資方法について解説しました。老後資金となるとご自身の生活費としても使っていくことになるので、なるべくリスクを避けたうえで効率的な運用方法で投資をしていくことが重要でしょう。気になるものがあれば資料を取り寄せてみるのも良いでしょう。