「資産管理」というと大げさですが、実際には簡単な家計簿のようなものです。

といっても、私は家計簿をつけて細かくお金を管理するのは大の苦手です。あまり細かく管理するとお金に縛られてしまい、心の余裕がなくなる気がするので、「ざっくり」「カンタン」をモットーにしています。

今回は、私がしている資産管理の方法をご紹介します。

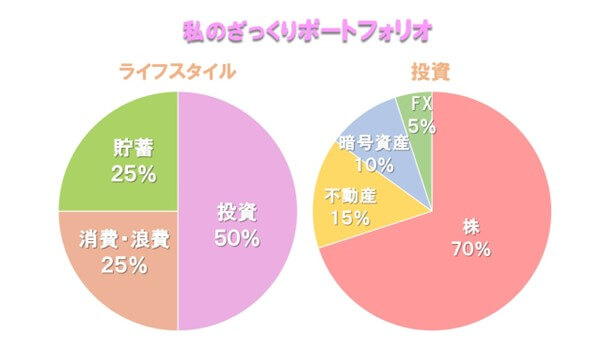

1.私のざっくりポートフォリオ

ポートフォリオとは「資産(財産)の内訳」です。

「国内の株式50%、外貨20%、不動産投資30%」のような投資の内訳を円グラフにした図を、皆さんも目にしたことはあると思います。私はこれを自身の資産の内訳を把握するために書いてみました。

ざっくりとしたポートフォリオを書き出してみたら、お金の使い方も見えますし、何を増やして何を減らせば良いのかも見えてきます。それをもとに理想的な資産の配分を考えられるきっかけになるのです。

私のポートフォリオは次のような感じです。

◎投資:50%

株式投資や不動産投資などに使うお金です。さらに、現在の投資の中の内訳は、株70%、不動産15%、暗号資産10%、FX5%という感じです。

※ 初心者の方は、投資に使うのは余剰資金の20%〜30%ぐらいがおすすめです。余剰資金は「これから5年間ぐらいは使わなくても困らないお金」と考えてみてください。30万円の余剰資金があるなら、6万〜9万円を投資の資金にする感じになります。

◎貯蓄:25%

貯蓄は資産の4分の1と決めて、このお金には「絶対に手を付けない!」と決めています。老後のためのお金や家族に何かあったときのためのお金、自身に何かあっても5年ぐらいは生きていけるだろうと思えるお金をストックしています。

◎消費と浪費:25%

なるべく毎月出て行くお金を一定にするためにも、この2つは25%以内で収まるように心掛けています。消費は水道・光熱費や食費、賃貸の家賃や住宅ローンといった生活するうえで必要なお金です。浪費は遊ぶために使うお金で全体の10分の1ぐらいです。私は趣味といえるものもないので、友達との食事と実家に帰るための交通費の往復代ぐらいしか使いません(笑)。

芸能関係の仕事は服やバッグ、アクセサリーなどの小物、メイクや美容院代は必要経費になることが多いので、自身のお金を使わずに済むところはメリットかもしれませんね。

内訳といっても3つしかないので、ポートフォリオを作る必要もなさそうだと感じるかもしれません。でも、「視覚化」することで見えてくるものがあります。

消費と浪費の割合があまりにも多かったら、今のままではお金は貯まらないと分かります。これは、家計簿とにらめっこしているだけでは、なかなか実感としてつかめないかもしれません。さらに消費と浪費を2つに分ければ、「浪費で20%も使ってるから減らさなきゃ」という具合に、どこに問題があるのかも見えてくるでしょう。

私は投資に50%使っていますが、「そんなに投資に回せない」と思われる方は、10%や20%で充分だと思います。貯蓄50%で、堅実に資産を守っていくのも理想的です。ただ、その収入源をいつまで確保できるのかは考えておいたほうが良いと思います。

私が投資に半分費やしているのは、芸能界のお仕事は不安定で、いつなくなるか分からないからです。コロナショックが起きた2020年の芸能の収入は8割減でした。そのような波のあるお仕事なので、投資でお金を増やしてポートフォリオのバランスを保っています。

芸能界ではなくても、今の時代はいつ仕事がなくなるのか分からないので、貯蓄をどうすれば守っていけるかを考えておいた方が安全ではないでしょうか。

ポートフォリオは年齢によっても変わってくると思います。私も老後が近くなったら、投資の割合を減らして貯蓄の割合を増やすかもしれません。それまでに充分なお金を蓄えるためにも、今は投資の割合を増やして「攻め」で資産をつくる時期だと考えています。

2.銀行口座でカンタン資産管理

資産管理のためのアプリもありますが、私はそれも使っていません。その代わりに、銀行口座を用途別にいくつか作っています。

たとえば、仕事のお金が振り込まれる用、住宅ローン用、生活費用、貯金用、郵便貯金用、それとは別に証券会社でつくった株の口座もあります。このうち、貯金用の口座にあるお金(ポートフォリオの貯蓄に当たるお金)は絶対に手を付けません。住宅ローンや生活費用のお金は、仕事のお金の口座から移します。

住宅ローン用の口座を作ったのは、「毎月払わなきゃ」と精神的に追い込まれるのは嫌なので、1年間で300万円ぐらいをストックして、そこから引き落とされるようにしているからです。先にストックしておくと、「今月はローンを払えない」と慌てることもありません。賃貸に住んでいる場合は、家賃用の口座を作っても良いと思います。

全財産をつぎ込んで失敗したというのは投資家の「あるある」です。そうならないために、他の用途と投資用の口座はしっかりと分けています。これが私の安全装置なのです。

株の利益が出たら次の株を買う時の資金にするので、株用の口座の中でお金を回しています。もう少し攻めの投資をしたいときは、数年に一度、仕事のお金用の口座からお金を移すこともありますが、基本的には他の口座のお金を株には回さないようにしています。口座をたくさん作ったら、それこそ管理が大変になると感じるかもしれませんが、そんなことはありません。

今月の生活費にどれだけ使ったのかを知りたければ、ネットでその口座の履歴を見ればすべて分かります。電卓を叩かなくてもその口座の収支が分かるので、充分家計簿代わりになります。仕事でどれぐらいのお金が入って来たのかも仕事用の口座を見れば分かりますし、それこそ貯金がどれだけ貯まったのかも一目瞭然です。一冊の家計簿やアプリでまとめなくても、お金の全体的な流れをざっくりと把握できれば「良し」、としています。

口座が一つだけだと収入と支出がハッキリと分かれていないので、貯めるはずのお金もいつの間にか使っていたりします。だから、お金が入ってくる用と貯める用、普段使う用の最低でも3つに分けることをおすすめします。

銀行ごとにハンコを変えているので、それはちょっと不便ですが、脱ハンコが進んだら、その手間もなくなるでしょう。皆さんも、既に複数の口座を持っている方も多いと思いますので、用途別に分けてみてはいかがでしょうか。

3.バーコード決済を家計簿代わりにする

バーコード決済とはスマホで支払いをできる方法です。お店で支払うときに、スマホに表示されたバーコードかQRコードを読み取ってもらいます。

私は数年前からPayPayを使っています。コロナショックになる前は電車に乗ることもあったので、Suicaを毎回1万円チャージして自動販売機やキヨスクなどで使っていましたが、現在はPayPayだけです。

コンビニやスーパーで買い物をする時だけではなく、タクシーに乗った時、本屋さんや洋服屋さん、オンラインショップでの買い物など、PayPayが使える店舗なら必ずというほど使っています。元々、ムダ遣いしないために現金はあまり持ち歩かないようにしていたのですが、ほとんど現金を使わなくなりました。

財布の中のお金がいつの間にかなくなってしまい、何に使ったか分からないなんてことはありませんか? バーコード決済が便利なのは、支払履歴を見れば直近で何を買ったのかが分かるので、これも家計簿代わりに使えるところです。家計簿ソフトでレシートをスキャンして管理する方法より、手間が全然かかりません。

ただし、銀行口座と違い、複数あるとどの電子マネーにいくら入れているのか把握しづらくなります。複数の電子マネーにチャージするのも面倒なので、1つに集約するのがコツです。バーコード決済はキャッシュバックやポイントが倍になる期間もあるので、上手に使いこなすとお金がコツコツ貯まります。

おわりに

ざっくり資産管理をすると、どれぐらい資産があるのかも、お金の使い方の傾向も見えてくるでしょう。家計簿を見ながら「今月は食費を5,000円も減らせた!」とモチベーションが上がるような節約好きな方は、その方法のままでいいと思います。けれども、ため息をつきながら「今月もカツカツだ……」と頭を抱えるぐらいなら、その時間を他のことに変えてみませんか?

家計簿をつけるのに毎日10分かけるとしたら、月に5時間、年間で60時間かかる計算になります。その時間を、お金を増やすために使うほうが、お金の増減に惑わされないで済むと思います。お金を減らさない努力ももちろん大切ですが、増やすことにも力を入れれば、きっとよりハッピーでいられます。ざっくり資産管理はご自身や家族の心の余裕を生むための方法でもあるのです。

「なりたい自分」に近付けるような、人生を自由にデザインできるようになる方法を発信しています。

私・杉原杏璃がみなさんと一緒に資産運用について学んだり話したり交流する場所資産運用ルーム~Polish~が9/1よりSTARTしました!!

杉原杏璃の投資アカデミー 無料メルマガにご登録いただくと、株式投資、不動産投資講座が大好評のオンラインサロン募集情報などのお知らせをいち早く受け取っていただけるので、良かったら登録しみてください!