ネット記事やニュースで「インフレ」「物価高」といった言葉を耳にし、不安を感じている方も多いのではないでしょうか。

特に年金生活者は、生活費の上昇が家計に直結しやすく、今後の暮らしに影響が出ることも懸念されます。また、食料品や光熱費といった生活必需品の割合が高い世帯ほど、インフレの影響が大きくなる「インフレ格差」も問題視されています。

この記事では、インフレと年金額の関係をわかりやすく整理し、老後資金の不足リスクに備える生活防衛策についても紹介します。年金生活に不安を感じている方に、老後資金を考えるヒントとなる内容です。ぜひ最後までご覧ください。

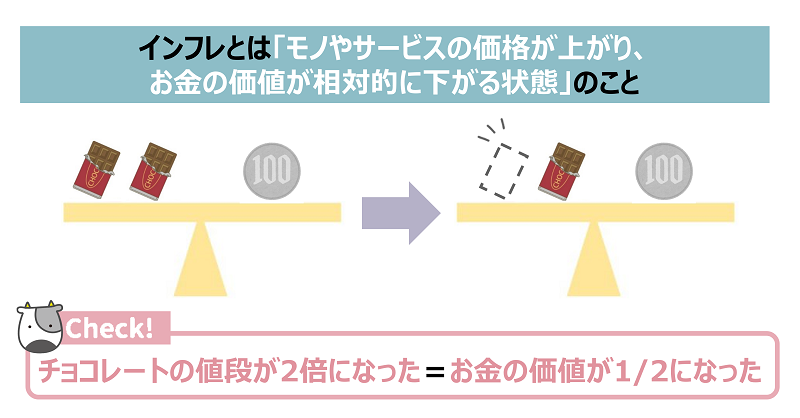

インフレの仕組み

インフレとは「物やサービスの価格が継続的に上昇する状態」を指します。例えば、以前は100円で買えていたものが、数年後には200円になる、といった現象です。

インフレが起こる主な原因は以下の3つです。

- 商品やサービスの需要が急激に高まる(需要増)

- 災害や人手不足などにより供給量が減る(供給不足)

- 原材料やエネルギー価格が上昇する(コスト増)

最近では、世界的なエネルギー価格や食料価格の高騰、ロシア・ウクライナ情勢や円安の影響も重なり、特に輸入品が多い日本では物価が上がりやすくなっています。

身近なものでいうと、毎日の食卓に並ぶ野菜や主食、そして生活に欠かせない電気代などが大きく値上がりしていることがわかります。

総務省が発表した「2020年基準消費者物価指数(CPI)」によると、2025年(令和7年)10月分の物価変動率(小分類)は以下のとおりです。

| 品目 | 前年同月比上昇率 |

|---|---|

| コーヒー豆 | 53.4% |

| うるち米(コシヒカリを除く) | 39.6% |

| チョコレート | 36.9% |

インフレによって物の値段が上がっても、収入がそれに見合って増えなければ、実質的な購買力が下がります。つまり「同じお金で買える量が減る」ため、生活水準の維持が難しくなります。

インフレで年金は実質減ることになる

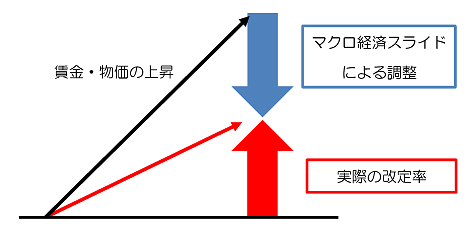

年金受給者の生活水準を守るため、年金支給額は「物価スライド」によって物価の上昇に連動する仕組みになっています。ただし、年金財政を維持するため「マクロ経済スライド」による調整も加えられており、物価上昇分がすべて年金に反映されるわけではありません。

例えば、物価が3%上がっても年金が1.5%しか増えなければ、実質的な購買力は低下します。このため、「年金は増えているのに生活が楽にならない」と感じる方も多いのが現状です。

年金支給額は物価スライドの影響を受けて決まる

年金支給額は、「物価スライド」と呼ばれる仕組みによって、毎年の物価や賃金の変動に合わせて見直されます。これは、物価や賃金が上昇した場合に年金額も引き上げることで、受給者の実質的な購買力を維持することを目的とした制度です。

ただし、物価が上がった分すべてがそのまま年金額に反映されるわけではありません。年金制度の財政バランスを保つために、「マクロ経済スライド」という調整も行われています。

これは、少子高齢化の進行や平均寿命の延びなどによる年金財政への負担増を踏まえ、年金の増加率を一定程度抑える仕組みです。

このため、物価や賃金が上昇しても、マクロ経済スライドによる調整率が差し引かれ、年金の増加幅が抑えられることがあります。結果として、「年金が増えても生活が楽にならない」と感じる一因となっています。

物価スライドとマクロ経済スライドの違い

| 制度名 | 仕組み・目的 |

|---|---|

| 物価スライド | 物価や賃金の変動に合わせて年金額を調整し、購買力を維持する |

| マクロ経済スライド | 現役世代の減少や長寿化を踏まえ、年金額の増加を抑制し、財政を維持 |

このように、物価スライドとマクロ経済スライドの両方が適用されているため、年金の増加が物価上昇に追いつかず、受給者の実質的な生活水準が低下する場合があります。

2025年の国民年金の満額は831,696円

2025年度の年金支給額(厚労省発表)は以下の通りです。

| 月額 | 年額 | |

|---|---|---|

| 老齢基礎年金(満額) | 69,308円 | 831,696円 |

| 厚生年金(夫婦2人のモデル世帯) | 232,784円 | 2,793,408円 |

2024年度(前年)は816,000円だったため、2025年度は1.9%の増額となりました。しかし、物価上昇率との差やマクロ経済スライドによる調整により、実質的には0.4%の目減りとなります。

2025年の年金は実質0.4%目減り

2025年度の年金は、物価上昇に対して実質0.4%目減りしたことになります。

2025年度の年金額は、先述のとおり前年度から1.9%増額されました。表面的には年金が増えて喜ばしいように思えますが「思ったほど生活が楽にならない」と実感している方も多いかもしれません。

その背景には「マクロ経済スライド」による調整があります。2025年度に適用された各種指標は、以下のとおりです。

| 項目 | 変動率 |

|---|---|

| 物価変動率 | +2.7% |

| 手取り賃金変動率 | +2.3% |

| マクロ経済スライド調整率 | ▲0.4% |

| 実際の年金改定率 | +1.9%(=2.3%-0.4%) |

年金の改定率は、「物価変動率」と「手取り賃金変動率」のいずれか低い方が基準となります。今回は物価が+2.7%上昇した一方、賃金の伸びは+2.3%にとどまったため、賃金変動率(+2.3%)が採用されました。

そこからさらに、年金制度の持続性を保つために「マクロ経済スライド」で0.4%分が抑制され、実際の年金改定率は+1.9%となりました。

つまり、賃金変動率(+2.3%)に対して年金の増加率は+1.9%にとどまったため、実質的に年金は0.4%目減りしたことになります。これが「年金が増えても生活が楽にならない」背景です。

今後もインフレが続く可能性は?

ここ数年の物価高騰を受け、「このままインフレが続くのでは…」と不安を感じている方も多いでしょう。今後のインフレ動向は、さまざまな外部要因によって大きく左右されます。

主な影響要因は、以下のとおりです。

- 欧米の金融政策(利上げ・利下げ)や為替相場の変動

- 日本銀行による金融政策(金利の引き上げなど)

- 原油・ガス・穀物などの国際価格の動向

- 地政学的リスク(中東やロシア・ウクライナ情勢など)

例えば、米国などが利下げに転じれば円高が進行し、輸入物価が下がることで、国内の物価上昇はやや落ち着く可能性があります。一方、円安が続いた場合や、エネルギー・食料などの国際価格が高騰した場合は、日本の物価高が長引くリスクも考えられます。

また、日本銀行が金利を引き上げれば海外との金利差が縮小し、円高が進みやすくなります。その結果、輸入品の価格が抑えられ、インフレの沈静化につながることもあります。

ただし、中東やロシア・ウクライナ情勢などの国際情勢の変化や地政学的リスクが再燃すると、原油や穀物などの国際価格が再び高騰し、エネルギーや食品価格の上昇につながる恐れもあります。

今後もしばらくは「物価高の高止まり」が続くリスクを見据えたライフプランや資産管理が求められるでしょう。

インフレが続くと老後に必要な資金はどう増える?

インフレが続くと日々の生活費だけでなく、将来の資金計画にも大きな影響を及ぼします。特に老後は主に年金などの固定収入で生活することになるため、想定以上に生活費がかかるケースでは、資金不足に陥るリスクが高まるでしょう。

この章では、インフレが老後の生活費や必要資金に与える影響や、近年話題となった「老後2000万円問題」がどう変化するのかについて解説します。

インフレが継続すると必要な資金も増加する可能性も

インフレが継続すると、食費や光熱費など日常生活にかかる支出が全体的に上昇し、老後に必要な資金も今後さらに増える可能性があります。すでに物価高を実感している方も多く、従来の老後資金計画だけでは不十分になるケースも考えられます。

また、高齢期特有の医療費や介護費も増加傾向にあります。厚生労働省が公表した「令和4(2022)年度 国民医療費の概況」によると、人口ひとり当たりの国民医療費は373,700円で、前年より4.2%の増加(+14,900円)となっています。

この金額は健康保険の自己負担割合(1~3割)を含まない医療費の総額ですが、今後も医療・介護費の増加を見越した資金計画が求められます。

加えて、長寿化の進展により、介護費用が増えることも予想されます。物価上昇や医療・介護費用の増加をふまえ、今後の老後資金計画にはより一層の備えが必要です。

「老後2000万円問題」がより深刻になる?

老後資金については「老後2,000万円問題」がたびたび話題になります。これは、金融庁の報告書に基づき、65歳以上の夫婦のみの無職世帯で、年金収入だけでは毎月約5万円の赤字が生じ、それが30年続くと約2,000万円が不足するという内容です。

しかし、今後もインフレが続けば、当初想定されていた2,000万円では足りなくなる可能性があります。医療費や介護費の増加を含めると、さらに多くの資金が必要になるかもしれません。

なお、この2,000万円という金額はあくまで一例であり、実際に必要な老後資金は以下のような要素によって大きく異なります。

- 個々のライフスタイル

- 家族構成

- 居住形態

- 健康状態

- どのような老後を送りたいか など

たとえば、毎月2万円の赤字で済む世帯なら、30年間で必要な金額は約720万円となります。したがって、2,000万円という数字を絶対視せず、あくまで目安として参考にし、自分の状況や今後の物価動向をふまえて必要な備えを考えることが重要です。

年金生活者がインフレ下で安定した生活を送る方法

インフレが続くなか、年金生活者にとって「どうすれば今の生活を維持できるのか」は重要な課題です。以下の4つの対策を中心に、現実的な方法をまとめました。

支出を見直す

生活費が上昇するインフレ下では、まず固定費や日常の支出を見直すことが有効です。

- 保険料(生命保険・医療保険・介護保険など)

- 通信費(スマホ・インターネット)

- サブスクリプションや会費類

これらは一度見直せば節約効果が継続しやすい項目です。また、食費や光熱費などの変動費も無理のない範囲で調整しましょう。

特に高齢者の場合は、医療保険や介護保険の保障内容が重複していないか、必要な特約が付いているかを再確認するのも大切です。

投資を検討する

インフレ下では現金の価値が目減りするため、インフレに強い資産へ分散投資するのも有力な選択肢です。

- 株式や

- 投資信託

- 外貨建て債券や物価連動債券

- 不動産

- 金などのコモディティ(エネルギー関連資源など)

iDeCoや新NISAなどの税制優遇制度を活用すれば、少額からでも効率の良い投資ができます。

ただし、投資には元本割れリスクがあるため、必ず余裕資金・リスク許容度の範囲内で行いましょう。高齢者は「大きく増やす」よりも「資産の価値を維持する」視点が現実的です。

無理のない範囲で働き続ける

インフレによる生活費の上昇分を補うため、少しでも働いて収入を得るのも有効です。

- シルバー人材センターや短時間アルバイト

- 在宅ワークや週数日のパートなど

月に数万円でも収入があれば、老後資金の減りを抑えられます。なお、60歳以降も厚生年金に加入して働く場合は「在職老齢年金制度」により、年金と給与の合計が一定額(2025年度は51万円)を超えると年金の一部が停止される点に注意しましょう。

年金の繰り下げ受給を検討する

年金の受給開始を遅らせる(繰り下げ受給)ことで、将来の受給額を増やすことも可能です。

- 1ヵ月繰り下げるごとに年金額が0.7%増加

- 最大75歳まで繰り下げると、受給額は最大84%増

- 例:65歳で月20万円→70歳まで繰り下げると約28.4万円に

ただし、繰り下げ期間中は年金を受け取れないため、その間の生活資金や医療費等の準備が必要です。将来の増額と現在の生活のバランスを考慮して判断しましょう。

老後資金の調達はセゾンのリースバックも選択肢のひとつ

年金や貯金だけでは老後生活に不安を感じる方も多いのではないでしょうか。そんな時の資金調達方法として注目されているのが「リースバック」です。

リースバックとは、自宅を不動産会社などに売却して現金化し、その後も賃貸借契約を結んで同じ家に住み続けられる仕組みです。住み慣れた家を離れたくないが、まとまった資金が必要な方に特に適しています。

【自宅を活用した主な資金調達方法の比較】

| 特徴 | リースバック | 通常の売却 | リバースモーゲージ |

|---|---|---|---|

| 住み続けられるか | ○(賃貸契約で同じ家に住み続け可) | ×(引っ越しが必要) | ○(死亡まで住み続けられる) |

| 現金化のタイミング | 即時(売却時) | 売却時 | 融資実行時 |

| 費用負担 | 諸費用無料(条件あり) | 仲介手数料等 | 利息・事務手数料 |

| 買戻し可否 | ○(条件により可能) | × | × |

セゾンのリースバックは、将来的な買い戻しが可能で、事務手数料や調査費用、契約更新手数料などの諸費用がかからない点も特長です(※条件あり)。

老後資金についてお悩みの方は、まずはお気軽にご相談ください。

リースバックに関するよくある質問(Q&A)

リースバックを検討するうえで、特に多いご質問を以下にご紹介します。

契約内容に応じて異なります。一定期間の定期借家契約(例:2年・5年など)を結ぶケースでも、再契約が可能な場合もあるため、契約時に確認しましょう。

新たな所有者となる買主の負担します。

リースバックは通常の不動産取引と異なり、外部に知られることは基本的にありません。登記情報に変更があっても、日常生活に支障が出ることはほとんどありません。

豊かな老後には資金確保が大事

インフレが進むと年金支給額も一定程度引き上げられますが、「マクロ経済スライド」の影響で物価の上昇ほど年金が増えず、実質的な価値は目減りしやすくなっています。

今後もインフレが継続すれば、老後に必要な支出がさらに膨らみ、あらかじめ立てた資金計画では不十分になる可能性もあります。

こうした時代の変化に対応するには、日々の支出を見直し、必要に応じて投資などの金融手段も取り入れることが大切です。働き方や収入源を工夫し、インフレリスクに備える姿勢も重要です。

また、「年金と貯金だけでは不安」という方には、リースバックも有効な選択肢の一つです。自宅を売却して現金化しつつ、引き続き住み続けられるため、生活スタイルを大きく変えずに資金を確保できます。

老後資金に不安がある方は、セゾンのリースバックにご相談ください。大手グループの信頼性とわかりやすい手続きで、初めての方でも安心して利用いただけます。

豊かな老後生活を送るために、ご自身に合った資金調達方法をぜひ検討してみてください。

※本記事は公開時点の情報に基づき作成されています。記事公開後に制度などが変更される場合がありますので、それぞれホームページなどで最新情報をご確認ください。