相次相続とは、相次いで相続が発生することです。相次相続には控除制度がありますが、条件や注意点があるためあらかじめ把握しておきましょう。

この記事では、相続が短い期間に連続で発生した際に相続税の過重負担を軽減できる相次相続控除と控除額の計算方法、申告方法などについて解説します。

(本記事は2023年12月25日時点の情報です)

- 相次相続控除は、10年以内に2回以上の相続が生じ相続税が課された場合に、前回の相続税のうち一部控除される制度

- 適用の要件となる相続人は法定相続人に限られ、孫は含まれない

- 相次相続控除を受けるときは、相続税の申告書の第7表(相次相続控除額の計算書)と第8表の8(税額控除額および納税猶予税額の内訳書)への記入が必要

- 二次相続開始日の翌日から10ヵ月以内に申告しなければならない

相次相続控除とは?わかりやすく解説

相次相続控除(そうじそうぞくこうじょ)とは、短い間に相続が重なることで相続税の負担が過重になることを軽減する制度です。どのような条件だとどれだけ控除されるか、例を用いながら解説します。

10年以内に2回以上相続が発生する際に適用される控除

相次相続控除とは、10年以内に2回以上の相続が生じ、相続税が課された場合に、相続税のうち一部控除される制度のことです。

例えば、祖父が2020年に亡くなり父が相続し、その3年後に父が亡くなった場合を考えてみましょう。子は父の相続人であるためその分の相続税が課されますが、亡くなった父が祖父からの相続により相続税が課されていた場合、子にとって2回も相続税が課されることになり税負担が大きいため、税負担が軽減されます。

相次相続控除が適用になる要件

相次相続控除の適用を受けるためには、以下の要件を全て満たす必要があります。

- 被相続人の相続人であること。

- その相続の開始前10年以内に開始した相続により被相続人が財産を取得していること。

- その相続の開始前10年以内に開始した相続により取得した財産について、被相続人に対し相続税が課税されたこと。

被相続人の相続人であること

被相続人の子や直系尊属(父母や祖父母)、兄弟姉妹が法定相続人であり、この範囲で適用されます。法定相続人でない孫の場合、遺贈で財産を取得していても控除の対象外です。また、相続を放棄した方や欠格や廃除で相続権を失った方も対象外となります。

一次相続後10年以内に二次相続が生じていること

一次相続と二次相続の期間が短いほど、控除額が大きくなる仕組みです。また、一次相続で課された相続税が多いときも控除額は大きくなります。

二次相続の被相続人が一次相続の財産を相続・納税していること

一次相続での相続税には、期限後申告や修正申告、更正・決定で課された相続税も含めます。ただし、延滞税や過少申告加算税、無申告加算税、重加算税は含めません。

また、配偶者控除や配偶者の税額の軽減(被相続人の配偶者が遺産分割や贈与により実際に取得した正味の遺産額が1億6,000万円または配偶者の法定相続分相当額のどちらか多い金額までは配偶者に相続税がかからない制度)などの理由から、一次相続において相続税が発生していない場合においては、相次相続控除は適用されません。

関連記事: 二次相続と一次相続の違いは?税金対策や二次相続までに備えておくべきこと

相次相続控除額の計算方法とシミュレーション

相次相続控除額の計算方法について、以下の条件で見ていきましょう。

【条件】

- 2015年1月に祖母が他界し、父が遺産を相続

- 2020年5月に父が他界し、息子と娘が遺産を相続

- 息子が相次相続控除を申請したい

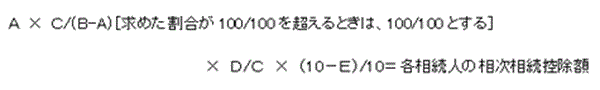

相次相続控除額の計算式

相次相続控除額の計算式

控除額が1年につき10%ずつ減額する仕組みです。そのため、相続の期間が短いほど控除額が多くなります。

A:一次相続で発生した相続税額

二次相続の被相続人(息子、娘)が、一次相続で取得した財産に課税された相続税額

この相続税額は、相続時精算課税分の贈与税額控除後の金額であり、被相続人が納税猶予の適用を受けていた場合の免除された相続税額ならびに延滞税、利子税および加算税の額は含まれません(父が祖母の遺産を相続した際に納めた相続税額)。

B:一次相続で取得した純資産価額

二次相続の被相続人(息子、娘)が、一次相続で取得した財産額

=取得財産の価額+相続時精算課税適用財産の価額-債務および葬式費用の金額(父が相続した祖母の財産額)

C:二次相続で発生した純資産合計額

二次相続(息子、娘)における相続財産の合計金額(息子と娘が相続した父の財産の合計金額)

D:今回の相続人が二次相続で発生した純資産価額

今回の相続人(相次相続控除を希望する方:息子)が得た相続財産額(息子が相続した財産額)

E:一次相続から二次相続までの期間

前回の相続から今回の相続が発生するまでの期間です。例では、前回が2015年、今回が2020年なので5年間となります。ただし、1年未満の期間は切り捨てです。

相次相続控除額のシミュレーション

以下の条件で、相次相続控除額をシミュレーションしてみましょう。

| A | 1,000万円 |

| B | 1億5,000万円 |

| C | 2億円 |

| D | 1億円 |

| E | 5年 |

1,000万円×2億円/(1億5,000万円-1,000万円)×1億円/2億円×(10-5年)/10=250万円です。

(2億円/(1億5000万円-1000万円)の割合が100/100を超えているので100/100で計算。)

相次相続控除の申告手順

相次相続控除を受ける際には、相続税の申告書の第7表(相次相続控除額の計算書)と第8表の8(税額控除額および農剤猶予税額の内訳書)への記入が必要です。

相次相続控除を受ける際、特に添付書類は求められていません。ただし、前回の相続税の申告の際に提出した書類のうち、次の表の書類は今回の申告でも提出した方が良いでしょう。

必要な書類を揃える

相次相続控除の申告に必要となる書類は、以下の表の通りです。

| 書類 | 概要 |

| 相続税の申告書 第7表(相次相続控除額の計算書) | 控除額計算時に必要とした金額などを記入する書類 |

| 前回の相続税の申告書 | |

| 第8表の8(税額控除額および納税猶予税額の内訳書) | |

| 第11表(相続税が係る財産の明細書) | |

| 第11表の2(相続時精算課税適用財産の明細書) | 相続時精算課税制度の対象となる生前贈与がなければ不要 |

| 第14表(純資産価額に加算される暦年課税分の贈与財産価額の明細書) | 暦年課税制度の生前贈与加算の対象となる贈与がなければ不要 |

| 第15表(相続財産の種類別価額表) |

書類を添えて相続税を申告する

必要書類を添えて被相続人の最後の住所地を所轄する税務署に申告します。二次相続開始日の翌日から10ヵ月以内に申告しなければなりません。

相次相続控除でよくある疑問

ここからは、相次相続控除でよくある疑問にお答えします。

遺産分割協議が進まず申告期限が過ぎてしまいそうなときは?

遺産分割協議が10ヵ月以内に整わず、やむを得ずに未分割のまま期限内申告をする場合でも、相次相続控除は可能です。ただし、後日、申告をやり直す必要があります。

三次相続でも相次相続控除が適用できる?

一次相続、二次相続に続き三次相続が起こった場合でも、二次相続と三次相続との関係で要件を満たしていれば、三次相続において二次相続で被相続人が収めた相続税を対象として、相次相続控除が適用されます。

兄弟や姉妹でも相次相続控除の対象になる?

相次相続控除は法定相続人に適用され、親子間に限られていないため、適用対象です。

交通事故で両親が同時に他界した場合は?

同時死亡の場合は、基本的に適用できません。亡くなる前の10年以内に相続人として財産を取得していないなら、相続税も課されないからです。

ただし、過去10年以内の相続で亡くなった方の誰かが相続人となっており、前述の要件を満たした場合は適用可能です。

相続税申告時に相次相続控除を適用しそびれてしまった

適用を忘れていた場合でも申告期限から5年以内であれば、更生の請求によって適用できます。

相次相続と数次相続の違いは?

数次相続とは、すでに発生した相続の手続き中に相続人が亡くなり、次の相続が開始することです。この場合も、相次相続控除が適用される可能性があります。

相次相続控除の計算や手続きを難しく感じたらセゾンの相続へ

相次相続控除は、条件の判定や計算が難しく、誤った解釈をしてしまう可能性があります。また、通常の相続の申告書に加え、書類の記入が増えるため手続きも複雑です。相次相続控除について疑問がある方は、「セゾンの相続 相続税申告サポート」にご相談ください。

「セゾンの相続 相続税申告サポート」では相続税に強い税理士と連携しておりますので、信頼できる専門家との無料相談や最適なプランのご提案が可能です。将来に備えた税負担の軽減や二次相続対策まで見据えた分割もご検討いただけますので、ご相談だけでもまずはお気軽にお問い合わせください。

おわりに

相続が10年以内に連続することは、夫婦の年齢差などを考慮すると十分あり得る話です。相次相続控除制度を知っているかどうかによって、納付すべき相続税の額が大きく変わってきますので注意しなければなりません。相次相続控除について詳しく知りたい方、不安がある方は、相続税に詳しい専門家に相談することも検討してみてください。