家族信託は比較的新しい財産管理の手法ですが、仕組みが良くわからない方も多いのではないでしょうか。特に、不動産の家族信託について損益通算ができるのか、税務上の取り扱いは気になるところです。

このコラムでは、家族信託で損益通算できるのか、信託財産に入れるタイミングや不動産を家族信託する場合の注意点などを詳しく解説します。

(本記事は2023年12月8日時点の情報です)

- 損益通算ができる所得は、不動産所得、事業所得、譲渡所得、山林所得の4つ

- 委託者が信託財産から収入を得ている場合、信託契約後も確定申告が必要

- 家族信託の赤字の繰り越し控除はできない

家族信託で損益通算はできる?

家族信託とは、信託契約や遺言などの信託行為により、委託者が受託者に財産を託し、受益者のためにその財産を管理・運用・処分する制度です。信託財産となるのは、信託契約や遺言などで信託財産とすることを定めた不動産や現金、有価証券のみとなります。

同一の信託契約で信託財産とされた不動産についての損失は、損益通算が可能です。一方、信託財産以外から生じた所得や異なる信託契約に組み込まれた別不動産との損失通算はできません。

特に、賃貸用不動産を信託財産とした場合には注意が必要です。この場合、信託期間中に得られた賃料収入も信託財産となりますが、赤字の場合、その赤字は生じなかったものとみなされます(租税特別措置法第41条の4の2)。そのため、翌年以降への繰り越しもできません。

そもそも損益通算とは?

損益通算とは、同一年分の利益と損失を相殺できる制度であり、課税対象となる利益を減らす手法です。

例えば、事業所得が500万円、不動産所得がマイナス300万円だった場合に利益と損失を相殺し、課税対象となる合計所得額は200万円となります。

ただし、すべての所得について損益通算ができるわけではなく、例えば、株式投資の損失を給与所得から差し引くことは認められていません。

損益通算ができる所得は限られている

国税庁によると、損失が出た場合に損益通算の対象となる所得は以下の通りです。

- 不動産所得

- 事業所得

- 譲渡所得

- 山林所得

利子所得、配当所得、給与所得、退職所得、一時所得、雑所得については、所得の性質上損益通算になじまないことから、赤字として相殺できません。

損益通算の具体例

損益通算の具体的な例をご紹介します。例えば、以下の条件でシミュレーションしてみましょう(単位:万円)。

- 利子所得 100

- 配当所得 200

- 不動産所得 △700

- 事業所得 400

- 給与所得 500

- 雑所得 △200

税務上、上記の総所得は下記の通りです。

100+200-700+400+500-0=500万円

不動産所得は損益通算可能なので、△700は総所得と相殺することが可能です。しかし、雑所得は損益通算不可のため△200は相殺できません。

信託不動産の所得は確定申告の対象となる

信託とは、財産を持っている人(委託者)が利益を受ける人(受益者)のために、信頼できる相手(受託者)に金銭や不動産等の財産を託し、受託者がその財産を管理・運用・処分する制度です。基本的には、委託者・受託者・受益者の3者が関係します。

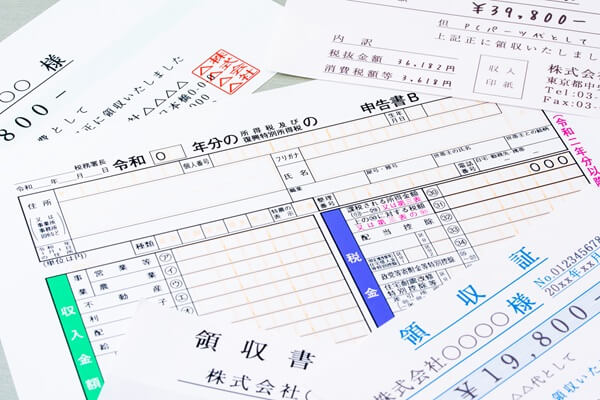

家族信託において、「自益信託」つまり「委託者=受益者」である場合、信託契約を締結した段階で税務署に提出する書類は特にありません。ただし、委託者が信託財産から収入を得ている場合、信託契約後も同様に収益を受け取る委託者(=受益者)の所得として確定申告を行う必要があります。

また、上記の受益者が行う確定申告書とは別に、家族信託の信託財産から得られる収益が3万円以上(1年未満の場合は15,000円以上)ある場合、受託者は「信託の計算書」と「信託の計算書合計表」を作成し、前年分を毎年1月31日までに税務署へ提出しなければなりません。

家族信託で赤字の繰り越し控除は禁止

個人が青色申告をしている場合、ある年に発生した赤字を翌年以降に発生した所得と相殺できます。これが「純損失の繰越控除」です。

しかし、先述の通り、信託不動産による不動産所得が赤字の場合は赤字が生じなかったとみなされるため、生じた損失を翌年以降へ繰り越すことができません(租税特別措置法41条の4の2)。

例えば、信託不動産について大規模修繕工事を行って赤字が発生した場合でも、赤字を繰り越して翌年以降のいずれかの黒字と相殺することはできないことになります。

不動産を家族信託する前に意識しておくべきこと

不動産を家族信託する前に意識しておくべきポイントを解説します。

赤字の不動産は黒字の不動産と合わせて信託する

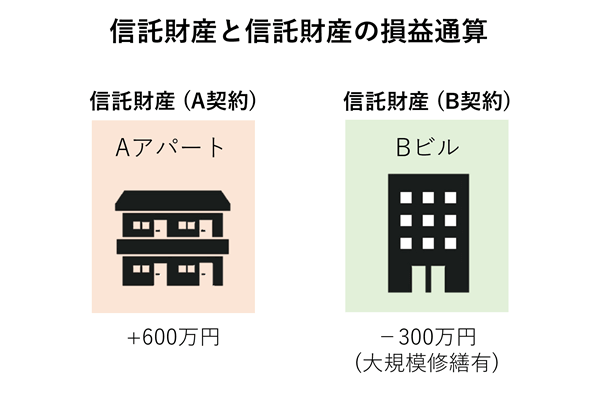

同一の信託契約で信託財産とされている不動産についての損失は、同一年度内での損益通算が可能です。

例えば、Aアパート、Bビルを同一の信託財産とする信託契約が委託者と受託者のあいだで結ばれたとしましょう。

Aアパートは不動産所得が600万円の黒字、Bビルは不動産所得が300万円の赤字になった場合、同一信託契約であれば黒字600万円から赤字300万円を差し引いた300万円が課税対象額です。ただし、次年度へ赤字を繰り越すことはできません。

最初は信託しないでおきタイミングを見計らって追加信託する

ビルのメンテナンス工事費用など多額の赤字が想定される場合、対象のビルを信託財産にしてしまうと、信託不動産から発生した赤字を他の所得や信託契約の不動産収益と損益通算はできません。

このような場合を想定して、ビルのメンテナンス工事が完了してから信託契約を締結する、あるいは信託物件として別の信託契約に追加するなどすることで損益通算が可能となり、税務上のメリットが得られます。

委託者が収益不動産を複数所有している場合、家族信託を組む場合は信託財産に含める財産を一部にするか全部にするか検討する必要があります。信託契約のタイミングを遅らせることで相殺できる範囲の赤字であれば、最初は信託財産に入れず、タイミングを見計らって追加信託すると良いでしょう。

任意後見も視野に入れておく

任意後見制度は、委任者が自分の判断能力が十分なうちに、あらかじめ後見人となってくれる人(任意後見受任者)と任意後見契約を締結し、専任しておいた任意後見人に将来自分が認知症などで判断能力が不十分になったときに支援を受ける制度です。

例えば、親を委任者、子を任意後見受任者とした場合、子は任意後見人として被後見人である親の財産管理などの事務手続きを代理人として行うことができます。

ただし、被後見人の財産処分は裁判所の判断となるため、修繕や売却などの柔軟な財産管理は難しくなる場合が多いです。

また、任意後見の場合でも、実際には任意後見人が手続きを行うことになりますが、本人の確定申告は必要です。

加えて、裁判所や任意後見監督人への定期的な報告や報酬が必要なので、利用を考える場合には慎重に検討してください。

家族信託に関するご相談は信頼できる専門家へ

家族信託に関する相談は、「セゾンの相続 家族信託サポート」にお任せください。家族信託に強い司法書士と提携しているため、信頼できる専門家との無料相談や最適なプランのご提案が可能です。

生前対策から相続が発生した方までトータルサポートいたしますので、まだ相談したい内容がまとまっていない方もご利用いただけます。専門家との面談は対面だけでなく、オンラインでも可能です。WEBや電話から簡単にお申し込みいただけますので、まずはお気軽にご相談ください。

おわりに

不動産などの財産について家族信託を考える際には、損益通算の仕組みをはじめ税務上のメリット・デメリットを慎重に検討する必要があります。例えば、赤字が生じる不動産は黒字の不動産と合わせて信託財産に入れる、場合によっては追加信託する、任意後見も視野に入れるなど、講じておきたい対策についてもあらかじめ把握しておきましょう。家族信託は比較的新しい財産管理の手法なので、疑問点がある場合は専門家に相談することも大切です。