大切な老後の資産はどのようにして取り崩していけばいいのでしょうか。この記事では老後資産の取り崩し方法や老後資産を運用しながらうまく取り崩していく方法、新しいNISA制度について解説しています。老後資産の取り崩し方が分からないという方や老後資産を投資で運用してみたいとお考えの方はぜひ参考にしてみてください。

(本記事は2024年7月1日時点の情報です)

- 老後資産の取り崩し方法には「定額取り崩し法」「定口取り崩し法」「定率取り崩し法」の3種類

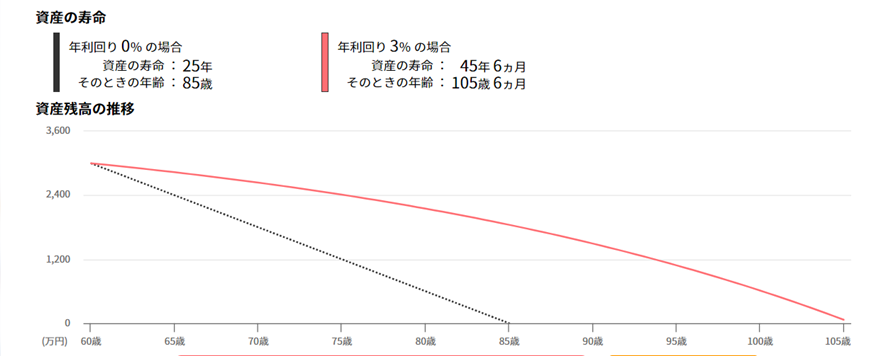

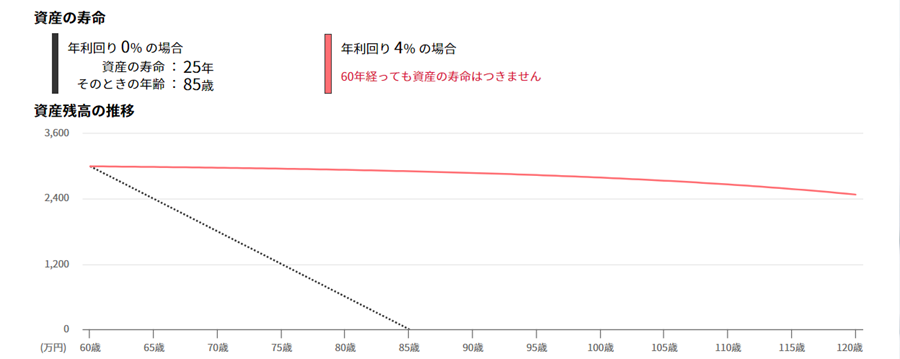

- 4%の運用をしながら資産を取り崩していけば、資産が尽きる可能性が低い

- FIREから自分の老後資金の確保の方法が見つけられる

- 老後資産の運用には新しくなったNISA制度がおすすめ

老後資産の取り崩し方法にはどんなものがある?

老後資産の取り崩し方法には、主に以下の3種類があります。

- 定額取り崩し法

- 定口取り崩し法

- 定率取り崩し法

以下ではこれらの方法や考え方、またメリットやデメリットについて解説していきます。

定額取り崩し法

定額取り崩し法とは一定の同じ金額を取り崩していく方法です。例えば毎月末に4万円ずつ取り崩していくということが挙げられます。

定額取り崩し法のメリットは常に定額を取り崩すため結果が分かりやすいということが挙げられます。金額が決まっているのでいくら取り崩せば良いか計算する手間を省くことができ、一定の生活水準を保つことができます。

定額取り崩し法のデメリットは相場の状態によっては資産を多く取り崩してしまうことになるということが挙げられます。

下落相場や暴落局面が続くと、基準価格より安い値段で多く取り崩してしまうことになります。そうすると資産の寿命を短くし、当初に予定していた期間よりも早く尽きてしまう可能性があります。

このように定額取り崩しは資産をより長く維持することが難しいと考えられます。

定口取り崩し法

定口取り崩し法とは受け取りたい年数を指定し、保有口数を解約年数で等分し、さらに1年間の解約回数で等分した口数をその都度取り崩していく方法です。

例えば20年で2,000万口を毎月解約する場合には1年あたり100万口、1ヶ月あたり約83,333口取り崩していくことになります。

定口取り崩し法のメリットは予め受け取る期間を指定するので取り崩し期間が明確になるということが挙げられます。

定口取り崩し法のデメリットは解約金額が定まらないということが挙げられます。その時の相場の変動によって解約金額が左右されるため、必要となる金額を満たさない可能性があります。

定率取り崩し法

定率取り崩し法は保有資産に対し自分が決めた解約率を乗じた金額を取り崩していく方法です。

例えば毎年の資産残高×4%に相当する金額を定率で取り崩していくケースを考えてみます。

ある年の資産残高を1,000万円とするとその年は40万円取り崩すことができます。資産残高が3,000万円だとすると120万円取り崩すことができます。資産残高が5,000万円だとすると200万円取り崩すことができます。このように定率取り崩し法は資産残高に左右されます。

定率取り崩しのメリットは定額取り崩しのデメリットである資産の基準価格が安い時に多く売却してしまうというリスクを避けることができるという点が挙げられます。定額切り崩しと比較して資産の寿命をより延ばして長く維持することができる可能性が高くなります。

定率取り崩しのデメリットは資産の残高が減ると取り崩すことができる換金額が減少するということが挙げられます。年を追うごとに受け取れる金額が少なくなっていきます。また定額取り崩しと異なって、毎年決まった額を使うことはできません。資産残高に左右されるために換金額が安定しないこともデメリットとして考えられます。

基準価格が高く資産を多めに取り崩すことができた時に使い切らずに基準価格が低い時に備えておくといった対策が必要になってきます。

老後にも投資は必要?4%ルールとは

人生100年時代といわれている現代において老後の資金に不安を感じている方は少なくなく、老後資金のために投資を始めた、もしくは検討している方もいらっしゃるでしょう。

では、老後において投資をする必要はあるのでしょうか。以下にて解説します。

平均寿命から見る資産寿命

厚生労働省の2023年データによると、男性の平均寿命は81.05年、女性の平均寿命は87.09年となっています。

男女ともに寿命は右肩上がりに伸び、老後の生活のことを考えるとある程度の資金を用意しておく必要があります。

現在の低金利の状態では現金を銀行に預けていてもほとんど利息は期待できません。そこで余剰資金を投資信託などの資産運用に回して運用しながら取り崩していけば資産寿命を延ばすことができます。

老後において投資をすることは資産寿命を延ばして老後資金を作るための一つの方法だということができます。

【取り崩し開始時の金融資産総額:3,000万円 毎月の取り崩し額:10万円】

FIREで提唱される4%ルールとは

FIREの流行をきっかけに注目を浴びている「4%ルール」というものがあります。

これは1998年にアメリカのトリニティ大学で発表された資産運用に関する研究から導かれたルールです。

毎年資産運用額の約4%を生活費として切り崩していけば、30年以上が経過しても資産がなくなる可能性は非常に低いという内容です。

4%という数字はアメリカの平均的な株価成長率である7%から物価の上昇率である3%を差し引いて計算されたものから来ています。

資産の構成や時代や国によっても変わってきますので、いつでもこのルールが当てはまるという訳ではありませんが、この範囲内で生活を続ければ半永久的に資産残高が目減りすることはないというルールです。

例えば老後資産3,000万円の場合、4%の運用をしながら60歳から毎月10万円を取り崩した場合は60年経っても資産が尽きることはありません。

【取り崩し開始時の金融資産総額:3,000万円 毎月の取り崩し額:10万円】

老後資金の確保も4つのFIREから目指す形を見つけられる

FIREといっても、次のようにさまざまな種類があります。

- ファットFIRE:資産収入のみで生活できるFIRE。かなりの資産額が必要

- リーンFIRE:資産収入のみで生活をするが、かなりの倹約が必要

- コーストFIRE:資産収入のみで生活するが、片手間に仕事もする

- バリスタFIRE:資産収入と労働収入で生活する。セミリタイアと同じ

老後資金確保の方法も自分のライフプランにあったFIREから見つけることができるのではないでしょうか。

老後資産を運用しながら上手く取り崩す方法

それでは老後資産を運用しながら上手く取り崩して行くにはどのようにすればよいでしょうか。

以下にて解説していきます。

年金・退職金を計算してみる

まず老後資産となる自分の公的年金や退職金がいくら受け取れるのかを計算してみます。

公的年金の受給金額はねんきん定期便といった通知書やねんきんネットのシミュレーションなどで分かりますが、計算式で求めることもできます。

国民年金の場合の計算式は次のようになっています。

79万5,000円(令和5年度)× 保険料納付期間(月数)/480

厚生年金の場合の計算式は次のようになっています。厚生年金の受給額は現役時代の報酬額や加入年数によって決まります。

報酬比例年金額 + 経過的加算 + 加給年金額

退職金の計算方法は制度によって異なってきます。

【最終給与連動方式】

退職金=退職時の基本給×支給率×退職事由係数

【全期間平均給与方式】

退職金=在職中の平均基本給×支給率×退職事由係数

【別テーブル方式】

退職金=別途管理する月例賃金×支給率×退職事由係数

【勤続年数別定額方式】

退職金=積立額の合計×支給率×退職事由係数

【ポイント制方式】

退職金=ポイント累積値×ポイント単価×支給率×退職事由係数

受け取る退職金がどの制度に該当するのか確認してみましょう。

目標利回りを達成するためのポートフォリオを作成する

運用できる老後資産の額が分かったら、次に目標とする利回りを達成するためのポートフォリオを作成します。

これから老後に必要になる資産の額を見積もり、年に何%の利回りなら目標額を達成できるのか、どの金融資産にどれくらい資金を振り分ければいいのかを考えながらポートフォリオを作成していきます。

資金運用のポートフォリオに迷ったらGPIFを参考に

資金運用のポートフォリオ作成に迷ったら、GPIFを参考にすることをおすすめします。

GPIFとは厚生労働大臣から任せられた年金積立金の運用および管理を行っている団体です。低リスクで手堅いリターンを見込めるポートフォリオとして参考にできます。

退職後も新NISAがおすすめ

退職後の資産運用には新NISA制度がおすすめです。

以下では、新NISAについて解説します。

新NISAとは

2024年以降、NISAの抜本的拡充・恒久化が図られ、新しいNISAが導入されることになっています。

新しいNISAでは非課税保有期間の無期限化、口座開設期間の恒久化、年間投資枠の拡大(つみたて投資枠:年間120万円、成長投資枠:年間240万円、合計最大年間360万円まで投資が可能)、つみたて投資枠と成長投資枠の併用が可能、非課税保有限度額は、全体で1,800万円(成長投資枠は、1,200万円。また、枠の再利用が可能)というように従来のNISAよりも優遇制度が拡大されています。

新NISAの1,800万円の非課税投資枠を全て運用することで年利4%の商品を選ぶといったやり方や目標金額次第ではFIREを達成しやすくなる場合もあります。その点でも新しくなったNISAはFIREを目指している方の助けになってくれるでしょう。

おわりに

人生100年時代といわれている現代社会において長い老後生活のために備えた資産の取り崩し方は今までよりも大切になってきます。

投資などによって上手に運用しながら使っていくことで資産寿命を延ばすことが可能になります。退職金や公的年金などの老後資産や自分が必要とするライフプランに合った老後資金を見積もり、新NISA制度などを活用しながら早めに対策をすることで不安のない豊かな老後生活を送ることができるでしょう。