会社経営をする上で知っておいて欲しいキーワードに経営者保証ガイドラインがあります。これは簡単にいうと、経営者保証の扱いについて定めた、企業がスムーズに資金調達や事業承継、早期再生を行うためのガイドラインです。

法的な拘束力はありませんが、多くの金融機関で当ガイドラインに則った対応が進められているので、この記事を読んで基本的な内容はしっかりと理解しておきましょう。

(本記事は2024年8月22日時点の情報です)

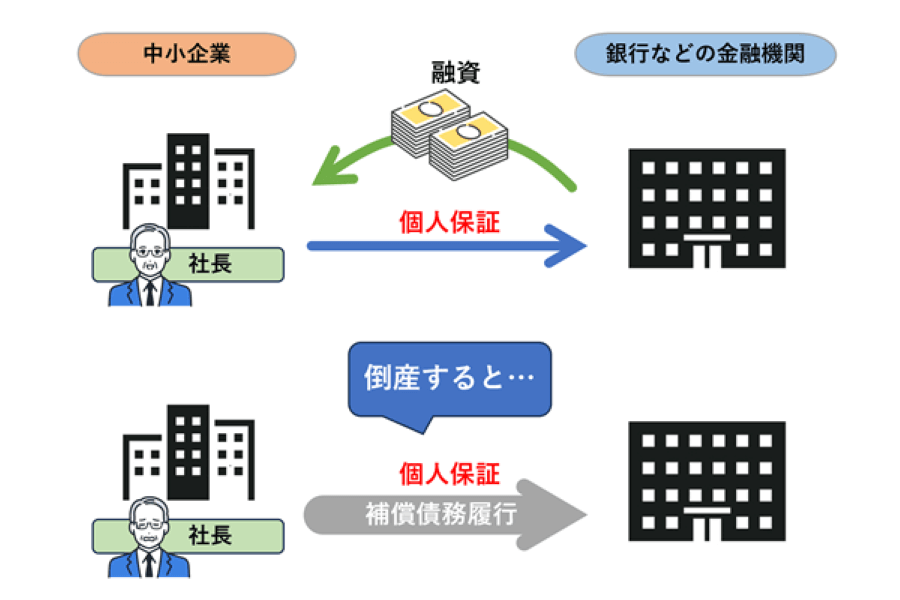

- 経営者保証とは簡単にいうと「経営に行き詰まり、企業として受けた融資の返済が滞ったら、経営者が個人として肩代わりすること」

- 経営者保証は戦後の高度経済成長期に始まった商慣行であるが、企業成長の阻害要因になるなどデメリットがある

- 経営者保証ガイドラインには「経営者個人に保証を求めない」などの内容が盛り込まれており、企業のスムーズな資金調達、事業再生、事業承継が行われることを目指している

そもそも経営者保証とは?

最初にそもそも経営者保証とは何かについて詳しく解説します。

経営者保証は経営者個人が連帯保証人となること

経営者保証とは、中小企業が金融機関から融資を受ける場合に、経営者が連帯保証人になることを指します。高度経済成長期に広がった商慣行であり、万が一経営に行き詰まったなどの理由で返済が滞ったら、経営者が自ら支払わなくてはいけません。簡単にいうと「会社の借金を最後は経営者が肩代わりする制度」と考えましょう。

なぜガイドラインが策定されたのか?経営者保証の問題点

経営者保証は、金融機関にとっては「万が一返済が滞った場合でも、経営者個人から返済を受けられる余地がある」というメリットがあります。しかし、経営者にとっては以下の3点が問題となっていました。

- 事業承継の難しさ

- 企業成長の阻害要因となる

- 早期の事業再生が難しくなる

「何があっても最後は自分が返済しなくてはいけない」という義務につながる以上「失敗したら怖いからやめておこう」と遠慮がちになり、新たな事業展開ができないのは想像に難くありません。また、家族が同じようなことを考えていたら、後継者選びも難航したでしょう。

また、経営者自身が返済できなければ自己破産を選ぶことになるため、早期の事業再生が難しくなるという問題もありました。

これらの弊害を解消するために設けられたのが経営者保証ガイドラインです。詳しいことは後述しますが、主に以下の内容が盛り込まれています。

- 合理的な保証契約のあり方

- 保証履行時の保証債務の整理手続き

- 経営者の経営責任のあり方

- 残存財産の範囲

- その他の事項

経営者保証がいらない融資が増えている

国も経営者保証が抱える問題点は認識しており、改善するためにさまざまな施策を講じています。その一環として2022年10月には「新規融資に占める経営者保証に依存しない融資の割合」を公表しました。

わかりやすくいうと「その金融機関での新規融資の際に、どれだけの経営者保証をつけずに融資を行っているかという割合」のことです。

都市銀行を含めた大手銀行ではほぼ50%を超えていますが、地方銀行ではかなりばらつきがあります。東京スター銀行(88.8%)や北國銀行(85.0%)のようにかなり高い銀行もある一方、神奈川銀行(11.9%)や福岡中央銀行(11.2%)のようにあまり高くない銀行もあるのが実情です。ただし、今後増えていく可能性は十分にあるでしょう。

経営者保証に関するガイドラインとは?

中小企業が事業資金を借りる場合、経営者保証があることで「万が一失敗したら経営者自身が責任を負う」という負担が生じます。「失敗したくないからお金も借りない」と考える経営者がいてもおかしくない以上、日本経済の発展にとっては明らかにマイナスでしょう。

そこで、中小企業経営者の負担を軽減するための施策として経営者保証ガイドラインが定められました。この章では、経営者保証ガイドラインについて詳しく解説します。

中小企業経営者への融資に対する共通のルール

経営者保証ガイドラインとは、金融庁の後押しのもと、全国銀行協会および日本商工会議所などの機関が中心となり作成されたガイドラインです。詳しくは後述しますが、以下の内容が盛り込まれています。

- 経営者保証に依存しない融資のために、中小企業や金融機関が行うべき対応

- 金融機関が負う経営者保証が必要な理由、保証金額の設定など必要事項の説明責任

- 既存の保証契約のみなし方法

- 公正かつ迅速に保証債務整理を行う方法

ガイドラインと銘打っているように、あくまで大まかな方向性を示すための方針や指針に過ぎず、法的な拘束力もありません。しかし、債務者や保証人などによって自発的に遵守されることが期待されており、多くの金融機関でもこのガイドラインを意識したうえで業務を進めています。

経営者保証に関するガイドラインのポイント

経営者保証に関するガイドラインのポイントとして、以下の3点から解説します。

- 経営者個人に保証を求めない

- 早期に事業再生や廃業を決断した場合の経営者に対する債務履行内容の軽減化

- 返済しきれない債務の免除

経営者個人に保証を求めない

まず、経営者個人に保証を求めないことが明示されています。新規融資を受ける時に一定条件を満たすことで経営者保証を求めず自粛するルールが盛り込まれているのが大きな特徴です。

そもそも、法律上経営者本人と法人はまったくの別人格のはずですが、これまでの中小企業においては「経営者本人と法人は同一人格」という扱いがなされてきました。

そのために保証が求められてきたのですが、これだと企業の業績が悪化し融資の返済が困難になったら、経営者が個人として融資を返済しなくてはならず、生活が成り立たなくなる可能性もあります。事実、生活が成り立たなくなり離婚、一家離散という事例も散見されました。

このような状況を打開するため、法人については経営者への個人保証を求めないよう、金融機関における自主的なルールの策定・履行を求めています。なお、新規の融資契約はもちろん、締結済みの融資契約でも、保証内容の見直しを適用することは可能です。

早期に事業再生や廃業を決断した場合の経営者に対する債務履行内容の軽減化

簡単にいうと、早いうちに事業再生や廃業を決断すれば、ある程度の財産は手元に残せるというルールです。経営者が個人保証を履行できない、つまり、会社として作った借金を肩代わりできなければ、最終的には自己破産をすることになります。

そして、自己破産をした場合、生活に必要な最低限のものを除き、基本的に財産を手放さなくてはいけないため、家族への影響を恐れて早期に事業再生や廃業を決断できない経営者もいるでしょう。

しかし、早期に事業再生や廃業を決断した場合の経営者に対する債務履行内容の軽減化により、自由財産99万円と年齢に応じた100~360万円を当面の生活費として手元に残せるようになります。これを「保証債務整理の際の残存財産の確保」といいます。「華美でない自宅」であれは住み続けることもできるので、家族への影響を減らせるのもメリットです。

返済しきれない債務の免除

経営者ガイドラインには「保証債務の弁済計画による弁済履行時に返済しきれない債務残額は原則として免除すること」という内容も盛り込まれています。

仮に融資を受ける際に経営者保証が付されたとしても、保証債務履行時に条件を満たせば、返済しきれない部分について債務免除されるため、返済の心配をする必要はありません。

経営者保証に関するガイドラインを利用するためには?

経営者保証ガイドラインを利用するためには、まず自社が利用対象となり得るかを確認したうえで、具体的な利用条件を知っておきましょう。ここでは利用対象企業とガイドラインの利用条件について詳しく解説します。

利用対象企業

まず、利用対象企業となるのは以下の3種類の企業です。

- 金融機関から融資を受けたい企業

- 事業承継を検討中の企業

- 債務整理を行う企業

金融機関から融資を受けたい企業

金融機関から融資を受ける際は、経営者保証ガイドラインを適用できないか相談してみましょう。条件に合致すれば、経営者保証なしで融資が受けられる可能性があります。

保証が必要な場合でも、以下の代替的な方法によって融資を受けられるかもしれないので、まずは担当者に話してみるのをおすすめいたします。

- 金利の上乗せ

- 流動資産担保融資(売掛金や棚卸資産を担保にして融資を受ける)

- 停止条件・解除条件付きの保証契約(条件を守っている限りは経営者が保証=肩代わりする必要がない契約)

事業承継を検討中の企業

事業承継を検討中の企業も、経営者保証ガイドラインの利用対象となります。例えば、父親が代表取締役社長を務めていたものの、父親が受けた融資について経営者保証があることで、長男が事業承継に難色を示すかもしれません。

しかし、経営者保証ガイドラインを活用し、父親が負っていた経営者保証を解除できれば、長男も快く引き受けてくれるでしょう。

債務整理を行う企業

残念ながら、会社経営に行き詰まってしまったら、やむなく債務整理をせざるを得ません。しかし、経営者保証が付されている場合、債務整理をしたことで経営者が生活基盤を失いかねないためなかなか踏み切れないこともあります。

そのため、事業再生のタイミングを逃したり、高い金利での融資を受けて運転資金を工面しようとしたりなど、かえって事態の悪化を招くかもしれません。

経営者保証ガイドラインを利用し債務整理を行えば、保証債務の免除・減額、返済期限の猶予などが受けられるうえに、一定の範囲で経営者個人の財産も残せる可能性があります。

ガイドラインの利用条件

経営者保証ガイドラインはどのような経営者でも利用できるわけではありません。以下のような利用条件が設けられているので、自社・自分が満たせているかを金融機関や税理士などの専門家に確認してもらいましょう。

- 法人・個人が分離している

- 財務基盤が強化されている

- 経営の透明性を確保している

経営者保証に関するガイドラインの活用例

経営者保証に関するガイドラインを活用することで、会社経営において直面する問題の解決にも役立ちます。ここでは、具体的な活用例として以下の3つを解説します。

経営者保証なしで新規融資が受けられた例

建設工事および建材卸売業の事例を紹介します。メインバンクではない金融機関に相談したところ、以下の点が明らかになったため、要件を満たしていると判断し経営者保証をつけずに新規融資に応じることになりました。

- 法人と経営者を明確に区分・分離している

- 内部留保も十分にあり、財務内容も健全であることから償還面も問題がない

- 四半期ごとに試算表等を提出するなど、業績を継続的に確認できる

なお、当該金融機関では案件受付票を作成する際に、「経営者保証に関するガイドラインチェックシート」を活用し、適用要件の確認を実施しているとのことです。

事業継承にともなって経営者保証を外した例

不動産賃貸業者での事例を紹介します。父親である元社長から長男への事業承継にあたり、父親が保有する自社株を譲渡したいという相談がありました。

これに伴い、金融機関の営業店舗において経営者保証に関するガイドラインに基づく元社長の保証を解除する可能性を検討したところ、法人と経営者との関係の区分が不十分という問題点が浮上しています。

しかし、これまでの返済状況や担保による債権の保全状況に問題がないため、ガイドラインの趣旨に即して元社長の保証を解除する稟議を本部に申請し無事に承認されました。

債務整理にガイドラインを活用した例

最後に、債務整理においてガイドラインを活用した例を紹介しましょう。リーマンショック直後に受注取消が相次いだことが原因で債務超過となった企業が経営者保証に関するガイドラインを使った事例です。

メインバンク主導のもと中小企業再生支援協議会に相談の上、第二会社方式により債権を目指す事業再生計画が策定されました。

また、会長と社長が経営者保証を提供していましたが、そのうち一人は介護が必要な状態であったため、破産手続きにおける自由財産に相当する現預金100万円に加え、一定期間の生計費に相当する現預金や介護に必要な費用(現預金)等を残存資産とする形で整理を行っています。

加えて、もう一人についても、自家用車の価格が破産手続きによる自由財産の範囲内であったことから、継続所有の希望を認めることにしました。

事業資金確保の選択肢:不動産担保ビジネスローンと経営者保証ガイドライン

事業資金を確保するためには、様々な選択肢があります。その一つとして、社屋や倉庫など担保にできる不動産がある場合、ビジネスローンを利用する方法があります。ただし、多くの金融機関ではまだ経営者の自宅を担保とすることや連帯保証人を求めるケースが一般的です。

例えば、セゾンファンデックスでは、事業者向け不動産担保ローンを提供しています。融資金額は最大5億円、返済期間は最長25年に設定されていますが、通常、経営者の自宅を担保とすることや連帯保証人を求めています。これは事業資金調達の一つの選択肢ですが、経営者個人のリスクも伴うことを理解しておく必要があります。

一方で、経営者保証ガイドラインの導入により、経営が行き詰まった際の選択肢が広がっています。以前は経営悪化時でも最悪の状態になるまで奮闘を続けるケースが多く見られましたが、このガイドラインにより、早期に事業再生や廃業を決断するという選択肢が提供されるようになりました。

ただし、注意点として、住宅ローンが残っている場合はガイドラインの適用が難しくなる可能性があります。このため、事業資金の調達と個人の住宅ローンのバランスを慎重に検討する必要があります。

また、現在は「売却前提ローン」という金融商品もあります。これは住み替えや事業のための一時的な資金需要に対応するもので、将来の売却を前提とした融資形態です。この方法も、状況によっては事業資金確保の選択肢の一つとなり得るでしょう。

事業資金の調達方法を検討する際は、自社の財務状況や将来の事業計画、個人資産の状況などを総合的に勘案し、専門家のアドバイスを受けながら最適な方法を選択することが重要です。経営者保証ガイドラインの活用可能性も含めて、慎重に検討しましょう。

おわりに

経営者保証ガイドラインの導入により、企業の資金調達や事業再生の選択肢が広がりました。このガイドラインに沿った対応を金融機関が行うことで、企業として受けた融資の返済が滞ったとしても、経営者が個人として全面的に肩代わりする必要がなくなる可能性が出てきました。

そのため、経営者は新しい設備投資への積極的なチャレンジができるようになり、また万が一経営に行き詰まった場合でも、早期に決断を下し、最低限の生活基盤を保ちつつ再チャレンジをしやすくなっています。

ただし、具体的な運用は金融機関によって異なり、また個々の事業者の状況によっても適用可能性は変わってきます。経営者保証ガイドラインの利用を検討している場合は、メインバンクでの扱いはどのようになっているかを確認したうえで、担当者に相談してみましょう。

同時に、従来型の担保・保証人付きの融資や、新しいタイプの融資商品など、様々な選択肢を比較検討し、自社の状況に最も適した資金調達方法を選ぶことが重要です。専門家のアドバイスを受けながら、慎重に判断していくことをお勧めします。