キャッシュレス化が進む現代では、デビットカードやクレジットカードは日常的に利用されています。どちらも店舗やWEB上でのショッピングに利用できる便利なツールですが、それぞれの違いを把握できていない方も多いのではないでしょうか。

このコラムでは、デビットカードとクレジットカードの特徴や相違点、選び方などをご紹介します。新しくカードを作ろうと考えている方や、もっとお得に利用したいと思っている方は、ぜひ参考にしてみてください。

デビットカードの特徴

日本では、デビットカードの利用者が増えているといわれています。デビットカードは、クレジットカードと同様に、コンビニやスーパー、オンラインショッピングなど、さまざまな場面で利用できるカードです。

デビットカードは、利用した金額が登録された金融機関の口座から即時に引き落とされる仕組みです。

また、デビットカードは基本的に1回払いのみ対応している点も特徴のひとつです。

デビットカードは2つの種類がある

デビットカードは「J-Debit(ジェイ・デビット)」と「ブランドデビット」の2つの種類に分かれています。それぞれの特徴を見てみましょう。

J-Debit

J-Debitは、銀行や労働金庫、信用金庫などの金融機関が発行するキャッシュカードを使って支払いができる仕組みです。手続きを行うことで、手持ちのキャッシュカードをデビットカードとして利用できるものもあります。

ただし、J-Debitは日本国内のJ-Debit加盟店でしか利用できません。また、海外ATMでの通貨引き出しにも対応していないため注意しましょう。

ブランドデビット

ブランドデビットは、クレジットカード会社が発行するデビットカードです。このカードにはVisaやJCBなど国際ブランドが付いており、ブランドマークやカード番号、有効期限などが記載されています。

ブランドデビットは、カードに記載された国際ブランドが利用可能な店舗やサービスであれば、日本国内はもちろん、世界中で利用可能です。また、J-Debitとは異なり、海外ATMでの現地通貨引き出しにも対応しています。

デビットカードのメリット

次は、デビットカードのメリットについて詳しくご紹介します。

使いすぎるリスクがない

デビットカードは、決済後すぐに銀行口座から利用した金額が引き落とされます。口座の預金残高以上の買い物はできないため、クレジットカードのように使い過ぎることがありません。さらに、利用限度額を設定することもできるので、使い過ぎの心配はありません。。

申し込み時の審査が原則不要で発行できる

デビットカードには、クレジットカードのように与信枠(利用限度額)がないため、原則として審査なしで発行可能です。

また、15~16歳以上で申し込み可能なものも多く、学生でもカードを持てるのが特徴です。ただし15歳に達していても、中学生の場合は一般的に対象外とされています。

収支管理がしやすい

金融機関の口座から現金を引き出して使用する場合、いつ・何に・いくら使ったのか履歴が残ることはありません。しかし、デビットカードであれば決済情報の履歴が通帳に記載されるため、収支管理がしやすく、現金と似たような感覚でカードが使えます。

さらに、金融機関のアプリと連携できるデビットカードであれば、スマートフォンで利用履歴の確認も可能です。

その他にも、プリペイドカードのようにチャージする手間が不要であることや、現金を持ち歩かずに済むため防犯対策になるといったメリットもあります。

クレジットカードの特徴

クレジットカードは、利用者の信用に基づいて後払いができるカードです。コンビニやスーパーなどの店頭利用やオンラインショッピングだけでなく、公共料金や税金の支払いにも利用できます。

クレジットカードは、カード利用と同時に口座から現金が支払われるデビットカードとは異なり、一定期間の利用分がまとめて引き落とされます。また、利用金額に応じてポイントが貯まる、海外旅行保険が付帯しているなど、お得なサービスが付いているカードもあります。

さらに、1回払い、分割払い、ボーナス払い、リボ払いなど支払い方法も豊富なため、状況によって使い方を選べる点も魅力です。

国際ブランド・発行会社・ステータスで種類が変わる

クレジットカードは、国際ブランド・発行会社・ステータスなどの違いでカテゴリー分けができます。どのクレジットカードを選ぶと良いのか迷った際には、これらのカテゴリーを確認してみましょう。

国際ブランド

クレジットカードには、Visa、Mastercard、JCB、American Express、Diners Clubなど国際ブランドが付いています。国際ブランドとは、世界中でクレジットカード決済が行えるネットワークシステムです。国際ブランドの付いたクレジットカードは、国内外の加盟店で利用できます。

発行会社

クレジットカード発行会社は、主に銀行系、流通系、鉄道・航空系の3種類に分けられます。発行元によって特典が異なるため、クレジットカード選びのポイントになるでしょう。

- 銀行系クレジットカード

銀行またはそのグループ会社が発行するクレジットカードです。同系列の銀行で口座を開設していなくてもカードを発行できます。ATMの手数料が優遇されるなど、銀行ならではの特典を受けられる場合もあります。

- 流通系クレジットカード

スーパーや百貨店などが発行するクレジットカードです。提携先の店舗でカードを利用すると、高いポイント還元や割引など、日常的にお得なサービスを受けられます。

- 鉄道・航空系クレジットカード

鉄道・航空会社が発行するクレジットカードです。鉄道系クレジットカードにはICカード乗車券機能が付いたものや、航空系クレジットカードには買い物でもマイルが獲得しやすいものがあります。また、国内外の旅行傷害保険が付帯するものもあり、交通機関を利用する頻度が高い方にとって便利な特典がついています。

ステータス

クレジットカードには、一般、ゴールド、プラチナ、ブラックといったステータスが付けられています。一般カードは年会費無料のものが多いですが、ゴールド以上のランクのカードでは年会費が発生するのが一般的です。

年会費が必要なステータスのカードは、その分特典やサービス内容、付帯保険などのランクが上がり、より手厚いサービスが受けられます。例えば、空港ラウンジの利用や旅行保険の充実、専用のコンシェルジュサービスなどが挙げられます。なお、ステータスによるサービス内容や種類はカード会社によって異なります。

クレジットカードのメリット

次は、クレジットカードのメリットについて詳しくご紹介します。

分割やリボ払いが選べる

クレジットカードには、1回払い以外にも分割払いやボーナス払い、リボ払いといった支払い方法があり、状況に応じて変更が可能です。また、クレジットカードはキャッシング枠を設定できるのが一般的であり、急に現金が必要になった場合でもキャッシングサービスを利用してお金を借りられます。

付帯するサービスが受けられる

クレジットカードには、カード利用者が受けられるさまざまな特典が用意されています。例えば、旅行中の病気やケガの治療費を補償する「旅行傷害保険」や、購入商品の事故などによる損害を補填する「お買い物安心保険」があります。また、飲食店やアミューズメント施設での優待サービスなど、カードごとに異なる特典が設定されています。

その他にも、手荷物無料宅配サービスや空港ラウンジサービス、対象ホテルの割引サービスなどが受けられるカードもあります。

信用情報を作ることができる

クレジットカードを継続して利用すると、クレジットカードやローンの利用状況に関する信用情報(クレジットヒストリー)が蓄積されます。使用した金額を毎月期日内に支払うことで、信用が履歴として残る仕組みです。

このクレジットヒストリーがあることで、住宅ローンや自動車ローンなどの大きなローンを組む際に審査が有利になったり、低金利でローンを組める可能性があります。

デビットカードとクレジットカードの違いは?

デビットカードとクレジットカードは、店頭やWEBショッピングで利用でき、キャッシュレスで支払いができるという共通点があります。しかし、それぞれに異なる特徴も存在します。デビットカードとクレジットカードの特徴を踏まえて、それぞれの違いを詳しく紹介します。

申し込み可能な年齢

デビットカードは15~16歳以上で申し込み可能なものが多く、原則審査なしで発行してもらえます。

それに対し、クレジットカードの申し込み可能年齢は18歳以上(高校生を除く)です。さらに、クレジットカードは基本的に審査を通過しなければ発行されません。

利用できる店舗

デビットカードとクレジットカードの特徴でもお伝えしたとおり、それぞれ利用できる店舗が異なります。

- デビットカード

ブランドデビットはクレジットカードと同じように、原則国際ブランドと提携する店舗であれば利用可能です。ただし、携帯電話料金や公共料金など、月額料金の支払いには使えないケースもあります。また、J-Debitは「J-Debitマーク」がある加盟店のみで利用できる仕組みのため、WEBショッピングや国外での利用はできません。

- クレジットカード

クレジットカードは、国際ブランドと提携している店舗であれば、国内外で使えます。また、キャッシングの枠が付与されていれば、海外のATMで現地通貨を引き出すことも可能です。

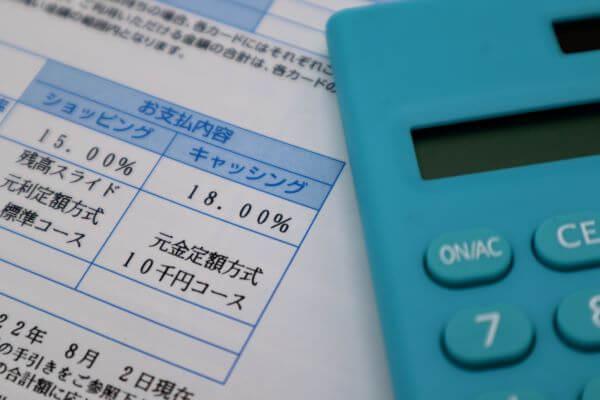

分割払いによる金利

クレジットカードの支払い方法を分割払いやリボ払いにすると、手数料がかかります。大きな買い物をする際に毎月の支払い額を減らせるメリットはありますが、手数料や利息により購入額以上の支払いが発生する可能性もあります(1回払い、ボーナス払い、2回払いの分割払いであれば手数料不要)。

一方、デビットカードは、1回払いしか選択できないため、基本的に金利や手数料はかかりません。

引き落としのタイミング

前述のとおり、デビットカードの引き落としタイミングは支払い時ですが、クレジットカードは一定期間内の利用額がまとめて指定日に引き落とされます。なお、クレジットカードには、以下のように「締め日」「確定日」「引き落とし日」が設定されています。

- 締め日:カード利用の締め切り日(月末など)

- 確定日:加盟店からカード会社への請求が確定する日(締め日から約10営業日後)

- 引き落とし日:利用者の登録口座から代金が引き落とされる日(5日、15日、月末など)

ただし、実際に引き落とされるまでの日程はカード会社によって異なります。

利用限度額

デビットカードは、原則として連携先の口座残高が利用限度額となります。ただし、セキュリティ対策として多くの金融機関が別途利用可能額を設定しており、その場合は1日の利用限度額や1回の決済限度額が定められています。

一方、クレジットカードの利用限度額は審査結果に基づいてカード会社が設定します。返済能力などを考慮して決定されるため、同じカードでも利用者ごとに限度額が異なる場合があります。

ポイント還元

クレジットカードとデビットカードの両方にポイント還元サービスがありますが、一般的にクレジットカードのほうが還元率が高い傾向にあります。還元率の目安は、クレジットカードが0.5~1.2%程度、デビットカードが0~0.5%程度です。

カードを選ぶ際は、ポイント還元の有無や還元率だけでなく、ポイントの使い道(マイル交換、商品購入、キャッシュバックなど)も確認しましょう。

ETCカードの発行

クレジットカードの多くは、そのカードに紐づくETCカードを発行しており、一体型のカードも存在します。一方、デビットカードは基本的にETCカードを発行できません。これは、ETCカードが後払い方式であるのに対し、デビットカードは即時引き落としの仕組みであるためです。、口座残高の不足により料金の決済ができないと、ETCレーンを通過できず、渋滞や事故のリスクが生じるからです。

クレジットカード以外では、「ETCパーソナルカード」というデポジット(保証金)方式のカードも存在しますが、デポジットの入金に加えて年会費(税込1,257円)が必要です。

審査の有無

前述のとおり、デビットカードは審査不要で作成できるため、学生や主婦、アルバイトでも比較的作成しやすいのが特徴です。

一方、クレジットカードはカード会社による審査が実施されます。審査においては年収や職業の他、信用情報、勤続年数、居住形態なども重視され、これらの情報を基にカード発行の可否が判断されます。

プリペイドカードやキャッシュカードとの違いも

デビットカードと混同されやすいカードとして、プリペイドカードやキャッシュカードも挙げられます。ここでは、それぞれの特徴やデビットカードとの違いを解説します。

プリペイドカードとの違い

プリペイドカードは、利用金額を事前にチャージして支払うカードです。チャージした金額しか利用できないため、使い過ぎを防げる点がメリットです。プリペイドカードには、大きく分けて以下の2つのタイプがあります。

使い切り型

あらかじめ設定された金額を使い切ると、新たにチャージができないタイプのカードです。代表的なカードとして「QUOカード」や「図書カード」などが挙げられます。

チャージ型

都度お金をチャージして繰り返し利用できるタイプのカードで、使用用途などによって以下の3つに分類されます。

- 交通系ICカード:PASMO、Suicaなど

- 流通系カード:WAON、nanacoなど

- 国際ブランド付きカード:Visaプリペイドカードなど

「PASMO」「Suica」などの交通機関や特定の店舗やサービスで使えるものや、「WAON」「nanaco」など特定の店舗やサービスなどで使えるカードがあります。デビットカードとの主な違いは、銀行口座と連携しない点や、チャージが必要な点が挙げられます。

キャッシュカードとの違い

キャッシュカードは銀行口座と連結しているカードで、主に銀行ATMでの入出金に使用されます。通常、デビットカードのようにショッピングの支払いには利用できませんが、クレジット機能やデビット機能が付帯している「一体型カード」であれば、決済にも利用可能です。

一体型カードを持つメリットとしては、複数のカードを持ち歩く必要がなくなり、利便性が向上する点が挙げられます。その一方で、紛失時には銀行口座へのアクセスと決済機能の両方が悪用されるリスクがあるため、慎重な管理が求められます。

デビットカードとクレジットカードに共通点はある?

デビットカードとクレジットカードの共通点は以下のとおりです。

- キャッシュレス支払いができる

- 利用履歴が残るため、お金の管理がしやすい

- ポイントを貯められる

- WEBショッピングで利用できる(ブランドデビットのみ)

このように、デビットカードとクレジットカードには多くの共通点があります。両方のカードを持っていれば、少額の買い物は即時決済されるデビットカードで支払い、高額な買い物はクレジットカード払いにして計画的に支払うといった使い分けもできるでしょう。

それぞれの違いや特徴を理解した上で、そのときの状況に合わせた使い方をすれば、生活が便利かつお得になります。

デビットカード・クレジットカードを作る時のポイント

デビットカードもクレジットカードもさまざまな種類があり、どのカードを作ろうか悩む方も多いのではないでしょうか。ここでは、カードを作るときに参考にしていただきたいポイントを紹介します。

ライフスタイルに応じたカードを選ぶ

デビットカードとクレジットカード、どちらを選ぶべきか迷った場合、以下の指標を参考にしてください。

<デビットカードがおすすめの方の特徴>

- 口座の残高内で利用したい

- キャッシュレスで現金払いのように支払いたい

- 審査なしでカードを手に入れたい

- 使い過ぎを防ぎたい

<クレジットカードがおすすめの方の特徴>

- ポイント制度や優待制度を最大限活用したい

- 公共料金や携帯電話料金をカード払いにしたい

- 毎月の支払い金額を減らしたい

- キャッシングを利用したい

該当する項目が多いカードを選ぶことで、自分のライフスタイルに合った使い方ができるでしょう。

年会費や手数料を確認して選ぶ

デビットカードやクレジットカードには、発行会社やカードの種類によって年会費や手数料がかかるものがあります。年会費や手数料をかけずにカードを持ちたい方は、申し込み前によく確認しておきましょう。

また、クレジットカードの場合は、年会費に応じた付帯サービスが付いているものがあります。サービスの内容はカードの種類や発行する企業によって異なるため、年会費に見合う費用対効果があるのかを考えた上で、カードを選びましょう。

ポイントやキャッシュバックの有無も確認を

デビットカードやクレジットカードには、利用額に応じてポイントが貯まったり、キャッシュバックが受けられたりするサービスを展開しているものがあります。ポイント還元率やキャッシュバック率が高いカードを選べば、お得に買い物ができるでしょう。

ただし、ポイント還元率やキャッシュバック率が高くても、そのポイントの利用方法が自分に合っていない場合もあります。そのため、カードを選ぶ際には、ポイントやキャッシュバックの使い道が自分のライフスタイルに合っているかどうかも確認することが重要です。

クレジットカードならSAISON CARD Digitalがおすすめ

クレジットカードの発行を急いでいる方や、スマートフォンひとつで支払いを済ませたい方、スキミング対策(不正利用対策)を強化したい方におすすめのカードが、国内初の完全ナンバーレスカード「SAISON CARD Digital」です。

<SAISON CARD Digitalの特徴>

- 年会費が永久無料で、申し込みから最短5分で手続きが完了

- プラスチックカードだけでなくデジタルカードも発行される

- プラスチックカードはナンバーレスなので、カード番号を見られずにすむ

- 全国のセゾンカード加盟店で優待特典を受けられる

- ETCカードの年会費も永久無料

一般的なクレジットカードは、申し込みから審査、カード到着までに数日かかるのが通常です。しかし、SAISON CARD Digitalは、申し込み・審査が完了すると、スマートフォンのクレディセゾン公式アプリ「セゾンPortal」上にデジタルカードが即時発行され、すぐにWEBショッピングや電子マネー決済が利用できるようになります。もちろん後から通常のプラスチックのクレジットカードも届くので、シーンによって使い分けをすることが可能です。

SAISON CARD Digitalは、18歳以上(高校生を除く)でSMSが届くスマートフォンを持っている方であれば、主婦でも学生でも申し込めます。初めてクレジットカードを作る方はもちろん、2枚目、3枚目を検討している方にもぴったりのカードといえるでしょう。

おわりに

WEBショッピングや店頭での支払いを、キャッシュレスにできるという共通点のあるデビットカードとクレジットカード。それぞれ異なる特徴やメリットがありますが、利用シーンによって使い分けることで、より快適でお得な生活が送れるようになるでしょう。

ご自身のライフスタイルや使用頻度を考え、一番使いやすいと思うカードを選びましょう。

※本記事は公開時点の情報に基づき作成されています。記事公開後に制度などが変更される場合がありますので、それぞれホームページなどで最新情報をご確認ください。