国民年金だけで生活している方は、ほとんどいないのではないでしょうか。国民年金は月70,000円弱の受け取りとなり、老後の生活費をまかなうのは難しい現状です。

今回の記事では公的年金だけで生活している方の割合やもらえる年金額の目安、老後の生活費を補うための方法を詳しく解説します。この記事を読めば年金以外の収入を確保する方法がわかり、安心して老後を過ごすための準備が始められるでしょう。

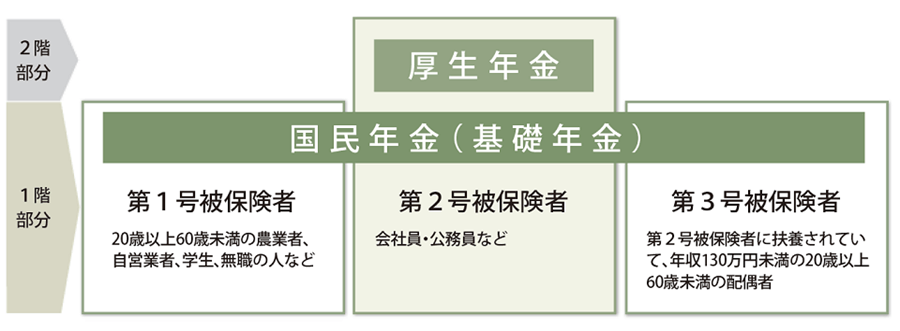

- 会社員と公務員は国民年金と厚生年金をもらえるが、自営業者などがもらえるのは国民年金だけ

- もらえる年金が国民年金だけの場合、満額でも月に70,000円弱のため、年金だけで生活することは難しいと考えられる

- 年金の不足分を補うにはiDeCoやNISAの他に年金の繰り下げ受給など、さまざまな方法がある

国民年金だけで生活している人はどれほどいる?

厚生労働省が実施した「国民生活基礎調査」の2022年度調査結果によると、老齢年金を受給している高齢者世帯のうち総所得に占める公的年金・恩給の割合が100%となっている世帯は44.0%であることがわかりました。

この数字だけでは貯蓄の有無などは判断できないため、44.0%の世帯が年金のみで生活しているとは言い切れません。しかし、残りの56.0%の世帯は年金以外の収入源を持ちながら生活していると推測できます。

ただし、この調査では国民年金のみの受給世帯と、国民年金と厚生年金の両方を受給している世帯が含まれています。よって、国民年金だけで生活している世帯はごくわずかであると考えるのが妥当でしょう。

国民年金だけで生活するのは難しい!

国民年金だけで生活するのは、簡単ではありません。厚生労働省が実施した「国民生活基礎調査」の2022年度調査結果によると、高齢者世帯の約半数に当たる51.3%が生活が「苦しい」と回答しています。

また、総務省の2023年「家計調査年報」によると高齢者の夫婦のみ世帯の家計収支では、実収入よりも支出金額が多くなる傾向にあり、その不足分は月に約40,000円にもなります。不足分を補うために貯蓄の取り崩しや追加の収入源が必要となるのです。

このようなデータからもわかるように、国民年金だけで老後を安定して過ごすのは非常に難しい現状があります。

年金はいくらもらえる?

日本の公的年金は、20歳以上60歳未満の全国民が加入する国民年金(基礎年金)と会社員・公務員が加入する厚生年金保険から構成されています。会社員・公務員は2つの年金制度に加入することになり、このような構造から「2階建て」と呼ばれます。ここでは、それぞれの年金で受け取れる年金額について見ていきましょう。

国民年金

2階建ての年金制度の1階部分に当たる国民年金(基礎年金)は、20歳以上60歳未満の全国民が加入を義務づけられています。保険料は一律で、将来もらえる年金額は保険料を納めた月数に応じて決まる仕組みです。20歳から60歳になるまでの40年間(480ヵ月)保険料を納めると、満額の老齢基礎年金を受け取れます。

老齢基礎年金の受給額の計算式は、以下のとおりです。

老齢基礎年金受給額=満額受給額×保険料納付月数÷480ヵ月

2024年4月からの老齢基礎年金の満額は年額816,000円(月額68,000円)です。例えば、保険料を納付した月数が456ヵ月の場合の年金額(年額)は、以下のように計算します。

816,000円×456ヵ月÷480ヵ月=775,200円(月額64,600円)

この金額から、自営業など国民年金だけの世帯では年金だけで生活するのは難しいと考えられます。

厚生年金

2階建ての年金制度の2階部分に当たる厚生年金は、会社員や公務員が加入する年金制度です。厚生年金の保険料は収入によって決まり、収入が多いほど保険料が高くなりますが、上限があります。老齢厚生年金の年金額(報酬比例部分)は、保険料納付額や加入期間に応じて決まります。

2003年4月以降の加入期間の報酬比例部分の計算式は、以下のとおりです。

報酬比例部分=平均標準報酬額×0.005481×加入期間の月数

平均標準報酬額とは、2003年4月以降の加入期間の標準報酬月額と標準賞与額の合計を2003年4月以降の厚生年金加入月数で割った金額です。

厚生労働省年金局「令和4年度 厚生年金保険・国民年金事業の概況」からの厚生年金受給権者の平均年金月額は、以下のとおりです。なお、金額には老齢基礎年金分を含んでいます。

| 男性 | 163,875円 |

| 女性 | 104,878円 |

| 全体 | 143,973円 |

出典:厚生労働省「令和4年度厚生年金保険・国民年金事業の概況」より

老後の生活にはいくら必要?

続いて、老後の支出について見ていきましょう。一般的に65歳以上になると、住宅ローンや教育費といった大きな支出は終えている場合が多いですが、その一方で加齢に伴い医療費や介護費などの新たな支出が発生してきます。以下は総務省の家計調査報告の2023年のデータから、世帯主が65歳以上の高齢者無職世帯の平均支出の内訳をまとめた表です。

| 項目 | 夫婦高齢者無職世帯 | 高齢単身無職世帯 |

|---|---|---|

| 食費 | 72,930円 | 40,103円 |

| 住居費 | 16,827円 | 12,564円 |

| 水道光熱費 | 22,422円 | 14,436円 |

| 保険医療費 | 16,879円 | 7,981円 |

| 交通・通信費 | 30,729円 | 15,086円 |

| 教養・娯楽費 | 24,690円 | 15,277円 |

| 交際費 | 24,230円 | 15,990円 |

| その他(家具・家事用品、被服費等) | 42,252円 | 24,993円 |

| 消費支出計 | 250,959円 | 145,430円 |

| 非消費支出 | 31,538円 | 12,243円 |

| 支出合計 | 282,497円 | 157,673円 |

出典:総務省「家計調査報告家計収支編2023年平均結果の概要」

生活費全体で見ると夫婦世帯では非消費支出を含めた支出が月額約280,000円であるのに対し、単身世帯では月額約160,000円となっています。その一方で、生命保険文化センター「2022年度生活保障に関する調査」によると、夫婦2人で老後生活を送るうえでの「ゆとりある老後生活費」は平均で379,000円となりました。理想と現実のギャップは月額約100,000円と決して小さくありません。

次に単身世帯と夫婦世帯の支出を比較してみましょう。単身世帯では支出全体が個人にかかります。一方、夫婦世帯では食費、住居費、水道光熱費といった項目のひとりあたりの費用は少なくなり、効率的です。

また、将来の介護費用は夫婦世帯ではどちらかが世話をすることで費用を抑えられる可能性があります。これに対し、単身世帯では費用負担が大きくなる点が懸念されます。

老後の生活費を確保するためにできること

老後の生活費の不足分は、現役中に準備する必要があります。ここでは、老後資金を準備するために今からできることを解説します。

ねんきん定期便で年金見込み額を確認する

「ねんきん定期便」は、年金制度に対する国民の信頼を向上させることを目的として、国民年金、厚生年金保険に加入している人宛てに日本年金機構が毎年郵送するものです。これを見ることで、年金の見込み額、年金制度の加入記録などを確認できます。

ねんきん定期便は誕生月の2カ月前に作成され、毎年誕生月にはがきで届きます。また、35歳、45歳、59歳の節目年齢には、封書版のねんきん定期便が郵送されます。

老後の生活費を確保するためには、まず自分がどれくらいの年金を受け取れるのかを把握する必要があります。ねんきん定期便を確認すると、おおよその老後の収入見通しを立てられます。もし見込み額が想定よりも少ない場合は、早めに対策を立てるようにしましょう。

日頃の貯蓄や退職金を老後の生活費に充てる

老後の生活を豊かにするためには、日頃からの計画的な貯蓄が重要です。毎月一定額を貯金に回す習慣をつけ、長期的な視点で資産を積み立てていきましょう。

また、退職金の有効活用も大切です。退職金は、老後の生活資金の柱となる大きな金額になります。しかし、一時的な収入であるため、計画的に取り崩していかないと、すぐに底をついてしまいます。退職金は老後の生活費の一部として大切に運用し、安定的な収入源となるようにしましょう。

個人型確定拠出年金 iDeCo(イデコ)に加入する

iDeCo(個人型確定拠出年金)は自分で掛金を積み立て運用し、老後の資金を準備する私的年金制度です。iDeCoには、以下の3つの税制メリットがあります。

【iDeCoの税制メリット】

- 掛金が全額所得控除の対象になる

- 運用益が非課税で再投資される

- 受け取り時も所得控除の対象になる

なお、iDeCoの積立金に対して課せられる特別法人税は、現在、凍結されています。

特別法人税は、企業年金やiDeCoなどの退職年金積立金に対して課せられる税金です。具体的には、iDeCoの場合、年率1.173%が特別法人税として徴収されています。ただし、現在はこの課税が凍結されており、将来的には特別法人税が復活する可能性もあるため注意が必要です。

※iDeCoの運用額が仮に300万円なら、その資産残高に対して毎年1.173%の35,190円の税金が発生するということです(1.0%が国税、0.173%が地方税)。

一方、iDeCoには以下のようなデメリットもあります。

【iDeCoのデメリット】

- 原則として60歳まで引き出せない

- 受け取り金額は運用成績により変動する

- 各種手数料がかかる

iDeCoを始める手順は、以下のとおりです。

- 加入できる金融機関を選ぶ

- 運用商品を選ぶ

- 加入申込書を記入し、必要書類を提出する

- 手続き完了通知を受けたら、初期設定をする

iDeCoは税制メリットを享受しながら資産形成ができる、老後資金に不安を感じている方にとって有力な選択肢です。運用リスクや60歳まで引き出せない点を理解したうえで、計画的に利用しましょう。

保険やNISAで資産を増やす

老後の生活費を準備するには、貯蓄型の保険やNISA(少額投資非課税制度)を活用する方法もあります。

貯蓄型の保険には、以下のような種類があります。

- 終身保険:一生涯の保障があり、解約時に解約返戻金が受け取れる

- 養老保険:一定期間の保障と貯蓄機能を兼ね備え、満期時には満期保険金が受け取れる

- 個人年金保険:一定期間の保険料支払い後、年金を受け取れる

一方、NISAは運用で得た利益が非課税になる制度です。2024年からは旧制度のつみたてNISAと一般NISAが統合され、年間投資上限額が最大360万円に拡大、非課税期間が無期限になるなど制度が拡充されました。非課税期間が無期限になったため、より老後資金準備に活用しやすくなりました。NISAの始め方は、以下のとおりです。

- 金融機関を選ぶ(銀行、証券会社など)

- NISA口座を開設する(必要書類を提出)

- NISA口座に資金を入金し、投資を開始する

自営業やフリーランスは付加年金などの制度活用も検討する

自営業やフリーランスが老後の生活費を準備するために活用できる制度には、付加年金、国民年金基金、小規模企業共済などがあります。これらの制度を利用すると、公的年金以外にそれぞれの給付を受けられます。

付加年金

付加年金は、第1号被保険者と任意加入被保険者が利用できる、国民年金の上乗せ年金です。保険料を追加して払うことで将来もらえる年金額を増やせます。月額400円の付加保険料を納めると、「200円×付加保険料納付月数」の付加年金が老齢基礎年金に上乗せされます。

国民年金基金

国民年金基金は第1号被保険者と任意加入被保険者が任意で加入する、老齢基礎年金に上乗せする公的年金制度です。65歳から受け取れる終身年金が基本で、掛金額に応じて将来受け取る年金額が確定します。掛金は全額所得控除の対象になります。

小規模企業共済

小規模企業共済は個人事業主や、常時使用する従業員が所定の人数以下の会社等の役員のための退職金制度です。掛金は月額1,000円から70,000円の範囲で選択でき、その全額が所得控除の対象となります。事業を退職または廃業した際に共済金が受け取れます。

年金の繰り下げ受給を検討する

年金の繰り下げ受給は年金の受給開始を通常の65歳から最長75歳まで遅らせることで、受給額を増やす制度です。老齢年金の受給を1ヵ月遅らせるごとに年金額が0.7%増額され、増額された年金額は一生涯続きます。例えば、70歳まで繰り下げると42%増、75歳まで繰り下げると84%増となります。

一方で、繰り下げ期間中は年金を受け取れない点に注意が必要です。繰り下げ受給は、健康状態や貯蓄額などを踏まえて慎重に判断しましょう。

貯蓄や不労所得もなく年金だけで生活できない場合はどうすれば良い?

病気や失業などで老後に貯蓄も不労所得もなく、年金だけで生活できない状況ではどうすれば良いでしょうか。そのような場合の対処法について解説します。

電気代や通信費など固定費の節約を意識する

老後の生活費を抑えるには、電気代や通信費といった固定費の節約が重要です。まずは、電気の使い方を見直し、LED電球への交換やエコ家電の導入を検討しましょう。通信費については格安SIMへの乗り換えや、不要なオプションサービスの解約で大幅に節約できます。

また、新聞や雑誌の購読料、保険の見直しなども効果的です。これらの小さな積み重ねが月々の出費を抑え、老後の生活を安定させる一助となります。

家族との同居や仕送りなどサポートを受ける

年金だけでは生活が苦しい高齢者は、家族からのサポートを受けることも選択肢のひとつです。

子どもや孫と同居することで住居費や光熱費、食費などを節約できます。同居が難しい場合、家族から仕送りを受けられると生活の助けになります。

老人扶養親族に該当する場合、扶養者の扶養控除の対象になります。

ただし、身内への遠慮から、経済的な助けを求めづらいと感じる方も多いでしょう。まずは家族に現状を正直に伝え、無理のない範囲での協力を依頼してみましょう。

定年後もアルバイトなどで働く

老後の生活費を補うために、定年後もアルバイトなどで働くことも検討しましょう。軽作業や短時間勤務のアルバイトなら体力的な負担も少なく、年金に上乗せした収入を得られます。また、働くことで社会とのつながりを持ち続け、生活にリズムが生まれるというメリットもあります。シニア向けの求人サイトや地域のハローワークを活用して、自分に合った仕事を探しましょう。

生活保護を受ける

生活保護はさまざまな事情から生活に困窮したときに、最低限の生活を保障するための公的な制度です。年金が少なく、生活に困窮している人は生活保護の対象となる可能性があります。申請は自治体の福祉事務所で行い、収入や資産状況をもとに審査されます。生活保護の申請は国民の権利なので、必要な場合は早めに相談しましょう。

おわりに

国民年金だけでの生活は厳しい現実があり、年金以外の収入源を確保するための準備を早めに始める必要があります。現役時代から着実に老後資金を作っていかなければなりません。そのためiDeCoやNISAを活用した資産運用や、計画的な貯蓄が大切です。将来の不安を少しでも減らすために、今からできることをひとつずつ実践していきましょう。

※本記事は公開時点の情報に基づき作成されています。記事公開後に制度などが変更される場合がありますので、それぞれホームページなどで最新情報をご確認ください。