資産運用の方法には多くの種類があり、初心者はどれを選んだらいいのか迷うことも多いでしょう。資産運用を始める際は、まずリスクとリターンの理解から始めましょう。このコラムでは、資産運用のリスクとリターンを説明し、種類や選ぶコツについてご紹介します。

資産運用について詳しく学びたい方へ

セゾンのマネースクールは経験豊富なお金のプロがお金の基礎知識から資産有用、老後の資金についてまで幅広いテーマのセミナーをご用意しています。

皆様それぞれが気になるテーマを選んで無料で受講することが可能です。まずは、スキマ時間から参加できるセゾンのマネースクールでプロのお話を聞いてみてはいかがでしょうか。

資産運用とは手元の資金を増やすこと

資産運用とは手元にある資金を増やすことです。老後の資金づくりなどで、資産運用を考えている方も増えています。資産運用の方法はさまざまで、銀行預金もその1つです。

しかし、超低金利といわれる昨今は、より高いリターンを生む資産運用が求められています。ここでは、資産運用がおすすめな理由と、資産運用を考えるうえで欠かせないリスクとリターンの内容についてご紹介します。

資産運用がおすすめな理由

人生100年時代といわれる今日、老後に備えた資金形成が注目されています。手元にある資金を銀行に預けているだけでは、低い金利で思うように増やすことができません。そこで注目されるのが資産運用です。

手元にある資金を効率良く運用し、着実に増やすことが期待できます。資産運用の方法によっては利益をさらに投資して増やす複利効果も期待でき、将来に向けて資金を増やせる可能性は高いでしょう。

リスクとリターンを把握しよう

資産運用を考えるうえで把握しておきたいのが、リスクとリターンです。資産運用におけるリスクとは「危険」という意味ではなく、「収益の振り幅」を表します。リターンとは資産運用により得られる収益です。資産運用で利用する金融商品によって、リスクの内容は異なります。

ここでは、リスクとリターン、それぞれの内容や関係について見てみましょう。

・リスクとは

リスクとは収益の振り幅のことで、「リスクが大きい」という場合、「大きな収益があげられる可能性があるが、損失が大きいかもしれない」という意味です。

金融商品には銀行預金のような元本保証がなく、資産運用には損失というリスクが伴います。大きなリターンを求めるには、同時に大きなリスクも伴うことを把握しておかなければなりません。

商品により、リスクの内容はさまざまです。主なリスクに「価格リスク」「為替リスク」「信用リスク」があり、それぞれの要因で資産の価値が変動します。

①価格リスク:価格の変動により投資した資産の価値が変わるリスク

②為替リスク:日本円以外の商品で、為替相場により資産の価値が変わるリスク

③信用リスク:社債など商品の発行体が経営破綻するなど債務を履行できなくなるリスク

・リターンとは

リターンとは資産運用により得られる成果で、リスクとは比例する関係にあります。リスクを小さくしようとすれば振り幅が小さくなるためリターンも小さめです。リスクを大きくすれば、大きな収益と大きな損失の可能性があります。大きなリターンを目指せばそれだけリスクも大きくなり、損失が出る可能性も高くなるということです。

そのため、リスクは小さくリターンは大きいという商品は存在せず、資産運用で収益を得ようと思えばそれだけリスクもあるということを理解しておかなければなりません。

7種類の代表的な資産運用

資産運用にはさまざまな種類があり、株式投資のようなハイリスクハイリターンの商品もあれば、預金のようなローリスクローリターンの商品もあり、その中間もあります。

それぞれの資産運用の特徴を知り、自分に合うものを見つけることが、資産運用をスムーズに始めるための第一歩です。ここでは、代表的な資産運用を7つご紹介しましょう。

預金・外貨預金

日本国内の銀行に預ける預金も、資産運用のひとつです。しかし、預金の金利は低く、そのままでは高い利益は期待できないでしょう。一方、ドルやオーストラリアドルなどの外国通貨で預金する外貨預金もあり、日本円よりも高めの金利が期待できます。

外貨預金の場合、為替変動により利益を得る可能性があるのが特徴です。円安のタイミングで日本円に換金すれば、利益が得られるでしょう。一方、円高により損失が出る可能性もあり、換金の際の見極めが必要です。

なお、外貨預金は預け入れと払い戻しの際に為替手数料がかかることは把握しておきましょう。

株式投資

株式投資は、株式会社が資金を調達するために発行する株式を購入する投資方法です。株式を購入するとその会社の株主となり、株主総会への出席や配当金を受け取る権利を取得します。

配当金とは年に1〜2回、会社の利益状況に応じて株主に還元するもので、業績が好調な会社は配当金の額も大きくなる傾向があります。ただし、利益があれば必ず配当されるというものではありません。

ほかに、株主優待制度を設けている会社もあり、株主に対し優待券や割引券、自社商品などの特典を提供しています。

また、株式投資では値動きのある銘柄を見極め、値下がりしたときに購入して値上がりしたときに売却することで大きな利益を得ることが可能です。

株式はさまざまなメリットがあり、高い利益を得て短期間で資産を増やせる可能性がある一方、値下がりをして損失が出る場合もあります。ハイリスクハイリターンの代表的な金融商品といえるでしょう。

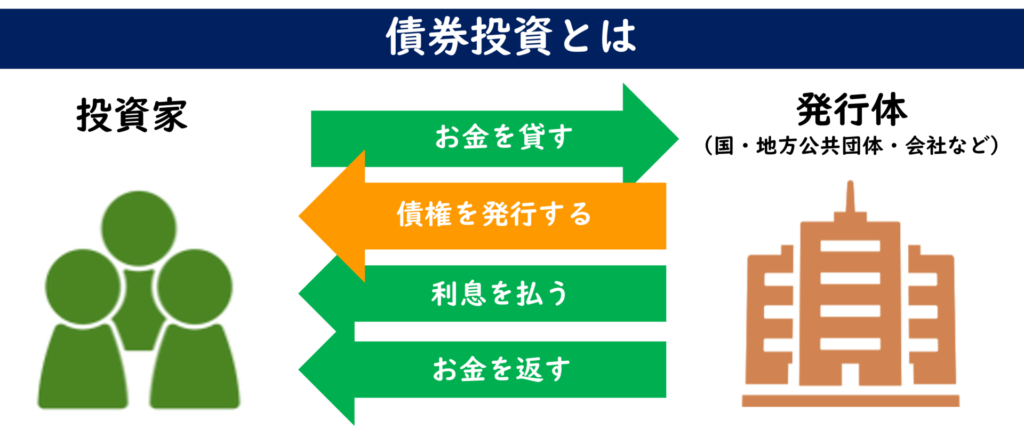

債券投資

債券投資は、国や地方公共団体、企業などが発行する債券(有価証券)を購入し、期日に元本と利息を受け取る投資方法です。債券は国債、社債と呼ばれ、元本が戻る点でローリスクローリターンの商品といえるでしょう。

特に国債の場合は、国が破綻しない限り元本が保証されるため、安全に資産運用したい場合に向いています。ただし、金利は国債の場合で0.05%と低く、銀行の預金よりもわずかに高い程度です。資産運用としてのメリットはあまり大きくありません。

また、発行体の企業などが経営難などに陥った場合、利息や元本の払い戻しができなくなる可能性もあります。リスクがまったくないわけではないことは認識しておきましょう。

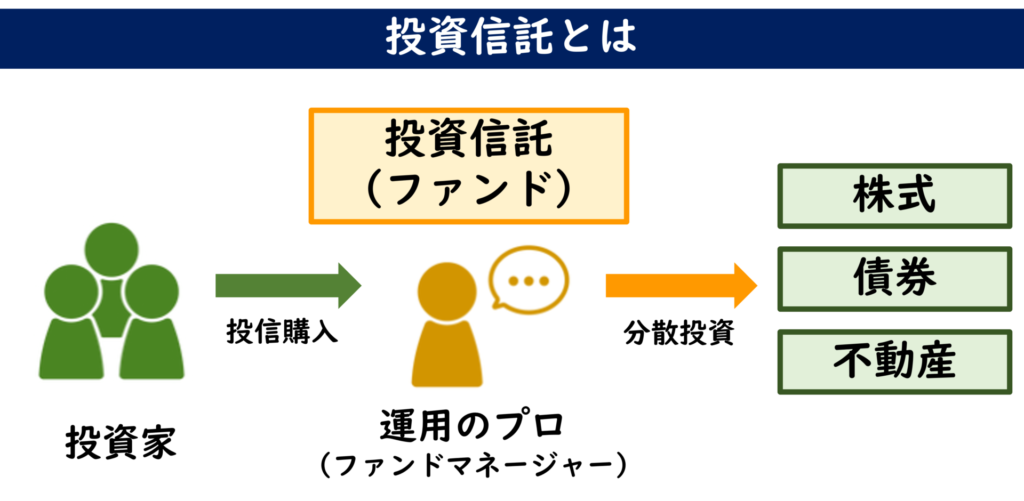

投資信託

投資信託とは、複数の投資家から集めた資金をファンドマネージャーと呼ばれる専門家が運用する手法です。投資家は運用により得られた利益の配当金を受け取ります。

ファンドマネージャーは運用会社に所属し、運用方針に従って市場や銘柄を分析して商品を選び、売買のタイミングを検討します。投資信託は銘柄の選定や売買のタイミングを見るのが難しい初心者でも、専門家に任せて運用できるのがメリットです。

また、投資信託の運用は株や債券、不動産などに分散されるため、ある分野で損失があった場合も別の分野で利益があり、トータルとして資金が増えるような、リスクを抑えた運用ができます。少額から始められるのもメリットで、投資の経験がなくても手軽に始めやすい方法です。

ただし、専門家が運用するとはいっても必ず利益が出るとは限りません。元本割れのリスクは伴います。また、手数料がかかるなど運用のコストがかかるというデメリットがあり、購入の際は必要になる手数料なども念頭に入れておかなければなりません。

ETF(上場投資信託)

ETF(上場投資信託)は、日経平均株価やTOPIX(東証株価指数)などの指数に連動するように運用されている投資信託です。株式投資と投資信託の特徴を合わせ持つ商品で、複数の銘柄に投資するため、通常の投資信託と同じく分散投資によるリスクを抑えた投資ができます。

市場の動きに連動することで値動きがわかりやすく、タイムリーな運用ができるのがメリットです。また、投資信託よりも運用コストがかからないため、長期投資に向いています。

ETFと投資信託の違いは上場しているか否かです。ETFは上場しているため、株式と同じく証券会社を通じて証券取引所に売買の注文を出します。一方、上場していない投資信託は証券会社や銀行、郵便局などの窓口で購入でき、種類も非常に豊富です。

REIT(不動産投資信託)

REIT(不動産投資信託)は、投資対象を不動産に特化した投資信託です。投資家から集めた資金でオフィスビルやマンションなどの不動産を購入し、運用します。投資家はREITを通じて間接的に不動産のオーナーになり、不動産の賃貸料収入や譲渡益が得られる投資方法です。

一般の投資信託と同じく少額から始められ、不動産の運用や管理はすべて運用会社が行います。現物の不動産投資よりも手軽で扱いやすく、投資初心者も始めやすいのが特徴です。

ただし、金融市場や不動産市場の影響を受けて価格は動きやすく、収益が変動するなどのリスクは伴います。

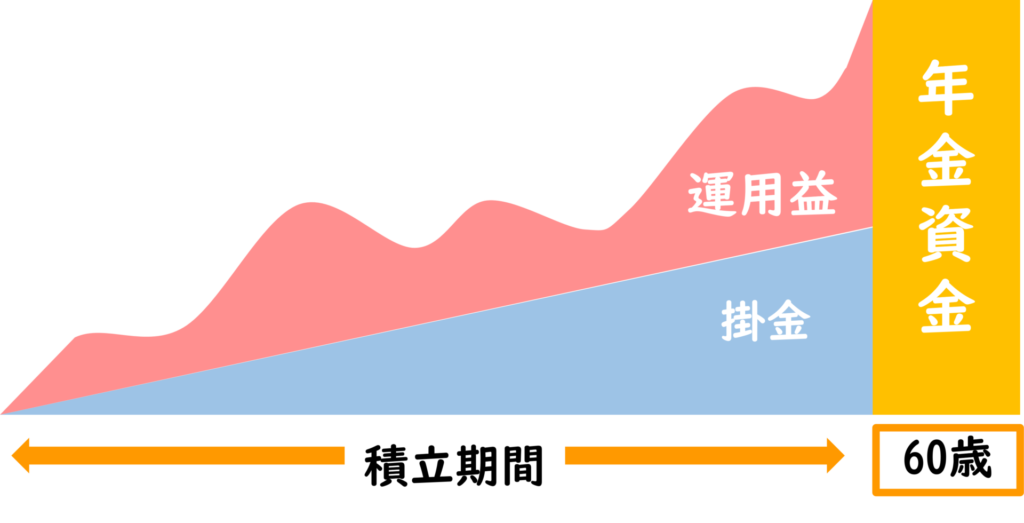

iDeCo

iDeCoとは個人型確定拠出年金のことで、出資した掛金で自ら運用する私的年金制度です。60歳まで積み立てができ、60歳以降に一括か年金方式で受け取ります。公的年金だけでは賄えない老後の資産形成に役立ちます。

ただ資金を積み立てるだけでなく運用してより多く資産を増やせる可能性があるのが特徴です。

掛金は月々5,000円以上1,000円単位で行い、加入資格ごとに設定された上限金額まで設定できます。60歳までは引き出せないため、無理なく継続できる金額に設定することがポイントです。掛金は1年に1回だけ変更することができ、生活状況に合わせて増減できます。払い戻しはできないものの、掛金をストップすることはいつでも可能です。

iDeCoで運用できる商品は、主に定期預金や保険商品などの「元本確保商品」と、「投資信託」に分けられ、加入はiDeCoを取り扱う金融機関を通して申し込みます。

iDeCoは税制上の優遇を受けられるのが大きなメリットで、掛金は全額所得控除の対象になり、運用益も非課税になります。

運用次第では元本割れのリスクがあるものの、運用商品は分散投資でリスクを抑える投資信託が主体であり、大きな損失を避けることは可能です。

20歳以上60歳未満のすべての方が加入対象ですが、2022年5月からは国民年金被保険者を対象に、加入期間が65歳まで5年間延長されます。

会社が企業型確定拠出年金を導入していて、それに加入している場合は、会社が定める規約によって許可されている場合のみiDeCoの加入が可能でした。

しかし、令4年10月の法改正からは、以下の3つの項目が加入の要件になります。ご自身が加入できるのか確認してみてはいかがでしょうか。

- 企業型DCの事業主掛金が月の上限(55,000円 ※企業型DCと確定給付型に加入する方は27,500円)の範囲内で各月拠出であること

- iDeCo の掛金が55,000円(※企業型DCと確定給付型に加入する方は27,500円)から各月の企業型DCの事業主掛金を控除した残余の範囲内 (上限20,000円 ※企業型DCと確定給付型に加入する方は12,000円)で各月拠出であること

- 企業型DCのマッチング拠出(加入者掛金拠出)を利用していないこと

参照元:厚生労働省 2020年の制度改正|厚生労働省 (mhlw.go.jp)

こちらの記事もよく読まれています。

保険で資産運用できる?

株式や投資信託など代表的な資産運用を行うには、ある程度の投資知識が求められます。運用するための時間も必要になるでしょう。しかし、そのような知識も時間もあまりないという場合、保険で資産運用することもできます。

保険は万が一の場合に備えて毎月保険料を支払い、何かあった場合にはまとまったお金を受け取る仕組みです。

保険商品の中にはそのような機能だけではなく、資産運用の機能を持つものもあります。「終身保険」や「養老保険」などの貯蓄型の保険には資産運用の機能があり、一定期間以上加入することで、支払った保険料以上の解約返戻金や満期保険金を受け取ることが可能です。

保険会社によっては、保険料の運用により利益が出た場合、解約返戻金や満期保険金に利益の一部を上乗せしてくれる場合もあります。

保険による資産運用のメリットは、資金を増やせるとともに万が一の備えができるという点です。加入期間が短くて保険料の支払いが少ない場合でも、保険金支払い事由が発生したときには契約通りのお金が受け取れます。

また、保険は「生命保険料控除」として所得控除の対象になる場合もあり、所得税や住民税を節税できるのもメリットです。

ただし、保険は途中解約すると元本割れの可能性がある点に注意しなければなりません。保険による資産運用は長期加入が前提である点を把握しておきましょう。

資産運用の方法を選ぶときのポイント

資産運用の方法はさまざまで、初めての場合はどれを選べば良いのか迷うこともあるでしょう。選ぶときには着目したいポイントがあり、なかでもリスクとリターンの確認は必須です。商品ごとにリスクとリターンはさまざまで、どの程度リスクを許容できるかによって選ぶ商品は変わってきます。大きなリターンを求めれば、それだけリスクも覚悟しなければなりません。

ほかにも、運用コストや税制度についてもチェックが必要です。詳しくご説明しましょう。

・運用コストを確認する

資産運用には運用コストがかかります。商品によって異なりますが、売買手数料や信託報酬手数料、口座の入出金手数料などです。

特にコストがかかるのは投資信託で、購入時と商品を保有している間、解約時という3つのタイミングでコストが発生します。

購入時は販売会社に対する手数料が、購入資金とは別に必要です。商品を保有中には運用管理費用が信託報酬手数料という名目で徴収され、解約時には「信託財産留保額」という金額が徴収される場合もあります。

コストは同じ運用方法や銘柄でも証券会社ごとに異なる場合があり、投資信託を購入する際は、コストがどのくらいかかるかを比較しながら選ぶことも大切です。

・税制度を理解する

資産運用で得た利益は、基本的に税金がかかります。預金や債券による利息、株式の売買で得た差益、配当金など、それぞれ利子所得、譲渡所得、配当所得として所得税・住民税が課せられるのです。

税率は、基本的に所得税15.315%、住民税5%の計20.315%が徴収されます。例えば10万円の利益を得た場合には、20,315円が差し引かれるということです。

資産運用をする場合には税金が引かれることを前提にして、どれだけ利益を上げられるかを考えなければなりません。

ちなみに、資産運用で得た利益は確定申告が必要です。購入する際の引き落とし口座を特定口座の「源泉徴収あり」にしておけば、証券会社や銀行が損益を計算し、代わりに源泉徴収してくれます。確定申告の手間を省きたい方は利用すると良いでしょう。ただし、利益が20万円以下で確定申告が不要な場合も源泉徴収されるため、注意が必要です。

初心者が資産運用で失敗しないためのコツ

初めて資産運用する場合、どの商品を選べば良いか、どのように運用したら良いか、分からないことがいくつも出てきます。慣れない資産運用で失敗しないためには、コツを押さえることが必要です。

まずは運用の目的を決め、少額投資から始めてみましょう。長期投資や積立投資を選ぶのも、できるだけ損失を出さずに運用するポイントです。ここでは、初心者が資産運用に失敗しないための5つのコツについてご紹介します。

運用の目的を決める

まずは資産運用の目的を決めることから始めます。「住宅を購入する頭金がほしい」「数年後に必要になる教育資金を増やしたい」「老後の資産形成をしたい」など、具体的な目標を設定しましょう。

すぐにまとまった利益を得たい場合は、ハイリスクハイリターンの商品を選ぶことになります。老後に向けてコツコツと貯めたい場合は、手堅くローリスクローリターンの商品を選ぶのが良いでしょう。

無理のない範囲で投資することが大切で、運用する商品を決める際は、現在の収入や貯蓄額なども合わせて検討することをおすすめします。

少額から始める

運用に慣れないうちは、できるだけ損失を少なくするために少額から始めましょう。万が一資金を失うことがあっても、生活に影響しないことが大切です。

例えば、10%の損失を出した場合、100万円投資していた場合は10万円失われますが、5万円の投資なら5,000円の損失で済みます。少額の投資では得られる利益は、わずかかもしれませんが、運用方法や投資の流れを学ぶことができるでしょう。

長期投資を選ぶ

初めての資産運用では、リスクを避ける運用方法を選ぶことも大切です。資産運用には短期間で利益を得る投資のほか、5年、10年ごとの長期で結果を見る「長期投資」があります。長期投資では長く商品を保有することで価格変動リスクが小さくなるのがメリットです。元本に利息を加え、さらに利益を生み出す複利効果も期待できるでしょう。

少しずつ運用資金が増えるため、少ない資金で始めた場合でも、長いうちには大きな利益を期待できます。

積立投資を選ぶ

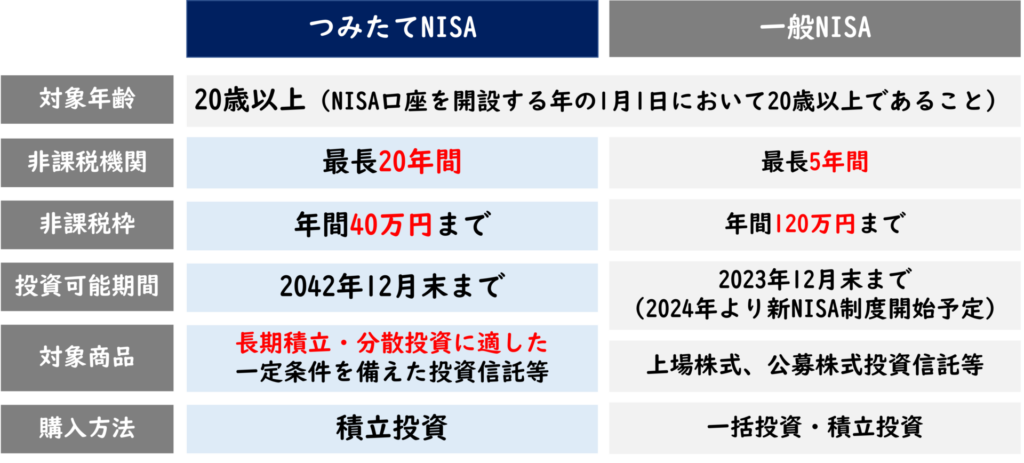

投資信託など積み立てに適した商品を選び、毎月一定額ずつ投資する「積立投資」も初心者に向いています。投資にかける時間がなく、少額で投資したい場合にもおすすめの方法です。

自動積み立てなので手間がなく、投資のプロが運用してくれるため安心です。少額からの積立投資を支援する「つみたてNISA」という口座もあります。毎年40万円を上限として一定の投資信託が購入可能で、運用の利益は購入から20年間、課税されません。

積立投資はスマホのアプリなどを使用して始めることができます。

分散投資する

1種類の商品や銘柄だけを購入する場合、その値動きだけに集中するためリスクも高まります。値上がりした場合は高い利益がある反面、損失の可能性も高くなるでしょう。

複数の商品・銘柄を少額ずつ組み合わせて購入する「分散投資」なら、リスクを抑えた運用が可能です。複数の銘柄がセットになっている投資信託であれば、それを購入するだけで分散投資ができます。

分散投資には商品を分散させるだけでなく、時期をずらして少しずつ購入する「時間分散」の方法もあります。値下がりしたときに多く買い、値上がりしたときに少なめに買うことで平均購入単価を下げ、価格変動のリスクを抑えることが可能です。

それ以外に分散投資する方法を2つご紹介します。

・ポートフォリオを作る

運用目的や望む運用期間に合わせ、自分で商品を組み合わせることもできます。これを「ポートフォリオ」といい、それぞれの商品の運用成果を見ながら見直しを行う方法です。

投資に慣れてきたらオリジナルのポートフォリオを作ってみるのも良いでしょう。プロのアドバイスが欲しい場合は、証券会社の窓口で相談することもできます。

・ロボアドバイザーを利用する

ロボアドバイザーを利用すれば、初心者でもポートフォリオの構築ができます。ロボアドバイザーとは、資産運用のアドバイスや運用のお手伝いをするAIのサービスです。

ロボアドバイザーには「アドバイス型」と「投資一体型」があり、アドバイス型はいくつかの質問に答えると投資家のリスク許容度を診断し、最適な商品の組み合わせを提案します。提案をもらうだけで、実際に投資するかどうかは自分で決定するのが特徴です。

投資一体型は提案後の運用もすべて一任でき、資金を積み立てていくだけで自動で提案ポートフォリオに基づく運用が行われます。

資産運用を始める方法

資産運用を始めるには、まず証券口座の開設が必要です。証券口座はお金を預けるだけの銀行の預金口座と異なり、株式や投資信託の購入ができます。証券口座に入金しておくことで、いつでも株や投資信託への投資が可能です。

また、証券会社ではなく銀行を利用する方法もあります。国債や投資信託は銀行でも取り扱いしており、比較的リスクが低めの商品を扱っているのが特徴です。証券口座を開設した場合、株価のレポートなど数々の投資情報が舞い込み、初めてでよくわからないうちは情報に翻弄される可能性があります。

まずは銀行で手堅い商品を利用しながら投資に慣れ、情報の選択もできるようになってから証券口座を利用するのも1つの方法です。

資産運用はネット証券が始めやすい

証券口座を開設する場合、数多くの証券会社のなかからどこを選べばいいか迷うかもしれません。証券会社には大きく分けて店舗型とネット証券があり、その選択に迷うかもしれません。

店舗型とネット証券にはそれぞれにメリットがあり、ご自身に合う方を選ぶのが良いでしょう。店舗型には相談窓口があり、担当者に対面で相談ができるのがメリットです。ただし、店舗に出向く時間がないという場合はネット証券が便利でしょう。

店舗型の場合、初心者にとってプロのアドバイスは役立つものの、担当者が伝える情報が正しいかどうかの判断は難しくなります。色々すすめられ、さらに迷ってしまうかもしれません。

ネット証券であれば自分のペースで気軽に始められ、分からないことはコールセンターなどで相談もできます。何よりネットで簡単に口座開設の手続きが完了するのは魅力です。

また、店舗を持たないネット証券は売買手数料が安い傾向にあります。手数料はネット証券ごとでも異なるため、少しでもコストを減らしたい場合は、よく調べてから証券会社を選ぶようにしてください。

おわりに

資産運用の種類は豊富で、上手に運用することで資産形成が可能です。資産運用を行うには、まずリスクとリターンについて理解することから始めましょう。リスクとリターンの関係を知り、ご自身に合った運用方法を見つけてください。

リスクとリターンの程度は商品ごとにさまざまです。投資信託や国債などは、ローリスクなものもあり、初めてでもリスクを抑えながら始められます。

上手に運用するには情報を集め、お金や投資に関する知識を身につけることも大切です。本やインターネットから知識を得ることもできますが、プロが直接教えるセミナーなどに参加するのも、投資について早く理解するために役立つでしょう。

おすすめは「セゾンマネースクール」です。将来に備えたお⾦の基礎知識を⾝につけることを⽬的に開催しています。株式投資や投資信託、資産形成などさまざまなテーマが用意され、どの講座も無料です。受講は会場とオンラインの2種類から選べます。まずは、以下のリンクから受けてみたい講義を検索してみてください。