不動産の評価額は、同じ土地であっても、売買や保有など目的により複数の評価方法があるため、確定が難しいのが現状です。相続財産における不動産についても、相続対策の時点と実際に申告時の評価額に差が生じることも多くあります。算出の流れや例外的な評価方法を知るとともに、各相続人にとって納得のいく対策について考えてみましょう。

この記事を読んでわかること

- 相続不動産の評価方法については、基本的に「路線価」を使い、相続税評価額として相続税を算出する

- 土地の評価額には絶対的な価格が存在しないため、土地の形状や使用状況により、変動することも想定される

- 少しでも評価を下げられれば相続税対策として節税効果があるものの、遺産分割協議においては、各相続人の思いが交錯し、トラブルに発展することもあり得る

- それぞれが納得のいく着地点を目指すことが円滑な相続手続きを進めるポイント

- トラブル回避のためには専門家へ相談することがおすすめ

相続財産における不動産の評価方法とは

相続が発生し、相続財産が確定すると、内訳が自宅と金融資産というケースは多くみられます。評価額を把握しやすい金融資産と異なり、自宅不動産、特に土地については評価方法が複数あることから評価額をめぐってトラブルに発展するケースもあります。

相続税負担を考えると、できるだけ評価額を抑えたい一方で、売却することを前提にすると高く評価したいものです。相続財産における不動産の評価方法について解説します。

公示価格を利用する

「公示価格」とは、毎年1月1日を基準日として、国土交通省土地鑑定委員会が公示する価格です。公示価格は、固定資産税評価額や路線価を算出する際の基準となります。

客観性が高いものの、標準地からの距離がある場合や土地の形などによっては参考程度で、実際の価格とは乖離することもあり注意が必要です。

路線価方式や倍率方式を利用する

「路線価」は、相続税や贈与税の計算の基礎になる価格で、毎年7月に国税庁から公表されます。比較的市街地では、路線価にもとづいて「路線価方式」で算出されますが、路線価が定められていない地域では「倍率方式」で算出します。詳しい計算方法については後述します。

固定資産税評価額を利用する

「固定資産税評価額」は、固定資産税を算出する際の基準となる価額です。不動産を保有している場合に課税される固定資産税であるため、客観性はあるものの、都市部では時価評価よりも低いケースがみられます。

実勢価格を利用する

「実勢価格」は、実際に不動産市場で取引されている「時価」のことです。当然ながら売却に当たっては、少しでも評価額を高く設定したいものですが、相続税をふまえると不利にもなり得ます。

不動産評価算出の流れは?まずは土地と建物を分けて考える

相続財産に限らず、不動産評価の算出に当たっては、評価方法が異なるため、基本的に土地と建物を分けて算出します。それぞれの評価方法について確認してみましょう。

土地を評価する場合

相続財産に不動産が含まれている場合、都市部では時価評価よりも低いというデメリットはあるものの、客観性もあることから、基本的に「路線価」を使用します。路線価は、土地の相続税や贈与税を計算する際の基準となる価額(相続税評価額)です。

相続税評価額は、国税庁のWEBサイト「財産評価基準書 路線価図・評価倍率表」から調べることが可能です。なお、評価方法は、「路線価方式」と「倍率方式」の2つです。このいずれかを用いて路線価を算出します。

路線価方式とは

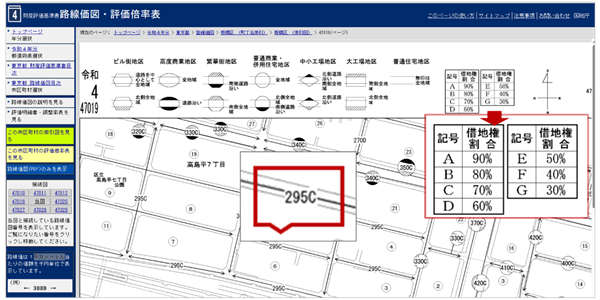

国税庁「財産評価基準書 路線価図・評価倍率表」では、画面上の地図(都道府県)もしくは該当管轄国税局から土地の所在地を検索し、該当の地図を探します。地図の道路上には、数字とアルファベットが記載されており、例えば「480C」である場合は、1平米当たり480千円、つまり480,000円で、この路線価に土地の面積を乗じると、その土地の概算評価額を知ることが可能です。

ただし、同じ道路に面している土地でも、利便性をふまえると、両脇を建物に囲まれた土地よりも、角地の方が評価は高いです。正確な評価額を知るためには、奥行価格補正率や側方路線影響加算率表を利用して調整したうえで評価額を算出します。

倍率方式とは

一方で、路線価が定められていない地域の土地については「倍率方式」で評価額を算出します。倍率地域の土地の相続税評価額は「固定資産税評価額×倍率」であることに注意が必要です。

同じ国税庁のWEBサイトの所在地検索から地図が掲載されていない土地について「この市区町村の評価倍率を見る」を選択すると、倍率表を確認することができます。

建物を評価する場合

建物を評価する場合には、「固定資産税評価額」を用いることが一般的です。

本来であれば「その建物を今建てるとしたら、いくらになるのか」という再調達価格を求めたうえで経年劣化分を差し引くのが正しい評価なのかもしれませんが、個別に評価をするのは困難という理由から、各自治体(市区町村)が固定資産評価基準にもとづいて決定しています。

固定資産税評価額は、時価そのものではないため、新築当初は、固定資産税評価額の方が低く、耐用年数が経過した建物は時価よりも高額になる傾向です。

いずれにしても、固定資産税評価額は、不動産の名義人宛てに届く「固定資産税納税通知書(課税明細書)」を見ると評価額がわかるでしょう。

マンションを評価する場合

相続不動産がマンションである場合にも、「土地(敷地)」と「建物」に分けて計算をすることに変わりはありません。ただ、土地部分については、敷地面積に持分割合を加味して算出します。

路線価450,000円の道路に面した、敷地面積3,000㎡、持分割合が50分の1であれば、次のようになります。

450,000円×3,000㎡÷50=2,700万円(相続税評価額)

建物については、固定資産税納税通知書(課税明細書)に記載されている評価額は「共有部分」含めた価額であるため、そのままの金額です。

したがって、マンションの評価額は、土地(敷地権価額)と建物(区分所有+共有部分)の価額の合計で評価します。

例外的な不動産の評価方法や実勢価格を利用する場合

基本的な不動産の評価方法についてお伝えしましたが、実際には、不動産の面積や形状、周辺観光との関連性、権利関係などが異なるため、個別事情を盛り込む必要があります。ここでは、例外的な不動産の評価方法として、借地や借家、実勢価格を利用するケースについて解説しましょう。

借地や借家のケース

被相続人が自宅として使用していた土地(自用地)や家屋と異なり、土地を貸している場合、土地を借りている場合では評価額が異なります。

それほど難しく考える必要はありません。路線図を見ると、道路上の路線価の数字の横にアルファベットが記載されており、このアルファベットは借地権割合を示しています。

上記路線図の右上部には、記号と借地権割合が示されています。拡大部分「295C」は、借地権割合70%です。

つまり、

自用地としての評価は、295,000円

借地権(土地を借りている場合)は、295,000円×0.7=206,500円

貸付地(土地を貸している場合)は、295,000円×(1-0.7)= 88,500円

なお、貸家建付地(所有する土地に建築した家屋を貸しつけている場合)の土地の評価額は、下記の式のとおりです。借家権割合は全国一律に30%とされており、賃貸割合は家屋全体の床面積に占める賃貸部分の割合を示します(本事例では1とする)。

自用地としての価額-自用地としての価額×借地権割合×借家権割合×賃貸割合

295,000円-{295,000円×(1-0.7)×0.3×1}=268,450円

路線価図では、共通のルールを知ることで、権利関係の異なる土地の評価額を算出することができます。

実勢価格を利用するケース

相続税評価額は、実際の取引価格(実勢価格)の8割程度の額になるよう決定されています。場合によっては、実勢価格を評価額として利用するケースも。

一般的に「一物四価(もしくは一物五価)」といわれ、不動産価格にはさまざまな評価方法があります。不動産会社の査定価格や不動産鑑定士による鑑定書などからも算出されます。

時価による評価の場合、周辺の取引事例などを参考に算出されるものの、双方の合意にもとづく売買価格はその価格自体が流動的なため、評価する方によりばらつきがあります。そのため、それぞれが依頼した時価に差があることで、相続人同士でトラブルになるケースも散見されるのです。

不動産評価でもめないための流れ

さまざまな評価方法や変動要因があることから、不動産の評価額には、絶対的な金額はありません。相続税の算出に当たっては、少しでも税負担を下げたいという思いが一致するものの、遺産分割協議において、各相続人への分割という場面では、それぞれの思いが交錯することでしょう。

もめないための対策と専門家のサポートについて心に留めておきたいものです。

遺産分割協議にて不動産評価の方針を検討

相続不動産の評価額は、所在地や面積によっては、数百万円単位で金額に差が生じるケースもあります。相続財産の分割を話し合う遺産分割協議においては、この評価額の差額が他の相続人との割合やさらに追加で引き継ぐことができるかどうかの可能性に影響することも考えられます。

不公平感から遺産分割協議は不調に終わることも珍しくありません。対策としては、後からもめることのないように、あらかじめ、不動産評価の方針について話し合っておくことです。金融資産のように明確に分け合うことのできない不動産だからこそ、お互いに譲歩し合うことも大切でしょう。

専門家にサポートしてもらう

相続人の間で話し合いがまとまらない場合、調停を申し立て、裁判に発展することもあり得ます。分割協議を円滑に進め、長引かせないためにも、不動産の評価方針が決まらない場合や相続税評価が難しい場合には、お早めに税理士へ相談するのが良いでしょう。

相続税についてのご相談は「セゾンの相続 相続税申告サポート」をおすすめします。相続専門の提携税理士のご紹介が可能です。初回のご相談は無料ですので、お気軽にご連絡ください。

不動産評価額を下げ相続税を節税できる不動産とは

当然ながら、不動産評価額は高いよりも低い方が、相続税負担が軽減されます。

不動産の評価方法はさまざまで、それぞれの事情により、評価額に変動する余地があるならば、倫理的に問題のない範囲で評価額を下げて相続税節税につなげることも選択肢です。

日常的に暮らしていた不動産

「小規模宅地等の特例」は、被相続人の自宅敷地の評価額を80%減額できる特例です。相続人の要件は以下のとおりです。

- 被相続人の配偶者

- 被相続人と同居の親族(相続開始の直前から相続税の申告期限まで引き続き居住)

- 被相続人と同居していなかった親族でも、被相続人に配偶者、同居親族がいない場合、また相続開始前3年以内に親族所有の家屋に居住したことがない方

要件をみたせば、330㎡までを限度とし評価額の80%減額が可能であり、特例適用による評価額引下げ効果は、他に類のないものです。適用要件は上記以外にも細かく設定されているため、適用の可否についてはよく確認しましょう。

整形地ではない不動産

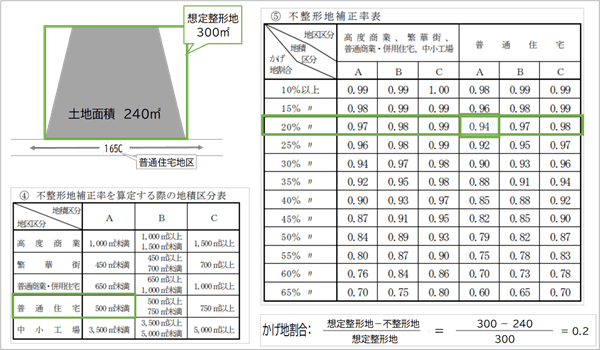

土地の形が正方形又は長方形でなくいびつな場合、「不整形地補正率」を乗じることにより評価額が下がります。

路線価165,000円の道路に面した土地240㎡のいびつな土地は、整形土地よりもかげ地が生じるため評価額が低くなります。

土地の形がいびつな場合の計算方法は、かげ地割合に対する「不整形地補正率表」を参照に算出します。

上記土地は、普通住宅地区のAに該当し、かげ地割合が20%であることから、補正率は「0.94」となります。

土地評価額=路線価×不整形地補正率×土地面積

算式より、165,000円×0.94×240㎡=37,224,000円(いびつな土地の面積)

参照元:国税庁|土地及び土地の上に存する権利の評価についての調整率表(平成31年1月分以降)

かげ地割合が高いほど補正率も高くなることをふまえると、若干複雑ですが、補正率を活用した方が評価下げに効果があります。

間口や奥行に特徴がある不動産

同様に、使い勝手という観点で土地を評価すると、間口が狭い土地、奥行が場所により異なるなどの特徴がある場合には、評価額が下がります。

ただし、減額されるのは、路線価方式で評価額が算出できる地域のみです。普通住宅地区では、間口が8m未満の場合に評価額が減額されます。

評価額の計算は、間口狭小補正率表を参照に算出します。

土地評価額=路線価×間口狭小補正率×土地面積

参照元:国税庁|土地及び土地の上に存する権利の評価についての調整率表(平成31年1月分以降)

私道が含まれる不動産

土地の一部に私道が含まれる場合には、評価額が下がります。

私道には、とおり抜け道路のように不特定多数の方が使用する場合と、袋小路のように特定の方のみが使用する場合があり、評価が異なるのです。

このうち前者の場合には、その私道の価額は評価しません。また、後者の場合には、その宅地が私道でないものとして、路線価方式または倍率方式によって評価した価額の30%相当額で評価します。

袋小路のような私道である場合でも、その部分の評価額については7割減額できるということです。

駐車場として利用している不動産

相続財産の土地のうち、駐車場として貸しつけていた場合には、小規模宅地等の貸付事業用宅地等に分類されるため特例に該当し、200㎡まで評価額50%減額の適用となります。

ただし、ロープが張ってあるだけといった青空駐車場は適用対象外です。貸付事業用として、舗装整備してある場合や建物や構造物の敷地であることが要件となるため、また、判断しかねるケースも多く存在するため確認が必要です。

おわりに

さまざまなパターンについて、評価額の計算方法や減額されるケースをお伝えしましたが、実際には、正方形や長方形の土地の方が珍しく、調整率を組み合わせつつ、評価額を算出するのが一般的です。

相続税の算出に当たって、評価額は少しでも下げたいものですが、遺産分割協議の際には、相続人それぞれ思惑に微妙な温度感の違いがあるものです。絶対的な評価額がないことを理解しつつ、納得のいく着地点を目指すことが円滑な相続手続きを進めるポイントとなります。

不動産の評価方法をめぐるトラブルや紛争に発展しそうな場合には、まずは専門家へ相談することをおすすめします。