日本は世界でもトップクラスの長寿国です。一方で、老後資金が途中で枯渇してしまい、年金だけでは心もとない暮らしを送る高齢者に関するニュースも報道されています。このような事態に陥らないためには、資産寿命を延ばす取り組みを早くから行うことが重要です。収入を増やし、支出を減らすだけでなく、資産運用を取り入れるとより資産寿命を延ばせるでしょう。

この記事では、資産寿命の意味や延ばすべき理由、効率的な資産運用方法などについて、詳しく解説します。

- 資産寿命とは老後生活を送るにあたり、それまでに形成してきた資産が尽きるまでの期間

- 平均寿命と健康寿命の隔たり、インフレへの備えなど資産寿命を延ばすべき理由はさまざま

- 資産寿命を延ばすには、収入を増やし支出を減らすことや、資産運用が有効

- iDeCoやNISAを使い長期的なスパンで資産運用に取り組むと良い

資産寿命を延ばすべき理由

最初に、なぜ資産=お金の寿命を延ばす必要があるのか、さまざまな側面から解説します。

資産寿命とは

資産寿命とは、老後生活を送るにあたって、それまでに形成してきた資産が尽きるまでの期間のことです。より簡単にいうと、貯蓄が尽きるまでの期間ということになります。

なぜ資産寿命を長くすべきなのかは、ライフステージの側面から説明できます。

従来は現役で働いていて、収入があるうちに資産形成をし、60~70歳頃に運用しながら取り崩しを始め、80歳ころに天寿を全うするのが一般的でした。しかし、現在では80歳を過ぎて長生きしている方も多く、従来のやり方では天寿を全うする前に貯蓄が尽きてしまう可能性もあります。

そこで、資産寿命を延ばす=貯蓄が尽きるまでの時間を長くする必要が出てきたわけです。

老後資金への備え

2019年に「老後2,000万円問題」が報道されたのを覚えている方も多いでしょう。これは、金融庁・金融審議会ワーキング・グループが報告書「高齢社会における資産形成・管理」の中で、「老後の30年間で約2,000万円が不足する」と言及したことが原因で巻き起こった議論です。

同報告書によると、夫65歳以上、妻 60歳以上の夫婦のみの無職の世帯では、平均して毎月5万円の赤字になるとされています。仮にそこから20~30生きると考えた場合、不足額の総額は単純計算で 1,300~2,000万円になるということでした。

実際に必要な額は個々人の収入・支出の状況や望むライフスタイルによって異なりますが、「老後までに2,000万円を用意する」ことが目安のひとつです。

インフレへの備え

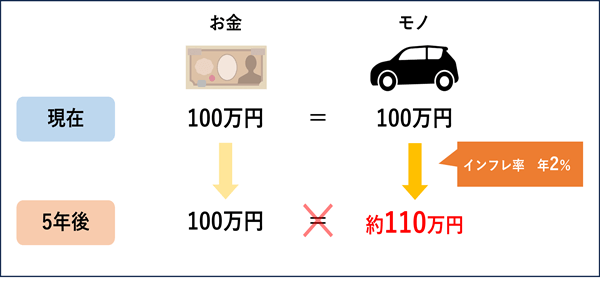

もうひとつ考えるべきポイントとして、インフレへの備えが挙げられます。インフレ(インフレーション)とは、物価の上昇により相対的にお金の価値が目減りすることです。

例えば、現在100万円で中古車を買えていたとしても、物価が年2%ずつ上昇していけば、5年後には110万円ないと買えません。

将来インフレが起きた場合、資産を預貯金のままで持っていると実質的価値は目減りしてしまいます。そのため、インフレが起きたら価値が上がりやすい株式や不動産に投資することで、物価高に備えることができるでしょう。

健康寿命との関係

健康寿命との関係からも、資産寿命を長くする工夫をしなくてはいけません。平均寿命まで生きたとしても、健康寿命が短いと病気や介護の期間が長引き、出費は増えます。

定期健診を受けたり、運動・食事などの生活習慣に気を付けたりするなど、健康寿命を延ばす努力も重要ですが、それだけで完全に病気や介護を防げるわけではありません。

前兆もなく病気になったり、不慮の事故に遭ったりする事態は誰にでも起きうるからです。病気や介護が必要になっても出費を賄える体制を作ることととらえて、資産寿命を延ばしましょう。

資産寿命を延ばすためにできることは?

資産寿命を延ばす、つまり、貯蓄が尽きるまでの時間を長くするためにできることとして、以下の3点を解説します。

【資産寿命を延ばすためにできること】

- 収入を増やす

- 支出を減らす

- 資産を運用する

どれかひとつを実行するだけでも効果はありますが、すべての対策を実行するとより高い効果が見込めるでしょう。

収入を増やす

入ってくるお金=収入を増やせば、資産寿命は延ばすことが可能です。老後も無理のない範囲で働き続けることは、身体面・精神面での健康にも役立ちます。なお、日本における令和5(2023)年時点での就業者総数に占める高齢就業者の割合は、13.6%と過去最高に達しました。

一方で、高齢雇用者に占める非正規の職員・従業員の割合は76.4%と高い水準にあります。非正規の職員・従業員の場合、正規の職員・従業員に比べると賃金が低いことが多く、全員が希望する額の収入を得られるとは限らない点に注意が必要です。また、地域によっては高齢者の働き口自体がないこともあり得ます。

支出を減らす

出ていくお金=支出を減らすことも、資産寿命を延ばすことに役立ちます。支出を減らせればそれだけ貯蓄が減るスピードを抑えられるからです。

例えば、保険の見直しをすることは支出を減らすのに役立ちます。現役時代は万が一のことがあったり、病気やけがで働けなくなったりした場合を想定し、医療保険や生命保険で備える方も多いでしょう。しかし、定年を迎え子どもが独立したあとは、保険契約を見直すのも支出を減らす手段として使えます。

また、電気・ガス会社を変更したり、携帯電話を格安SIMにしたり、使っていない年会費有料のクレジットカードは解約したりするなど、できる工夫は多々あります。それでも削減できる支出に限界はあるので、この方法だけで資産寿命を延ばすのは難しい部分があるのも事実です。

資産を運用する

資産寿命を延ばすためには、資産を運用することも効果的です。上手にやりくりをして出た余剰金を資産運用することで、長期的に利益を得られます。毎月余剰金が少ししか出なかったとしても、長期積立投資をコツコツと続けていけば、将来的にまとまったリターンが見込めるでしょう。

例えば、毎月1万円を積み立て、年3%の利回りで10年運用したとします。この場合、元本120万円を139万4,480円まで増やすことが可能です(税金・手数料は考慮外)。

効率的な資産運用とは?

先に触れたように、少しの余剰金でも長期運用すれば着実に増やすことが十分に可能です。そこで、少額の資金から始められ、しかも資産寿命を延ばすのに効果的な資産運用として、以下の2つをご紹介します。

【効率的な資産運用方法】

- NISA(ニーサ制度)

- iDeCo(個人型確定拠出年金)

NISA(ニーサ制度)

NISAは少額投資非課税制度といい、一定の条件を満たしたうえで専用口座を経由して金融商品への投資を行うと、運用益や売却益にかかる税金が非課税になる制度です。

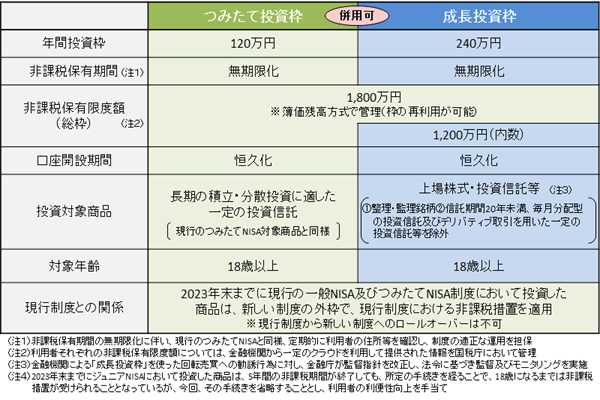

2024年1月から制度が変更され、最大で1,800万円まで(成長投資枠およびつみたて投資枠の合計額)非課税で投資ができるようになりました。制度の概要は以下のとおりです。

引用:金融庁

1,000円程度からNISA口座を通じて投資ができる証券会社もあるので、多額の資金を用意しなくても簡単に始められます。また、途中で金融商品を売却することもできるので、突発的な理由でまとまったお金を用意する必要があった場合にも備えることが可能です。

iDeCo(個人型確定拠出年金)

iDeCoは個人型確定拠出年金といい、公的年金では足りない部分を補うために任意で加入する年金のことです。

毎月決められた額の掛金を積み立てて金融商品を購入して運用し、原則として60歳以降に分割もしくは一括で年金を受け取るのが基本的な仕組みです。

なお、掛金は毎月5,000円からそれぞれの職業(国民年金保険の加入種別)に応じて設定が可能です。

長期積立投資により老後資金を着実に準備できるというメリットがある反面、デメリットもあります。

原則として60歳になるまで引き出せないため、緊急でまとまったお金が必要になった時に取り崩すことはできません。また、掛金の額も毎年1月~12月の間で一度だけしか変更できないため、家計に負担にならない額を払い続けていく前提で金額を決める必要があります。

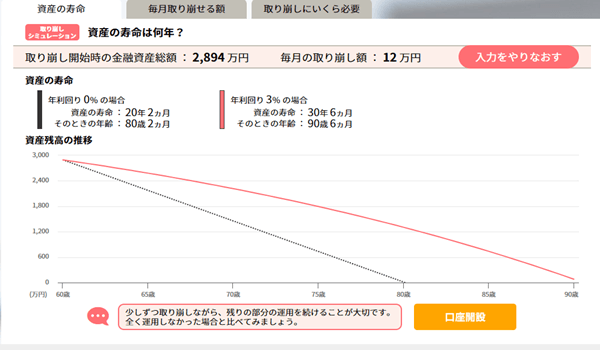

運用次第でこれだけ差が出る!資産寿命をシミュレーション

資産寿命は運用次第で大きく違ってきます。ここでは、以下の条件に基づき資産運用を行った場合と行わなかった場合とで比較してみましょう。

【資産寿命シミュレーション】

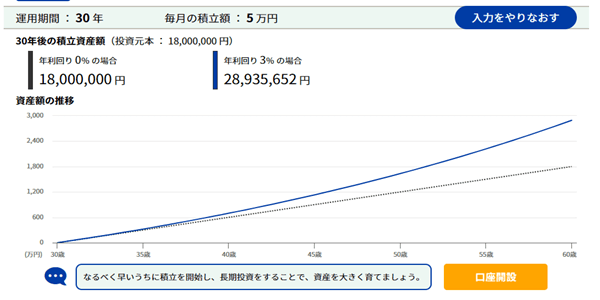

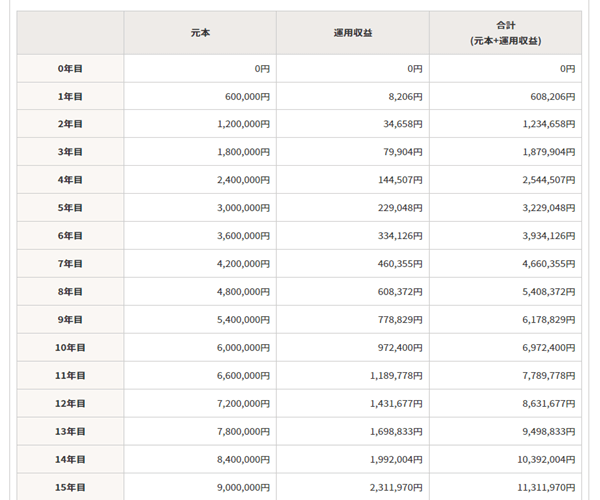

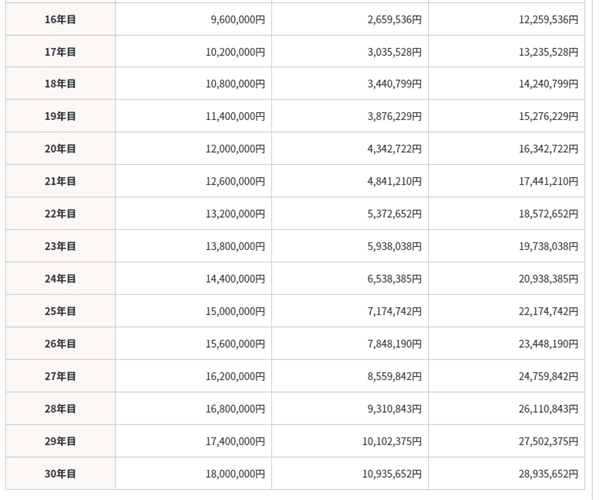

- 元本は1,800万円(毎月5万円を30年間積立投資もしくは貯蓄する)

- 30歳から60歳まで積み立てを行い、その後取り崩していく

- 取り崩しに当たっては1年間で144万円(毎月12万円)使うと仮定

- 運用する際の想定利回りは年3%とする

- 税金、手数料は考慮しない

資産運用を行った場合

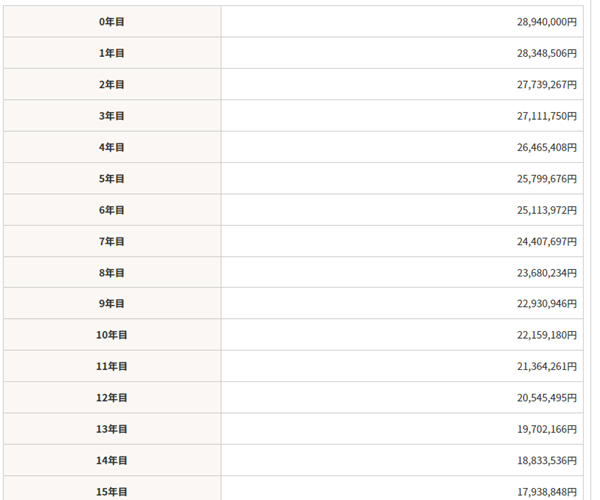

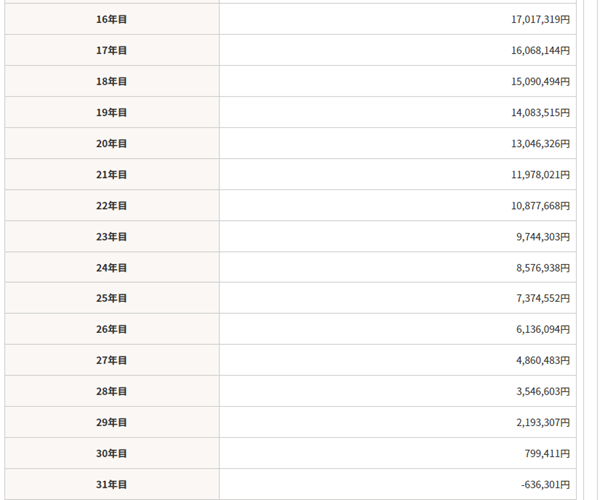

資産運用を行った場合、30年後の元本および利益の合計額は2,893万5,652円となります。運用結果のグラフおよび表は以下のとおりです。

積立投資を始めてから31年目(61歳時点)からは、取り崩しも始めていきます。約2,894万円と仮定し、144万円ずつ取り崩しながら年3%で運用を続けていくと、30年7カ月で貯蓄がなくなる計算です。

90~91歳になるまでは貯蓄を取り崩しながら生活していけそうです。体力的に問題ない間は働き、一部でも良いので資産運用に回すと、さらに資産寿命を延ばせます。

資産運用を行わなかった場合

一方、資産運用を行わなかった場合、毎月5万円の貯蓄を30年続ければ1,800万円になります。これを毎月12万円ずつ取り崩していくと12年6ヵ月で貯蓄がなくなる、つまり、73歳になる前に貯蓄が尽きてしまうので要注意です。

資産寿命を延ばすには「取り崩し」の計画も必要!

「取り崩し」とは、金融資産を崩して生活することですが、無計画に行うと予想外のスピードで資産が減る可能性もあります。

そこで参考にしていただきたい考え方が「4%ルール」です。これは「投資資産の4%以内に生活費を抑えられれば、資産が目減りすることなく生涯暮らしていける」という考え方を指します。運用しながら取り崩す場合は「年間の生活費=投資資産×4%」という計算式が成立していれば問題ありません。

将来受け取れる年金の額をまずは調べ、自分たちが望む生活をするためには年間でいくら補えば良いのか、そのためにはどれだけ投資資産が必要か考えてみましょう。

おわりに

長生きは本来喜ばしいことですが、途中で老後資金が尽きてしまい、年金だけで暮らさないといけなくなるという別の問題も生じました。ゆとりある老後を送るためには、資産寿命を延ばすべく早いうちから資産運用をするのが効果的です。同じ1,800万円のお金があったとしても、それを貯蓄として持っておくか、資産運用をして増やしていくかで結果はかなり違ってきます。資産運用が必要なのはわかるけれど、難しそうでなかなか始められない場合は、納得がいくまでプロに相談し、悩みや疑問を解決しておくのがおすすめです。