ふるさと納税は、寄附金控除の仕組みを利用した制度です。そのため原則として確定申告が必要です。ただし、会社員などでは確定申告が不要となる場合があります。

本記事では、ふるさと納税における確定申告の流れについて解説していきます。確定申告でありがちなケースや対処法も紹介しますので、ぜひ参考にしてみてください。

- ふるさと納税は原則として確定申告が必要

- 会社員など年末調整を受けている場合はワンストップ特例制度を使えば確定申告不要

- ワンストップ特例制度が使えない場合や、他の理由で確定申告が必要な場合は別途確定申告をしなければいけない

ふるさと納税についておさらいしよう

まずは、ふるさと納税の全体的な仕組みや限度額の考え方についておさらいしましょう。次の流れで解説していきます。

- ふるさと納税の仕組み

- ふるさと納税の限度額とは

- ふるさと納税をするなら「セゾンのふるさと納税」がおすすめ

ふるさと納税の仕組み

ふるさと納税は、まず自分が寄附したい自治体を選び、寄附(ふるさと納税)をした場合に、2,000円を除いた寄附額と同等分を、所得税と住民税から控除される制度です。ただし一定の上限があります。

たとえば年収800万円の給与所得者(扶養家族が配偶者のみ)で、50,000円の寄附を行うと2,000円を差し引いた48,000円が所得税と住民税から控除されることになります。

確定申告した年の4月~5月に、所得税の還付が行われ指定した通帳へ振り込まれます。また、6月~翌年5月までの1年間で住民税が控除されます。このように、ふるさと納税とは所得税と住民税それぞれで適用される控除の仕組みです。

参照:総務省|ふるさと納税のしくみ|ふるさと納税の概要

ふるさと納税の限度額とは

ふるさと納税で寄附をした際、受けられる控除には上限額があります。控除の限度額は、納税額や寄附をする方の家族構成、年収(所得)などによって決まります。

たとえば、年収600万円の給与所得者(扶養家族が配偶者控除対象の配偶者のみ)の場合、上限額は66,000円です。一方、共働き夫婦などで配偶者控除の対象とならない配偶者である場合には、年収600万円の給与所得者の上限額は74,000円です。

このように、家族環境やその他の所得控除の有無によって、年収は同一でも上限額は変動します。自分の限度額を知りたい場合には、ふるさと納税を行えるWEBサイト内の上限額シミュレーションを活用しましょう。ほとんどのサイトには、必ずシミュレーションが設置してあります。

ふるさと納税をするなら「セゾンのふるさと納税」がおすすめ

ふるさと納税で寄附をするなら、「セゾンのふるさと納税」がおすすめです。セゾンのふるさと納税は登録している自治体が1,500自治体以上あり、55万商品以上の返礼品から選べます。返礼品の人気ランキングも随時更新されているため、寄附先選びの参考に活用できます。

確定申告とは何か

確定申告は、個人事業主やフリーランス、年金受給者などが対象となります。一定額の収入を得た場合に、所得税や納めるべき税金を計算し、税務署へ申告・納税を行うことです。

会社員など給与所得者は、通常確定申告は必要ありません。給与所得者は、毎年の確定申告に代わって勤務先が取りまとめて年末調整をしてくれます。ただし、会社員でも確定申告が必要となる場合があります。

会社員でも確定申告が必要となる主なケースは次の通りです。

- 住宅ローン控除の適用を受ける初年度の場合

- 医療費控除の適用を受ける場合

- 給与が2,000万円を超える場合

- 副業の所得が20万円を超える場合

- ワンストップ特例を超えてふるさと納税(寄附)をした場合

ふるさと納税のワンストップ特例に関して、詳しくは後述します。

ふるさと納税で確定申告をする必要がないケース

ふるさと納税で寄附をした場合でも、全員が確定申告の対象となるわけではありません。確定申告をしなくても良いケースとして、会社員など給与所得者におけるワンストップ特例について解説していきます。

ふるさと納税ワンストップ特例を申請する方

ワンストップ特例制度を利用する場合、確定申告をする必要はありません。ただし、ワンストップ特例制度は会社員など給与所得者のみが利用できる制度です。毎年の確定申告が必要な個人事業主やフリーランスなどは、これまで通りの確定申告で寄付金控除の適用を受けることになります。

ワンストップ特例制度とは、会社員などの給与所得者の寄附先が1年間に5自治体までであれば、確定申告なしで寄附金控除の適用を受けられる制度です。寄附先が5自治体を超えた場合には、ふるさと納税の原則通り確定申告をする必要があります。

ワンストップ特例の申請手続きは、ふるさと納税をする際にあらかじめ「ワンストップ特例適用」を選んで寄附し、自治体と申請書のやりとりをするだけで完結します。通常は確定申告の必要がない会社員等には、ワンストップ特例で手続きの簡略化が図れるため便利な制度といえます。

ワンストップ特例制度の注意点として、ふるさと納税(寄附)をした翌年の1月10日までに申請書を寄附先の自治体に必着させなければいけないということが挙げられます。この期日に間に合わなかった場合、通常通り確定申告をしなければ寄附金控除の適用が受けられず、税制面のメリットが受けられなくなるため注意しましょう。

ふるさと納税で確定申告をしなければならないケース

ふるさと納税で確定申告をしなければならないケースについて以下に紹介します。

- ふるさと納税以外で確定申告をする予定のある方

- 1月~12月の間に6つ以上の自治体に寄附をした方

ふるさと納税以外で確定申告をする予定のある方

医療費控除や住宅ローン控除など、別の目的で確定申告をする予定の方は、ふるさと納税の確定申告を合わせて行う必要があります。ワンストップ特例制度と別に確定申告すると、ワンストップ特例制度での申請が無効になってしまうため注意しましょう。

ワンストップ特例制度は、原則として毎年年末調整をしている会社員等が、別途ふるさと納税のためだけに確定申告をしなくて済むように簡略化する狙いがあります。そのため、会社員等がふるさと納税以外でも確定申告の必要なケースが発生した場合には、その他の控除申請と合わせて、ふるさと納税についても確定申告をすることになります。

1月~12月の間に6つ以上の自治体に寄附をした方

ワンストップ特例制度では、寄附先の自治体が5つ以下の場合のみ適用されます。6つ以上の自治体へ寄附した場合は確定申告が必要になります。

確定申告ができる期間は1ヵ月

所得税の確定申告は、前年1月1日~12月31日までの分を翌年の2月16日~3月15日までに行う必要があります。この期日を過ぎるとペナルティがあるので気をつけましょう。確定申告の方法については後述しますが、近年はオンラインで確定申告書の作成から申告まで完結するe-Taxが人気です。

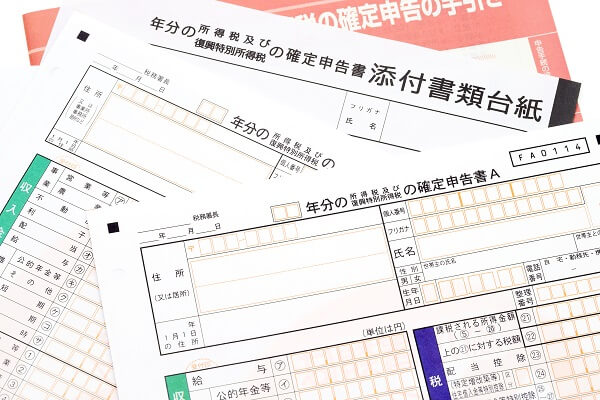

確定申告をするために必要なもの

確定申告のために、事前に揃えておく必要があるものは次の通りです。

- 対象期間(前年1年間)の源泉徴収票

- 自治体から送られてきた寄附金受領証明書

- マイナンバーカード(持っていない場合は通知カードと身元確認書類)

- 還付金を受け取るための口座番号がわかるもの(通帳等)

確定申告をする方法は3つ

確定申告をする方法について、以下解説していきます。

- 申告書を手書きで作成し、税務署へ持参または郵送

- オンラインで申告書を作成し、税務署へ持参または郵送

- オンラインで申告書を作成し、ネット経由(e-Tax)で提出

申告書を手書きで作成し、税務署へ持参または郵送

申告書を手書きで作成する際、申告書は国税庁WEBサイトからダウンロードできます。パソコンを所有していない場合には、税務署や確定申告会場での受け取りが可能です。

申告書へ直接必要事項を記入して、税務署や確定申告会場へ持参するか郵送することで確定申告が終わります。なお、確定申告会場では、わからないことについて聞きながら記入を進められますので、不安な方は会場利用で作成を進めると安心です。

オンラインで申告書を作成し、税務署へ持参または郵送

申告書は、国税庁の専用WEBサイトに直接アクセスし作成することもできます。確定申告書等作成コーナーの利用手順は次の通りです。

- 必要書類の準備

- 作成方法の選択(直接入力するか保存データを利用するか選択)

- 税務署への提出方法の選択(申告書をプリントして持参または郵送、e-Taxを利用)

オンラインで申告書を作成し、ネット経由(e-Tax)で提出

確定申告書作成コーナーで申請した書類を、そのままデータでオンライン提出することもできます。マイナンバーカードとICカードリーダまたはスマートフォンと組み合わせて提出する方法や、事前に税務署から発行してもらったID・パスワードで提出する方法があります。e-Taxでの提出は、添付書類の一部が省略されるなど、メリットが多くあるためおすすめです。

確定申告でありがちなケースと対処方法

確定申告でありがちなケースについて以下を解説します。

- 自治体から届く「寄附金受領証明書」をなくしてしまった場合

- 夫が確定申告をするのに、妻名義でふるさと納税の寄附をしてしまった場合

- ワンストップ特例制度を利用した後に、別の理由で確定申告をすることになった場合

自治体から届く「寄附金受領証明書」を失くしてしまった場合

基本的に、自治体から再発行を受けることは不可です。ただし一部自治体では対応してくれる場合がありますので、まずは相談をしてみましょう。

夫が確定申告をするのに、妻名義でふるさと納税の寄附をしてしまった場合

寄附する人と確定申告をする方は同一名義が原則です。基本的に、納税義務者ひとりにつき、ふるさと納税の名義もひとつであると考えましょう。特別な事情がある場合は、寄附をした自治体へ相談することもできますが、原則として別名義の寄附は受け付けられないと考えておきましょう。

また、専業主婦(主夫)など本人に所得がない場合は、ふるさと納税における税制上のメリットは発生しません。この場合は配偶者(納税義務者)がふるさと納税を行い、世帯全体での節税効果を目指すと良いでしょう。

ワンストップ特例制度を利用した後に、別の理由で確定申告をすることになった場合

ふるさと納税以外の理由で確定申告をした時点で、ワンストップ特例制度での申請は無効になってしまいます。そのため、改めて確定申告で申請し直す必要があります。

おわりに

ふるさと納税は、寄附金控除の仕組みを利用した制度であるため原則として確定申告が必要です。ただし勤務先で年末調整をしている給与所得者では、ワンストップ特例制度を利用することで確定申告は不要になります。

注意点として、ふるさと納税以外の理由で確定申告が必要となる場合は、寄附も含めた全ての控除を確定申告で行う必要があります。