投資信託で利益が出たとき、確定申告をどうすれば良いのか気になる方も多いのではないでしょうか。実は投資信託の場合、確定申告が不要となるケースが多く、申告が必要なケースはごく一部です。しかし、なかには一般的には申告が不要とされていても確定申告をしたほうがお得なケースもあります。

このコラムの解説ポイント

・投資信託の利益と税金の関係

・投資信託で確定申告が不要になるケース

・投資信託で確定申告をした方が良いケース

・確定申告でよくある疑問

ご自身がどのケースに当てはまるかが分かっていれば、確定申告の時期が来ても慌てることはありません。ぜひ最後までご覧ください。

1.投資信託の利益と税金の関係

投資の利益は課税対象となっており、税金の支払いが発生します。投資信託で得られる利益の種類や税率について、詳しく見ていきましょう。

1-1.投資信託で得られる利益は2種類

投資信託で得られる利益は、大きく分けると以下の2つです。

- 分配金

- 譲渡益

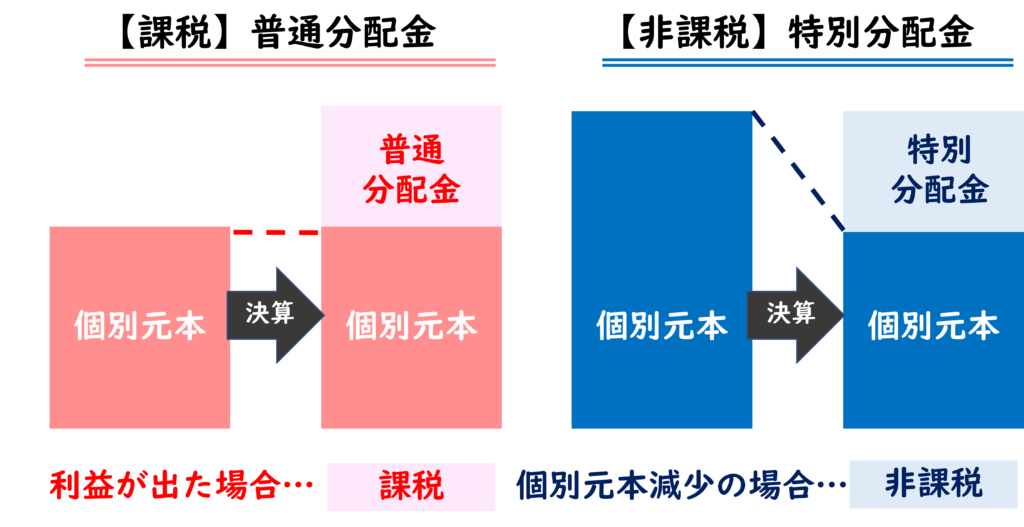

分配金とは、運営によって得られた利益を投資額に応じて投資家に還元したものです。分配金は2種類あり、運用から得られる利益を分配する普通分配金と、特別分配金と呼ばれる元本払戻金があります。課税対象になるのは普通分配金のみで、元本の払い戻しとみなされる特別分配金は非課税です。

譲渡益は、投資信託を売却した時に得られる利益のことです。利益が出た場合のみ課税され、譲渡した金額が購入した価格より低くなり、譲渡損が出た場合は課税されません。

1-2.投資信託の利益にかかる税金

投資信託の利益にかかる税金は20.315%で、内訳は下記のとおりです。2037年までは復興特別所得税として、0.315%が上乗せされています。課税対象となるのは、投資信託で得た利益から売却や解約にかかった手数料などを除いた分で、対象となる金額に20.315%を乗じた金額が税金として徴収されます。

- (所得税15%+復興特別所得税0.315%)+住民税5%=20.315%

例えば、投資信託で解約時の手数料が200円、利益が2万円でた場合の税金を計算してみましょう。課税対象となる金額は、利益2万円 – 解約時の手数料200円 = 19,800円です。支払う税金は19,800円 × 20.315%となり、4,022円です。

個人事業主の方におすすめのクレジットカード

個人事業主向けのクレジットカードとしておすすめなのが「セゾンプラチナ・ビジネス・アメリカン・エキスプレス・カード」です。

プライベート用と仕事用でクレジットカードを分けることで経費管理が楽になります。

毎月利用明細で利用状況を確認できるため、都度現金の収支を出納帳などに記録する手間も省けるだけでなく、インターネット通販での注文が簡単になる点もメリットでしょう。

SAISON MILE CLUBを同時にご登録いただくと、JALのマイル還元率最大1.125%!

セゾンプラチナ・ビジネス・アメリカン・エキスプレス・カードの詳細はこちら

2.投資信託で利益が出たら確定申告が必要

投資信託で得た利益は、他の所得とは分離して税額を計算し、確定申告によって納税する申告分離課税が採用されています。

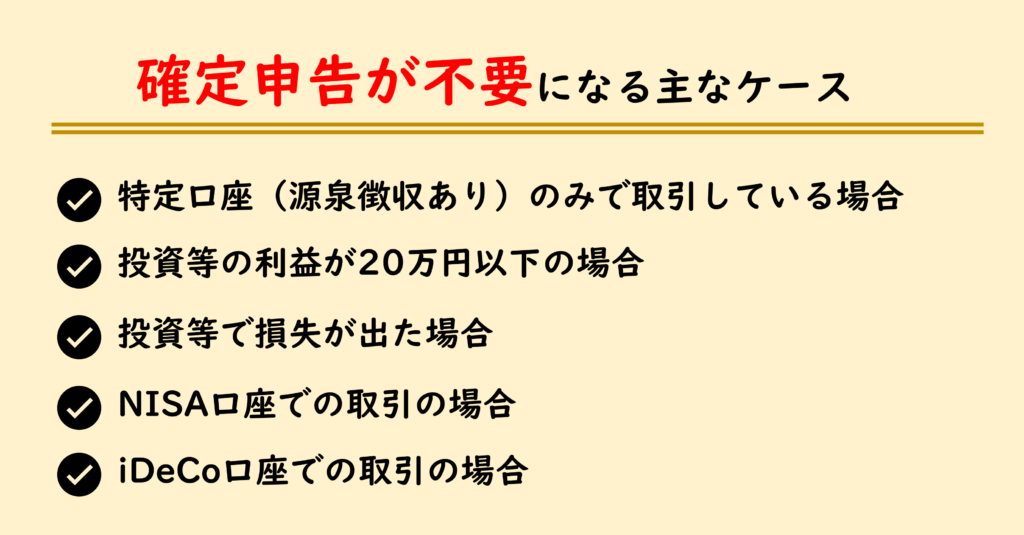

ただし、条件によって確定申告が不要となり、投資信託で利益が出ても、多くの場合は確定申告しなくてもかまいません。利益が出た場合と損失が出た場合で、確定申告が不要または必要となる主なケースは以下のとおりです。

【投資信託で20万円以上の利益が出た場合】

| 確定申告が不要な場合 | 確定申告が必要な場合 |

| NISA口座のみで取引 | 特定口座(源泉徴収なし)のみで取引 |

| 特定口座(源泉徴収あり)のみで取引 | 一般口座のみで取引 |

| iDeCo口座で取引 | 複数の種類の口座で取引 |

【投資信託で損失が出た場合】

| 確定申告が不要な場合 | 確定申告が必要な場合 |

| NISA口座で取引 | 一般口座で取引 |

3.投資信託で確定申告が不要になる主なケース

投資信託で利益が出ても、ほとんどのケースでは確定申告が不要です。順に見ていきましょう。

3-1.特定口座(源泉徴収あり)のみで取引している場合

投資信託を特定口座(源泉徴収あり)のみで取引している場合は、確定申告が不要です。販売会社が損益を計算し、利益から税金を徴収してくれるためです。口座には税引き後の利益が振り込まれるため、投資家が確定申告する必要はありません。

ただし、源泉徴収ありの特定口座のみで取引をしていても、損失が出て繰り越し控除を利用する場合や、他の証券会社との損益通算をする場合は確定申告が必要です。

3-2.投資等の利益が20万円以下の場合

給与所得が2,000万円以下で、投資等の所得が20万円以下の場合は、確定申告が不要です。ただし、確定申告が不要になるのは、投資信託以外の所得も合算して20万円以下の場合のみです。投資以外に副業などで所得がある場合は、その所得も合算して計算します。合算した結果、所得が20万円超になる場合は、確定申告しなければなりません。

また、複数口座がある場合も、利益を合算して20万円以下の場合のみ、確定申告が不要になります。

3-3.投資等で損失が出た場合

税金がかかるのは、投資信託で利益が出た場合のみです。取引により損失が出たときは課税されないため、確定申告は不要です。しかし、損益通算や繰越控除をする場合は、確定申告が必要です。

損益通算とは、投資した利益から損失を相殺し、利益にかかる税金を少なくする方法です。また繰越控除は、損益通算しても損失が出た場合に、3年間その損失を繰り越して利益から控除することです。どちらも確定申告で手続きします。

3-4.NISA口座での取引の場合

NISAは非課税口座のため、NISA口座で得た利益は確定申告が不要です。NISA口座は利益が非課税となる反面、損失が出た場合でも、特定口座や一般口座で生じた譲渡益との損益通算や、繰越控除をすることはできないことを覚えておきましょう。

3-5.iDeCo口座での取引の場合

iDeCoの運用益は全額非課税となるため、確定申告は不要です。利益を得たときの確定申告は不要ですが、iDeCoの掛金は全額所得控除対象となるため、所得控除を年末調整で申告できなかった場合や、自営業などで給与がなく年末調整できない方は確定申告を行いましょう。

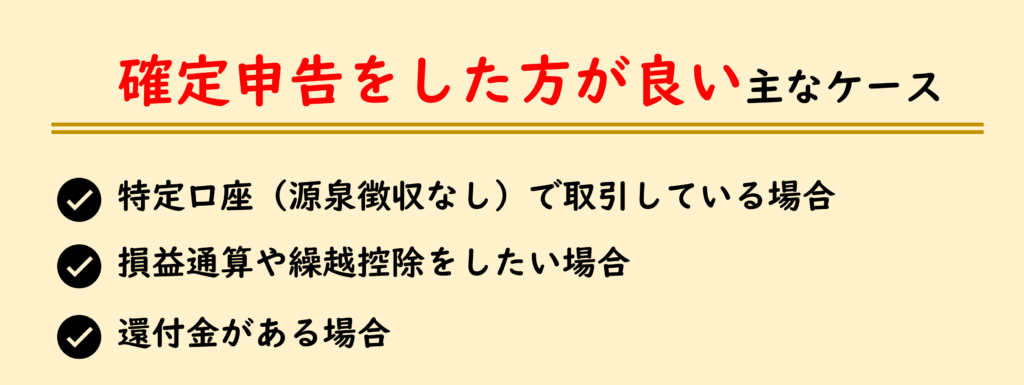

4.投資信託で確定申告をしたほうがいいケース

投資信託で利益を得た場合、多くの場合は確定申告が不要となりますが、なかには確定申告をした方が良いケースもあります。詳しく見ていきましょう。

4-1.特定口座(源泉徴収なし)で取引している場合

投資信託を源泉徴収なしの特定口座で取引し、利益が出た場合は、ご自身での確定申告が必要になります。申告のためには、特定口座年間取引報告書が必要です。

特定口座年間取引報告書とは、特定口座内での1年間の譲渡損益を販売会社が計算して作成する書類で、取引があったすべての特定口座に対し、毎年1月末頃にオンラインで交付されるか、自宅に送付されることになっています。

4-2.損益通算や繰越控除をしたい場合

投資信託で損失が出たため、損益通算や繰り越し控除をしたい場合は確定申告が必要です。損益通算とは期間内の損失と利益を相殺することで、複数の口座を持っている方や株など投資信託以外の投資をしている方が対象になります。

ただし、NISA口座の損失は損益通算できません。繰越控除は、損益通算しても相殺できなかった損益を翌年以降に繰り越して控除することです。最長で3年間損失を繰り越し、利益と相殺することができます。

4-3.還付金がある場合

例えば、源泉徴収ありの特定口座で取引をしていて、雑所得なども含めた年間利益が20万円以下だった場合、所得税が発生しないにもかかわらず源泉徴収されているため、支払う必要のない所得税を納めています。源泉徴収されていた場合は、確定申告して還付金を受け取りましょう。

5.確定申告をするときによくある2つの疑問

投資信託で得た利益を確定申告する際に、よくある2つの疑問について解説します。正しく確定申告しなかった場合はペナルティが課せられることがあるため、注意しましょう。

5-1.株や投資信託で得た利益は確定申告しないと税務署にばれる?

証券会社では、株や投資信託で収入を得た方の情報を支払調書として税務署に提出しています。そのため、確定申告が必要なケースにもかかわらず無申告だった場合は、税務署にばれてしまいます。証券会社が支払調書を提出するケースは、以下の2つです。

- 1回の取引で得た収入が30万円を超える場合

- 1回の取引で得た収入が30万円以下かつ、年間取引の合計額が100万円を超える場合

税務署に無申告を指摘された場合は、追徴課税が課せられます。上記2つのどちらかに該当し、利益が20万円以上になった場合は、必ず期限内に申告しましょう。また、該当しない場合でも無申告のペナルティは重いため、確定申告が必要な場合はきちんと手続きを行いましょう。

5-2.期日内に確定申告できなかった場合はどうする?

確定申告を忘れた場合は、遡って申告することが認められています。気付いた時点でできるだけ早く申告するようにしましょう。

故意に申告を遅らせた場合や、正当な理由がなく期限内に申告しなかった場合は、無申告加算税が課せられる場合もあります。通常の納税額に加えて、さらに15%の無申告加算税がかかるため、申告期限は必ず守りましょう。

おわりに

投資信託の確定申告は、不要になるケースが大半です。特に、源泉徴収ありの特定口座を使用している場合は、自動的に税金が徴収されるため確定申告は不要です。ただし、なかには確定申告をした方がお得なケースもあります。投資信託で損失が出た場合や、損益通算や繰越控除をしたい場合は確定申告が必要です。

確定申告をした方がお得かどうかについては状況によって異なるため、慎重に検討しましょう。確定申告は期限内に申告しなければならず、正当な理由なく遅れるとペナルティが課せられる場合があります。

申告期間は2月15日~3月15日の1ヵ月間の間に、前年1月1日~12月31日の課税所得に対して報告します。確定申告が必要かどうか、必ずご自身の状況に照らし合わせて確認し、期限内に申告するようにしましょう。